投资动机异质性、双边投资协定和中国对外直接投资

——基于GMM分析法的实证检验

杨振,孟庆强

(1.中国社会科学院研究生院,北京102488;2.郑州航空工业管理学院,河南郑州450015)

投资动机异质性、双边投资协定和中国对外直接投资

——基于GMM分析法的实证检验

杨振1,孟庆强2

(1.中国社会科学院研究生院,北京102488;2.郑州航空工业管理学院,河南郑州450015)

本文基于GMM分析法利用2004—2014年中国对116个国家的直接投资存量数据,从对外投资动机异质性的角度分析了双边投资协定对中国对外直接投资的影响。结果发现,从整体上看,双边投资协定没有对中国对外直接投资产生显著的影响;双边投资协定对不同动机的对外直接投资的影响有着显著的差异,具体来看,双边投资协定对自然资源寻求型对外直接投资和市场寻求型对外直接投资产生了显著积极的影响,而对效率寻求型和战略资产寻求型对外直接投资没有产生显著影响。

对外直接投资;双边投资协定;对外投资动机异质性

一、引言

在国内经济发展和对外投资便利化改革的推动下,中国对外直接投资发展迅猛,连续多年快速增长。2014年中国对外直接投资流量规模达1231.2亿美元,全球排名第三,成为世界主要对外投资国。与此同时,中国积极参与全球投资治理,截至2014年底,中国与世界多个国家(经济体)签订130多项双边投资协定(Bilateral Investment Treaty,以下简称BIT),其中生效103项。Egger和Merlo通过研究发现BIT是促进对外直接投资的重要举措。[1]随着中国对外直接投资规模和BIT数量规模的快速扩张,BIT对中国对外直接投资影响的问题日益受到学界广泛关注。张中元利用门槛模型检验了BIT对中国对外直接投资的影响,结果显示BIT对中国对外直接投资流向外资存量较大的经济体有着显著积极的影响,但对流向外资存量较小的经济体有着显著的负作用。[2]李平、孟寒和黎艳从制度距离的角度考察了BIT对中国对外直接投资的影响,结果发现BIT对制度距离的抑制具有显著的反向调节作用。[3]宗芳宇、路江涌和武常岐从微观角度检验了BIT对中国对外直接投资的影响,结果显示这种影响是积极的。[4]

已有的研究采用多种分析方法从多种角度考察了BIT对中国对外直接投资的影响,尽管结论存在一定差异,但基本上均认为BIT促进了中国对外直接投资的发展。不足之处在于已有研究均是从BIT对中国对外直接投资的影响是同质的角度进行的,缺少从异质的角度进行的研究。BIT的主要目的是通过约束东道国的行为来降低对外直接投资在东道国面临的政治风险,进而为对外直接投资创造透明、稳定、可预测的投资环境。岳咬兴和范涛的研究发现东道国的政治风险对不同动机类型的对外直接投资的影响存在着一定差异,[5]那么通过降低东道国的政治风险以促进对外直接投资流动的双边投资协定对对外直接投资流动的影响也可能存在一定差异。所以从一定意义上讲,BIT对对外直接投资的影响可能是异质性的,而非同质性的。有鉴于此,本文从对外投资动机异质性的角度来考察BIT对中国对外直接投资的影响。故而,本文要回答的核心问题是:BIT对不同投资动机的对外直接投资的影响是否存在差异?对这个问题的回答不仅有助于丰富、拓展BIT对于对外直接投资流动影响的理论,而且还对中国商签BIT有着重要的现实意义。

二、研究设计

(一)模型设定

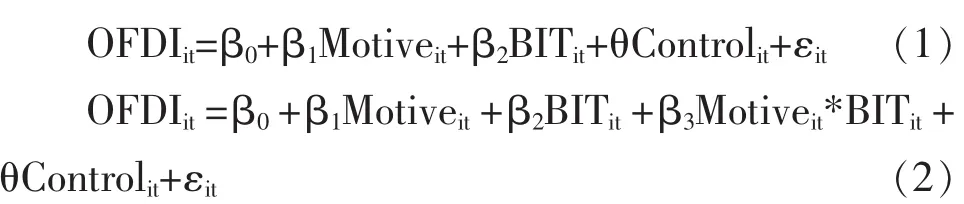

为了检验前文提出的假设,本文在借鉴前人研究的基础上构建如下两个计量模型:第一个模型主要检验BIT对中国对外直接投资的整体影响;第二个模型主要检验BIT对不同投资动机的对外直接投资的影响。为此本文在模型(2)中添加了BIT与对外投资动机变量的交叉项,以衡量在不同投资动机变量的影响下BIT对中国对外直接投资影响的变化。

其中,OFDIit表示在t年中国对东道国i的直接投资;Motiveit表示中国对外投资动机的变量;BITIit表示中国与东道国i签署的BIT;Motiveit*BITIit表示BIT与对外投资动机的交叉项;Controlit表示控制变量,主要包括东道国的制度环境、中国与东道国的双边经贸联系;β0为常数项;β1、β2、β3、θ表示待估参数;εit表示误差项。

(二)变量选取

1.被解释变量

目前反映中国对外直接投资的统计数据有流量数据和存量数据两种。由于中国对外直接投资流量数据是按境内投资者投资的首个目的地国家(地区)进行统计,而这首个目的地不能完全反映中国企业的投资动机。同时Filippaios等认为与流量数据相比,对外直接投资存量数据是研究其区位选择的较优变量。[6]因此本文选择中国对外直接投资的存量数据作为被解释变量。

2.关键解释变量

由于本文旨在研究BIT对不同投资动机类型的对外直接投资的影响的差异,所以对外投资动机变量和BIT是本文的关键变量。Buckley等认为中国对外直接投资的动机主要有市场寻求动机、效率寻求动机、自然资源寻求动机和战略资产寻求动机。[7]

(1)东道国的市场规模

已有的研究表明东道国的市场规模是影响市场寻求型对外直接投资的主要因素。在其他条件相同或不变的条件下,因为运输成本和企业规模效应的客观存在,企业倾向于对市场规模较大国家(地区)进行投资建厂。冀相豹研究发现东道国的市场规模对中国对外直接投资有着显著积极的影响。[8]因此,本文预期东道国的市场规模与中国对外直接投资呈正相关关系。本文采用东道国的实际GDP(以2005年为基期的不变价格计算,单位为10亿美元)作为东道国市场规模的代理变量。

(2)东道国的劳动力成本

Schneider和Frey认为东道国的劳动力成本是影响效率寻求型对外直接投资的重要因素。[9]劳动力成本越低越有利于企业利润的实现。因而,效率寻求型对外直接投资倾向于对劳动力成本较低的国家(地区)进行投资。中国不断上升的生产成本导致生产活动通过外国及中国跨国公司外流。这种生产活动的转移主要发生在服装和鞋类等劳动密集型行业。所以本文预期东道国的劳动力成本与中国对东道国的投资规模呈反比。由于各国的工资水平数据难以获得,本文借鉴Helpman的作法采用实际人均GDP(以2005年作为基期计算,单位为美元)作为劳动力成本的代理变量。[10]

(3)东道国的自然资源禀赋

随着经济的快速发展,中国对石油、矿石等自然资源的需求越来越大。自然资源缺乏已经成为约束中国经济稳定快速发展的一个瓶颈。为了获取稳定的自然资源,中国借鉴日本等国的经验支持鼓励国内相关企业对海外自然资源行业投资。同时,王永钦、杜巨澜、王凯的研究也表明东道国的自然资源禀赋是影响中国对外直接投资的重要因素。[11]因此,本文预期东道国自然资源禀赋的丰富程度对中国对外直接投资有积极影响。本文选取东道国燃料、金属、矿石等产品的出口额占东道国商品出口总额的份额来衡量东道国自然资源禀赋丰富程度。

(4)东道国的战略资产

拥有技术竞争优势是企业实施海外投资的一项重要条件,同时获取东道国的战略性资产也是企业海外投资的一个主要目的。从整体上看,中国企业的技术竞争力低于发达经济体,而高于广大发展中经济体。所以,中国对发达经济体的投资具有战略资产寻求的动机,而对发展中国家的投资具有利用自身战略资产的动机。同时,有关东道国的战略资产对中国对外直接投资影响的研究结论也不统一,比如,蒋冠宏和蒋殿春认为东道国的战略资产对中国对外直接投资有着积极影响,即中国对外投资具有显著的战略资产寻求动机;[12]陈松和刘海云认为东道国的战略资产与中国对东道国的投资规模呈反比,即中国企业倾向于对战略资产较少的国家进行投资,以充分利用中国企业的技术竞争力。[13]所以,东道国的战略资产对中国对外直接投资的影响显著与否尚不明确。本文采用东道国注册登记的专利、商标的数量作为东道国战略资产的代理变量。

(5)双边投资协定

BIT是政府间的行为及承诺,但在一定程度上属于国际法的范畴,因为BIT不但以正式的法律条款的形式界定东道国的义务和投资者的权利,而且在制定及实施过程中还要遵守一些国际法则。因此,签订BIT的重大意义之一在于将缔约国之间的双边投资纳入“国际条约法”及一般国际强行法规则的约束之下。这样可以通过政府信誉和国际法规则加强对投资者正当权益的保护。然而这种信誉和国际法规则对对外直接投资流动的作用受到东道国的法治状况、投资风险等制度环境的影响。也就是说,BIT的作用效果受到东道国的法制体系、投资风险等制度环境状况影响。因此本文预期BIT对中国对外直接投资有着积极的影响。

BIT为虚拟变量。对BIT取值有两种方法,一种是当两国有签署的BIT,则令BIT=1,否则令BIT=0;另一种是当两国签署的BIT生效,则令BIT=1,否则令BIT=0。采用第一种取值方式的学者认为BIT的签署给外界释放改善投资环境、保护外国投资的积极信号,因此其签订能够促进企业到签约国开展直接投资活动。采用第二种取值方式的学者认为,在现实中缔约国之间签订的BIT很少是签订后随即生效,许多BIT是在签署后经过长期延迟才生效,甚至有些不但没有生效反而作废,而BIT中有关投资者的保护条款只有在BIT生效后才发挥作用,因此单纯的签署形成的东道国法律承诺将成为空谈。同时,Egger和Pfaffermayr的研究发现与签署的BIT相比,生效的BIT对对外直接投资流动的影响更显著。[14]所以本文采用第二种取值方式,即中国与外国签订的BIT生效,则BIT=1,否则BIT=0。

3.控制变量

为了提高模型的准确性和更好地揭示BIT对中国对外直接投资的影响,本文在借鉴现有关于对外直接投资区位选择研究的基础上,还选择东道国的制度环境、中国与东道国的双边经贸联系等变量作为控制变量。

(1)东道国的制度环境

东道国的制度环境是影响跨国企业区位选择的重要因素。较好的制度环境提升了企业经营环境的稳定性和企业效益,而较差的制度环境增加了企业的经营风险。因此本文预期东道国的制度质量与中国对外直接投资呈正相关关系。本文分别选择世界银行发布的全球治理指标中的法治状况和《华尔街日报》与美国传统基金会发布的商业自由化指数两个指标来衡量东道国的制度环境。法治状况指标主要用来衡量东道国宏观的政治制度环境,其取值范围为-2.5~2.5,取值越大表示东道国的制度质量越高。商业自由化指数主要用来衡量东道国市场经营环境,其取值范围为0~100,数值越大表示东道国的营商环境越好。

(2)双边经贸联系

投资国与东道国的法律、文化等方面的差异是产生外资企业的“外来劣势”的主要原因。而双边经贸联系是投资国企业获得东道国法律、文化等信息的重要渠道。因此本文预期中国与东道国的双边经贸联系紧密程度与中国对东道国的投资是正相关关系。本文采用中国与东道国的双边贸易额占东道国对外贸易总额的份额来衡量中国与东道国的双边经贸联系的紧密程度。

(三)数据说明

1.样本选择

截至2014年底,中国有1.85万家境内投资者在全球186个国家(地区)开展直接投资活动。本文在选取东道国样本时剔除了像香港、卢森堡等接收中国大量对外直接投资“避税港”及金融自由港的国家(地区)。考虑到数据的连续性和可得性,本文选取2004—2014年中国对116个国家(地区)的直接投资存量数据作为样本数据进行分析。截至2014年底,所选择的样本国家(地区)吸收中国对外直接投资占中国对外直接投资存量的比重达89%,因此本文所选择的样本具有较好的代表性。

2.数据来源

中国对外直接投资存量数据来源于《2004—2014年中国对外直接投资统计公报》;双边投资协定信息来源于中国商务部条法司网站;法治状况数据来源于世界银行的全球治理指标数据库(Worldwide Governance Indicators,WGI);商业自由化指数来源于《华尔街日报》和美国传统基金会发布的世界经济自由化报告;中国与东道国的双边贸易额来源于国家统计局;其他数据均来源于世界发展指标数据库(World Development Indicators,WDI)。

3.数据处理

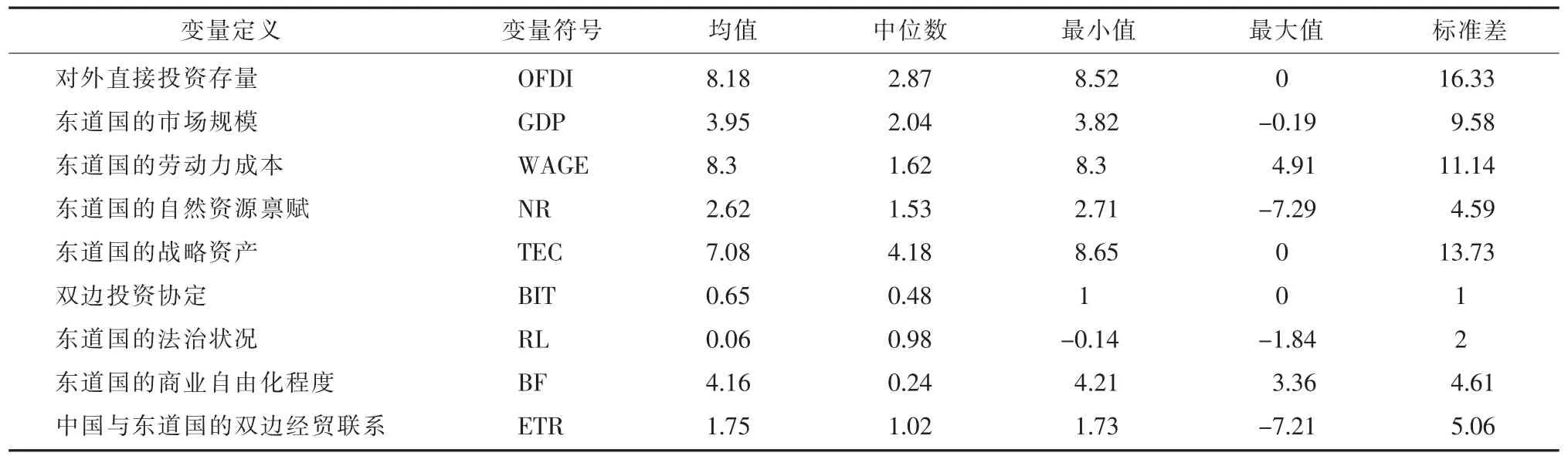

由表1可得,除变量BIT、RL外其他变量数据的标准差均较大。这说明各变量之间可能存在较大的异方差。为了消除异方差的影响及各变量的数量级、量纲的差别,本文对除变量RL和BIT外的其他变量数据采用取自然对数的方法进行处理。由于中国对外直接投资存量数据存在0值情形,如果直接采用取自然对数的方法进行处理将会丢失一些样本。这将可能产生选择性偏差,造成结果不准确。为了得到比较准确的结果,本文将借鉴Desbordes和Vicard的作法,[15]利用ln(OFDI+1)代替lnOFDI。

4.变量的多重共线性检验

表1 变量的描述性统计

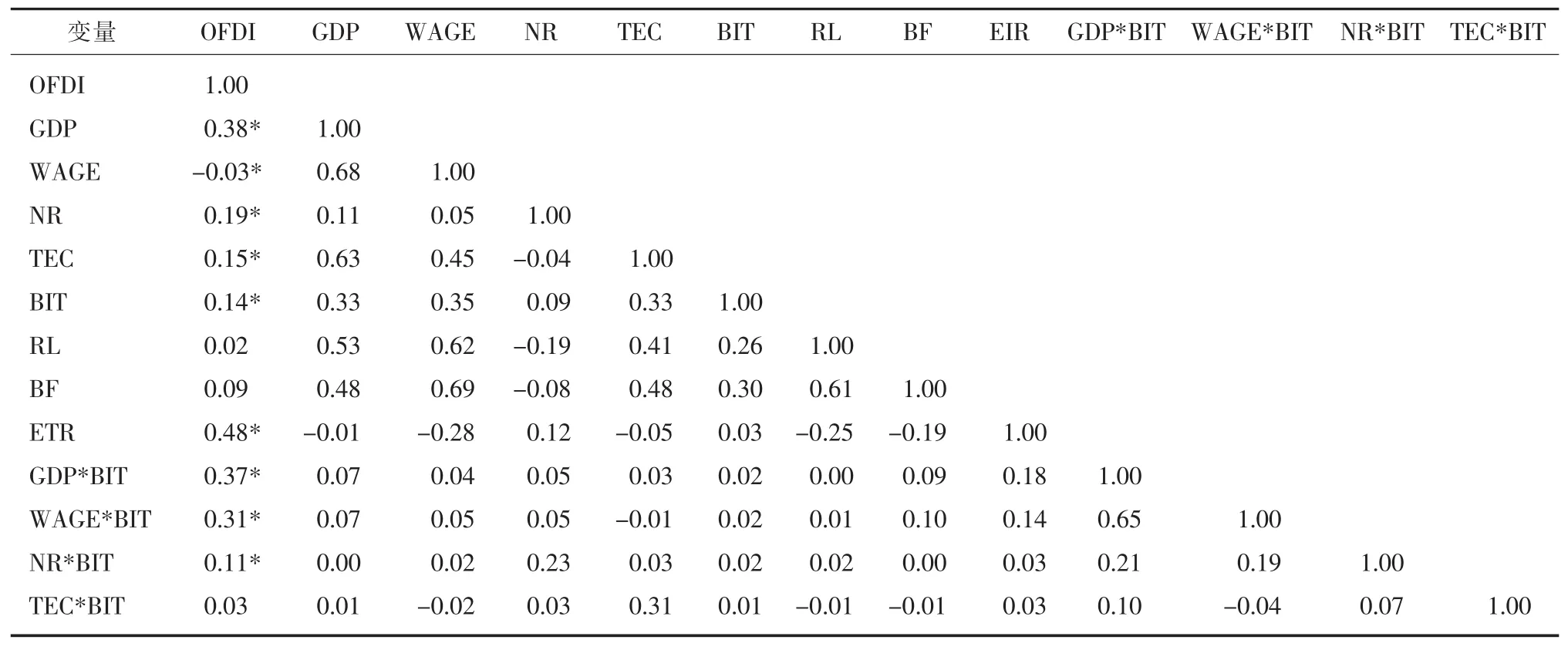

表2 变量的相关系数矩阵

为了避免解释变量之间存在多重共线问题而导致实证检验结果不准确,本文在实证检验前首先采用相关系数矩阵的检验方法对各变量之间是否存在多重共线性进行检验。另外,为了消除变量相乘带来的多重共线问题,本文在进行相关系数矩阵检验前对投资动机变量进行去中心化处理。表2显示,被解释变量OFDI与大多数解释变量在5%的显著水平上相关,且符号也基本与前文的预期相符;各变量间的相关系数均小于0.7。同时,为了谨慎起见,本文进一步采用方差膨胀因子(Variance Inflation Factor,VIF)来检测各解释变量间是否存在多重共线问题。其检验结果表明,各变量的膨胀方差因子均小于10。这说明各解释变量间不存在严重的多重共线问题,可以直接进行回归检验。

5.检验方法选择

已有的研究表明东道国的GDP、制度环境、投资国与东道国的双边贸易等因素与对外直接投资可能存在着互为因果关系,即内生性问题。如果解释变量与被解释变量之间存在内生性问题,则估计结果会有偏差。为了得到准确的结果,需要在实证检验前对模型可能存在的内生性问题进行检验。本文首先采用Davidson-Mackinnon检验进行内生性检验,结果表明ETR是内生变量。消除内生性问题的有效方法是寻找工具变量代替内生变量。对此除了寻找外生工具变量这一方法外,还可以利用模型内部的变量来构建工具变量。由于外生工具变量在现实中难以找到,因此大多数情况下主要采用后一种方法。而动态面板GMM估计法是利用模型内部变量构建工具变量的较优分析法,它能够较好地反映对外直接投资的路径依赖效应。有鉴于此,本文采用动态面板GMM估计法进行实证检验。GMM估计法又分为差分GMM估计法和系统GMM估计法。与差分GMM相比,系统GMM能够提高估计效率以及可以估计不随时间变化的变量。另外,由于二阶段最小二乘法提供的工具变量组合是所有线性组合中最渐进有效的,因此本文选择两阶段动态面板GMM系统估计法进行估计。

三、实证检验与结果分析

(一)初始检验

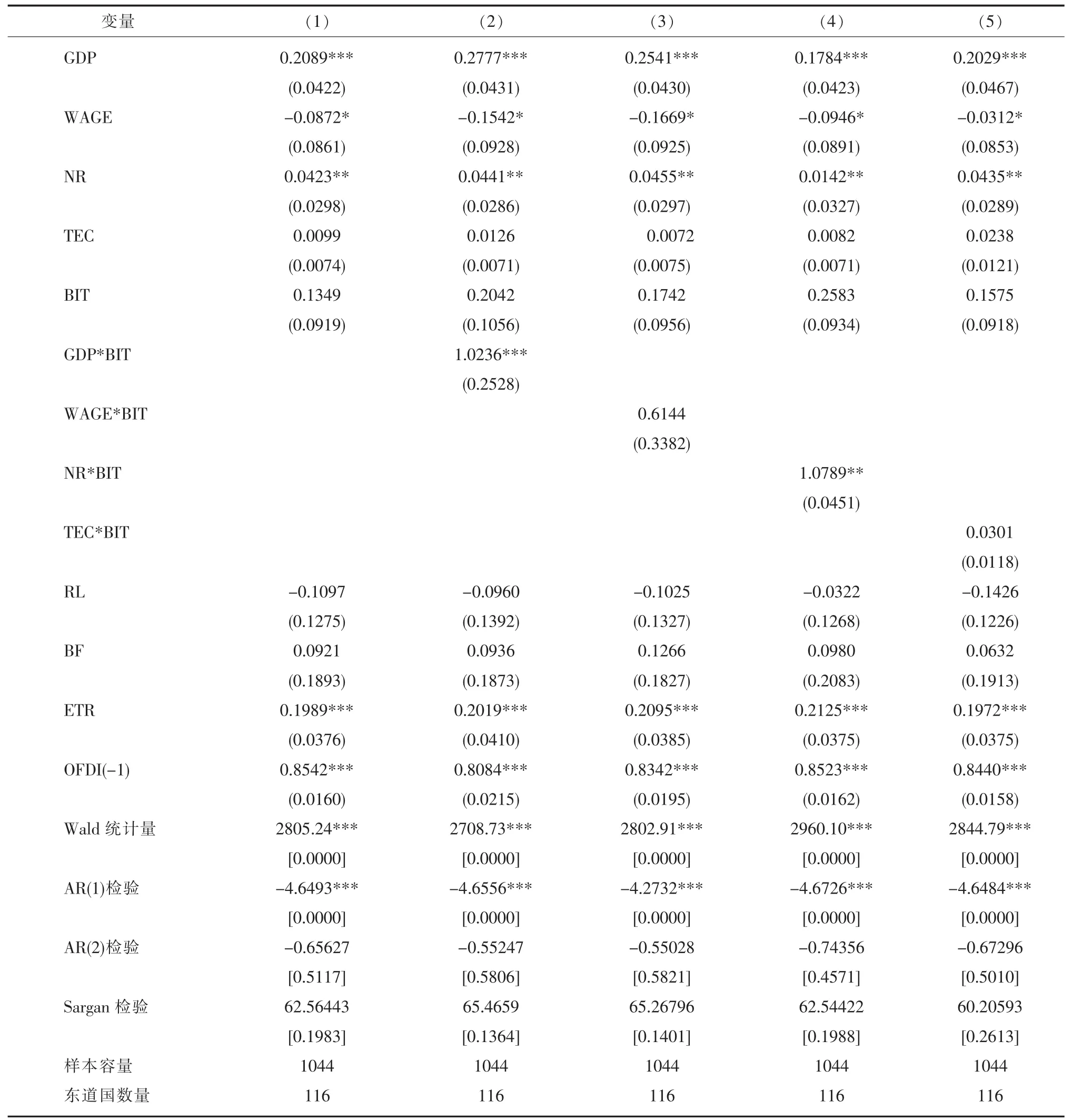

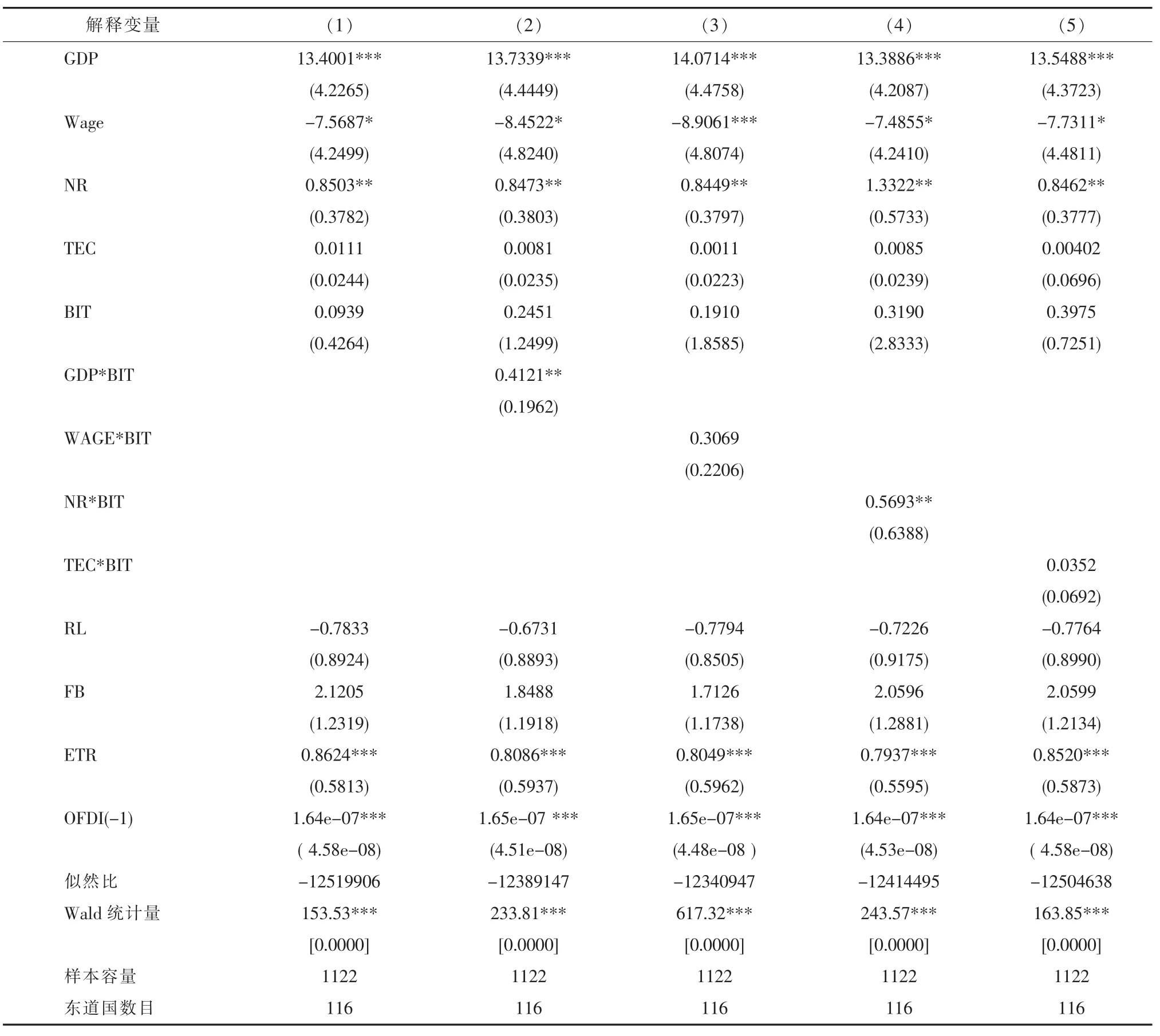

本部分将按照上述设定的模型和选择的检验方法进行检验,检验结果见表3。

实证检验结果显示,AR(1)通过了显著性检验,而AR(2)没有通过显著性检验;Sargan检验的p值没有通过显著性检验;Wald统计量的值均大于10。这说明本文的模型设计及所采用的估计方法是合理的,检验结果是可信的。

变量GDP、NR的系数显著为正,变量Wage的系数显著为负,变量TEC的系数为正,但不显著。这说明中国对外投资具有显著的市场寻求动机、效率寻求动机和自然资源寻求动机,而战略资产寻求动机则不显著。

变量BIT的系数均为正值,但不显著。这说明从整体上看双边投资协定没有对中国对外直接投资的发展产生显著影响。

变量BIT的系数为正值,但不显著,变量GDP* BIT、NR*BIT的系数显著为正,变量Wage*BIT、TEC* BIT的系数为正,但不显著。这说明在不同对外投资动机因素的影响下,BIT对中国对外直接投资的影响存在着显著差异,所以本文从对外直接投资动机异质性的角度进行分析是必要的。具体来看,变量GDP*BIT、NR*BIT的系数显著为正,这说明BIT对中国市场寻求型对外直接投资和自然资源寻求型对外直接投资有着显著积极的影响,即BIT对中国对外直接投资影响的边际效应随东道国的GDP、自然资源增加而增加。变量Wage*BIT、TEC*BIT的系数为正,但不显著,这说明BIT对效率寻求型、战略资产寻求型对外直接投资没有产生显著影响。另外,从交叉项的系数大小来看,NR*BIT>GDP*BIT,这说明在东道国的自然资源禀赋的影响下BIT对中国对外直接投资促进作用大于在东道国GDP影响下BIT对中国对外直接投资的促进作用。由以上分析可知,BIT对动机不同的中国对外直接投资的影响存在着显著的差异:BIT对自然资源寻求型和市场寻求型对外直接投资产生显著积极的影响,对效率寻求型和战略资产寻求型对外直接投资没有产生显著影响。BIT对自然资源寻求型对外直接投资的促进作用大于对市场寻求型对外直接投资的促进作用。

变量RL的系数为负值,变量BF的系数为正,但均不显著。这说明东道国的制度环境不是影响中国对外直接投资的主要因素。两个衡量制度环境的变量符号相反,这似乎存在矛盾,然而这实际上反映了中国对外投资区位选择的复杂性:一方面,中国企业为了实现获取自然资源、市场等投资目的而愿意到政治制度环境较差的东道国进行投资;另一方面,为了降低企业经营成本,中国企业又希望到营商环境较好的东道国进行投资。变量ETR的系数显著为正。这说明中国与东道国的经贸联系紧密程度与中国对东道国的投资规模呈正比。该结论与预期结果一致。变量OFDI(-1)的系数显著为正,这说明中国对外直接投资具有显著的路径依赖效应。

(二)稳健性检验

表3 实证检验结果

为了检验初始检验的结果是否稳定,本文采用泊松分布检验法进行稳健性检验。对于被解释变量存在为零值的情形,可以采用泊松回归模型(Poisson Regression)和Tobit回归模型的检验方法进行检验。然而Tobit回归模型存在一个缺陷,就是其无法消除异方差,极大似然估计的结果不一致,而泊松回归提供了消除异方差的方法,因此其估计结果是一致的。所以,本文采用泊松回归进行估计,以观察初始估计的稳健性。在回归检验前首先采用似然比检验和豪斯曼检验来选择最优的检验方法,结果表明固定效应模型是最优的检验方法。同时,为了进一步消除异方差的影响,本文采用自助法进行估计,以得到较小的Z值,使结果更加准确。所以本文采用固定效应模型进行检验,其中估计方法是自助法,估计结果见表4。其中,为了消除内生性问题和体现中国对外直接投资路径依赖的特征,在检验过程中采用变量ETR的滞后一期代替变量ETR,把变量OFDI的滞后一期(OFDI(-1)作为控制变量纳入回归模型。与表3相比,除各变量的系数大小发生了一定的变化外,变量估计系数的符号及显著性检验均没有发生显著变化。这说明本文的检验结果是稳健的。

四、结论与启示

(一)结论

在中国对外直接投资蓬勃发展和中国积极参与全球投资治理的背景下,本文从投资动机异质性的角度考察了BIT对中国对外直接投资的影响,得到以下结论:从BIT对不同投资动机投资的影响来看,其对中国对外直接投资的影响与对外直接投资的动机类型有关,即在不同投资动机的影响下BIT对中国对外直接投资的促进作用也存在明显差异:BIT对自然资源寻求型和市场寻求型对外直接投资产生显著积极的影响,而对效率寻求型和战略资产寻求型对外直接投资没有产生显著影响。同时还发现,BIT对自然资源寻求型对外直接投资的影响要大于对市场寻求型对外直接投资的影响。

(二)启示

表4 稳健性检验结果

依据以上结论本文得到以下三点启示:第一,由于BIT对不同对外投资动机类型的对外直接投资的影响不同,中国政府在对外商签订BIT时应视东道国资源禀赋的差异来规定BIT的内容;第二,BIT对自然资源寻求型对外直接投资的影响最为突出,因此中国应增加与一些自然资源丰富的国家签订BIT以促进中国资源寻求型对外投资的发展;第三,由于BIT对对外直接投资的影响因投资动机的不同存在一定的差异,那么不同内容的BIT对对外投资的影响可能也存在一定的差异。因此,应加强对异质BIT对中国对外直接投资影响的研究。

[1]Egger,P.,V.Merlo.BITs Bite:An Anatomy of the Impact of Bilateral Investment Treaties on Multinational Firms[J].The Scandinavian Journal of Economic,2012,(4):1240-1266.

[2]张中元.东道国制度质量、双边投资协议与中国对外直接投资——基于面板门限回归模型(PTR)的实证分析[J].南方经济,2013,(4):49-62.

[3]李平,孟寒,黎艳.双边投资协定对中国对外直接投资的实证分析——基于制度距离的视角[J].世界经济研究,2014,(12):53-86.

[4]宗芳宇,路江涌,武常岐.双边投资协定、制度环境和企业对外直接投资区位选择[J].经济研究,2012,(5):71-82.

[5]岳咬兴,范涛.制度环境与中国对亚洲直接投资区位分布[J].财贸经济,2014,(6):69-78.

[6]Filippaios,F.,M.Papananstassiou.,R.Pearce.The Evolution of US Outward Foreign Direct Investment in the Pacific Rim:A Cross-time and Country Analysis[J].Applied Economics,2003,(16):1779-1787.

[7]Buckley,P.J.,et al.The Determinants of Chinese Outward Foreign Direct Investment[J].Journal of International Business Studies,2007,(38):499-518.

[8]冀相豹.中国对外直接投资影响因素分析——基于制度的视角[J].国际贸易问题,2014,(9):98—107.

[9]Schneider,Frey.Economic and Political Determinant of Foreign Direct Investment[J].World Development,1985,(2):161-175.

[10]Helpman,E.Imperfect Competition and International Trade:Evidence from Fourteen Industrial Countries[J]. Journal of Japanese and International Economies,1987,(1):62-81.

[11]王永钦,杜巨澜,王凯.中国对外直接投资区位选择的决定因素:制度、税负和资源禀赋[J].经济研究,2014,(12): 126-142.

[12]蒋冠宏,蒋殿春.中国对外投资的区位选择:基于投资引力模型的面板数据检验[J].世界经济,2012,(9):21-40.

[13]陈松,刘海云.东道国治理水平对中国对外直接投资区位选择的影响——基于面板数据模型的实证研究[J].经济与管理研究,2012,(6):71-78.

[14]Egger,Pfaffermayr.The Impact of Bilateral Investment Treaties on Foreign Direct Investment[J].Journal of Comparative Economics,2004,(4):788-804.

[15]Desbordes,R.,V.Vicard.Foreign Direct Investment and Bilateral Investment Treaties:An International Political Perspective[J].Journal of Comparative Economics,2009,(37):372-386.

(责任编辑:彭晶晶)

Investment M otivation Heterogeneity,Bilateral Investment Treaties and Chinese Outward Foreign Direct Investment——Based on GMM Analytical Method

YANG Zhen1,MENG Qing-qiang2

(1.Graduate School of Chinese academy of Social Sciences,Beijing 102488,China;2.Zhengzhou University of Aeronautics,Economics College,Zhengzhou Henan 450015,China)

Using China's Outward Foreign Direct Investment(OFDI)stocks data cross 116 economies from 2004 to 2014,the paper examines the effects of Bilateral Investment Treaties(BIT)on China's OFDI based on panel Dynamic Panel regression from Perspective of Motivation Heterogeneity.The empirical results suggest that BITs have an insignificant impact on China's OFDI.The effects of BITs on China's OFDI have distinct Motivation Heterogeneity difference:BITs have a significant positive to resource-seeking OFDI and market seeking OFDI;Bilateral Investment Treaties have an insignificant positive to efficiency seeking OFDI and strategic assets seeking OFDI.

Outward Foreign Direct Investment;Bilateral Investment Treaties;Outward Foreign Investment Motivation Heterogeneity

F830.59

A

1672-626X(2016)05-0043-08

10.3969/j.issn.1672-626x.2016.05.006

2016-07-23

中国社会科学院创新工程项目(2016CJY003)

杨振(1983-),男,河南漯河人,中国社会科学院研究生院博士研究生,主要从事国际贸易和国际投资研究;孟庆强(1984-),男,河南泌阳人,郑州航空工业管理学院讲师,经济学博士,主要从事国际投资研究。