“新广场协议”离我们有多远

姜超

正值市场大幅动荡之际,有人开始呼吁,各国需要进一步合作,签订“新广场协议”,共同来加强外汇市场干预。欧洲央行执委也暗示,本月26-27号在上海召开的G20会议,或将会讨论协调全球汇率政策的方式。那“广场协议”究竟是什么?而中国是否需要签署一个“新广场协议”?

广场协议前美国经济背景:贸易赤字高企

1985年9月22日,美国、日本、联邦德国、法国以及英国的财政部长和央行行长在纽约广场饭店举行会议,达成五国政府联合干预外汇市场,诱导美元对主要货币的汇率有秩序地贬值,以解决美国巨额赤字问题的协议。因协议在广场饭店签署,史称“广场协议”。那么究竟为何需要出台这样的协议?

1979-1980年,世界第二次石油危机爆发,导致美国能源价格大幅上升,美国出现了严重的通货膨胀。79年夏天,沃尔克就任美联储主席,为了治理通胀,他连续三次提高基准利率,实行紧缩的货币政策。高利率吸引了大量的海外资产流入美国,导致美元汇率飙升。

1979年底到1984年底,美元汇率上涨了60%,美元兑主要工业国家的货币超过了布雷顿森林体系瓦解前所达到的水平。美元过于坚挺,使美国的出口,特别是制造业的出口受到了沉重的打击。

为弥补贸易逆差,美国需要大量吸引外资。而大量外资流入,迅速改变了美国的对外资产地位。由于流入远远超过流出,美国对外净投资额从81年开始急剧下降,使美国从1914年以来第一次成为净债务国。而日本在此期间巨额的经常账户赤字,为其积累了巨额的外汇储备,日本政府大量持有美元债券,成为美国的最大债主。因此,美国渴望通过多方谈判,一方面解决因美元定价过高而导致的巨额贸易逆差问题,另一方面更重要的是打击美国的最大债权国——日本。

广场协议前日本经济背景:经济增长至上

二战以后,日本政府确立了“经济增长至上”的方针,以发展本国经济作为首要任务;而美国为了冷战战略的需要,也积极扶助日本发展经济。在本国政府政策的有效干预和美国财力、技术、市场的支持下,日本经济得到迅速的发展。1960-70年间,日本GDP的平均增长率已经高达16.9%,国民生产总值也位居世界第二位。

20世纪80年代初,日本政府进行了一系列宏观政策调整。在金融方面,日本放弃了为压低通胀而制定的紧缩方针,在财政方面,虽然采取了公共事业追加措施,但因为继续坚持了缩小赤字的方针,日本政府的财政收支均衡状态得到了改善(财政赤字占GDP的比重从1980年的4.O%降至1984年的1.8%)。同时由于巨额的贸易顺差,使得日本政府持有大量的外汇储备,而这些钱主要被用来购买美国国债,日本在美国持有巨额资产,这些资产主要是以美元形式存在。

泡沫经济的产生及破灭

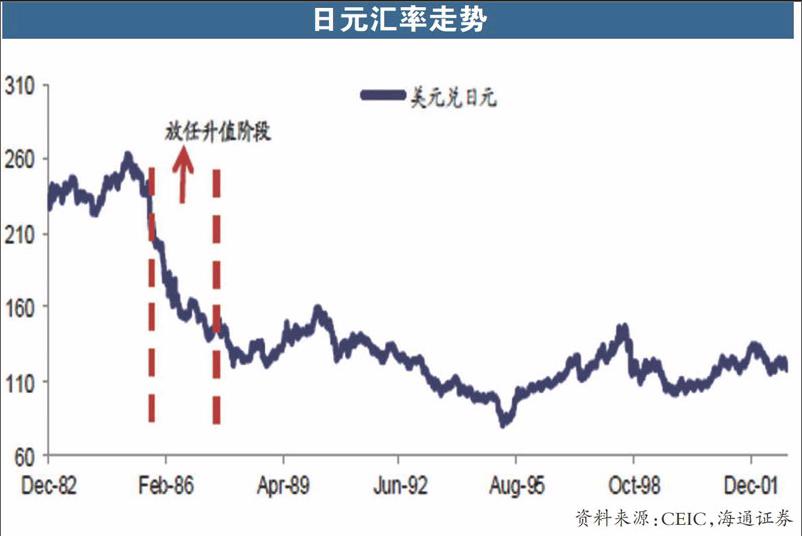

1985年9月,日元的汇率在1美元兑换250日元的水平附近波动,在“广场协议”生效后不到三个月的时间里,日元快速升值到1美元兑换200日元附近,升值20%。之后不到三年的时间里,美元对日元升值一倍。

“广场协议”后,为了防止日元升值打击经济增长和造成通缩,日本央行连续5次下调利率,利率水平由85年的5%降至87年3月的2.5名,并将这一低利率继续维持了2年零3个月。

然而,超低利率政策以及为防止日元过快升值而投入的干预性货币投放,导致“广场协议”后的几年,货币供应量急剧增长。面对过多的流动性,银行和企业都苦于难以找到有高比例回报的投资项目,转而纷纷把资金投入房地产和股票市场,导致资产价格泡沫越吹越大。

1989-90年,面对通胀压力和愈演愈烈的投机之风,日本政府部门相继采取了高利率与紧缩贷款等措施,导致极度膨胀的资产泡沫破裂。

协议后美国开始了对美元的干预,动用了32亿美元,其他国家动用了50亿美元。后来意大利等国加入后,干预国家增加到lO国,并增加了20亿美元的干预资金。到1988年末,美元对马克和日元分别贬值了约50%,对美国贸易赤字起到了有效的矫正作用。

“广场协议”的启示

我们很难判断“广场协议”是造成日本“消逝十年”的元凶,但“广场协议”拉开了日本经济衰退的序幕这一时间点是不会有错的。此后,日本政府的一系列举措使其一步步走向深渊。

太过激进的货币政策:根据泰勒法则,日本央行过低的基准利率是造成其泡沫经济的真正凶手。而不幸的是泰勒于1993年才提出此规则,日本当时早已错过调整货币政策的时机。

错误的财政刺激时机:其实在1986年的下半年,日本的衰退已基本结束,而且经济开始欣欣向荣。但大量的刺激政策踩着错误的时点出台,将本已稳步增长的国内经济推上了一条经济过热的不归路。

泡沫破灭时拙劣的政府管理能力:与美国在08年金融危机后的处理方式截然不同,日本监管机构并没有强制银行>中销坏账,而是允许银行继续向本已资不抵债的公司贷款以避免>中销坏账。这严重拖延了经济重建的机会并将大量资金注入已无法产生任何价值的“僵尸企业”。

新广场协议离我们有多远?

85年“广场协议”的最精妙之处在于:没有对美国的货币政策和财政政策施加任何额外的约束,就达到了美元贬值的目标。而03年的G7会议,包括最近的安倍经济学,欧洲的OE,全都是政治影响汇率的先例。

当前全球经济大环境不景气,由于美国不愿意对自身的财政政策和货币政策实施约束,那么促使外围国家货币升值和“逆周期”贸易政策,成为08年金融危机以来美国试图增加国内就业和调整外部不平衡的两个基本工具。而联储主席耶伦最新的国会证词里面同时提到美元升值和人民币汇率贬值对经济和金融市场的巨大影响,说明汇率变化重新成为全球央行的焦点问题。

但达成“新广场协议”的分歧也较大。一是大央行间还没有形成完善的协作机制;二是虽然中国每个月的贸易顺差依然在增加,但美国的外贸逆差并没有扩大。三是短期看美国加息预期延后,美元短期走弱,所以新“广场协议”的提法未免过于激烈。

对于中国而言,中美经济分化的背景下,汇率贬值本身值得肯定,只是在贬值的时机和幅度的选择上存在争议。如果人民币汇率强行升值,只会进一步加剧国内房地产等资产的泡沫化,对经济的转型更不利。