资本结构波动、利率市场化和企业财务困境

王明虎,章铁生

(安徽工业大学 商学院,安徽 马鞍山 243002)

资本结构波动、利率市场化和企业财务困境

王明虎,章铁生

(安徽工业大学 商学院,安徽 马鞍山243002)

通过数理推论,演绎了资本结构波动对财务困境的推动作用,以及利率市场化的推进如何影响资本结构波动与财务困境之间的关系。运用我国2002—2013年上市公司财务数据,对理论推理进行实证检验,研究结果表明,资本结构波动导致企业陷入财务困境的可能性增大;利率市场化进程的加快可以降低资本结构波动幅度,从而缓解了资本结构波动对企业财务困境的助推效应。进一步研究发现,在利率市场化进程中,利率决定方式市场化和利率浮动范围的扩大能显著降低资本结构波动对财务困境的推动作用,而基准利率水平确定对企业财务困境影响相对比较小。

资本结构波动;利率市场化;企业财务困境;静态资本结构理论;动态资本结构理论;公司治理结构;企业融资成本

一、引言

财务困境的主要驱动因子之一是资本结构。早期静态资本结构理论认为高负债是导致企业陷入财务困境的重要原因[1-2],然而这一结论并未考察资本结构调整的可能影响。事实上,资本结构在动态调整过程中必然会形成资本结构的波动,一方面这种波动加大资本结构与目标资本结构的偏离,提升了企业陷入困境的可能性;另一方面,如果企业为降低资本结构波动而限制资本结构调整,同样也会引发流动性不足和投资不足等财务问题,从而陷入财务困境。这种资本结构波动和财务困境之间的悖论关系既未能引起关注,又没有有效的理论解释。上市公司财务困境发展趋势为本文研究提供了又一启示,近年来我国经济发展进入新常态,宏观经济增速放缓,市场中不确定性因素增加,这些加大了企业经营风险,从而提升了企业财务困境的可能性。而从我国上市公司实际情况看,进入2010年后公司盈利能力虽然持续下降,但公司被特别处理(ST、*作者感谢会计系各位老师在论文研讨时所提宝贵意见。ST等)比例却并未显著增加甚至还有下降趋势,这一难以解释的现象目前并未得到学界广泛关注,也鲜有针对性研究。

我们注意到在宏观经济发展步速放缓之时,我国加快了利率市场化进程。利率市场化程度的提高可以降低企业融资约束,加快资本结构调整速度,减缓了资本结构波动[3-5]。利率市场化的上述作用,既可能直接改进企业财务环境,也可能通过降低资本结构波动起到财务困境的缓解作用,这就解释了我国2010年以来经济发展低迷伴随企业财务困境减少的悖论,而这些推测都有待验证。

本文分为以下五个部分,第一部分为引言,第二部分为文献综述、理论分析和研究假设,第三部分是研究设计,第四部分是实证研究结果,第五部分为研究结论与政策建议。本文可能的学术贡献在于:(1)从资本结构波动角度提出资本结构与财务困境关系的新研究视角,现有文献研究资本结构对财务困境的影响,主要注重资本结构水平提升引发的财务危机,本文进一步从资本结构幅度的大小观测资本结构对财务困境的影响,拓展了“资本结构-财务风险”关系研究思路,丰富了动态资本结构理论研究内容;(2)分析利率市场化及其不同层次进程对企业资本结构变迁的影响,揭示了我国利率市场化改革对企业资本结构影响路径;(3)采用数理模型刻画企业资本结构波动幅度,测度财务困境期间,拓展了资本结构研究的思维范式。

二、文献综述、理论分析和研究假设

(一) 文献综述

财务困境的引发有多重原因,资本结构是影响财务困境的重要因素。根据早期静态资本结构理论,企业负债比例越高,发生财务危机的可能性越大[1-2]。随着后期动态资本结构理论研究的推进,有关资本结构与财务困境关系的理论研究却没有得到明确结论。很多研究认为,企业资本结构受盈利能力、公司规模、有形资产比例、税收、非债务避税、成长性、经营风险、所有权结构等多种因素影响,这些因素如果发生变动,企业就会调整资本结构以确保企业价值最优[4-8]。而从资本结构调整的负面效应看,资本结构调整伴随着代理成本、信息成本、交易成本、公司治理结构效率损失等的发生,如果企业资本结构调整幅度增大,则上述成本必然提升,增加企业陷入财务困境的可能性[9-11]。从这两种不同的认识来看,学者们对资本结构调整与企业财务困境之间的关系还没有明确结论。

利率市场化对企业融资产生多个方面的影响。首先,利率市场化有利于企业融资约束的缓解[12-14];其次,利率市场化能提高企业资本结构调整速度[4];最后,利率市场化还有利于加强银行业竞争,从而降低企业融资成本[15]。因此,利率市场化进程加快,有利于企业资本结构优化,进而减少企业发生财务困境的可能性,但这一论断还有待实证检验。

资本结构波动的研究成为动态资本结构研究的一个新兴领域。企业为提升自身价值,会努力保持自身资本结构的稳定性[16-17];企业资本结构波动会增加企业风险,提高资本成本,降低企业价值[18-19]。由于利率市场化等金融改革的推进,企业融资约束降低,这会大大降低企业资本结构波动[5,20]。

总结已有文献研究我们可以看出,虽然目前有关动态资本结构调整的理论研究已经比较丰富,但有关动态资本结构调整与企业财务困境的关系仍未有明确结论;资本结构波动作为动态调整的必然后果,其对企业财务状况特别是财务风险的影响究竟是否存在也还有待进一步研究;从我国经济发展现实看,利率市场化改进了企业的融资约束,但这一融资约束具体通过哪些途径缓解了企业财务风险,也还存在疑问。由此,本文首先推理资本结构波动与企业财务困境的关系,探索利率市场化进程通过资本结构对财务困境影响的作用,力图解决上述问题。

(二) 资本结构波动机理分析

根据权衡理论(Trade-off Theory),企业存在最佳资本结构。实务中,由于受多种因素变动影响,企业实际资本结构经常会偏离目标资本结构。当实际资本结构偏离目标资本结构达到一定的程度时,对企业价值产生不利影响,因此企业会采取一定措施调整资本结构,使其逐步回复到目标资本结构。由上述论述可知,在一段时期内,企业的实际资本结构与目标资本结构会形成“偏离-回复-偏离-回复”的关系,形成实际资本结构的周期性波动。

为不失一般性,现假设某企业实际资产负债率y随时间x变动呈周期性波动,函数式为:

y=f(x)

(1)

为简化论述,我们对宏微观经济环境做如下假设:

(1)影响资本结构的主要宏观经济因素(宏观经济形势、金融政策等)呈周期性变化,周期为定值T。(2)企业资本结构调整速度均衡。(3)资本结构调整不受融资规模限制,资本结构变动具有连续性。(4)资本结构调整具有上下限,在一个资本结构调整周期内,当实际资本结构达到一个高点rh时,企业会采取措施降低资产负债率;当实际资本结构达到一个低点rl时,企业会采取措施提高资产负债率。(5)资本结构调整的方向性,在一个资本结构调整周期内,当企业实际资本结构达到rh时企业会采取措施持续降低实际资产负债率到rl,此后企业会采取措施持续提升资产负债率直至rh。

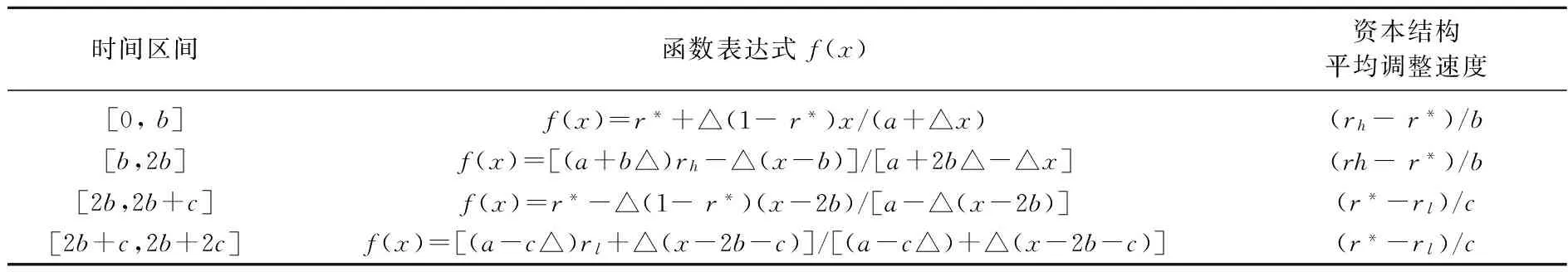

在以上假设条件下,我们对函数y=f(x)根据具体情况作进一步分析。在现实生活中,企业资本结构的调整往往不是通过负债和权益内部增减、控制资本总量不变,而是通过增加或减少某一类资本实现。考虑到我国大多数企业并不是上市公司,且证监会对上市公司股票融资也有严格限制,因此企业主要通过负债的增减来调整资本结构。假定企业所有税后利润都用于股利分配,所有亏损由股东投资弥补,因此权益资本保持不变;企业初期总资产为a,资产负债率为r*=(rh+rl)/2,在周期的第一阶段,企业资本结构由r*向上调整到rh,企业每单位时间增加Δ负债,直至资产负债率达到rh;第二阶段,企业资本结构由rh向下调整到rl,企业每单位时间减少Δ负债,直至资产负债率达到rl;第三阶段,企业资本结构由rl向上调整到r*,企业每单位时间增加Δ负债,直至资产负债率达到rl,回复到初始状态。企业在一个资本结构调整周期内实际资本结构与时间的函数关系如表1所示。

表1 增量资本调节条件下一个周期内实际资本结构与时间的函数关系分析表

注:上表中,b=a(rh-rl)/[2Δ(1- rh)],c=a(rh-rl)/[2Δ(1- rl)]。

图1 增量资本调节条件下资本结构调整走势

根据上述分析,我们将y=f(x)的函数图像描绘如图1。资本结构往下调整到r*时,由于调整速度相同,因此在时点b+1以及时点b-1点,其资产都会比时点b资产减少Δ,负债也减少Δ,因此二者具有相同的资产负债率,以此类推直到2b时点,其资产和负债必然与0时点相同,从这一点来看,当资本结构由rh往下调整到r*时,资本结构变动的轨迹与当资本结构由r*往上调整到rh时的轨迹在直线x=b呈轴对称。同理也可证明函数f(x)在[2b,2b+2c]期间围绕直线x=2b+c呈轴对称。

(三) 资本结构波动幅度的计算和影响因素分析

在图1中,周期波动的曲线代表随时间变化而变化的实际资本结构,由实际资本结构曲线和资本结构均值y=r*构成的阴影部分面积代表了企业资本结构波动幅度。根据定积分原理,在期间[0,2b+2c]范围内,企业资本结构波动幅度F可以按以下公式计算:

(2)

鉴于函数y=f(x)的对称性,式(2)又可简化计算为:

(3)

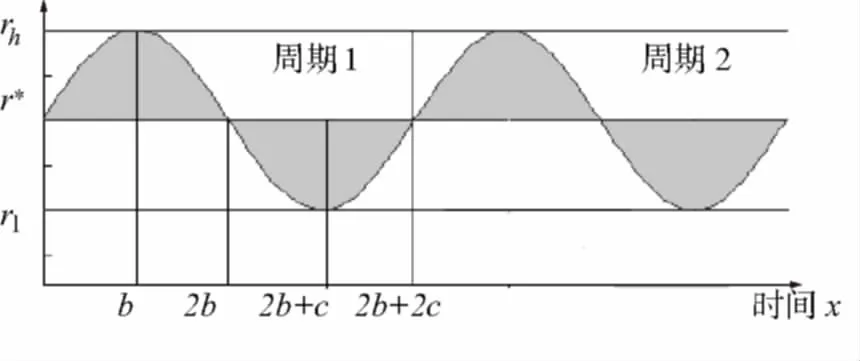

根据式(3),资本结构波动幅度主要取决于rh、rl和Δ。根据本文研究主题,我们主要关注rh、rl对F的影响。由于(3)式是一个复合函数,变量关系复杂,用代数方法分析rh、rl对F的影响比较麻烦,我们用数据实验法来分析rh、rl变动对资本结构波动的影响。假定初始期企业rh=0.6,rl=0.4,a=100,Δ=10,根据(3)式,则F值为0.4251。我们根据rh、rl不同变动情况进行讨论。

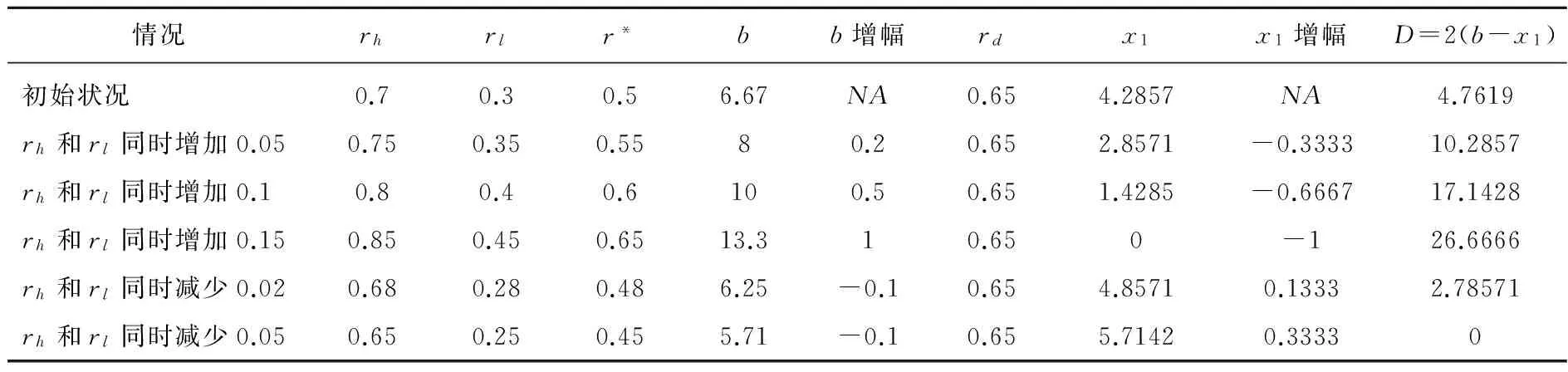

1.rh、rl等幅同增同减

rh、rl等幅同增同减时,资本结构振幅(rh-rl)保持不变。我们将rh分别等幅增加0.1、0.2、0.3,同时,将rl分别等幅增加0.1、0.2、0.3,再分别将rh和rl同时减少0.1、0.2、0.3,观测F值变动,结果如表2所示。

表2 rh、rl等幅同增同减对F影响计算

注:G=b-c-[aln(1+Δb/a)+aln(1-Δc/a)]/Δ。

由表2可知,随着rh、rl等幅增加,r*上升,F值上升;随着rh、rl等幅下降,r*下降,F值下降。由此我们得到如下推论。

推论1:当rh、rl等幅增加时,企业平均资产负债率上升,资本结构波动幅度上升;当rh、rl等幅下降时,企业平均资产负债率下降,资本结构波动幅度下降。

2.rh、rl不等幅增减变动

表3 rh、rl不等幅增减变动对F影响总结

rh和rl不等幅增减变动导致资本结构振幅发生变化,我们分别将企业数据按rh单独增减变动、rl单独增减变动、rh和rl反向变动、rh和rl同向不等幅变动进行不同类型实验,实验数据分析过程类似表3,囿于数据较多,仅列示每一种情况的一个数据点计算结果,不再具体列示每一种情况的系列数据实验结果。由表3可知,与初始状况相比,F值随(rh-rl)增减而同向增减。总结表3以及几何学推理我们可以得到如下推论。

推论2:如果rh和rl变动导致资本结构振幅(rh-rl)增减,资本结构波动幅度随之增减。

(四)资本结构波动对财务困境助推机理分析

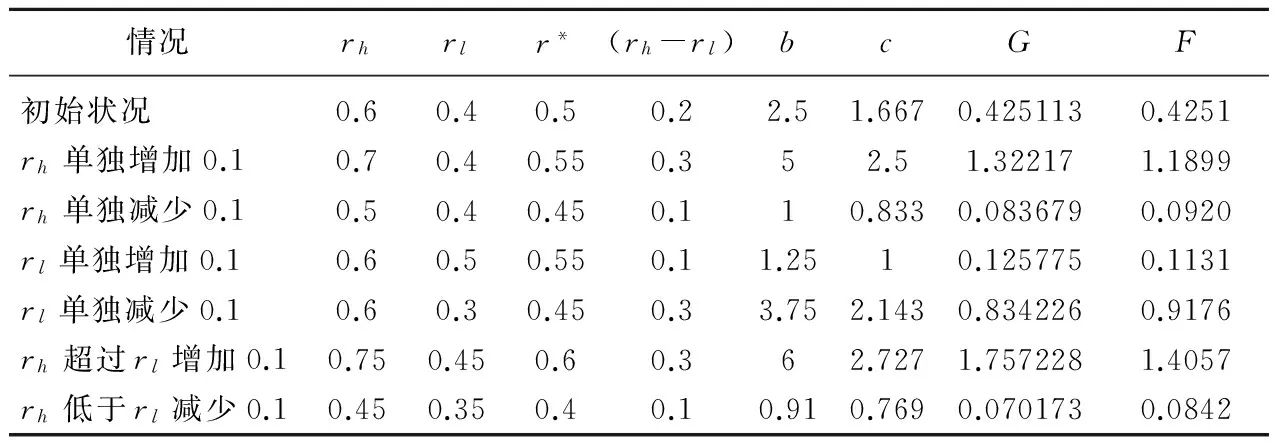

图2 资本结构波动与财务困境期间分析示意图

假定当企业资产负债率达到rd(rh>rd)时,企业可能陷入财务困境。由此,直线y=rd与曲线y=f(x)在一个周期内形成两个交点,其横坐标x1和x2之间的阴影部分期间就是企业可能陷入财务困境的时间(具体见图2)。

根据表1的函数表达式,可知x1=a(rd-r*)/[Δ(1- rd)],由于函数在[0,b]区间的对称性,易知x2-x1=2(b-x1),即企业可能陷入财务困境的时间D=2(b-x1)

1.企业可能陷入财务困境的时间的主要影响因素分析

我们仍用数据实验法来分析r*、rh、rd变动对D的影响。

(1)资本结构振幅不变情况下r*的影响

从理论上说,如果资本结构振幅不变,但平均负债比例提高,则企业陷入财务困境可能性增大(见表4)。

表4 资本结构振幅不变时平均负债比例变动对D影响计算分析

表4说明,在保持rh和rl差不变的情况下,随着r*上升,D增加;随着r*下降,D下降,验证了理论分析的正确性。由此我们得到以下推论。

推论3:在资本结构振幅不变的情况下,资产负债率升高推动企业的财务风险。

(2)资本结构振幅变动对D的影响

我们按照表5的计算程序,分别讨论rh和rl反向等幅增减、rh和rl反向不等幅增减、rh和rl同向不等幅增减三种情况下D的变动情况。囿于数据较多,本文仅列示每一种情况的一个数据点计算结果,不再具体列示每一种情况的系列数据实验结果。

表5 资本结构振幅变动各种情况下D变动趋势汇总

综合表5所列示前五种情况可以说明,企业处于财务困境的期间长短随资本结构振幅(rh-rl)同向增减;只有当rh和rl均减少时,资本结构振幅增加不会导致D增加。由此得到以下推论。

推论4:在控制资产负债平均水平不变的情况下,企业资本结构振幅越大,处于财务困境期间越长。

2.资本结构波动对财务困境影响分析

推论1和推论2说明,企业资本结构波动受资产负债率水平和资本结构振幅的影响;而推论3和推论4则说明企业财务困境期间长度受资产负债率水平和资本结构振幅的影响。也就是说,在相同情况下,如果资本结构波动越大,则必然会有资产负债率水平提高,或资本结构振幅增大,而不论哪一种情况都会导致企业财务困境期间延长。因此我们提出如下假设。

假设1:企业资本结构波动越大,出现财务困境可能性越大。

(五) 利率市场化进程、资本结构波动与财务困境

1.利率市场化进程对企业融资的影响

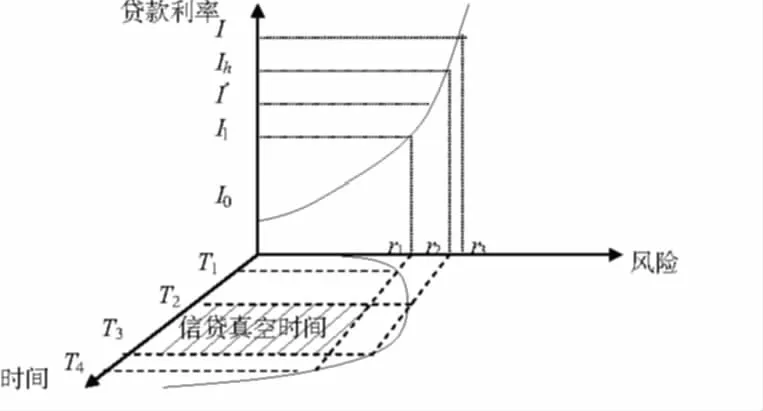

图3 利率市场化进程对企业融资影响分析示意

利率管制对企业融资的影响可以通过图3进行分析。图3风险-贷款利率象限中,曲线是商业银行对企业信贷风险与贷款利率关系曲线。I0是无风险利率,I*为中央银行规定贷款基准利率,Ih为利率上浮上限,Il为利率下浮下限。当企业风险小于r2时,企业有可能获得信贷支持。时间-风险象限中曲线表示企业随时间变化带来的风险变动,在T2-T3时间段,企业风险超过r2,因此不能获得商业银行融资支持,形成信贷真空时间,即图中阴影部分所显示的时间段。

随着利率市场化进程加速,商业银行对企业信贷利率浮动区间逐渐放宽,直至完全市场化,则只要企业风险不超过r3,银行都会根据其风险水平确定贷款利率,同时给予企业贷款。在这种情况下,r2逐渐逼近r3,T2与T3之间信贷真空时间逐渐缩小直至消失,企业从银行获得借款弹性持续增大。

2.利率市场化进程对资本结构波动和财务困境的影响

信贷真空时间的存在对企业融资行为有比较大的影响,由于企业对未来风险的不可测性,企业不能准确预测信贷真空的长短;为保持未来发展资金需求和流动性需要,企业在符合信贷条件时,往往会超出经营需要向银行申请贷款,这既会导致企业资产负债水平上升,又会导致实际资产负债率上限rh提升。因此根据前述推论,信贷真空时间越长,企业资本结构波动越大,陷入财务困境可能性越大;而随着利率市场化进程的加快,信贷真空时间逐步缩小乃至消失,资本结构波动幅度下降,陷入财务困境时间减少。也就是说,利率市场化可以降低资本结构波动对财务困境的助推作用,从而优化企业财务状况。由此我们提出第二个研究假设。

假设2:随着利率市场化程度的提高,资本结构波动对财务困境的作用会逐步下降。

三、研究设计

(一) 数据收集处理

本文利用国泰安经济金融研究数据库(CSMAR)收集我国A股上市公司年报和季报财务数据,样本区间为2002—2013年*在2002年前上市公司不公布季度报告,无法计算年度资本结构波动数据。,剔除金融类企业数据;本文采用Winsorized对主要变量所有小于1%(大于99%)的分位数进行缩尾处理,删除资产负债率大于100%的样本以及一些极端值样本。经过上述处理后,最终得到14975个公司-年度完整观测样本。

(二) 模型设计和变量定义

1.分析模型

我们建立以下分析模型:

ST=α+β1flulag+β2imkt+β3fluimkt+β4rate+β5control+β6DKL+β7GDP+β8lna+β9salegrowlag+Β10marginlag+β11aleverlag+β12ratio+β13turnover+β14IND*+ε

(1)

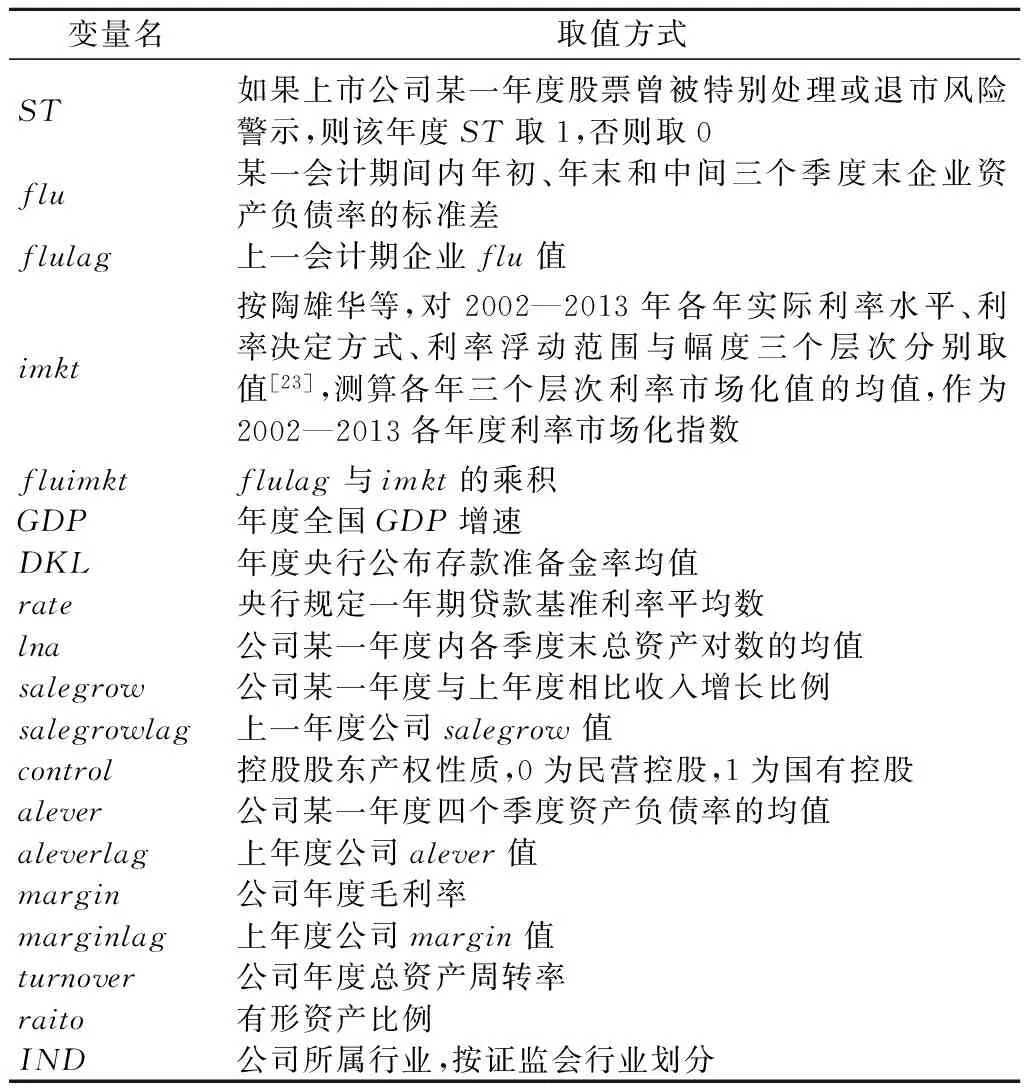

2.变量定义

各变量定义及取值方式如表6所示。

3.分析软件

本文所有统计分析使用STATA 12软件实现。

四、实证研究结果分析

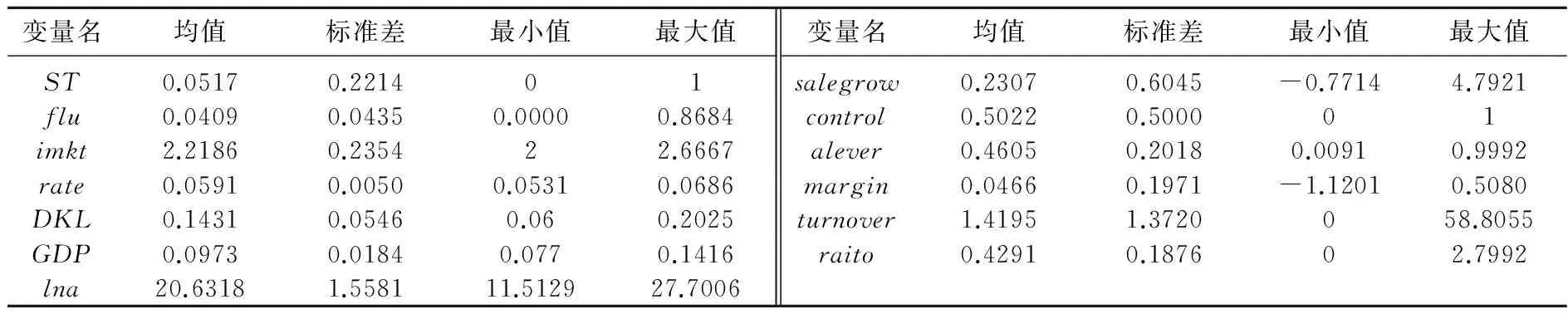

(一) 描述性统计

主要变量描述性统计见表7。从表7数据看,ST的均值为0.0517,说明平均每年有超过5%的上市公司会陷入财务困境;flu均值为0.0409,这与王明虎、刘丽平的统计结果接近[21-22]。

(二) 多元回归分析结果

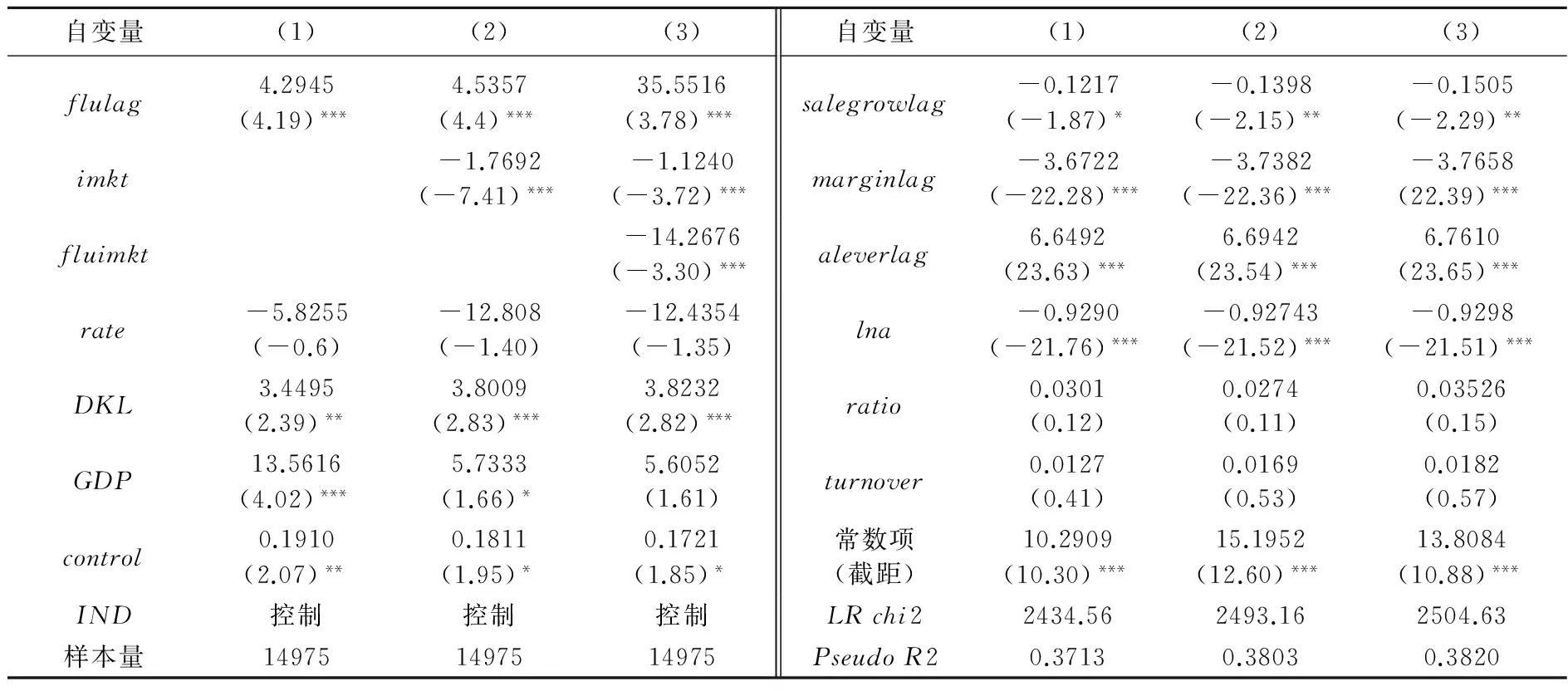

本文采用Logistic模型进行多层次回归分析,具体见表8。

表6 模型变量定义

据表8,在第(1)列到第(3)列不同层次模型回归分析中,flulag都与ST显著正相关,验证了假设1的正确性;在第(2)列和第(3)列中,imkt系数为负且显著性小于0.001,说明利率市场化进程的加快可以降低企业陷入财务困境的可能性;在第(3)列中,fluimkt系数显著为负,说明随着市场化进程的提高,资本结构波动对企业财务困境的影响会减少,这就检验了本文假设2的正确性。从其他因素来看,都与财务理论相符合。

(三) 利率市场化进程不同层次对资本结构波动与财务困境关系的影响

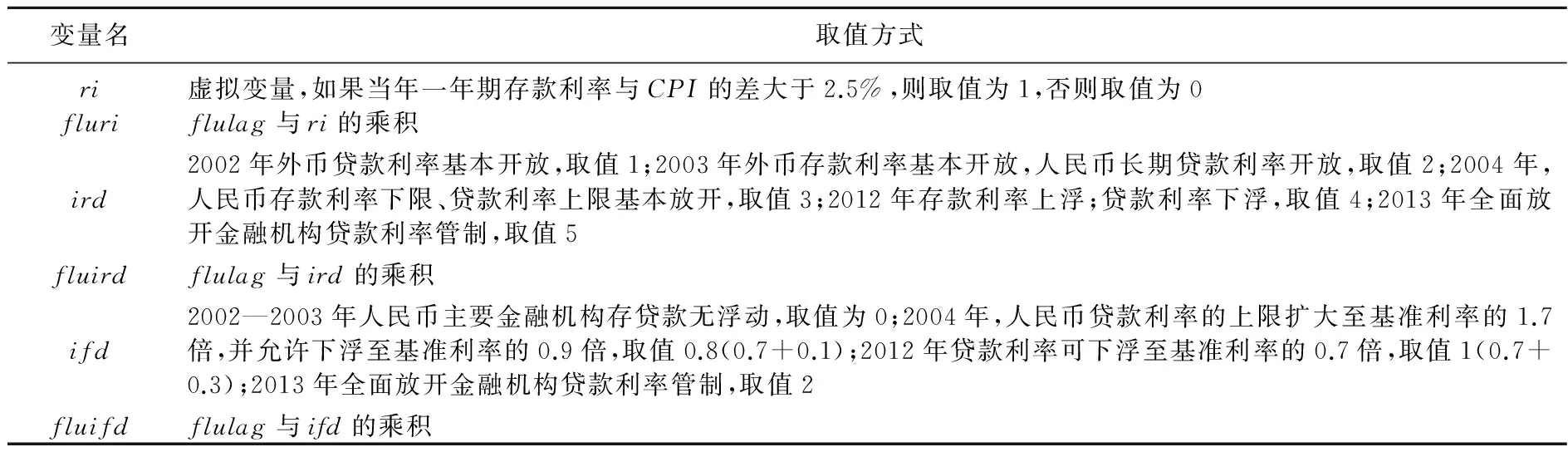

本文设置ri、ird、ifd三个变量,分别测算利率市场化在实际利率、利率决定方式和利率浮动范围三个方面的改进。具体计量方式见表9。

我们设计模型(2)-模型(4),分别从实际利率水平、利率决定方式和利率浮动范围和幅度三个方面观测利率市场化进程对资本结构波动和财务困境关系影响。三个回归模型如下:

表7 主要变量描述性统计数据

表8 多元回归分析表

表9 利率市场化分层次计量变量定义

ST=α+β1flulag+β2ri+β3fluri+β4rate+β5control+β6DKL+β7GDP+β8lna+β9salegrowlag+β10marginlag+β11aleverlag+β12ratio+β13turnover+β14IND*+ε

(2)

ST=α+β1flulag+β2ird+β3fluird+β4rate+β5control+β6DKL+β7GDP+β8lna+β9salegrowlag+β10marginlag+β11aleverlag+β12ratio+β13turnover+β14IND*+ε

(3)

ST=α+β1flulag+β2ifd+β3fluifd+β4rate+β5control+β6DKL+β7GDP+β8lna+β9salegrowlag+β10marginlag+β11aleverlag+β12ratio+β13turnover+β14IND*+ε

(4)

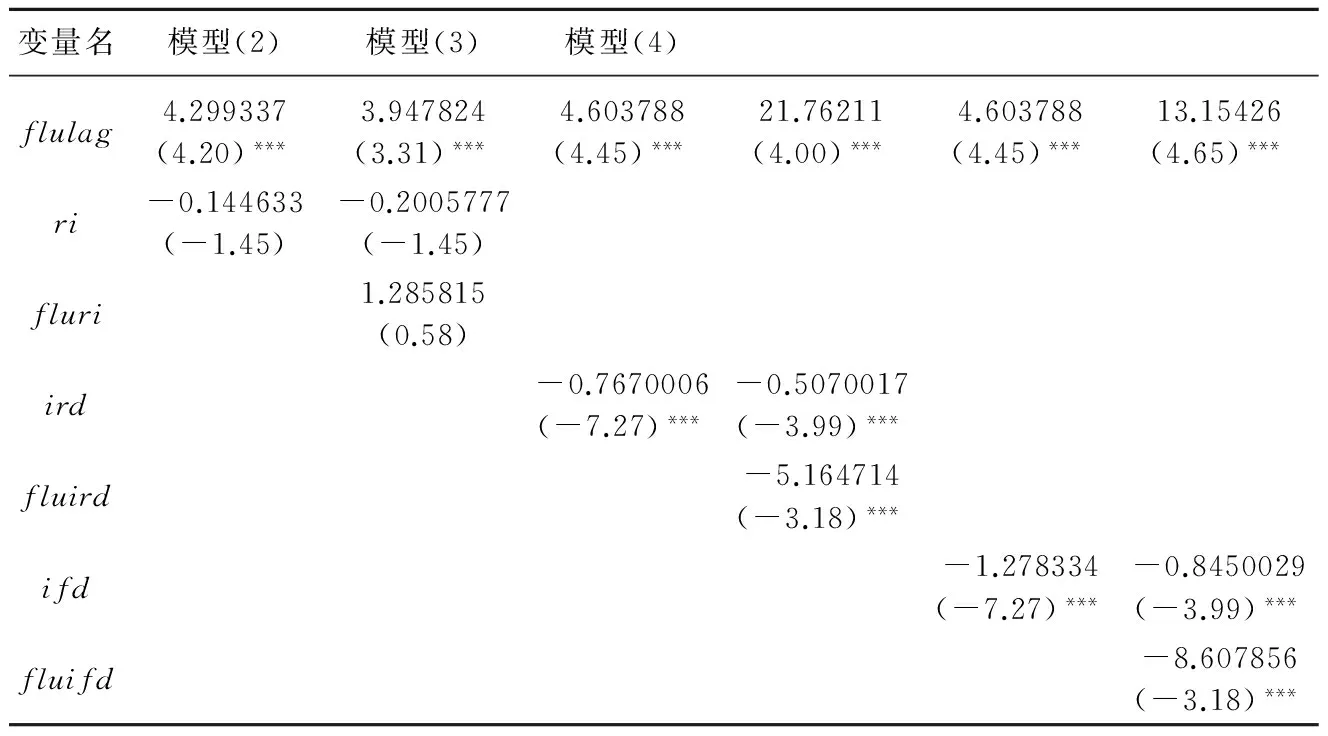

表10 模型(2)-模型(4)回归分析结果表*篇幅所限,其他控制变量的回归系数及显著性未予以列示。

我们把模型(2)-模型(4)分别进行Logistic回归,具体结果见表10。

由表10模型(2)中ri系数不具有显著性,但模型(3)和模型(4)中ird和ifd系数显著为负,说明利率决定方式的放开和利率浮动范围的扩大,能够显著改进上市公司财务环境,fluird和fluifd显著为负,说明随着利率决定方式的放开和利率浮动范围的扩大,资本结构波动对财务困境的推动效应降低。这从更深层次证明了假设2的正确性,同时说明在我国经济环境中,利率决定方式和浮动范围扩大对企业财务环境的改进作用比基准利率调整更大。

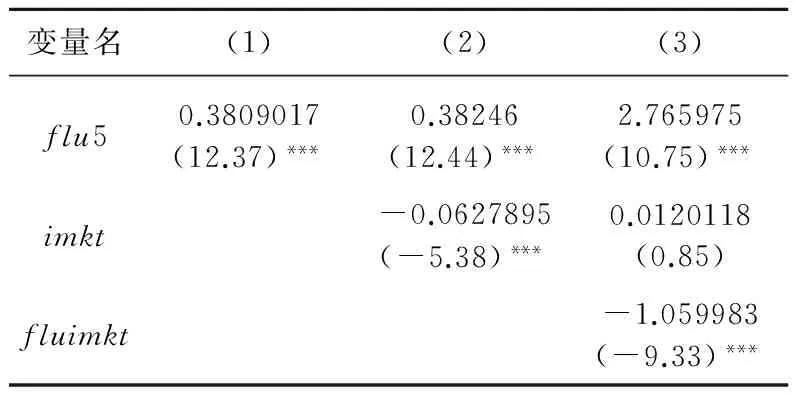

表11 以5年资本结构波动为自变量的稳健性检验统计*篇幅所限,其他控制变量的回归系数及显著性未予以列示。

(四) 稳健性检验

1.变换资本结构波动计量方式检验

我们以连续5年年末负债比例的标准差flu5作为资本结构波动的衡量指标,重新对模型进行多层次回归分析,结果如表11所示。

从表11数据看,第(1)列-第(3)列flu5回归系数都显著为正,这进一步说明了本文假设1的正确性;交乘项fluimkt系数显著为负,说明利率市场化进程的提高有利于降低资本结构波动对财务困境的影响,这也验证了假设2的正确性。

2.变换财务困境计量方式和删除2012年退市预警新修订政策检验

我们还计算了2002—2013年间各样本公司的Altman Z值,将Z值低于1.8分的公司认定为财务困境公司,重新对模型进行回归,结果也证实了本文假设的正确性。

考虑到2012年证券交易所出台的新上市交易规则对退市预警政策进行了修订,我们删除2012年以后公司样本重新进行实证检验,研究结果也未发生变化。篇幅限制,多元回归分析结果不再列示。

五、结论、启示与展望

本文通过数理模型分析,论证了资本结构波动幅度的提高加大了企业陷入财务困境的可能,并通过我国A股上市公司2002—2013年财务数据,运用实证研究,发现资本结构波动幅度越大,企业陷入财务困境的可能性越大。利率市场化进程的提高可以降低资本结构波动幅度,从而缓解了资本结构波动对企业财务困境的助推效应。进一步研究发现,在利率市场化进程中,利率决定方式市场化和利率浮动范围的扩大能显著降低资本结构波动对财务困境的推动作用,而基准利率水平确定对企业财务困境影响相对比较小。

根据这一研究结论,在目前经济新常态下,当企业在经营过程中出现困难时,不应大幅度调整资本结构,避免因资本结构波动过大导致财务状况恶化。从宏观政策来看,由于利率决定方式和利率浮动范围对企业财务困境避免作用,政府应考虑进一步推动利率市场化,实现存款利率的完全放开,同时加大银行业的开放,促进银行业竞争,减轻企业融资约束,达到降低资本结构波动,改善企业财务环境的目的。

本文主要研究了资本结构波动对企业财务困境的助推作用,并未进一步分析资本结构波动对企业股权和债务治理的具体影响,也没有进一步分析资本结构波动对企业资金运作的影响,后续研究可以对上述问题进行深入研究,揭示资本结构波动对财务困境的深层影响机理。

[1]Nevins D,Leverage B.Risk of ruin and the cost of capital[J].The Journal of Finance,1967,22(3):395-403.

[2]Altman E.I.Multidimensional Graphics and Bankruptcy Prediction:A Comment.[J].Journal of Accounting Research,1983,21(1):297-299.

[3]Koo J,Shin S.Financial liberalization and corporate investment:evidence from Korean firm data[J].Asian Economic Journal,2004,18(3):277-292.

[4]傅利福.利率市场化对上市公司资本结构影响的实证分析[J].经济经纬,2014(3):133-138.

[5]王明虎,王小韦.企业规模、融资约束与资本结构波动[J].南京审计学院学报,2015(2):12-18.

[6]Modigliani F,Merton M.The cost of capital:corporation finance and the theory of investment[J].American Economic Review,1958,48(1):261-275.

[7]Jensen M C,Meckling W H.Theory of the firms:managerial behavior,agency costs and ownership structure [J].Journal of Financial Economics,1976,27(3):305-360.

[8]DeAngelo H,Masulis R.Optimal capital structure under corporate and personal taxation [J].Journal of Financial Economics,1980,51(8):3-29.

[9]Fama E F,Jensen M.Agency problem and residual claims [J].Journal of Law and Economics,1983,26(3):327-349.

[10]Milton H,Raviv A.The theory of capital structure [J].Journal of Finance,1990,45(1):321-349.

[11]Levy A,Hennessy C.Why does capital structure choice vary with macroeconomic conditions [J].Journal of Monetary Economics,2007,54(6):1545-1564.

[12]Byoun S.How and when do firms adjust their capital structures toward targets[J].The Journal of Finance,2008,63(6):3069-3096.

[13]ÖztekinÖ,Flannery M.Institutional determinants of capital structure adjustment speeds[J].Journal of Financial Economics,2012,103(5):88-112.

[14]Harris J,Schiantarelli Fm,Siregar M G.The effect of financial liberalization on the capital structure and investment decisions of Indonesian manufacturing establishments[J].World Bank Economic Review,1994,8(1):17-47.

[15]Laeven L.Does financial liberalization reduce financing constraints[J].Financial Economics,2004,32(1):5-34.

[16]王东静,张祥建.利率市场化、企业融资与金融机构信贷行为研究[J].世界经济,2007(2):50-59.

[17]宋培培,罗芳.利率市场化程度与银行业集中度关系研究[J].财务与金融,2014(1):16-20.

[18]Lemmon M.Zender J.Back to the beginning:persistence and the cross-section of corporate capital structure.[J] Journal of Finance,2008,63(4):1575-1608.

[19]周开国,徐亿卉.中国上市公司的资本结构是否稳定[J].世界经济,2012(5):106-120.

[20]陶会兴.资本结构波动与权益资本成本[J].合作经济与科技,2016(11):79-81.

[21]王明虎,吴良海,郑水金.浅谈经营风险、资本结构与企业价值关系[J].财务与会计(理财版),2014(10):52.

[22]刘丽平.利率市场化与企业资本结构波动[J].绿色财会,2016(3):24-26.

[23]陶雄华,陈明珏.中国利率市场化的进程测度与改革指向[J].中南财经政法大学学报,2013(3):74-79.

[责任编辑:高婷]

Capital Structure Fluctuation,Interest Rate Liberalization and Firm Financial Distress

WANG Minghu,ZHANG Tiesheng

(School of Business,Anhui University of Technology,Ma’anshan 243002,China)

In this article,using mathematical deduction,we deduce the driving effect of capital structure fluctuation on firm financial distress and the relation among interest rate liberalization,capital structure fluctuation and firm financial distress.Using 2002—2013 financial data of A share listed companies,we check the theoretical deductions of our research.We draw the following conclusions:high capital structure fluctuation leads to high probability of financial distress,rapid interest rate liberalization restrains capital structure fluctuation,thus alleviating the driving force of capital structure fluctuation on the firm financial distress.Further study finds that the liberalization of interest rate formulation and the expansion of interest rate float limit distinctly affect the driving force of capital structure fluctuation on firm financial distress,while the bench-mark interest rate formulation has a little impact on the effect of capital structure fluctuation on firm financial distress.

capital structure fluctuation;interest rate liberalization;financial distress;static capital structure theory;dynamic capital structure theory;corporate governance structure;enterprise financing cost

2016-01-15

国家社会科学基金资助项目(13BGL049)

王明虎(1972—),男,安徽当涂人,安徽工业大学商学院会计系教授,博士,从事企业融资理论研究;章铁生(1974—),男,安徽枞阳人,安徽工业大学商学院会计系教授,博士,从事企业融资理论研究。

F234.4

A

1004-4833(2016)05-0081-10