租赁方式的选择:融资约束下的新玩法

崔文娟 张慧媛 陈淑媛

会 计

租赁方式的选择:融资约束下的新玩法

崔文娟张慧媛陈淑媛

当融资约束存在,而企业又需要进一步融资时,给银行提供一组光鲜亮丽的财务比率更有利于企业取得融资,企业往往会“创造”出好的财务比率。在报表分析时,租赁方式的主观选择往往是易被忽视的一个环节。本文意在分析租赁方式主观选择的经济后果,并通过对公司财务数据的重构还原其财务报表的真实面目,揭示企业此举的意图。

租赁方式 主观选择 租赁还原

对于我国经济发展而言,融资约束问题已成为制约经济转型和升级的重要瓶颈之一。世界银行的报告表明:我国有75%的非金融类上市企业选择将融资约束列为企业发展的主要障碍,在80个被调查国家中比例最高。由国务院发展研究中心主持发布的《中国企业经营者问卷跟踪调查报告》亦发现,我国企业普遍认为融资约束是其发展的主要制约因素。

这些财务比率一般包括偿债能力比率(流动比率、速动比率等短期偿债能力比率和资产负债率、利息保障倍数等长期偿债能力比率)、营运能力比率和盈利能力比率(如净资产报酬率ROE和资产收益率ROA等)。企业如果想给银行一个好的印象,必须在这些比率上做足文章,如果企业自身的条件满足最好,但是条件不满足时,企业往往会“创造”条件,这些被创造出来的条件中租赁方式的主观选择往往是易被忽视的一个环节。

一、租赁方式的报表披露:初现端倪

经营租赁是为了满足经营使用上的临时或季节性需而发生的资产租赁。融资租赁是指实质上转移与资产所有权有关的全部或绝大部分风险和报酬的租赁。

经营租赁与融资租赁的重大区别在于报表披露的不同,如果一项租赁被界定为经营性租赁,那么这项交易只影响利润表,也就是说,只在利润表显示一项租金费用(或者计入管理费用,或者计入营业费用),不影响资产负债表。但如果一项租赁被界定为融资性租赁, 按照会计的实质重于形式原则,满足融资租赁条件的租赁承租企业将其视同一项自有资产管理,这项资产的价值计入资产负债表的资产方,以后支付的各期租赁费用作为一项长期负债反映在资产负债表的负债方,同时利润表中要反映利息费用和折旧费用。那么,这里出现一个问题,即如果一项租赁从实质上看是融资租赁,而企业通过重构合同条款将其表面上看是一项经营租赁,那么这种租赁显然不会影响资产负债表,而是游离于资产负债表外,是一项典型的资产负债表外融资。

二、租赁方式主观选择的经济后果:原因剖析

下例将比较对于一项租赁将其界定为经营性租赁或融资租赁的后果,将研究重点放在不同租赁方式选择对资产负债表和利润表的影响。

假设2015年1月1日,A公司租赁了一项资产且它没有其它的资产或负债;所租赁资产的经济寿命是5年,5年后预期的残值为0;公司在该资产的寿命期内对该资产按直线折旧;租赁采取不可撤销的、固定5年期限的形式,每年年末支付最低租赁费用2,505元;租赁使用的年折现率为8%。

首先,如果将其界定为融资租赁,在实际利率法下如何分摊利息费用(基础是首先算出最低租赁付款额的现值之和,P/A(8%/5)=3.992,则最低租赁付款额的现值为2505×3.992≈10002元),而长期应付款的报表体现也为10002(为长期应付款的账面值减去未确认融资费用的金额)。详见表1。

第二步,分析不同租赁方式的处理对利润表的影响。当把一项租赁界定为经营性租赁时,最低租赁付款额只是表现为一系列的租金支付过程,也就是说,每年末支付租金2505元时直接将租赁费用记入利润表的相关费用即可,对资产负债表无任何影响。但是,如果把一项租赁界定为融资租赁时,企业必须确定两项费用,即利息费用和折旧费用,表2体现了不同租赁方式下对利润表的影响。在整个5年时间中,两种租赁方式下界定的费用合计数是相同的,但是费用在各年的分布不同,经营性租赁每年的租金费用相同,而融资租赁下每年的相关费用之和呈现前高后低的态势,这是因为每年的利息费用逐年降低。也就是说,在租赁的前几年,融资租赁方式下利润表中的净利润比经营性租赁方式下的净利润低,后几年反之。

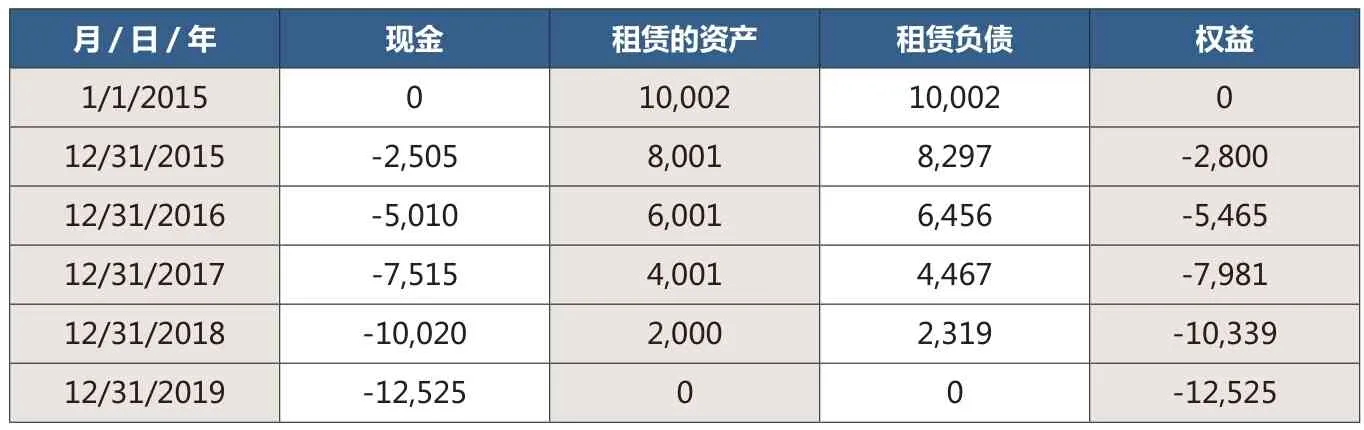

第三步,分析不同租赁方式会计处理对资产负债表的影响。对于经营性租赁,因为企业不需要确认相关的资产和负债,所以在租赁开始日(2015.1.1),不需要在资产负债表上做任何披露。第一年年末(2015.12.31),企业需要支付租赁费用2505元,即现金支出2505元,所以形成了现金流量的负值,所有者权益也出现-2505元(租赁费用体现为所有者权益的减少)。租赁期界满,租赁费用合计(体现为所有者权益负值)与现金流出量合计均为-12525元。

而对于融资租赁方式(见表3),租赁期界满时的财务表现也与经营性租赁完全相同,这一结果表明当将整个租期作为一个整体来看时,两种租赁方式的总体财务影响是一样的。但是租赁期界满前的各年年末报表数字的差异却很大。特别是在租赁开始日,融资租赁方式下要确认10002元的资产和负债(注:报表中长期应付款是金额需要减去未确认融资费用的金额,即长期应付款的现值,而不是长期应付款的终值12525元)。在第一年年末,支付租赁费用2505元时,现金流量为-2505元(体现在现金流量表中),这与经营性租赁下对现金流量的影响相同,意味着两种租赁方式的会计核算对现金流量表的影响相同。在融资租赁方式下,除了租赁开始日和租赁界满日,每年的租赁资产与租赁负债金额都不同,因为租赁资产的金额随着折旧的计提而逐年降低,而租赁负债会随着一年内到期的长期应付款的增加而逐年降低,权益的减少为折旧费用(假设全部计入费用)和利息费用之和。

综上所述,在经营性租赁下,租赁资产和租赁负债是游离于资产负债表外的,所以,如果一项租赁本质上应界定为融资性租赁,而企业通过设计租赁合同条款刻意地将基界定为经营性租赁,就形成一项资产负债表表外融资项目,这样做会降低财务报表的有用性,那么企业这么做的意图又是为何?经过分析发现,应按融资租赁处理但却按经营租赁处理会产生以下影响:

(1)经营租赁通过低估非流动负债(长期应付款)从而改善相关长期偿债能力比率,如负债与权益之比,而这些长期偿债能力比率会经常用在银行或信用评级机构的信用等级评价中。

(2)经营租赁通过低估资产(融资租赁固定资产),可以改善投资收益率,如总资产利润率,即在利润一定的情况下,资产这个分母减少会使这一比率上升。

(3)经营租赁推迟确认费用总和,在租赁早期高估利润,但在租赁后期又低估利润。

(4)经营租赁通过无视租赁本金归还中当前到期部分(一年内到期的非流动负债)从而低估流动负债,这样会夸大流动比率和其它流动性指标。

(5)经营租赁把利息包含在租金中(一项经营费用)从而低估利息费用,夸大利息保障倍数等比率。(利息保障倍数=息税前利润÷利息费用,一般而言,利息保障倍数大于1,一个大于1的分数,当分子和分母都减少相同的数,结果将变大)。

三、租赁方式还原分析:真实意图揭示

因为租赁的不同分类对财务报表和财务比率有着较大的影响,所以对相关公司做财务分析前需对财务报表作出相应的调整。可以将所有的经营性租赁调整为融资性租赁,也可以有选择性地调整。笔者建议,当需要时对租赁进行重分类,而且要避免不加鉴别的调整。也就是说,建议有现象表明租赁方式的分类与其租赁的经济实质不一致时,进行重分类。

以下是A上市公司关于租赁的报表附注。

表1 每年最低租赁费用中的利息和本金成分 单位:元

表2 不同的租赁核算方法对利润表的影响 单位:元

表3 融资租赁对资产负债表的影响 单位:元

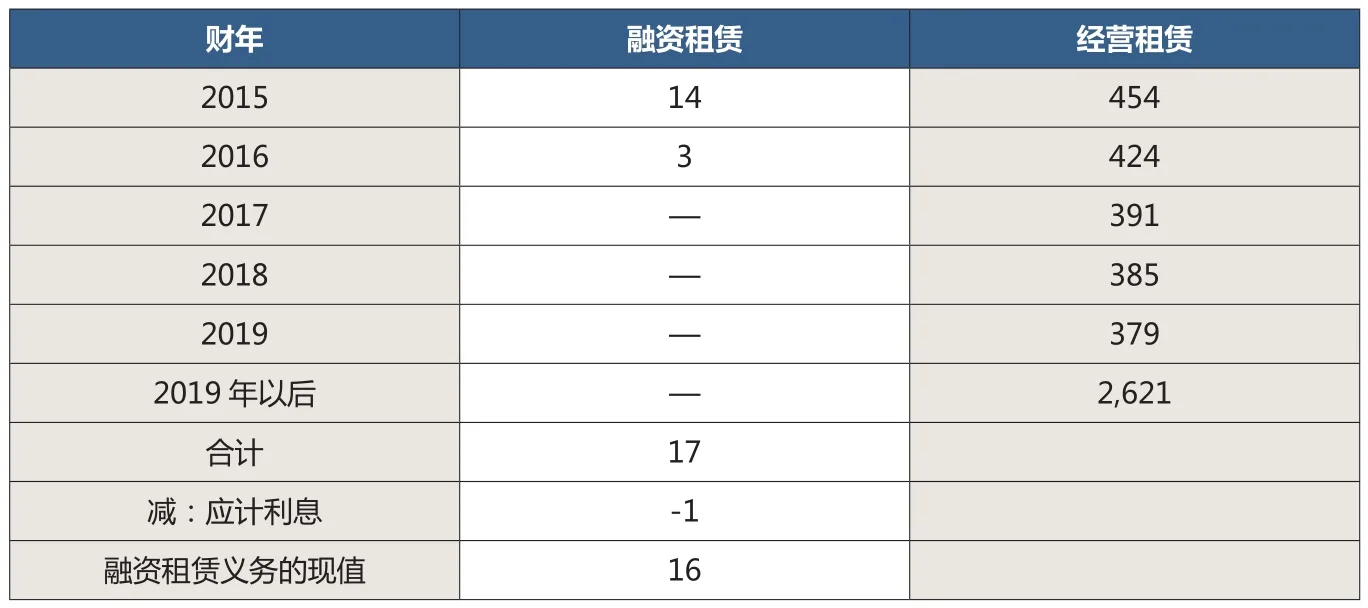

表4 判定租赁分类是否恰当

第一步需要判定该公司对于租赁的分类是否恰当。为了做到这一点,必须估计5年单独披露后的剩余年限的长度,这一数字需要通过 “2019年以后”的数字估算,也就是将经营租赁2019年以后的最低租赁付款额2621除以2019年的最低租赁付款额379,得到6.9年。将6.9年与前5年相加就是将近12年的租赁期,这一结果暗示,需要将该公司的经营性租赁重分类为融资租赁,因为一个长达12年的经营性租赁期是不容忽视的。也就是说,当剩余租赁期估算出来后是比较明显的,那么就应该重分类租赁方式。详见表4.

首先,需要计算A公司经营性租赁方式下各年最低租赁付款额的现值(见表5),这一过程中需要选用适当的折现率,这里选用该公司长期贷款利率(报表附注中已披露),A公司的信用评级为BBB级,对应的10年期长期贷款利率为5.8%,将5.8%作为折现率。2015-2019年最低租赁付款额是分年度披露的,而2019年后是以一个总额披露,所以假设2019年后每年的最低租赁付款额与2019年相同,依据假设,2020年-2026年每年的最低租赁付款额为379,最后一年为2621-379×6=347。然后将各年的最低租赁付款额按照折现率5.8%折现之和为3322,这个数字是应该加到公司资产负债表中负债中的数字。

第二步,需要估计资产负债表中新增的资产的数额(见表5)。一般而言,对于融资租赁界定的资产数额比相应的负债数字低,但是低多少很难确定,因此要考虑到租赁的长度、固定资产的经济使用寿命及承租人的折旧政策等。基于此,假定转换成融资租赁后新增的资产金额与负债金额相同,也就是说,2014年年末假定转换租赁方式后的新增资产和新增负债为3322。对于2015年来说,支付的最低租赁付款额中包括了利息193和一年内到期的非流动负债261。

第三步,确定转换租赁方式后利润表的变化(见表5)。利润表中将出现两种费用,即折旧费用和利息费用。利息费用是用每年年初负债净额乘以利息率5.8%计算。以2015年为例,2015年的利息金额为3322×5.8%=193。折旧费用则用增加的资产总额3322除以假定的资产使用年限(假设没有残值,公司采用直线法折旧)12年,即3322÷12≈277,所以2015年由于租赁方式转换而产生的费用总额为470,比原先按照经营性租赁披露的租赁费用454增加了税前费用16。

表5 确定预计融资租赁费用现值和租赁摊销 单位:百万

表6 转换前后利润表数据对比

表7 转换前后资产负债表数据对比

表8 转换前后相关财务比率对比

第四步,重述转换租赁方式后的资产负债表和利润表(见表6和表7)。利润表中经营性费用净减少177(减少租赁费用454,增加折旧费用277);利息费用增加193;净利润减少10,即16×(1-0.35)。

转换后对资产负债表的影响比较明显。资产总额和负债总额同时有了显著的增加,同时增加3322.其中负债的增加为两部分,即长期应付款3061和一年内到期的非流动负债(流动负债)261。

第五步,分析转换前后的一些重要比率(见表8)。流动比率转换后从1.27降为1.20;权益负债率由1.53上升为2.50,增加幅度达65%;长期负债与权益比由0.21增加为1.11;利息保障倍数由163降了7.38;权益净利率(ROE)没有太大的变化,因为税后利润的变动幅度较小,只有10;ROA的变动较大,由8.15%降为5.80%,因为资产总额增加。

可见,公司刻意地安排这种租赁方式的转换,其主要目的在于优化偿债能力比率的同时,提高盈利能力比率,使信用评级从表面上看有所提高,达到进一步融资的目的。所以,在进行财务报表分析时,需做必要的调整以还原报表的真实面目,从而做出正确的决策。

本文受北京科技大学2015年度本科教育教学研究改革项目资助。

作者单位:北京科技大学东凌经济管理学院