投资者情绪对创业板民营企业IPO抑价的影响

陈静楠 张敏微 付龑钰

投资者情绪对创业板民营企业IPO抑价的影响

陈静楠张敏微付龑钰

IPO抑价现象被看作金融学界一大谜团。投资者情绪被认为是其重要影响因素之一。我国作为IPO抑价率较高的国家,创业板新股抑价程度尤为明显。本文选取创业板市场2010-2014 年320家民营企业作为研究样本,分别从市场层面和公司层面探究投资者情绪对民营企业IPO抑价的影响程度。研究发现,无论在市场层面还是公司层面,投资者情绪对民营企业IPO抑价均存在显著正向影响,即投资者情绪越高涨,IPO抑价程度越高。

投资者情绪IPO抑价民营企业

一、引言

首次公开发行股票(Initial Public Offering)指的是为获得支持企业发展的资金,通过证券交易所,在资本市场以募集方式首次公开向投资者发行股票。IPO抑价是指新股发行价格与首日收盘价格存在差异,后者明显高于前者。IPO抑价现象作为金融界的异象,存在于国内外资本市场。Ibbotson等人(1975)最早发现美国资本市场中存在IPO抑价现象,即公司首次公开发行股票(IPOs)的发行价格低于二级市场的交易价格。国内学者王晋斌(1997)较早发现上海证券市场中存在IPO抑价现象,但他没有给出导致这一现象的原因。Ritter 和Welch(2002)将全球各地资本市场的IPO抑价程度作了对比,发现发展中国家股市的IPO抑价程度明显高于发达国家。中国创业板市场平均抑价幅度为41.23%,高于发达国家的股票市场(郑业秋,2012)。

我国创业板上市标准低、条件宽松、发行制度不完善等原因,使得IPO抑价现象在我国创业板市场表现得尤为明显。因此,深入剖析、解决创业板市场高抑价现象及其背后的原因,具有重要的现实意义。由于我国创业板上市民营企业在经济体制改革的背景下,得到迅速发展,在国民经济的增长中,地位日益凸显,但基于创业板上市民营企业视角的研究尚未出现,由此针对创业板上市民营企业IPO抑价的研究变得尤为重要。

二、文献回顾

(一)投资者情绪

投资者情绪理论最早可追溯于Delong等(1990),他们将市场中的投资者分为两类,即理性投资者(Rational Investor)和噪声交易者(Noise trader),噪音交易者的情绪会影响资产的预期收益,且这种情绪具有系统性和不可预测性,市场中才出现持续的系统性风险。stein (1996)在其文章中将投资者对未来预期的系统性偏差称为“投资者情绪”。随后,对投资者情绪的研究引起了许多学者的关注,逐渐成为研究热点。

(二)IPO抑价的影响因素

部分学者针对IPO抑价的影响因素进行了研究。Ibbotson 和 Jaffe (1975)提到,公司的市场择机行为会影响IPO抑价,较高的前期股票发行收益会促使公司增强发行新股的动机,从而产生高抑价。国内学者蒋顺才等(2006)指出发行制度变迁是我国股市IPO首日收益率的主要影响因素。张雅慧等(2012)从媒体报道角度对IPO抑价进行了阐释,发现短期和长期媒体报道均与IPO抑价率显著正相关。汪昌云和武佳薇(2015)选取媒体情绪作为衡量公司层面投资者情绪的代理变量,研究发现负面媒体情绪与IPO抑价率显著负相关,即公司的负面情绪越低,IPO抑价率越高。部分学者发现公司发起人意愿对IPO抑价也会产生影响,如发起人考虑到降低诉讼风险(tinic,1988;Lowry 和Shu,2002),发行人的再融资需求(Lee等,1996),以及维持对公司的控制权(Brennan 和Franks,1997)。

不同于上述观点,也有研究从投资者情绪角度对IPO抑价进行了阐释。Miller(1977)较早发现投资者情绪是影响IPO 抑价的重要因素,且IPO抑价会伴随乐观投资者的积极购买行为而产生,江洪波(2007)通过研究得出一致结论。Ritter和Welch (2002)基于投资者非理性情绪视角,指出新股发行价格之所以低于二级市场的交易价格,可能是由于二级市场的错误定价。随后,Liungqvist等(2006)和Dorn(2009)研究发现,资本市场中个人投资者情绪是不稳定的,他们愿意在IPO 申购过程中支付高价,进而影响IPO抑价,熊虎等人(2007)与蒋庆欣(2010)也支持这一观点。任辉和孙倩(2015)在文中也强调投资者情绪是我国创业板市场IPO抑价的主要影响因素。

国外的研究选取的样本大多数是针对全部上市公司,而国内的研究多数则是针对创业板上市公司(中国创业板市场IPO抑价现象更为明显),但目前尚未发现基于创业板上市民营企业视角研究投资者情绪对IPO抑价影响的文章,本文尝试从创业板上市民营企业角度分析,来探究投资者情绪是如何影响IPO抑价的。

三、理论分析与研究假设

(一)市场层面的投资者情绪与IPO抑价的关系

在市场层面,邹高峰等(2012)通过研究中国IPO抑价的影响因素,发现中国新股发行抑价更主要受到二级市场投资者情绪的影响,但并没有明确指出两者之间的具体关系。张雅慧等(2012)通过研究媒体报道对IPO抑价的影响,发现短期媒体报道促使投资者情绪的高涨,这样就加重了IPO抑价程度,从而证明投资者情绪与IPO抑价具有正相关关系。接着,任辉和孙倩(2015)通过研究2009-2013年期间355家在创业板上市的公司,同样得出投资者情绪与IPO抑价显著正相关,即在我国创业板市场中,投资者的投机行为及盲目跟从现象导致新股过热,投资者情绪高涨,IPO抑价程度过高,因此,本文基于我国创业板上市民营企业视角,提出假设1:

H1:在市场层面,投资者情绪与民营企业IPO抑价正相关,即伴随着投资者情绪的高涨,民营企业IPO抑价程度较高。

(二)公司层面的投资者情绪与IPO抑价的关系

上市首日换手率代表个股在交易市场中的活跃程度,其换手率的大小也能表现出该公司在IPO市场中的人气。一般来讲,上市首日股票买卖越频繁,首日的收益率变大,IPO抑价程度高。田高良和王晓亮(2007)通过研究A股IPO效率发现,上市首日换手率与IPO抑价率显著正相关,即换手率越高,IPO抑价程度越高。邹高峰等(2012)、任辉和孙倩(2015)也指出新股发行抑价与上市首日换手率显著正相关,这表明IPO抑价更主要受投资者情绪的影响。而我国创业板是一个新兴市场,投资者情绪非常不稳定,促使换手率变大,导致民营企业IPO抑价程度更明显。因此,本文将它作为公司层面投资者情绪的衡量指标,提出假设2:

H2: 在公司层面,上市首日换手率与民营企业IPO 抑价正相关,即伴随着投资者情绪的高涨,民营企业IPO抑价程度较高。

(三)上市首日市盈率与IPO抑价的关系

市盈率是评价发行企业价值的重要指标之一,发行市盈率高的股票,意味着发行企业具有较高的价值、良好的成长性和盈利性,这样就会吸引市场上的投资者,其抑价程度会较高。张矢的和卢月辉(2014)提出发行市盈率与IPO抑价正相关,即发行市盈率越高,IPO抑价程度越大,这与刘煜辉和熊鹏(2005)的研究结果一致。另一方面,面对较高市盈率,不知情投资者可能会因为信息不对称而担心股价被高估,这样也会造成IPO抑价率较高。因此,本文提出假设3:

H3: 发行市盈率与民营企业IPO抑价正相关,发行市盈率越高,民营企业IPO抑价程度越大。

(四)企业发行规模与IPO抑价的关系

公司的发行规模是通过首发募集到的资金多少来衡量的。刘煜辉和熊鹏(2005)通过实证发现,发行规模与IPO抑价率显著负相关,邹高峰等(2012)的研究支持上述观点。通常情况下,发行规模大,股权容易分散,股价就不易被个别投资者操纵,进而在二级市场中,这类IPO企业的股票价格不易被抬高,其IPO的抑价程度也不会太高;相反,发行规模小的股票,投资者在购买时的投机性更强,IPO抑价过高,即发行规模与IPO 抑价负相关(周运兰,2010;于晓红等,2013)。因此,本文提出假设4:

H4: 发行规模与民营企业IPO 抑价负相关,发行规模越大,民营企业IPO抑价程度越小。

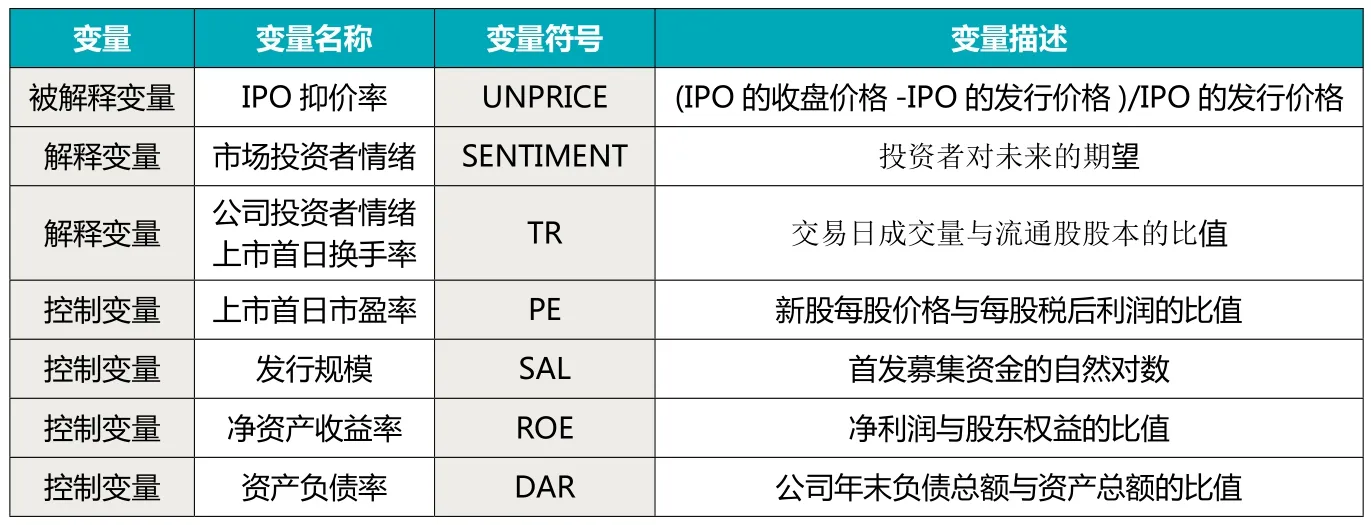

表 1 变量定义表

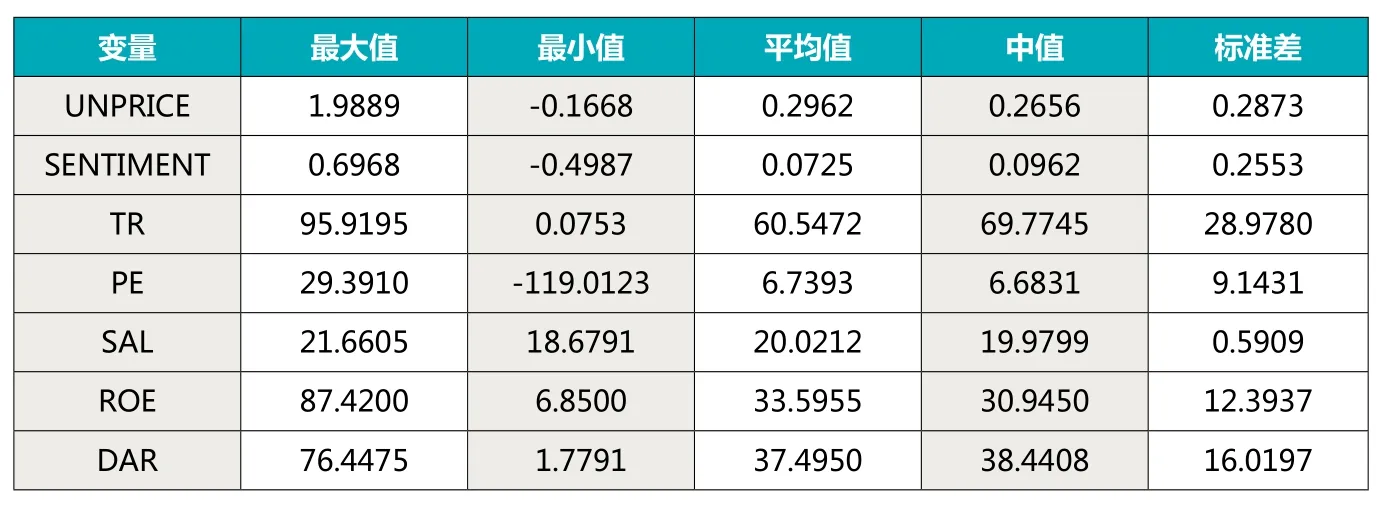

表2 变量的描述性统计

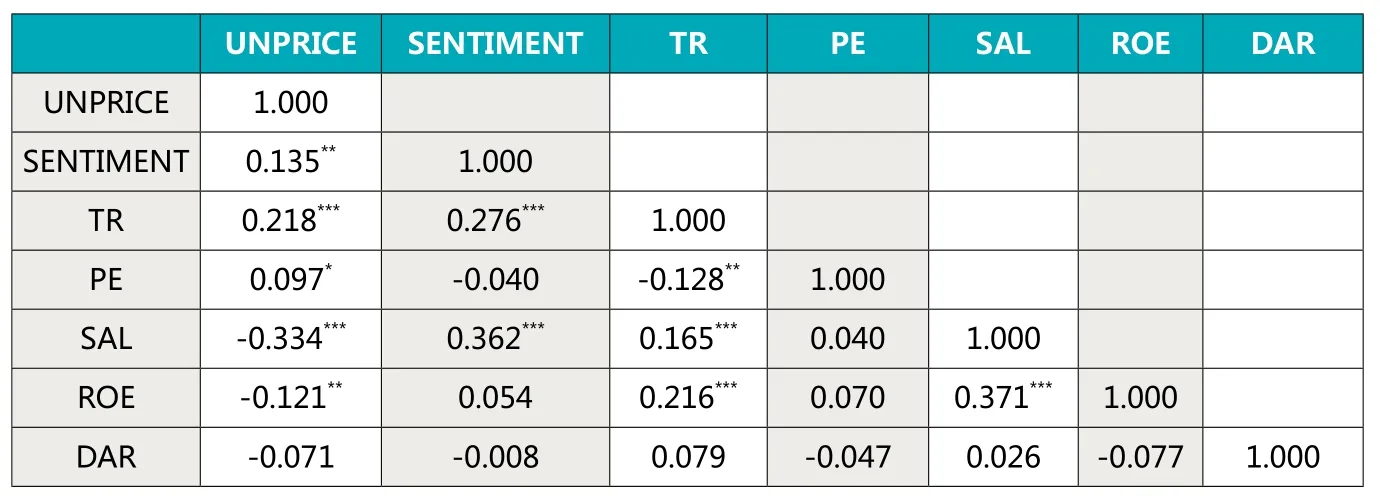

表3 相关系数表

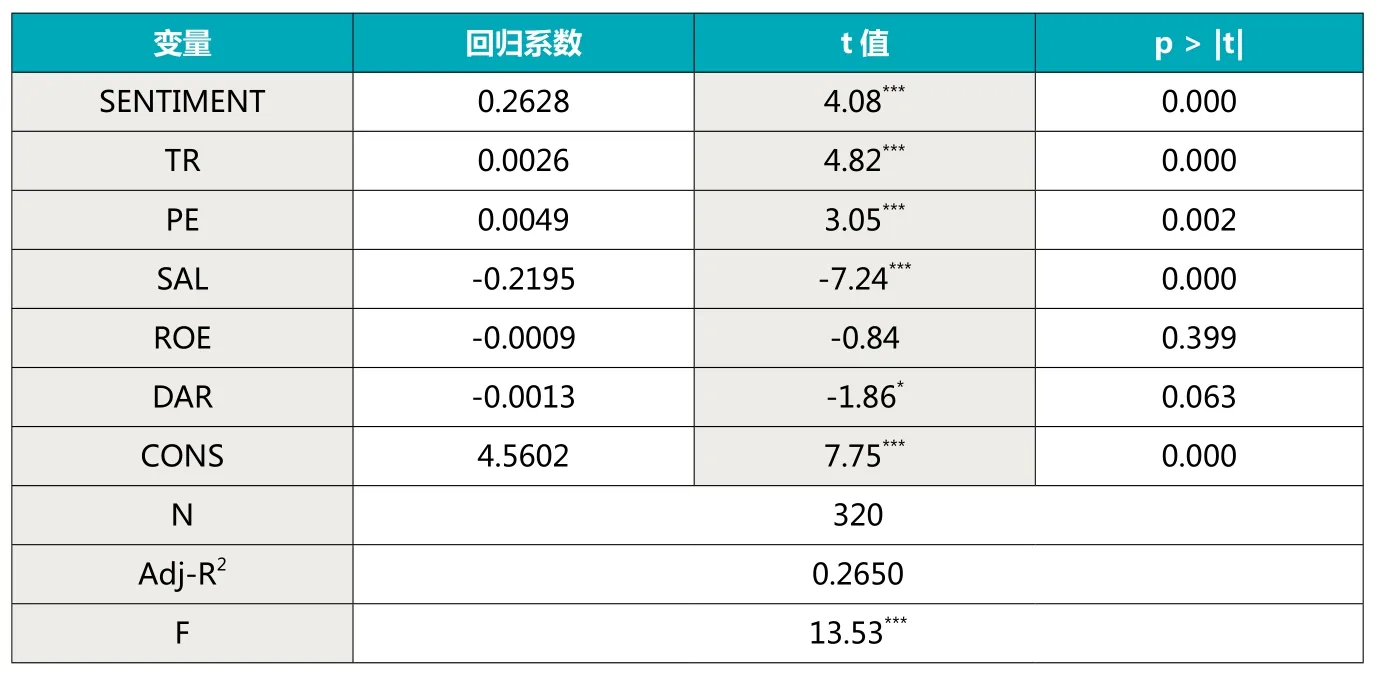

表4 实证结果描述

四、研究设计

(一)样本选取及数据来源

本文选取2010-2014年之间在创业板上市的320家民营企业作为研究样本,并按下列标准加以筛选:(1)剔除在2010-2014年间被St和*St的企业;(2)剔除一些变量值异常的企业;(3)剔除相关财务数据无法获取的企业。样本数据均来自Wind数据库,我们采用Excel进行数据的整理,使用Stata13.0 统计软件进行统计分析。

(二)变量定义及计量

其中各变量定义如下(详见表1):

(1)被解释变量

IPO抑价程度:IPO抑价是指公司在首次发行中,股票发行价格明显低于股票收盘价格。IPO抑价率是公司股票发行第一天的收盘价格减去新股发行价格的差除以新股发行价格,即IPO抑价率=(P1-P0)/ P0*100%,P1:新股上市首日收盘价格,P0:新股发行价格

(2)解释变量

投资者情绪(SENtIMENt):投资者对未来的期望

上市首日换手率(tR):交易日成交量与流通股股本的比值

(3)控制变量

市盈率(PE),发行规模(SAL),上市前一年净资产收益率(ROEt-1)和上市前一年资产负债率(DARt-1)

(4)回归模型

借鉴于晓红等人(2013)的实证方法,建立如下多元线性回归模型:

UNPRICEt=β0+β1SENtIMEN tt+β2tRt+β3PEt+β4SALt+β5RO Et-1+β6DARt-1+ε

五、实证检验

(一) 描述性统计

表2列出了各变量的描述性统计,抑价率最大值为198.89%,最小值为-16.68%,平均值为29.62%,标准差为0.2873,说明我国创业板民营企业IPO抑价率还是很高的。在公司层面中,市盈率最小值为-119.01,最大值29.391,平均为6.74,市盈率跨度较大,说明创业板市场民营企业的经营状况不稳定。创业板民营企业中,新股的换手率最小值为0.075,最大值为95.92,中值为69.7745,平均值为60.5472,可见,换手率也是比较高的。总体来看,中国创业板民营企业IPO 抑价程度较为严重。

(二)相关性分析

表3为各个变量相关性检验结果,其中IPO抑价率(UNPRICE)与市场层面的投资者情绪(SENtIMENt)在5%的水平上显著正相关,初步验证了假设1,即在市场层面,伴随着投资者情绪的高涨,民营企业IPO抑价程度较大。衡量公司层面投资者情绪的上市首日换手率(tR)与IPO抑价率在1%的水平上显著正相关,初步验证了假设2。发行市盈率(PE)与IPO抑价率在10%的水平上显著正相关,即发行市盈率越高,民营企业IPO抑价程度越大,这与牛枫和叶勇(2015)的实证结果一致。然而发行规模(SAL)和上市前一年净资产收益率(ROE)均与IPO抑价率显著负相关,上市前一年资产负债率(DAR)与IPO抑价率不存在显著相关性。根据变量间的关系,还需进一步通过多元回归对模型进行实证检验。

(三)回归结果分析

回归结果由表4可知:

(1)在投资者情绪市场层面,β1=0.2628,大于零,与假设1相符,投资者情绪与IPO抑价呈正相关。P值为0.000,在1%显著性水平下,通过了显著性检验,说明投资者情绪对IPO抑价有显著性的影响。在解决IPO抑价问题上,通过媒体报道、市场信息规范的方式,有效地控制投资者对股市的热忱程度,使投资者情绪能保持到一个平稳状态,从而有效地降低民营企业IPO抑价程度。

(2)在投资者情绪公司层面 ,上市首日换手率的系数β2=0.0026,系数大于零,假设2成立。其中上市首日换手率t值较大,为4.82,P值为0.000,在1%显著性水平下通过检验,结果表明,上市首日换手率对IPO 抑价有正向影响,说明换手率越高,民营企业IPO 抑价程度就越大。

(3)β3=0.0049,大于零,P 为0.002,在1% 显著性水平下通过检验,假设3成立。创业板民营企业的市盈率越高,未来的盈利能力就越强。因此,在新股发行时,高市盈率的民营企业会受到投资者的认可和吹捧,新股抑价程度就高。

(4)β4= -0.2195,小于零,P 为0.000,在1% 显著性水平下通过检验,假设4成立。创业板民营企业的发行规模越大,股权就越分散,信息透明度越高,被少数股东操纵的可能性就越小。相反,发行规模小的民营企业投机性更强,其IPO 抑价率也就越高。

六、研究结论

本文运用2010-2014年之间在创业板上市的320家民营企业的数据,实证研究了投资者情绪对民营企业IPO抑价的影响,研究结果发现我国创业板上市民营企业的平均抑价率达29.62%,最大值高达至198. 88%,证明民营企业IPO抑价程度的确很高。

从市场层面来看,民营企业IPO抑价率与投资者情绪显著正相关,创业板市场主要是为那些高成长的中小型企业提供融资平台,投资者对股市也持有乐观的态度,使得发行市场过热,IPO抑价现象普遍存在。

从公司层面分析,市盈率、首日换手率都会引发较高的抑价现象,间接证明了投资者情绪对IPO抑价影响较大。就上市首日市盈率而言,其与IPO 抑价率呈正相关。在新股发行时,出于对公司发展前景的考虑,高市盈率的公司会受到投资者的青睐,最终导致较高的抑价率。而创业板市场上的企业多为中小型企业,虽然具有很高的成长性,但投资者对其认可度可能无法与主板市场相比,市场上一旦出现不利于公司的消息,就会影响上市首日换手率的高低,从而造成IPO抑价率的波动。而作为控制变量的发行规模与IPO抑价率显著负相关,证明发行规模越大,IPO抑价率就越低。

针对我国创业板市场民营企业IPO抑价现象,一方面可以积极培养投资者的理性投资习惯,并加强对机构投资者的监管力度,防止其操纵股价的行为,从而降低投资者情绪对IPO抑价的影响程度;另一方面,应该建立合理的市场询价制度,根据上市民营企业的实际情况,聘请熟悉定价方面的专门机构参与询价过程,进而形成更加合理的定价机制,促进我国创业板市场的逐步发展,进而完善我国的多层次资本市场,更好地为我国上市民营企业融资和发展壮大服务。

作者单位:天津财经大学

主要参考文献

1.Delong J B,Shleifer A,Summers L H,Waldmann R J.Noise trader Risk in Financial Markets [J] . Journal of Political Economy, 1990, 98(4) :703-738.

2.Stein J C.Rational Capital Budgeting in an Irrational World [J]. Journal of Business,1996,69(4): 429-455.

3.Ibbotson R G. Price Performance of Common Stock New Issues [J]. Journal of Financial Economics, 1975,2 (3):235-272.

4.王晋斌. 新股申购预期超额报酬率的测度及其可能原因的解释.经济研究.1997(12)

5.Ritter J R and Welch I. A Review of IPO Activity,Pricing,and Allocations [J].Journal of Finance, 2002, 57(4): 1795-1828.

6.郑业秋. 我国创业板市场IPO抑价实证研究.金融发展研究.2012(7)

7.蒋顺才,蒋永明,胡琦. 不同发行制度下我国新股首日收益率研究.管理世界.2006(7)

8.张雅慧,万迪昉,付雷鸣.媒体报道与IPO绩效:信息不对称还是投资者情绪?——基于创业板上市公司的研究.证券市场导报.2012(1)

9.汪昌云,武佳薇. 媒体语气、投资者情绪与IPO定价.金融研究.2015(9)

10.tinic S.Anatomy of Initial Public Offerings of Common Stock[J]. Journal of Finance, 1988,43( 4) : 789-822.

11.Lowry M and Shu S.Litigation Risk and IPO Underpricing[J]. Journal of Financial Economics, 2002, 65( 3) : 309-355.

12.Lee I, Lochhead S, Ritter J,Zhao Q. the Costs of Raising Capital[J]. Journal of Financial Research, 1996, 19( 1) : 59-74.

13.Brennan M, Franks J. Underpicing,Ownership,and Control in Initial Public Offerings of Equity Securities in the UK[J]. Journal of Financial Economics,1997, 45( 3) : 391-414.

14.Miller E M.Risk, Uncertainty, and Divergence of Opinion[J].Journal of Finance.1977,32(3):1151-1168.

15.江洪波. 基于非有效市场的A股IPO价格行为分析.金融研究.2007(8)

16.Ljungqvist A, Nanda V, Singh R.Hot Markets, Investor Sentiment, and IPO Pricing[J].the Journal of Business, 2006 ,79(4):1667-1702.

17.Dorn D.Does Sentiment Drive the Retail Demand for IPOs?[J].Journal of Financial and Quantitative Analysis,2009, 44( 1) : 85-108.

18.熊虎,孟卫东,周孝华. 非理性投资者行为的IPO抑价理论分析.重庆大学学报.2007(10)

19.蒋庆欣. 我国创业板市场IPO抑价实证研究——基于经典IPO抑价理论与创业板实际背景的分析.经济视角.2010(9)

20.任辉,孙倩.我国创业板IPO抑价影响因素实证研究.经济与管理评论.2015(6)

21.邹高峰,张维,徐晓婉. 中国IPO抑价的构成及影响因素研究.管理科学学报.2012(4)

22.田高良,王晓亮. 我国 A股IPO 效率影响因素的实证研究. 南开管理评论.2007(5)

23.张矢的,卢月辉.“赢者诅咒”及风险假说对中国A股市场IPO抑价有效性的实证研究.管理评论.2014(8)

24.刘煜辉,熊鹏. 股权分置、政府管制和中国IPO抑价.经济研究.2005(6)

25.牛枫,叶勇. 媒体报道影响中小板公司 IPO 抑价吗?.当代财经.2015(2)

26.于晓红,张雪,李燕燕.公司内在价值、投资者情绪与 IPO 抑价——基于创业板市场的经验证据.当代经济研究.2013(1)

27.黄宏斌,刘志远.投资者情绪与企业信贷资源获取.投资研究.2013(2)

本文受到中国博士后科学基金面上项目“投资者情绪、企业生命周期与融资约束”(2015M570227)和天津市财政局重点会计科研项目“投资者情绪状态对企业信贷融资的非对称性影响研究”(kjkyxm150801)的资助。