关联方交易是大股东盈余管理最常用手段的实证研究

马 方,王 曦

(1.河南省洛阳正骨医院河南省骨科医院,河南洛阳471000;2.东方证券股份有限公司,郑州450018)

关联方交易是大股东盈余管理最常用手段的实证研究

马方1,王曦2

(1.河南省洛阳正骨医院河南省骨科医院,河南洛阳471000;2.东方证券股份有限公司,郑州450018)

上市公司进行盈余管理的手段有很多种,就目前我国的资本市场状况而言,利用关联方交易、会计政策或会计估计变更逐步成为上市公司的常用手段,尤其是关联方交易越来越受到上市公司的青睐。本文以2014年A股大股东持股比例超过30%的1 321家上市公司为研究样本,选择大股东进行盈余管理的两种常见的方式即关联方交易以及会计政策或会计估计变更作为研究对象,从而寻找出大股东掠夺中小股东利益的最主要的手段。

大股东;盈余管理;关联方交易

1 概念界定

在证券市场中,关联方交易有利于企业集团内部充分利用内部的市场资源,降低交易成本,提高上市公司的营运效率以及整个集团的资本运营能力,从而帮助企业集团实现规模经济、多元化经营。此外,关联方交易还有利于集团中的企业更好的进入新行业领域以及获取专项资产等。企业与关联方之间形成的相容利益集团是由契约安排和交易方式创新而形成的一种经济节约机制,企业内部交易由市场交易转变而来,这样可以减少交易过程中的一些不确定性因素,避免许多搜寻、谈判、签约成本,节约交易费用(Shin and Patk,1999;Kim,2004)。这种关联交易一般被认为是公允性的关联交易。公允性的关联交易一般有利于提高企业价值和经营绩效。但是,由于大股东与中小股东之间存在着严重的利益冲突,经理人员的决策通常以大股东利益最大化为出发点,从而导致大股东对中小股东的侵害。尤其是在信息不对称的情况下,大股东能够利用其对上市公司的控制力或影响力进行非公平关联交易,从而以其他投资者为代价获取控制权私人收益。这里的非公允关联交易一般认为是恶意的或非规范性的。随着对关联交易监管和关注度的日益提高,大股东将实质是关联方间的交易转化为非关联交易,使得上市公司的“关联交易”日益走向“非关联化”,从而通过更加隐蔽的方式实现对上市公司财富的掠夺。非公允关联交易为转移公司利润和费用、取得公司控制权以及分散或承担投资风险提供了市场外的合法途径,同时也为大股东操纵财务报表,进行盈余管理披上了合法的外衣。这种非公允性的关联交易容易对企业价值和公司绩效造成负面影响。因此,如果大股东通过关联交易使得企业价值和公司绩效降低,则认为大股东通过非公允性关联交易进行了盈余管理。

会计政策变更主要包括“重选”“替代”“缩小”和“扩大”等形式。企业采用的会计政策,不能随意变更,但是在市场经济条件和经济国际化的大环境下,由于法律、法规的变化,经济环境以及人们对会计信息要求的变化等原因,在符合一定条件的情况下可以对所采用的会计政策进行变更。我国的会计政策变更按其产生的原因可分为两种主要形式:强制性变更和自发性变更。所谓强制性变更,是指国家法律、行政法规或者国家统一的会计制度等强制要求企业做出相应的会计政策变更的行为,而不论企业的管理层愿意与否都必须执行;所谓自发性变更,是指由于企业管理层根据企业经营目标与生产经营的环境变化的要求而做出的会计政策变更行为,但是该会计政策变更既可能是由于企业的客观环境变化而做出的适应性调整,也可能是由于企业管理层为粉饰会计报表的需要而做出的随意性调整。由于强制性会计变更是由于国家会计准则变化必须进行的变更,大股东不可以根据其意志进行自愿调整,因此在本文中我们将只研究自发性会计政策变更。

上市公司可以根据相关法律、法规的规定并结合企业的实际情况对企业的会计政策或会计估计进行合理的调整,而这种调整一般不会对企业的经营绩效和企业价值产生负面影响。但是,有些上市公司随意进行会计政策或会计估计变更,从而虚造企业利润,获取自身利益最大化,这样就会损害中小股东的利益,降低企业的市场价值和经营绩效。因此,如果大股东通过会计政策或会计估计变更的方式降低了企业价值和经营绩效,我们则认为大股东通过会计政策或会计估计变更进行了盈余管理。

2 研究设计

2.1研究假设

股权分散的上市公司,由于股东缺少对上市公司的控制力,因而盈余管理的方式主要是利用会计政策或会计估计变更等会计方法进行。这主要是利用了权责发生制本身的缺陷以及会计准则所具有的弹性空间,而存在大股东的上市公司在进行盈余管理时更偏向于采用隐蔽性更强的关联方交易。仲娜(2008)对2007年度的财务报表数据进行研究发现,2006年新会计准则颁布后,上市公司进行盈余管理的手段呈现出了新的特点,如上市公司逐渐转向利用分期收款销售商品、公允价值计量以及债务重组等非经营性行为进行盈余管理,这些新手段和新方法在今后几年将成为上市公司粉饰业绩的主要方式。可见,在当今的证劵市场中利用关联方交易进行盈余管理已经成为有大股东存在的上市公司乐此不疲的手段。因此,本文提出假设:

假设:关联方交易是大股东进行盈余管理的最主要手段。

表1 关联交易和会计政策或会计估计变更统计

表1对2014年1321家存在大股东的上市公司(即第一大股东持股比例高于30%的上市公司)中的大股东进行盈余管理的两种常用手段进行了统计。从表中,我们可以看出大股东采用这两种方式的企业数,但是仍需要对大股东采用关联方交易和会计政策或会计估计变更的企业价值效应和经营绩效进行检验,从而进一步验证大股东采用这两种方式是否转移了公司利益,降低了经营绩效,即是否进行了盈余管理。

本文将主要采取TOBIN’Q用于衡量企业价值、ROE用于衡量经营绩效从而检验关联方交易和会计政策变或会计估计变更这两种方式的价值效应。

2.2研究样本选择与数据来源

根据中国证监会制定的《上市公司章程指引》中对控股股东的定义,持股比例达到或者超过30%的上市公司即视为存在控股股东。本文的实证分析以2014年2 212家上市公司为研究样本剔除第一大股东控股比例低于30%的上市公司,最后得出1321家存在大股东的上市公司(即第一大股东持股比例高于30%的上市公司)作为研究对象。

研究使用的财务数据根据清华金融数据库提供的数据整理得到。分析使用的统计软件是SPSS 22.0。

2.3变量描述

相关变量定义见表2。

(1)被解释变量。第二个实证分析的被解释变量为

①TOBIN’Q,即公司的市场价值,数值上等于公司的市场价值和重置成本的比值。公司的市场价值就是公司的股权价值,债务资本的市场价值采用年末负债总额来计算。公司资产的重置成本就是公司总资产的账面价值。TOBIN’Q的计算方法如下:

TOBIN’Q=(PPS*CUSHARE+DEBT)/ASSET(1)

其中,ASSET为上市公司年末的资产总额;PPS为上市公司年末的每股收盘价;CUSHARE为公司年末的加权平均流通股份数;PPSi*CUSHARE为公司年末的流通股份市值总额;DEBT为公司年末的负债总额。

②ROE,即净资产收益率,是公司的净利润和公司净资产的比率。主要用来衡量企业的经营绩效。ROE的计算方法如下:

ROE=净利润/净资产(2)

(2)自变量。第二个实证分析的自变量有两个,为Re1ate和Change,分别用来衡量关联方交易的水平以及会计政策或会计估计变更的水平。

①Re1ate,用于衡量关联方交易的水平,具体含义为关联方交易占总交易的比例。用公式表示为:

Re1ate=关联交易年度发生金额/年初总资产(3)

②Change,用于衡量会计政策或会计估计变更的水平,具体含义为会计政策或者会计估计变更对本年利润影响数额与企业年初总资产的比值。

(3)控制变量。本文第二个实证分析根据对公司价值和公司绩效的影响,选取了5个控制变量。

①大股东持股比例。第一大股东持股比例代表着大股东对公司的控制程度,相对来说大股东持股比例越高,就越容易利用其控制权优势掏空企业价值,从而对企业绩效产生负面影响。

②股权制衡度。股权制衡度效果越好越有利于抑制大股东掏空上市公司的价值。

③公司规模。公司规模也会影响大股东盈余管理的行为,其数值上等于总资产的自然对数。规模大的公司的未来发展空间相对较小,所以市场价值可能不高。

④资产负债率。较高资产负债率的上市公司较容易引起利益相关者的关注,使其在融资方面难度相对较大,这也在一定程度上影响了其经营绩效。

⑤流动资产与资产比值。上市公司的流动资产越大,说明上市公司的流动性相对来说越好,这样来说企业价值就相对越大。

表2 相关变量定义

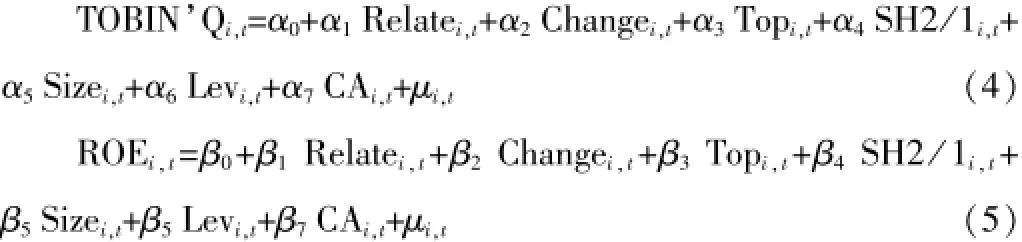

2.4多元回归模型的建立

为了研究TOBIN’Q、ROE与上述各变量之间的关系,该实证分析建立了两个多元回归模型,其中被解释变量是企业市场价值和企业的经营绩效,而解释变量时上述各种影响因素,相关变量的定义和符号见表2。实证分析模型如下:

其中,TOBIN’Qi,t即托宾Q值,表示企业价值;ROEi,t表示净资产收益率;Re1atei,t表示关联交易比重;Changei,t表示会计政策或会计估计变更;Topi,t表示大股东持股比例;SH2/1i,t表示股权制衡度;Sizei,t表示公司规模;Levi,t表示资产负债率;CAi,t表示流动资产与资产比值。

3 实证结果及分析

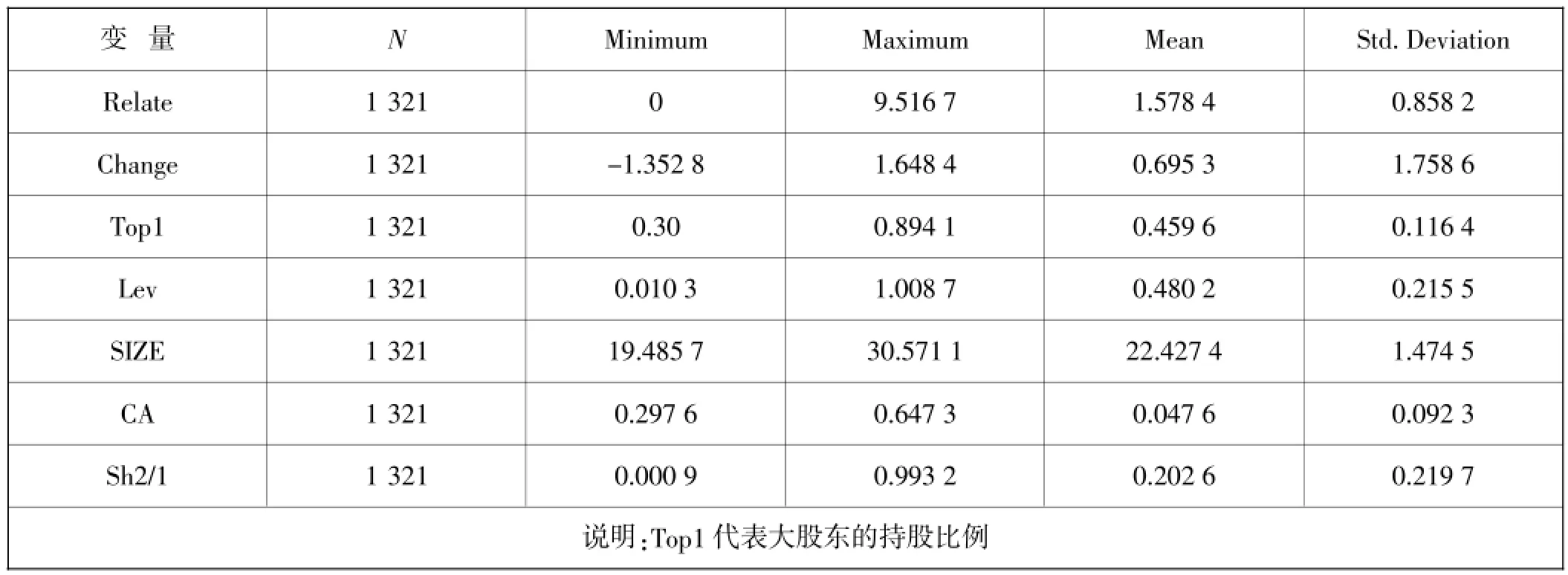

3.1样本描述性统计数据分析

样本公司的描述性统计结果如表3所示。

表3 描述性统计

从表3中可以看出:

(1)上市公司关联方交易的均值为1.578 4,会计政策或会计估计变更的均值为0.695 3,也就是说相对于会计政策或会计估计变更而言,关联方交易更为上市公司大股东所偏爱,关联方交易的发生也较为频繁。

(2)所选取样本的上市公司,第一大股东平均持股比例为45.96%,说明第一大股东持股比例较高,有较强的优势操纵公司盈余。

(3)股权制衡度的均值为0.202 6,且最小值为0.000 9,说明第二大股东对第一大股东的制衡能力不强,这使得第一大股东更加肆无忌惮的进行盈余管理。

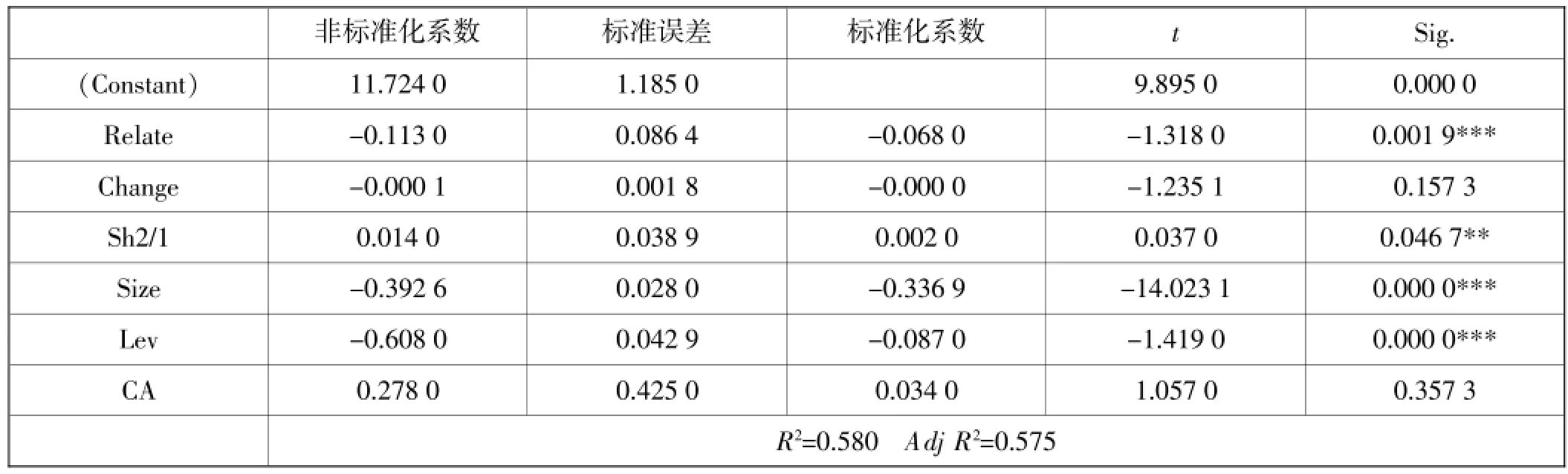

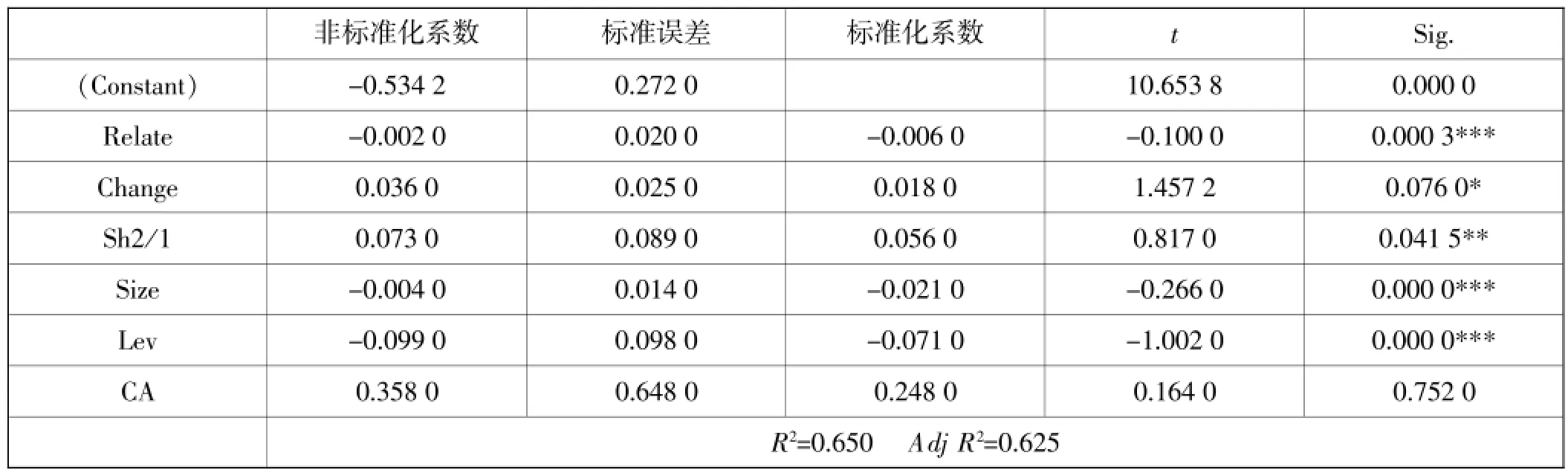

3.2样本多元回归统计数据分析

样本公司的回归结果经整理如表4、表5所示。

表4 以TOBIN'Q为被解释变量的多元回归分析结果

表5 以ROE为被解释变量的多元回归分析结果

从表4、表5可知:

(1)关联方交易与TOBIN’Q的回归系数为-0.113 0,显著性概率为0.001 9,即关联交易与托宾Q(企业价值)负相关且在0.01的水平上具有显著性,这说明上市公司大股东进行关联方交易能够使企业价值显著降低;关联方交易与ROE的回归系数为-0.002 0,显著性概率为0.000 3,即关联方交易与净资产收益率呈负相关的关系,且在0.01的水平上具有显著性,这说明上市公司大股东进行关联方交易能够显著降低企业的经营绩效。因此,上市公司大股东进行关联交易能够使对企业价值和经营绩效产生负面影响且较为显著,即上市公司利用关联交易进行盈余管理较为显著。

(2)会计政策或会计估计变更与TOBIN’Q的回归系数为-0.000 1,显著性概率为0.157 3,即会计政策获会计估计变更与托宾Q(企业价值)负相关,但未通过显著性检验,这说明上市公司大股东采用会计政策变更或会计估计变更降低了企业价值但效果并不明显;会计政策或会计估计变更与ROE的回归系数为0.036 0,显著性概率为0.076 0,即会计政策或会计估计变更与ROE正相关,且在0.1的水平上具有显著性,这说明上市公司大股东使用的会计政策或会计估计变更手段与经营绩效的相关性较强,但对经营绩效却产生的是正面影响。因此,上市公司大股东利用会计政策或会计估计变更进行盈余管理的效果不显著。

4 结语

上述实证分析证明了上市公司大股东进行关联方交易能够显著的降低企业价值和经营绩效,即上市公司大股东采用关联方交易主要是进行盈余管理,且与其关系较为显著;而大股东采用会计政策或会计估计变更使企业价值降低,但效果并不显著,此外,这种方式能够显著的提高企业的经营绩效。因此,大股东采用会计政策或会计估计变更不是仅仅为了进行盈余管理,同时也对企业产生一定的正面影响。因此,与会计政策或会计估计变更这种手段相比,关联方交易是大股东进行盈余管理的最主要手段,即假设得到证实。

对于存在大股东的上市公司更偏好于通过隐蔽性更强的关联方交易进行盈余管理这一情形,有必要以关联方交易作为切入点,采取各种措施来抑制非公允关联交易,减小大股东利用关联方交易进行盈余管理的操纵空间,这样既可以提高上市公司抑制盈余管理的效率,又可以节约成本,从而保护中小股东以及利益相关者的利益。例如通过完善对关联方交易的定价规定及披露、完善会计报表对关联方交易的披露、增加关联方交易对企业经营业绩以及财务状况影响的披露内容以及加大对关联方交易信息披露违规公司的处罚力度等。

主要参考文献

[1]A Sh1eifet and R Vishny.Latge Shateho1dets and Cotpotate Contto1[J]. Joutna1of Po1itica1Economy,1986,94(3):461-488.

[2]Kim Jeong-Bon,Cheong H Yi.Ownetship Sttuctute,Business Gtoup Affi1iation,Listing Status,and Eatnings Management:Evidence ftom Kotea[J].Contempotaty Accounting Reseatch,2006,23(2):427-464.

[3]仲娜.上市公司利用新会计准则进行盈余管理的实例研究[J].财会月刊,2008(5):62-63.

10.3969/j.issn.1673-0194.2016.13.027

F270.7;F406.7

A

1673-0194(2016)13-0050-05

2016-03-22