日本央行负利率政策初步评估及展望

李文龙 唐新科

日本央行负利率政策初步评估及展望

李文龙 唐新科

继丹麦、欧央行、瑞士及瑞典实施负利率政策后,日本央行(日本银行)自2016年2月16日也开始实施负利率政策。目前,受日本结构性问题及外部因素影响,负利率政策效果尚未显现,通胀水平及通胀预期持续减弱,债券市场流动性下降,经济增长仍处于较低水平。展望未来,鉴于安倍政府在近期参议院选举获胜后将进一步强力推行“安倍经济学”(Abenomics)以实现通胀目标,不排除日本央行有进一步加大实施负利率政策的可能性。

日本央行实施负利率政策的背景

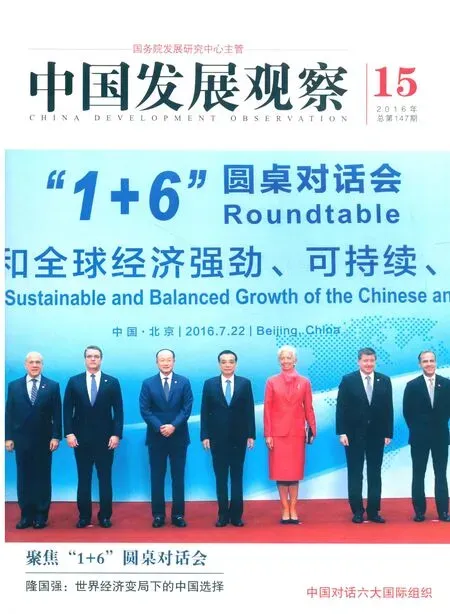

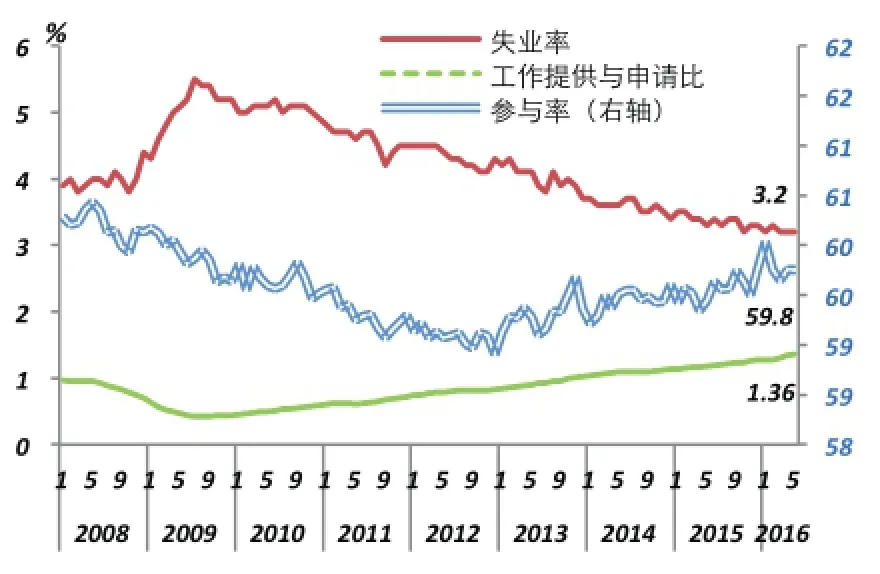

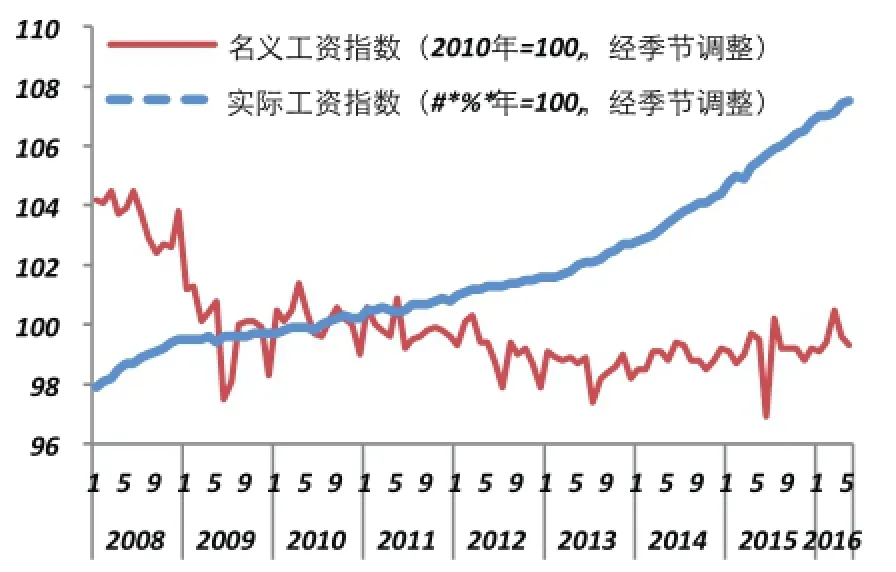

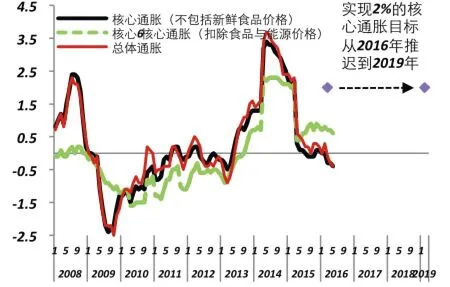

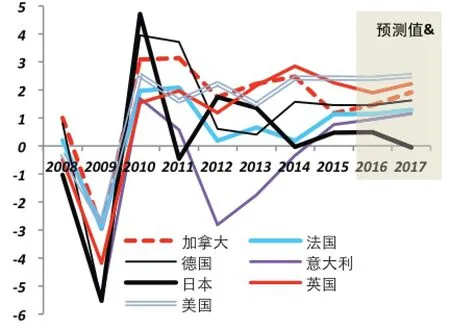

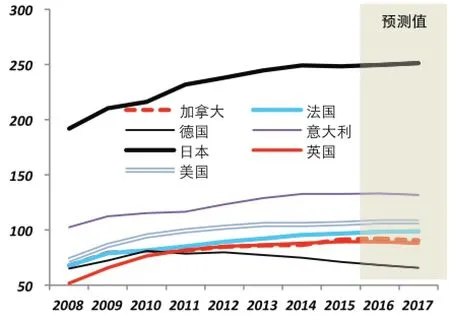

“安倍经济学”是安倍晋三于2012年12月第二次当选日本首相时提出推行结构改革、摆脱通缩及改善财政赤字的一揽子政策(俗称“三支箭”),其中摆脱通胀的政策又被称为“质化和量化货币宽松政策(QQE)”,其主要目标是争取在两年内实现2%的年度通胀目标,政策手段包括在两年内将日本央行基础货币及持有日本国债规模翻倍并将持有日本国债的久期延长一倍。自2013年以来,“安倍经济学”已发挥一定的积极作用,尤其是在改善劳动力市场方面。一是降低了失业率。2016年5月的失业率降至了1997年以来的最低水平(图1)。二是实际薪金水平自实施“安倍经济学”以来上涨了6%(图2)。另外,日元在2013-2015年贬值带动了物价温和上涨(图3-4)。然而,受近期日元升值及大宗商品价格下跌影响,加之日本国内深层次的结构性问题,“安倍经济学”并未实现预期效果,日本GDP增长在主要发达国家中仍处于较低水平,债务水平继续攀升(图5-6)。2016年1月,日本内阁府预计2016财年日本GDP增幅为1.7%,通胀水平为1.2%。 2016年7月,日本内阁府将2016财年的GDP增幅预测下调到0.9%,通胀水平下调到0.4%。有鉴于此,加之新兴市场经济体走势疲软及全球金融市场动荡,日本央行于2016年2月推出负利率政策,藉此进一步刺激经济增长,早日实现2%的通胀目标。

图1:就业情况

图2:工资增长情况

图3:实际有效汇率升贬值情况(2013年1月=100)

图4:日本通胀走势(年同比, %)

图5:主要发达国家GDP增长率(%)

图6:主要发达国家政府总债务(占GDP比重,%)

日本央行实施负利率政策的主要内容

2016年2月16日,日本央行在原有“质化和量化货币宽松政策”的基础上实施负利率政策:日本央行对金融机构存放在央行经常账户的准备金实行“三级利率体系”管理,对不同的资金分别采用正利率、零利率和负利率。对于第一级基本余额(2015年1-12月间存放在央行经常账户的超额准备金均值)适用于+0.1%利率。对于第二级宏观附加余额(金融机构存放在央行的法定准备金、因央行支持贷款救助项目和支援2011年地震地区所增加的准备金等)适用于0%利率。除上述资金外,其他所有存放在央行的资金适用于-0.1%利率。目前金融机构在日本央行经常账户的总存款约为250万亿日元,其中约有9%的存款适用-0.1%利率。

日本央行实施负利率政策效果的初步评估

自2016年2月起负利率政策已实施五个月时间,目前来看,该政策在以下方面显现出一定的作用。

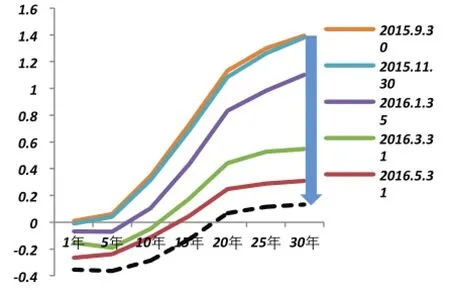

一是负利率政策拉低了日本政府债券的收益率(图7),降低了发行利率,这在一定程度上减轻了政府的付息成本。根据我们初步估算,实施负利率后,日本国债在2016年的付息开支将下降0.5万亿日元左右(图8)。

图7:日本国债收益率曲线 (%)

图8:日本国债收益率及债权利息支出

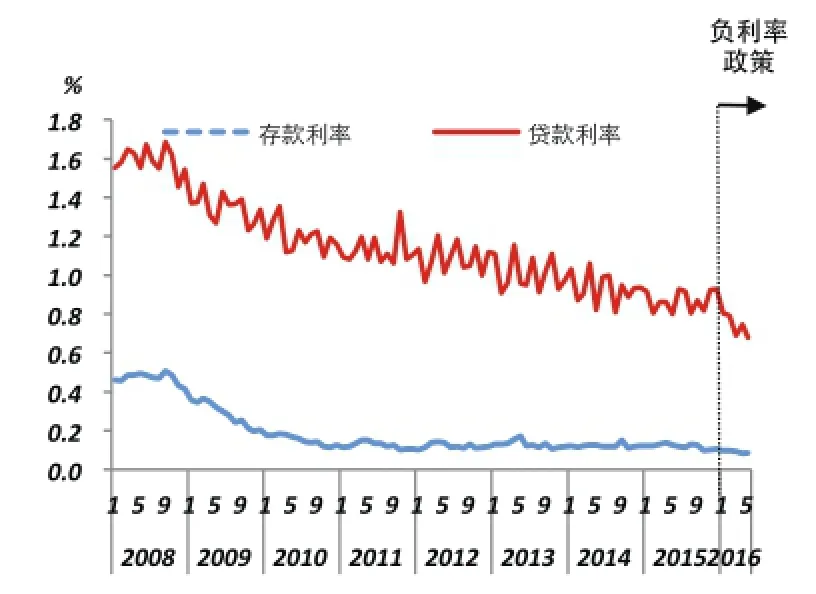

二是负利率政策压低了商业银行对企业贷款利率及对储蓄存款的利率(图9)。这对降低企业融资成本、刺激消费有一定的潜在正面作用。不过,实际效果还有待观察,主要是贷款利率本来就处于相当低水平(1%左右),加之企业本身拥有大量资金储备,企业贷款意愿对利率进一步下降的敏感度不高。

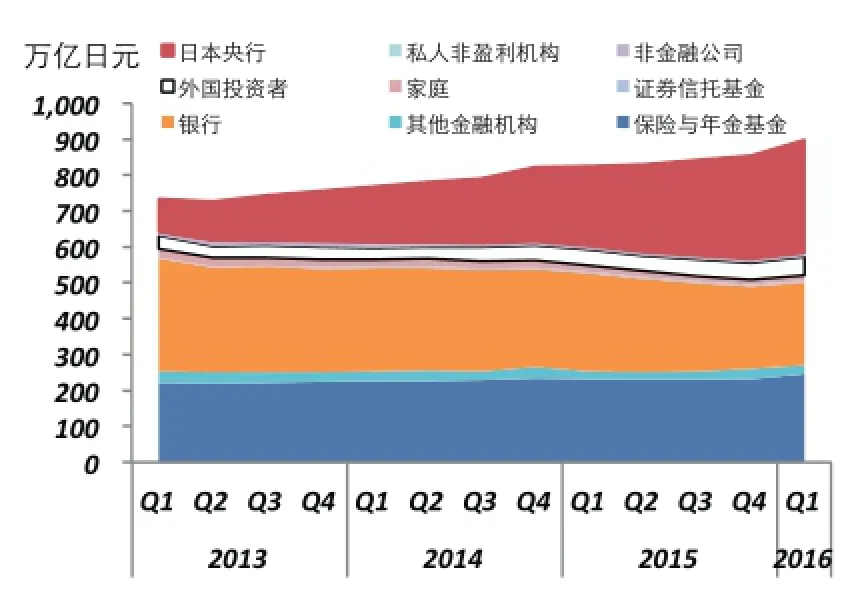

三是对债券市场交易活跃程度产生一定影响。负利率实施导致多数中长期国债收益率转负,加之投资者对国债信心下降(2016年7月14日,日本评级研究所宣布将日本国债评级展望从“稳定”下调至“负面”,理由是日本经济前景与中长期财政运营的“不确定性有所增加”),市场对持有日本国债的意愿减弱,降低了日本国债市场的流动性(图10-11),在一定程度上影响了市场的正常功能。

四是对部分中小区域性银行的盈利带来压力。负利率政策的实施使得这些银行的利差收入减少,经营可能出现困难,这在一定程度上可能促进区域性银行进行重组。

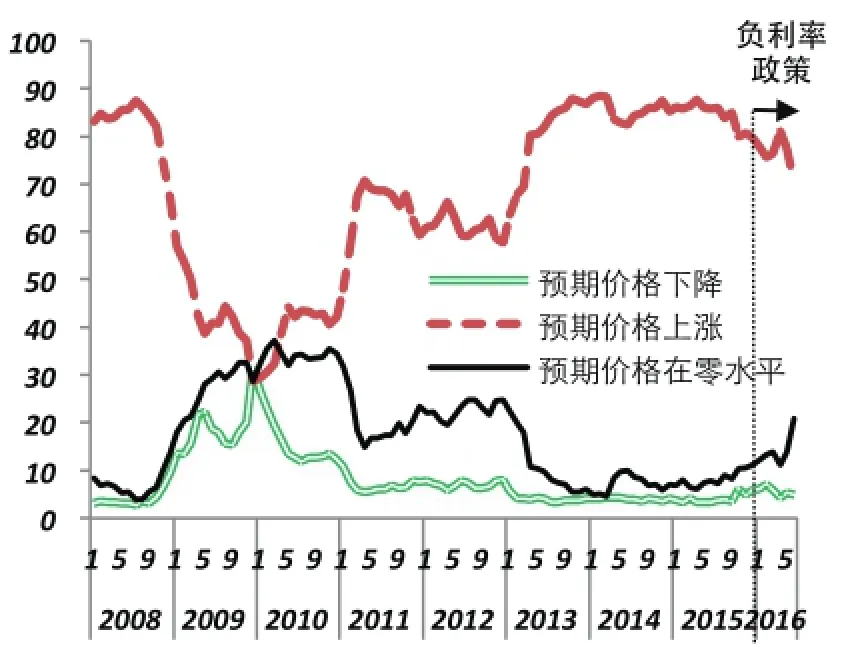

另外,负利率政策尚未有效提升社会大众对通胀的预期。根据日本经济社会综合研究所的调查,今年以来,日本大众判断未来12个月通胀上升的占比出现下降,而预期通胀在零水平左右的比例上升(图12),这说明在相对较强的日元影响下,负利率政策并未对提升通胀预期发挥明显作用。

图9:存款与贷款

图10:日本国债持有结构

图11:国债询价交易数量

图12:日本大众对未来12个月通胀走势的预期占比变化 (%)

有关讨论

总的来看,负利率政策在实施不到半年的时间内对日本经济金融体系产生了一定影响。不过,此政策的整体效果有待进一步观察。本文基于当前实施负利率的情况及日本内外部环境总结了以下三点值得注意的问题。

第一,实施负利率政策在日本当前经济金融环境下有其必然性。日本央行自2013年实施的“质化和量化货币宽松政策”虽然在一定程度上推动了日元贬值及物价上升,但日本经济总体依然疲弱且并未完全摆脱通缩的困扰。在此情况下,日本央行在货币政策方面采取更为激进的负利率政策,有助于实现2%的通胀目标。同时,从国际环境来看,在当前低通胀及低增长的背景下,实施低利率及负利率已经成为一些发达经济体的政策取向。丹麦、欧元区、瑞士及瑞典等发达经济体早在日本之前实施了负利率政策。

第二,负利率政策对日本经济能否发挥正面作用受制各种国内外因素。从国内来看,日本经济面临严重的结构性挑战,尤其是人口萎缩、老龄化严重、国内消费不足及公共债务过高。而负利率政策只能在降低利率水平方面发挥一定的作用,而在改善经济增长方面更为根本的还是要依赖有效的结构改革措施。从国际环境来看,全球经济增长乏力影响了日本出口的增加,大宗商品价格疲弱及避险因素导致日元走强则影响了通胀水平的上升。因此,外部因素也会在相当程度上制约负利率政策的效果。

第三,实施负利率政策的货币当局须加强在此方面的沟通与协调。在当前全球流动性宽松及金融市场动荡的情况下,主要央行针对国内形势而进行的重大货币政策调整,尤其是像负利率这样非常规的降息措施,对全球金融市场有着重大的影响。如果相关央行加强与其他货币当局的协调并与市场进行更好的沟通,势必有助于减少政策带来的负面冲击。

对负利率政策的展望

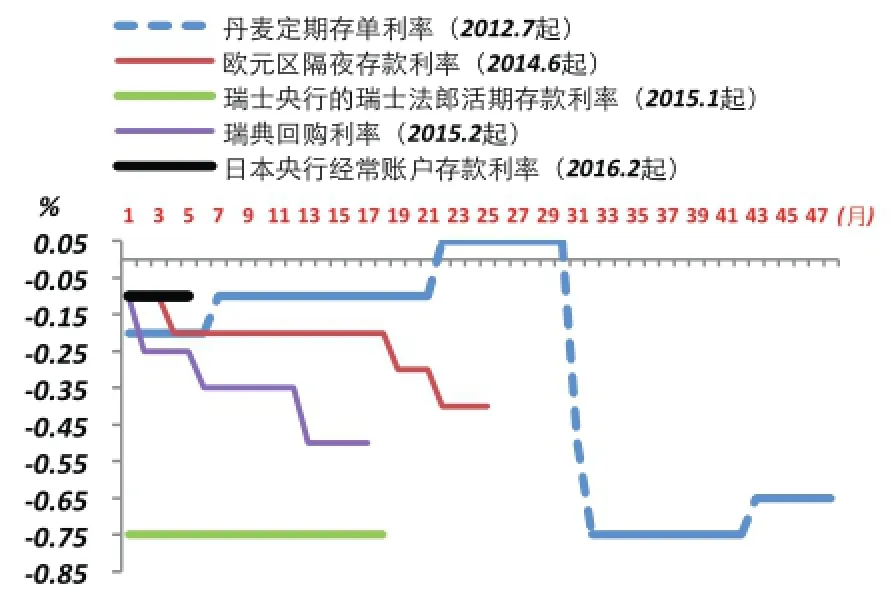

日本央行行长黑田东彦是“质化和量化货币宽松政策”和负利率政策主要制定者,他在实现通胀目标方面对外展示出了“势在必得”的姿态,做法有时超出市场预期。他在7月7日明确表示:“如有必要,将从量、质和利率这三个层面采取加码货币宽松的措施”。这表明日本央行有进一步加大实施负利率政策的考虑。同时,鉴于安倍领导的自民党联盟在7月10日的参议院选举中获胜,这也为实施进一步宽松的货币政策创造了条件。另外,在目前各国实施的负利率政策中,日本央行制定-0.1%水平是最为温和的(图13)。相较而言,欧央行的负利率水平为-0.4%,瑞典为-0.5%,丹麦为-0.65%,瑞士为-0.75%。有鉴于此,如果通胀上升势头减弱且日元仍有升值压力,不排除近期日本央行会进一步下调负利率及加大宽松力度。(作者感谢AMRO主任常军红博士提出的宝贵意见。本文不代表任何机构的观点)

图13:有关国家实施负利率的时间跨度

作者分别为东盟与中日韩宏观经济研究办公室(AMRO)经济学家,及AMRO研究员