一带一路战略下我国外汇期货市场建设研究

刘道云(复旦大学金融法研究中心,上海市200438)

一带一路战略下我国外汇期货市场建设研究

刘道云

(复旦大学金融法研究中心,上海市200438)

“一带一路”和人民币国际化战略为我国外汇期货市场建设创造了新的机遇。为满足一带一路区域内企业的风险对冲需求,促进人民币国际化和资金融通发展,我国有必要建设外汇期货市场。鉴于一带一路战略得到沿线各国和地区的普遍支持;外汇期货的合约设计和制度具有弹性,可以适应不同的外汇管理环境;境内交易所已具备丰富的金融期货交易组织经验,境内外汇期货市场风险可控,我国发展外汇期货市场具有可行性。目前我国可以通过两条产品线建设外汇期货市场:一是建设一个现金交割的交叉汇率期货市场,首先推出欧元兑美元、美元兑韩元等现金交割的外汇期货产品;二是选择合适的国家和交易所,开展人民币兑该国货币期货的国际合作项目,建设人民币外汇期货市场,首先推出人民币兑卢布、人民币兑韩元等产品。同时,应稳步推进外汇期货市场对外开放,促进一带一路区域贸易畅通和资金融通,并通过技术援助和股权合作,建立我国与一带一路沿线国家和地区的外汇现货交易平台。

一带一路;外汇期货市场;人民币国际化;外汇避险

2015年3月28日,国家发展和改革委员会、外交部、商务部联合发布了《推动共建丝绸之路经济带和21世纪海上丝绸之路的愿景与行动》,标志着我国“一带一路”战略正式全面启动。一带一路战略作为我国改革开放以来又一重大的对外开放战略,已对我国社会经济的多个领域产生重要影响,在为沿线各国和地区创造前所未有的发展机遇的同时,我国外汇期货市场建设也迎来了新的重大契机。

一、我国与一带一路沿线国家和地区经贸关系紧密

一带一路贯穿亚欧非大陆,一头联结着活跃的东亚经济圈,一头联结着发达的欧洲经济圈,中间广大腹地国家经济发展潜力巨大。一带一路战略覆盖东南亚11国、南亚7国、中亚6国、西亚18国、中东欧16国、独联体4国及蒙古、埃及、中国在内共65个国家,沿线大多是新兴经济体和发展中国家,涉及总人口约44亿,经济总量约21万亿美元,分别约占全球的63%和29%。一带一路战略开启之后,我国与沿线其他64个国家之间的贸易、投资、旅游、文化、体育等方面的合作范围不断扩大,合作深度大幅增加。

(一)一带一路沿线国家对华外贸额占我国对外贸易总额约三分之一,且增长快速

一带一路战略开启之后,我国与一带一路沿线国家在经贸合作和投资往来等方面取得丰硕成果。目前,我国对一带一路区域国家贸易额稳步增长,年均增速达到20%。商务部统计数据显示,在双边贸易方面,2015年,我国与相关国家双边贸易总额达9 955亿美元,占全部国际贸易总额的25.1%;2016年1—2月,双边贸易总额达1 341亿美元,占全部国际贸易总额的26.26%。一带一路区域与我国贸易额比较大的国家有韩国、马来西亚、俄罗斯、越南等。东南亚是一带一路区域与我国贸易联系最紧密的地区,其次是东亚、西亚和南亚,东欧和中亚与我国的外贸额相对较少(参见表1)。

(二)我国与一带一路沿线国家的双边投资已初具规模

在双边直接投资方面,商务部统计数据显示,2015年,我国企业共对一带一路沿线的49个国家进行了直接投资,投资额合计148.2亿美元,相关国家对华投资84.6亿美元,同比分别增长18.2%和23.8%;2016年1—2月,我国企业对相关国家直接投资达22.3亿美元,相关国家对华投资10.7亿美元,同比分别增长41.1%和5.2%。

(三)我国企业在一带一路沿线国家承包工程规模逐渐扩大

一带一路战略的开启,也有利于我国企业“走出去”、增加利润、转型升级和扩大规模,同时也使我国企业面临着巨大的外汇风险敞口。商务部统计数据显示,2015年,在对外承包工程方面,我国企业在一带一路相关的60个国家新签对外承包工程项目合同3 987份,新签合同额926.4亿美元,占同期我国对外承包工程新签合同额的44.1%,同比增长7.4%,完成营业额692.6亿美元,占同期总额的45%;2016年1—2月,我国企业在一带一路相关的60个国家新签对外承包工程项目合同421份,新签合同额154.6亿美元,占同期我国对外承包工程新签合同额的49%,同比增长53.2%,完成营业额79.7亿美元,占同期总额的42.9%。

(四)我国在一带一路沿线国家的境外经贸合作区发展势头良好

我国在一带一路沿线国家的境外经贸合作区不断发展,对增加就业、带动经济发展、提高产值发挥着重要作用。商务部统计数据显示,目前,我国在一带一路沿线国家共有70多个在建合作区项目,建区企业基础设施投资超过80亿美元,将带动入区企业投资近100亿美元,预计年产值超过200亿美元,可为当地创造20万个就业机会。如泰国泰中罗勇工业园自开工建设以来,已实现产值37.5亿美元,向当地政府累计缴纳税收逾7 000万美元,目前吸纳当地从业人员超过3 000人;柬埔寨西哈努克港经济特区借助柬埔寨服装行业在国际上享有较优惠贸易政策的有利条件,吸引中国超过50家纺织和轻工企业入驻,成为柬埔寨重要的纺织轻工产品出口生产基地,为当地近万人提供了就业岗位。

表1 2015年我国与一带一路区域主要国家的进出口额亿美元

二、一带一路战略下外汇期货市场建设的必要性

(一)外汇期货有助于满足一带一路区域内企业对冲汇率风险

一带一路区域涉及众多国家,汇率风险复杂,并且显著影响我国对一带一路区域内国家的外贸规模。外汇期货将为参与一带一路建设的企业提供汇率风险管理工具,降低汇率波动给企业带来的冲击和不确定性,促进贸易稳定增长。

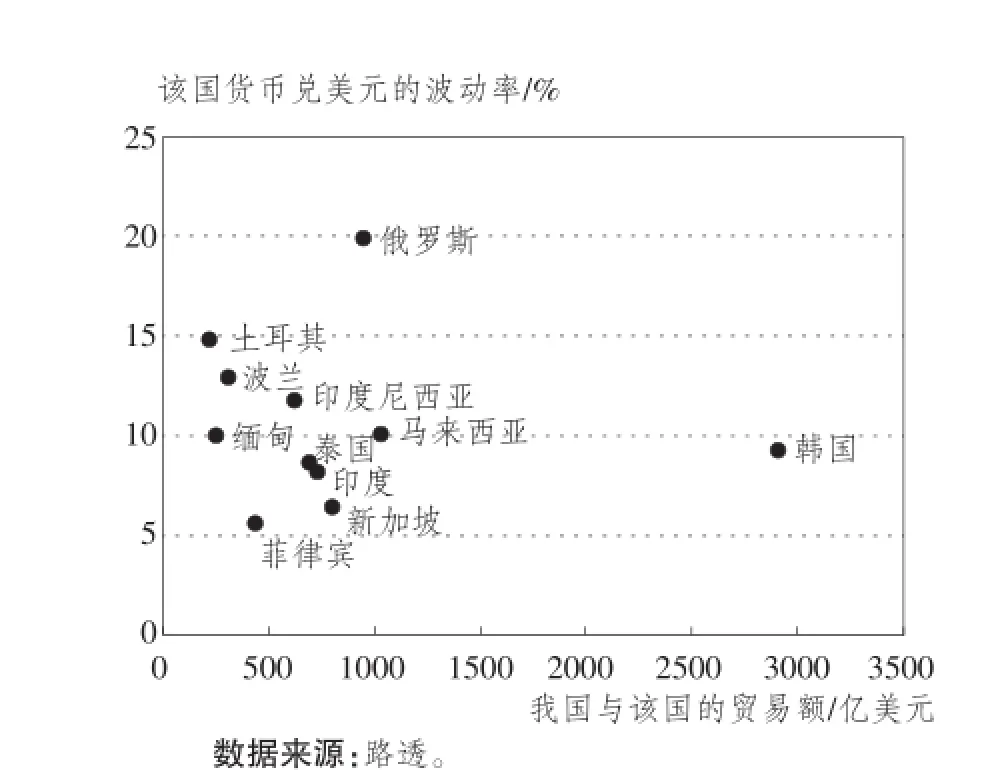

1.一带一路区域的货币普遍波动较大,企业面临较大的外汇风险

美元兑人民币汇率的年波动率约为3%,而一带一路沿线国家货币的波动率显著大于人民币。比如,美元对俄罗斯卢布的年波动率甚至达到20%,土耳其里拉的年波动率约为15%,其他货币的年波动率大约介于5%~15%之间,都远远大于人民币。而我国企业的利润率普遍较低,仅为5%左右,一带一路沿线国家和地区货币的巨大波动率显著影响了我国企业的外贸业务。我国与一带一路区域内部分国家的贸易额和该国货币波动率如图1所示。

美元是我国与一带一路区域国家之间的主要贸易结算货币。然而,除了美元兑人民币,这些国家货币兑美元的交叉汇率也显著影响我国对该区域的进出口贸易。因为我国商品在该国销售或采购均采用该国货币计价,这样,该国货币兑美元的汇率必然影响我国商品的美元价格,进而影响我国企业的进出口贸易业务。

2.一带一路区域多数国家的场外外汇衍生品市场不发达或不完善,企业缺乏避险工具

除了新加坡、中国香港和迪拜之外,一带一路区域没有发达的金融中心,多数国家的金融市场以及外汇衍生品市场还不发达。国际清算银行2013年的统计数据显示,除了地区金融中心,一带一路区域内的韩国、印度、马来西亚、俄罗斯、泰国和土耳其等国拥有相对较好的场外外汇衍生品市场,其外汇远期的日均成交额超过10亿美元,其他国家的外汇衍生品市场均非常小,难以为企业提供低成本的风险对冲工具。

图1 我国与一带一路区域部分国家贸易额和该国货币波动率

3.现有的境外人民币外汇期货市场难以满足一带一路区域企业的外汇避险需求[1]

新加坡、中国香港和迪拜是地区金融中心,仅仅限于满足周边地区或国际化企业的金融服务。新加坡和中国香港都推出了离岸人民币外汇期货产品,但其市场参与者主要是本地企业和金融机构,一带一路区域内其他国家的企业极少。多数一带一路区域的国家缺乏必要的金融基础设施,离岸金融中心的现代化金融服务难以覆盖,也难以满足该区域内企业的避险服务。

上海建立外汇期货市场,并且通过制度创新联结一带一路区域内的各国银行和金融机构,可以在一定程度上解决区域内企业的避险问题,从而促进我国一带一路战略实施。

(二)外汇期货有助于推进一带一路区域的人民币国际化

2008年金融危机全面爆发之后,以美元本位为特征的现行国际货币体系受到巨大冲击,国际货币体系多极化趋势进一步凸显,人民币国际化既是中国经济崛起的必然结果,也是国际货币多元化的客观要求。

1.外汇期货市场将有利于一带一路区域的人民币汇率风险管理,从而促进一带一路沿线企业接受人民币

外汇期货提供了统一的价格信息,有利于一带一路地区的企业拥有相同的价格参考,促进其接受人民币。场外外汇市场分散于全球各地,某些地区价格信号不强或价差很大,而外汇期货市场的价格将为这些投资者提供统一的风险管理服务,促进人民币更广泛地在世界各地使用。即使我国银行在某些落后地区开设分支机构,但由于交易规模小,银行为当地企业提供的服务往往难以快速达到高质量,远期汇率差价也会远远大于流动性充足的成熟市场地区。而外汇期货市场则不会区分哪个地区,能够为一带一路区域的投资者提供统一的服务,从而促进人民币在一带一路区域广泛使用。

2.外汇期货市场有助于快速增加我国金融市场的深度,从而促进人民币国际化

从金融市场和金融资产定价的角度看,一个高度发达的金融市场,尤其是一个富有深度的外汇衍生品市场是人民币国际化的决定性因素。美国哈佛大学教授杰佛里·富兰克(Jeffrey Frankel)在分析了美元、英镑等货币的历史发展后,认为国际货币地位有三个决定性因素,分别是经济规模、对币值的信心和金融市场深度,并指出境内金融市场规模已经成为影响人民币未来国际地位的最大短板。外汇期货是我国唯一没有推出的重要外汇衍生品。建设外汇期货市场,并逐步推出交叉汇率期货和人民币外汇期货,必然可以大幅提高外汇市场深度,从而促进人民币国际化。

3.外汇期货有助于确立一带一路区域的锚货币地位,提高人民币的国际影响力

根据相关研究,人民币对东南亚等地区货币的影响力已经超过美元。外汇期货由于其公开、透明和场内交易的特点,容易形成一体化的市场架构,有利于打造以人民币为核心的一带一路经济体,有利于降低该地区相关国家对美元的过度依赖,减轻受美元剧烈波动的巨大冲击,增强一带一路沿线国家经济的抗风险能力,并让一带一路沿线更多的国家选择人民币作为锚货币。

(三)外汇期货有助于促进一带一路区域内资金融通,打造一个相对统一的金融市场

资金融通也是一带一路战略的重要目标之一。当前,中国香港、新加坡等离岸金融中心是资金融通的重要枢纽。然而,受限于比较封闭的金融市场,这些金融中心还没有辐射到一带一路地区。建设外汇期货市场有助于上海成为辐射一带一路区域的金融中心,促进资金融通。

1.外汇期货为跨境投融资提供避险工具,促进一带一路区域内投融资一体化

近年来,我国与众多沿线国家扩大了双边本币互换、结算的范围。配套一带一路发展战略,我国牵头搭建了金砖国家开发银行、亚洲基础设施投资银行、丝路基金等战略性平台,大力推进资金融通。金融平台将促进我国同沿线国家和地区的经贸与投资往来,帮助我国企业和资本走出去,促进人民币在跨境投融资等方面的应用。然而,这些跨境投融资缺乏必要的避险工具。外汇期货为这些跨境投融资提供方便的避险渠道,可以促进一带一路区域的跨境资本流动和资金融通。

2.外汇期货市场本身也是一个投资市场,有利于吸引全球各地的投资者

在经贸畅通和交通联通的基础上,伴随着我国股票、债券、外汇等金融市场对外开放程度的进一步提高,外汇期货市场也将逐步向各国投资者开放。一旦我国建立起一带一路沿线国家都参与的外汇期货市场,这本身将成为巨大的投资场所,吸引大量跨境投资资本,促进资金融通,并且各国汇率的变化也将成为该国经济的晴雨表。

三、一带一路战略下外汇期货市场建设的可行性

(一)一带一路战略得到沿线各国的大力支持

自2013年习近平主席提出共建一带一路战略构想以来,中国与沿线国家和地区达成了一系列务实合作的初步意向。2015年3月28日,国家发展和改革委员会、外交部、商务部联合发布了《推动共建丝绸之路经济带和21世纪海上丝绸之路的愿景与行动》,宣告一带一路进入了全面推进阶段,也标志着该战略正式上升到国家层面。我国与一带一路区域多数国家都保持了良好的政治合作关系,这有助于我国与这些国家共同建设外汇期货市场。

(二)外汇期货市场可以适应不同的外汇管理环境

一带一路沿线仅三分之一国家实行了浮动汇率制度和货币自由兑换,其他国家都存在较大程度的外汇管制。同时,一带一路区域普遍缺少汇率避险工具。外汇期货可以较好地适应不同的外汇管理情况,比如,不可兑换的货币可以采用现金交割的外汇期货产品设计,为沿线国家提供避险产品;可兑换货币可以考虑采取实物交割等方式。

(三)风险可控,不会出现系统性风险

境内金融期货交易所已经具备组织金融期货交易的丰富经验。2010年以来,金融期货市场运行平稳,没有发生大的风险性事件,也没有出现会员结算风险。借鉴6年来金融期货平稳运行的经验,外汇期货推出后,境内金融期货交易所也完全有能力控制外汇期货市场的风险,保证市场安全平稳运行。此外,2008年国际金融危机表明,一个透明程度很高的外汇期货市场可以降低系统性金融风险。外汇期货实行撮合交易,交易量和持仓量信息透明,可以较好地防范风险。

(四)交叉汇率期货完全可行,境内的人民币外汇期货尚需部分突破实需原则

一带一路战略下的外汇期货市场建设,可以分成交叉汇率期货和人民币外汇期货两条线。前者指美元兑一带一路区域内的货币期货;后者指人民币兑一带一路区域内的货币期货。交叉汇率期货不涉及人民币定价权、人民币汇率市场化,与相应国家的货币当局沟通之后,已经完全具备推出条件;境内交易的人民币外汇期货产品尚需部分突破我国的实需原则,而境外交易的人民币外汇期货产品已经完全具备推出条件。

四、良好的期货法制环境为外汇期货市场建设提供了有力保障

期货市场本质上是法治市场和规则导向型市场,[2]完备的期货法制体系是推动市场各方主体归位尽责、实现市场监管转型、促进市场功能进一步发挥、持续健康稳定发展的关键。[3]我国自1990年期货市场建立以来,十分重视期货法制建设,经过20余年的发展,目前已颁布与期货市场相关的行政法规、法规性文件8件,司法解释11件,中国证券监督管理委员会(简称“证监会”)规章60余件,其他部委发布的相关规章(规范性文件)30余件,期货交易所、期货业协会的业务规则100多件,形成了以《期货交易管理条例》为核心,规章和规范性文件为主体,自律机构业务规则为重要补充,相关司法解释为支持的期货市场法规制度体系。期货法制环境的不断完善,成为外汇期货市场建设的有力保障。[4]

(一)国务院《期货交易管理条例》为外汇期货市场建设奠定了基本制度基础

期货市场是涉及国计民生的重要新兴经济领域,市场敏感度高,社会影响面较广,规范期货市场秩序、维护市场各方权益、发挥市场服务实体经济的作用需要健全、完备的期货法制体系。为适应期货市场的发展,规范期货交易行为,加强对期货交易的监管,保护市场参与者的合法权益,国务院于1999年颁布了《期货交易管理暂行条例》。随着期货市场的不断壮大,新问题和新情况不断涌现,我国于2007年出台了《期货交易管理条例》(以下简称《条例》),并在2012年进行了修订。《条例》较为全面地建立了覆盖期货交易、结算、交割、违规违约处理等各个环节的基本制度体系,包括期货交易所、期货公司、期货保证金安全存管监控机构等期货市场主体制度;保证金、涨跌停板、持仓限额、大户报告、风险准备金等期货交易风险管理制度;当日无负债结算、违约处理等期货结算制度;期货交易所集中履约担保、期货投资者保障基金等期货交易者保护制度;欺诈、内幕交易、操纵期货交易价格、编造和传播虚假信息、损害客户利益等违法违规行为法律责任制度等。外汇期货交易作为期货交易的一类,同样遵循期货交易机制,同样存在违规违约风险,外汇期货市场建成后亦将由证监会监管。《条例》不仅确立了现有期货市场的基本制度架构,同时也为我国外汇期货市场建设奠定了法规层面的基本制度基础。

(二)证监会规章和规范性文件、期货市场自律机构的业务规则为外汇期货市场建设提供了具体制度支持

为了贯彻落实《条例》,证监会出台了《期货交易所管理办法》《期货公司管理办法》《期货从业人员管理办法》《期货市场客户开户管理规定》《期货公司风险监管指标管理办法》等配套规章及规范性文件,涉及的制度类别广泛,涵盖期货交易所会员管理,基本业务规则,期货公司经纪业务规则,客户资产保护,期货市场开户,期货投资者保障基金的筹集、管理和使用等方面,对期货市场主体及其行为规定明确,内容具体细致、可操作性强,为现有期货市场健康有序发展及外汇期货市场建设提供了部委规范性文件层面的制度支持。期货交易所、期货业协会等期货市场自律机构制定的业务规则亦是期货市场具体制度的重要补充。业务规则设定了各类市场参与者的具体权利义务,对期货交易运维方方面面涉及的细节进行了更加详尽细致的规定,为外汇期货市场建设提供了实践操作层面的制度支持。

(三)最高人民法院、最高人民检察院、公安部发布的期货相关规范为外汇期货市场建设提供了司法制度保障

我国期货市场之所以能够保持快速、健康发展态势,离不开司法机关出台的一系列发挥职能作用、支持期货市场监管的重要制度,主要包括最高人民法院先后于2003年和2011年发布的《关于审理期货纠纷案件若干问题的规定》《最高人民法院、最高人民检察院关于办理内幕交易、泄露内幕信息刑事案件具体应用法律若干问题的解释》《最高人民法院、最高人民检察院、公安部、中国证监会关于办理证券期货违法犯罪案件工作若干问题的意见》《最高人民检察院、公安部关于公安机关管辖的刑事案件立案追诉标准的规定》等。上述规定在处理期货纠纷、打击期货市场违法犯罪行为、强化市场监管等方面发挥了重要作用,不仅为维护持续发展中的期货市场秩序、保护交易者合法权益提供了司法制度支持,也为我国外汇期货市场建设提供了司法制度保障,可以有效防范和化解外汇期货市场建设过程中可能产生的风险。

(四)正在制定的期货法将为外汇期货市场建设创造更加完善的法制环境

我国期货市场经过20多年的建设与发展,期货法制建设也取得长足进展,以《条例》为核心的期货法规体系为外汇期货市场建设提供了良好的法制保障,正在制定中的期货法将为外汇期货市场未来健康有序发展创造更加完善的法制环境。1994年和2007年,全国人大财经委会同证监会两度共同起草了期货法草案,由于全球金融危机等多方面原因最终未将草案提交审议,但前期的立法工作为期货法的出台奠定了坚实的立法基础。2013年12月10日,全国人大财经委期货法起草组成立,期货法立法工作再次启动,2014年5月完成《期货法(草案)》第一稿,2014年11月完成《期货法(草案)》第二稿。《期货法(草案)》全面梳理了现有期货法规、规章、司法解释和自律组织业务规则,结合我国期货市场发展实际和需要,吸收借鉴境外先进立法,对期货交易的各个环节进行了更加全面、系统的规范,将保证金交易、委托交易、持仓限额、强行平仓、强制减仓、交易适当性、当日无负债结算、违约处理等基本交易、结算和交割制度上升至法律层面,新增关于高频交易和程序化交易、错单交易、期货结算机构、跨境管辖与协作的规定,建立关于期货交易中央对手方、交易者分类和区分保护、交易冷静期、行政和解、期货违法行为民事责任等制度性规定。即将出台的期货法将为我国现有期货市场及外汇期货市场建设创造更加完善的法制环境,更好地保护交易者的合法权益,保障和促进外汇期货市场功能的有效发挥。

五、健全的外汇期货市场将在一带一路建设中发挥积极作用

与历史上的丝绸之路相比,如今交通、基本建设等基础设施互通优先,将提高运输效率,促进贸易畅通;纸币和电子支付媒介代替传统的金银货币,便利了贸易结算和投资者交易,为资金融通提供了条件。正如货物运输需要购买保险来抵御运输和货物损失风险一样,在贸易结算、跨境投融资领域同样需要建设配套的汇率风险管理市场等金融基础设施为贸易、投资保驾护航。国际市场实践证明,外汇期货市场是金融市场基础设施的重要组成部分,然而国内仍是空白。

我国建设外汇期货市场,能够在一带一路建设中发挥其保障跨境贸易发展、促进跨境投融资、助力人民币国际化等方面的积极作用。

(一)规避跨境贸易结算风险,促进贸易畅通

一带一路沿线将成为中国外贸新的增长极。海关最新数据显示,2014年我国与一带一路沿线国家或地区进出口双边贸易值接近人民币7万亿元,增长7%左右,占同期我国外贸进出口总值的四分之一。在美国、欧洲等发达经济体陷入危机、复苏乏力之际,随着一带一路共建的不断深入,贸易畅通将会为一带一路沿线国家和地区的农业、渔业、矿业、新能源、新生物医药、新材料等行业带来巨大的商机,推动双边经贸发展再攀高峰。

外汇期货市场有助于沿线国家和地区规避贸易结算风险,促进贸易畅通。2008年全球金融危机以来,为了规避美元、欧元等中介货币的波动风险,很多国家采用了对外贸易本币结算的方法。目前,人民币跨境收支占全部本外币收支的比重接近25%,接受人民币跨境结算的主要是一带一路沿线国家和地区,因人民币与其他新兴国家货币相比,币值相对坚挺,人民币在东南亚、中亚、西亚和部分欧洲地区接受度较高,因此建立人民币兑沿线国家和地区货币的外汇期货市场(例如人民币兑卢布、人民币兑南非兰特、人民币兑坚戈等),有助于亚洲、欧洲和非洲本土贸易商规避本币兑人民币汇率风险,促进沿线贸易发展和人民币本币结算。

(二)保护跨境投融资安全,促进资金融通

近年来,中国与众多一带一路沿线国家和地区在扩大双边本币互换、结算范围和规模的基础上,配套一带一路发展战略,牵头搭建了金砖国家开发银行、亚洲基础设施投资银行、丝路基金等战略性平台,大力推进资金融通。金融平台将促进中国同沿线国家和地区的经贸、投资往来,帮助中国企业和资本走出去,促进人民币在跨境投融资等方面的应用。一带一路沿线国家和地区将涌现出类似于中国香港、新加坡、伦敦的离岸人民币市场,配合信用体系建设,人民币债券市场、股票市场的开放和发展,将深化亚洲金融合作,推进货币体系稳定。

在经贸畅通和交通联通的基础上,伴随着我国股票、债券、外汇等资本市场对外开放程度的进一步提高,沿线国家和地区的企业利用期货、期权等工具对冲风险的需求随之而来。建设外汇期货风险管理市场,将有利于实现企业跨境投融资,以及各国在资本项下的本币兑换和结算,交叉持有对方货币进行对外投资和充当国家外汇储备,扩大人民币在一带一路沿线国家和地区的跨境使用,进一步提升人民币区域硬通货的地位。

(三)促进境内外监管合作,便利政策沟通

伴随着人民币国际化进程的不断加快,建设人民币外汇期货市场,对接一带一路沿线的金融衍生品市场,加强双方在人民币现货、衍生品市场监管方面的合作,推动境内外交易所签署双边监管合作谅解备忘录,逐步在区域内建立高效监管协调机制。完善风险应对和危机处置制度安排,构建区域性金融风险预警系统,形成应对跨境风险和危机处置的交流合作机制,为人民币和一带一路沿线国家货币的功能发挥和风险防范做好预案,确保人民币国际化的顺利推进。

六、一带一路战略下外汇期货市场的建设路径

建议我国通过两条产品线建设外汇期货市场,服务于一带一路战略。其一,建议交叉汇率期货市场,比如欧元兑美元、美元兑韩元等现金交割的外汇期货产品;其二,建设人民币外汇期货市场,比如人民币兑卢布、人民币兑韩元等期货。我国应就每个具体的期货产品开展广泛调研,进行详细论证,逐步推出外汇期货产品。此外,我国还应稳步推进外汇期货市场的对外开放,服务于一带一路区域的企业和金融机构。[5]

(一)建设境内现金交割的交叉汇率期货市场,服务一带一路区域内的企业和金融机构

一带一路区域的一些货币是离岸境内现金交割的交叉汇率期货(NDF)市场的主要交易对象,比如韩元、印度卢比。交叉汇率期货市场源于跨国公司对于不可兑换货币的风险对冲需求,当前已经形成众多银行、非银行金融机构和企业等广泛参与的外汇衍生品市场,人民币也是离岸交叉汇率期货市场的重要交易货币。

我国境内也有必要建设一个现金交割的交叉汇率期货市场,满足企业在一带一路区域内贸易和投资等外汇避险需求。交叉汇率期货不涉及人民币,并且采用现金交割,交易和结算机制非常类似于交叉汇率期货。交叉汇率波动较大,企业对这类风险对冲工具有较大的需求。随着我国企业走出去步伐加快,跨国公司越来越多,企业的交叉外汇避险需求将越来越强烈。[6]需要避险的货币对包括欧元兑美元、澳元兑美元、美元兑日元、美元兑韩元、美元兑印度卢比等,可选择上述外币对优先推出相关外汇期货产品。

我国推出交叉汇率期货也完全具备可行性。交叉汇率期货不涉及人民币定价权,与人民币汇率市场化无关,并且外币对(交叉外汇)都是国际市场上成熟交易的外汇产品,采用市场化的价格形成机制。即使一些不可兑换货币没有完全市场化,我国也可以推出美元兑这些货币的期货,其定价不一定按照利率平价,但是交叉汇率期货以很低的成本来管理外汇风险,可以给企业提供一种市场化的风险管理工具。

(二)选择合适的国家和交易所,开展人民币兑该国货币期货的国际合作项目

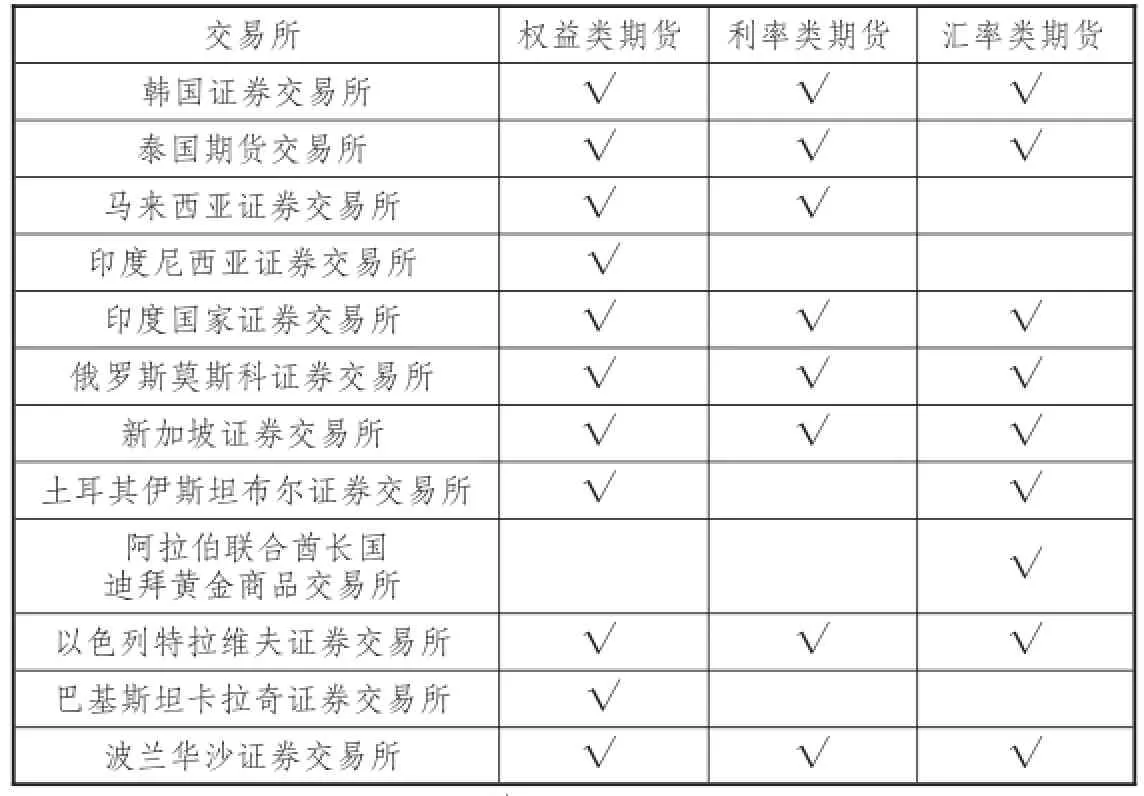

一带一路区域内国家多数都建立了证券交易所,但建立金融期货市场的国家或交易所却不多。表2列出了一带一路区域内已经推出金融期货的交易所。选择合作国家或者交易所的考量因素如下:一是我国与该国的进出口贸易情况;二是我国与该国的政治关系;三是我国与该国的直接投资情况;四是该国交易所的发展状况;五是该国金融市场发展情况。

表2 一带一路区域内已经推出金融期货的交易所

综合贸易、投资等标准,识别出下列一带一路区域内比较可行的外汇期货市场国际合作项目:

1.与莫斯科证券交易所共同推出人民币兑卢布期货

2015年3月,莫斯科证券交易所已经推出人民币兑卢布期货,并且,莫斯科证券交易所也表示有兴趣与我国以“托管交易”的模式开展人民币兑卢布期货的国际合作。目前,我国人民币兑卢布现货市场日均交易约100亿卢布。人民币兑卢布也基本完成了汇率市场化形成机制改革。同时,我国与俄罗斯的进出口贸易额达到953亿美元,人民币兑卢布年波动率达到20%,企业面临显著的汇率风险,而我国银行没有提供卢布汇率避险工具。因此,我国有必要推出人民币兑卢布的期货产品。

2.与韩国证券交易所合作推出人民币兑韩元期货

韩国是一带一路区域我国最主要的贸易伙伴,并且据前期了解,韩国证券交易所将推出人民币兑韩元期货产品,同时也表现出与我国交易所合作的兴趣。人民币兑韩元汇率的年波动率达到10%,我国有必要推出该期货产品,促进我国与韩国贸易的稳定增长。

3.与马来西亚证券交易所合作研发人民币兑林吉特期货

马来西亚是一带一路区域内与我国进出口贸易居第二位的国家,2015年贸易额达1 020亿美元,并且人民币兑林吉特已经在我国银行间市场进行交易。马来西亚证券交易所还没有推出外汇期货,我国期货交易所可以与其探讨推出人民币兑林吉特期货产品的必要性、可行性以及可能的合作模式。

4.与泰国期货交易所合作人民币兑泰铢期货

泰国与我国一直有良好的政治关系,并且也是一带一路区域内我国的第六大贸易伙伴。泰国期货交易所已经推出美元兑泰铢期货,但交易量还很小。

(三)扩大外汇期货市场的对外开放,促进一带一路区域贸易畅通和资金融通

交叉汇率期货和人民币外汇期货都需要逐步向一带一路沿线国家和地区乃至全世界开放,以便更好地服务于一带一路区域内的企业和投资者,整合一带一路外汇衍生品市场。

1.向一带一路区域的企业和金融机构开放

我国可以与一带一路相关国家和地区的监管机构协商金融市场双向开放,并鼓励我国期货公司在一带一路区域内开展外汇期货的经纪业务,吸引该国企业和金融机构参与上海的外汇期货市场,或者参考沪港通模式,与该国交易所合作,通过交易所之间的合作双向开放两国的金融市场。

2.向一带一路区域内的离岸金融中心开放

新加坡、中国香港和迪拜是一带一路区域内的重要金融中心。按照我国资本项目开放的计划,外汇期货市场可以向这些金融中心开放,吸引更多的投资者,提高市场流动性。

(四)通过技术援助和股权合作,尝试建立我国与一带一路沿线国家的外汇现货交易平台

外汇现货是外汇期货的基础。如果一个平台同时推出外汇现货和外汇期货交易,将极大地提高市场竞争力。我国可以通过技术援建、股权合作等多种方法尝试与相关国家建立外汇现货交易平台,取得部分控制权,为未来开展人民币兑该国货币的衍生品交易奠定基础。

合作建设外汇电子交易平台具有一定的可行性。我国金融期货交易所已经建成国际上较为先进的电子交易系统,并且拥有完全的知识产权。而一带一路区域诸多欠发达国家还没有成型的金融市场,缺乏建设现代化金融市场的技术和资金。我国金融期货交易所可以按照技术援建或者股权合作的方式帮助这些国家建成外汇现货和衍生品电子交易系统,促进一带一路区域贸易、投资和融资的便利化。同时,这些欠发达地区的电子交易系统全部与上海相连,可以助推我国建成全球性人民币外汇和风险管理产品中心,并推动上海国际金融中心建设。

[1]陈晗,刘道云.我国中小企业避险难、避险贵问题成因及对策[J].清华金融评论,2015(3):41-44.

[2]尹中卿.我国期货市场法治化的前景[N].人民日报,2014-06-04(13).

[3]刘道云.我国应加快期货法制定步伐[C]//王保树.中国商法年刊.北京:法律出版社,2014:365-369.

[4]中国金融期货交易所外汇事业部.外汇期货:国际经验与国内市场设计[M].北京:中国财政经济出版社,2015:317.

[5]刘道云.汇率制度改革与外汇期货市场建设:印度经验及对我国的启示[J].南方金融,2016(4):60-64.

[6]温建东.推出交叉汇率期货丰富外汇避险工具[J].清华金融评论,2015(1):67-68.

责任编辑:林英泽

The Construction of China's Foreign Currency Futures Market in the Context of the“Belt and Road”Initiative

LIU Dao-yun

(Fudan University,Shanghai200438,China)

The“Belt and Road”initiative and RMB internationalization strategy brought us with great opportunity to built the foreign currency futures market.To meet the requirement of enterprises in the“Belt and Road”regions to offset the risks and promote RMB internationalization and capital financing,it is necessary for China to build the foreign currency futures market. The“Belt and Road”initiative is supported by most of countries and regions along the“Belt and Road”;the contract and system design of foreign currency futures is flexible,which can adapt to different environment of foreign currency management;the domestic exchanges already have abundant experiences in organizing finance futures transaction;the risk of domestic foreign currency futures market is under control;and the development of China's foreign currency futures market is feasible.At present,we can develop China's foreign currency futures market from such two aspects:first,list such cross-exchange-rate products as EUR/USD,USD/KRW,etc.,which will be settled with cash;and second,choose some suitable countries and exchanges to list some RMB related products,such as RMB/RUB,RMB/KRW,etc.At the same time,we should steadily promote the open of China's foreign currency futures market,promote the smooth development of trade and capital financing in the“Belt and Road”regions,and establish the cash transaction platform for China and other countries and regions along the“Belt and Road”with the help of technical assistance and equity cooperation.

Belt and Road;foreign currency futures market;RMB internationalization;currency hedging

F832.6

A

1007-8266(2016)08-0113-09

2016-07-05

刘道云(1984—),男,安徽省郎溪县人,复旦大学金融法研究中心特别研究员,法学博士,中国金融期货交易所法律部经理,主要研究方向为金融法、金融期货。