我国基准利率体系研究

—基于成熟市场的经验和启示

■ 章 曦博士 刁 文博士生(1、中国长城资产管理公司博士后工作站 2、中国社会科学院金融研究所博士后流动站 、中国人民大学经济学院 北京 100045)

我国基准利率体系研究

—基于成熟市场的经验和启示

■ 章 曦1、2博士 刁 文3博士生(1、中国长城资产管理公司博士后工作站 2、中国社会科学院金融研究所博士后流动站 3、中国人民大学经济学院 北京 100045)

内容摘要:本文首先比较了美国、英国、日本等成熟市场基准利率体系演进过程和现状,发现短端基准利率通常在拆借市场形成,其他市场利率也起一定基准作用,中长端基准利率都是同期限国债收益率,然后归纳出成熟市场建立基准利率体系的基本规律。最后,文章在借鉴成熟市场经验和教训的基础上,对建立适合我国国情的基准率体系提出了针对性的政策建议。

关键词:基准利率 上海银行间同业拆放利率 国债市场 货币政策目标

基准利率体系是不同期限起基准作用利率构成的有机整体,是一国金融市场的重要基础设施。2015年10月23日,中国人民银行决定下调金融机构人民币贷款和存款基准利率,同时“对商业银行和农村合作金融机构等不再设置利率浮动上限”。这标志着存款市场继拆借、债券、票据和贷款市场后,也最终实现市场化定价,我国利率市场化的“靴子”终于落地。目前,英国、美国、日本等成熟市场都建立了适合本国的、较成熟的基准利率体系。研究这些国家基准利率体系的形成过程,总结成功经验和教训,对于我们认识金融市场发展规律,加快建立和完善我国基准利率体系,防范金融改革风险意义重大。

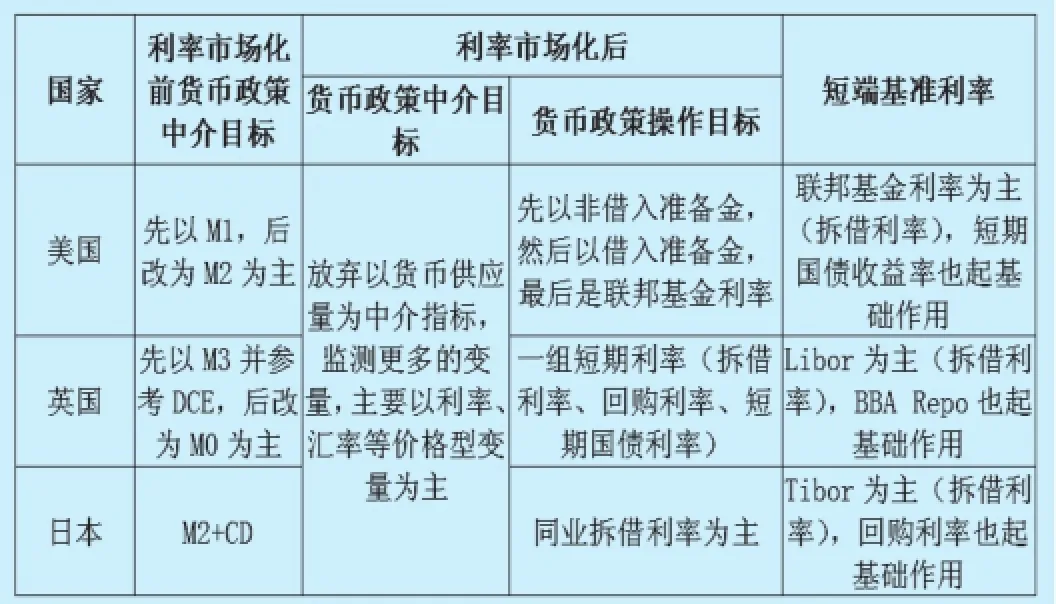

表1 主要成熟市场国家基准利率体系

我国基准利率体系现状及存在的问题

基准利率体系根据期限长短不同,一年以内的称为短端基准利率,一年以上的称为中长端基准利率,其中短端的基准利率又被称为货币市场基准利率。在我国金融实践中,短端基准利率由几个主要参考利率共同承担,中长端基准利率处于事实上的缺失状态。

现阶段,我国货币市场起基准作用的利率主要有:Shibor、回购定盘利率、1年期定期存款利率、银行间同业拆借利率(Chibor)、贷款基础利率(LPR)、现券收益率等。在不同金融子市场,起基准作用的利率不尽相同。例如根据《中国金融市场发展报告(2014)》,在利率互换市场,主要参考利率是7天回购定盘利率(FR007)和Shibor,分别占比81.1%和18.2%;在浮息债券市场,主要参考利率是1年期定期存款利率和Shibor,分别占比83%和16.4%。其中,2007年1月人民银行借鉴Libor基本做法,建立的上海银行间同业拆放利率Shibor,经过多年的建设和培育,已广泛应用于债券发行、衍生品交易、同业存款、票据业务和理财产品的定价。

由于我国国债市场尚不完善,中长期国债收益率的基准性不足,所以我国中长端基准利率处于事实上的缺失状态。我国国债分记账式国债、凭证式国债和储蓄式国债三种,其中只有记账式国债能在二级市场流通,基准性不足主要表现在国债二级市场流动性匮乏。从记账式国债的日均交易量看,2014年记账式国债日均交易量231亿人民币,同年美国国债日均交易量5054亿美元,两者相差悬殊。从记账式国债的换手率看,2014年在中央结算公司登记托管的记账式国债交易,换手率为66.98%,即平均一年被交易不足1次,流动性差。

成熟市场基准利率体系的形成过程

成熟市场起基准作用的核心利率,都曾长期受政府管制。20世纪70年代,这些国家陆续进行利率市场化改革,核心利率逐渐由市场供求决定,真正意义上的基准利率才开始出现。目前,以美国、英国和日本为代表的成熟市场,都建立了相对完善的基准利率体系。研究发现:短端基准利率通常在拆借市场形成,其他市场利率也起一定基准作用;中长端基准利率都是同期限国债收益率,如表1所示。

(一)成熟市场国家短端基准利率形成过程

1.美国货币市场基准利率。美国联邦基金利率(FFR)从无到有,并逐渐成为货币市场基准利率和货币政策操作目标。传统的联邦基金市场出现在1913年,交易方式比较单一,以隔夜放款、“即时可用”的无抵押交易为主。1964年,美联储放松对非会员银行拆放联邦基金的限制,并在1970年进一步允许非银行金融机构向联邦基金市场拆放资金,市场规模不断扩大。目前,联邦基金已经有无担保交易、有担保交易、回购交易三种交易形式,联邦基金利率作为货币市场基准利率的地位基本确立。美国短期国债收益率也在货币市场承担了一定的基准作用。分析美国货币市场利率结构,联邦基金利率因为是拆借市场隔夜利率,时间过短,且变动比较频繁,限制了联邦基金利率作为货币市场基准利率的使用范围。而短期国债收益率由于利率期限比较完整,对联邦基金利率起到了补充作用。

2.英国货币市场基准利率。英国的金融自由化是Libor产生的基础,Libor最终成为英国货币市场基准利率。1984年英国银行协会(BBA)作为市场成员的代表,与英格兰银行等机构共同制定BBA结息率(BBA AIRS),也就是后来的Libor。高峰时全球有大约550万亿-900万亿规模的金融资产与Libor挂钩。英国债券回购市场利率,同时也承担基准作用。1996年,英格兰银行开始对政府金边债券进行回购操作,并将债券回购利率和拆借利率共同作为货币政策操作目标。1997年英国财政部成立专职负责国债发行的债务管理办公室(DMO)后,英国国债回购市场发展迅速。为反映金融市场的这种变化,BBA仿照Libor的设计方法,在1999年5月开始公布回购市场基准利率BBA Repo,作为货币市场基准利率Libor的补充。

3.日本货币市场基准利率。日本货币市场相比其他成熟市场,初期管制较多、利率市场化改革持续时间较长,货币市场基准利率Tibor出现也相对较晚。日本利率市场化改革,从1977年4月开始到1994年10月结束,持续17年。改革以前,日本银行间同业拆借利率是基于拆出方和拆入方协商达成的统一利率,适用于全体交易参加者,市场化程度相对较高,并且在1978年4月率先实现市场化。1995年日本中央银行即日本银行,开始公布东京同业拆借利率日元Tibor,1998年开始公布欧洲日元Tibor。此外,利率市场化后日本银行始终将同业拆借利率作为货币政策操作目标,最终Tibor成为货币市场基准利率。日本债券回购市场形成的回购利率,也发挥一定的基准作用。日本政府短期债务(FB)市场和短期国债(TB)市场,相比于拆借市场出现较晚,但自20世纪80年代发展迅速。由于FB和TB信用高、风险小、流动性大,逐渐成为日本银行公开市场操作的主要工具。

(二)成熟市场中长端基准利率形成过程

在成熟市场,中长端基准利率都是各自国家中长期国债收益率,这主要有两方面的原因:一是拆借和回购市场交易主要集中在短期,1年以上长期限交易匮乏,由此产生的利率水平并不可靠;二是成熟市场国家国债市场不仅规模庞大,而且交易活跃,利率市场化程度高。发行国债起先都是为各国中央政府筹措资金,后来随着国债利率的放开,市场规模的扩大,国债收益率逐渐有了基准的职能。

20世纪30年代经济危机以后,国债成为美国政府重要的融资手段。根据SIFMA的数据,从国债规模看,1933年美国国债余额394亿美元,2014年国债余额已经达到12.5万亿美元,占当年美国GDP的65%;从国债交易活跃度看,2014年美国国债日均交易量5054亿美元,约占债券市场日均交易总量的69.2%。在英国,政府通过不断改进国债发行方式,提高国债利率的基准性。1997年,英国财政部开始承担国债发行和现金管理职责,成立英国债务管理办公室,并重点建立了两项制度:一是确立了以金边债券做市商(GEMMS)为核心的交易商制度;二是加强关键期限国债的发行,构建一个大的债券发行基准点(Large Benchmark Issues)。前者极大地提高了国债市场活跃程度和流动性,后者通过有意识地相对减少国债品种,增加关键期限国债发行数量,完善了关键年限的收益率曲线。在日本,政府对国债市场采取渐进式改革,表现为市场总量持续增加、流动性逐渐提高、种类不断丰富。据统计,1975-1985年,日本国债余额增加了29倍,占GNP的比重也从9.8%上升到71.9%。早期日本国债市场只有建设国债、赤字国债和借换债,后来逐渐出现一些新形式国债,如贴现国债(1977年)、中期国债(1978年)、变动利率超长期国债(1983年)、2个月短期国债(1986年)等。

成熟市场建立基准利率体系的经验和启示

成熟市场通常形成较早、参与机构众多、利率市场化程度高。1913年美国传统联邦基金市场就已经出现,之后政府不断通过放松市场准入标准和增加参与机构数量,提高联邦基金市场的代表性。日本同业拆借市场利率,在利率市场化改革前,已经由市场成员协商决定,并率先实现自由化。英国拆借市场的发展,则得益于英国早期确立的国际金融中心地位。从成熟市场的历史可以发现:金融子市场越早实现自由化,该市场的利率越容易成为货币市场基准利率。这说明,金融领域定价和实务有比较强的“路径依赖”,一方面新的基准利率被金融机构接受需要一个过程,另一方面中央银行货币政策操作目标的转变也需要一个过程,且这两个过程都比较漫长。

(一)中长端基准利率在国债市场形成

成熟市场国家国债市场规模大、交易活跃、市场化程度较高,国债收益率最接近无风险利率。随着现代国家财政从“平衡财政”转向“功能财政”,各国国债余额不断攀升。政府为降低融资成本,增加国债吸引力,不断丰富国债品种和交易方式,同时有意识地增强国债市场流动性和二级市场的价格发现能力。国债作为具有最高信用等级的债券,其收益通常被视为无风险利率而成为其他金融资产的定价基准,国债收益率曲线被成为“金融市场的基石”。此外,成熟市场国家国债发行部门通常是各国财政部或专职机构,比如英国的国债发行部门是债务管理办公室,债务管理办公室对国债发行数量、发行期限和频率都有比较科学的规划。

(二)建立基准利率体系需充分发挥市场作用和政府作用

表2 成熟市场利率市场化前后货币政策传导机制

金融交易和金融产品定价过程中对基准利率的选择,本质上是金融机构自主选择的结果,市场中基准利率体系的形成必然建立在市场作用逐渐发挥的基础上。政府作用体现在决定本国拆借市场和国债市场的改革进度。在拆借市场,成熟市场通过主动降低拆借市场进入门槛,减少对拆借利率的管制,创新拆借市场交易方式,将拆借利率作为央行货币政策操作目标等手段,提高拆借市场利率的基准性。在国债市场,成熟市场通过主动丰富国债品种,加强关键期限国债发行,提高国债交易活跃性和流动性等手段,使国债收益率作为中长端利率基准的地位逐渐得以确立。

(三)建立功能完善的国债市场至关重要

利率市场化增强了对固定收益市场价格信号的需求,国债是固定收益市场的主要品种,也是最接近无风险收益的品种。国债市场的重要作用既体现在形成中长端基准利率,又体现在补充和支持短端基准利率。比如,在美国联邦基金利率因为是隔夜利率,时间过短,短期国债收益率成为联邦基金利率的重要补充,共同在货币市场发挥基准作用。此外,国债是债券回购市场的主要标的,为短端基准利率提供支持。国债市场规模的扩大、流动性的增强,可以为债券回购市场提供充足的回购标的。债券回购行为本质上是有担保的资金融通,通过对担保品的“折合”,债券回购利率成为近似无风险收益率,所以可以在货币市场上发挥基准作用。

(四)短端利率基准成为货币政策操作目标

货币政策传导机制包括:政策工具—操作目标—中间目标—最终目标。操作目标可以认为是较短期的中间目标。成熟市场利率市场化,都伴随着各国中央银行货币政策从数量型调控向价格型调控的转型。具体表现为,货币中间目标从货币供应量变成价格变量;短端基准利率成为货币政策操作目标,如表2所示。比如,当前美国的货币操作目标是联邦基金利率,英国的货币操作目标是包括拆借利率、回购利率、短期国债利率的一组利率,日本的货币操作目标以同业拆借利率为主。

我国建立基准利率体系的思考

结合我国当前金融改革实际,本文认为建立我国基准利率体系,应继续秉持“鼓励创新与防范风险”并重的市场发展理念,充分借鉴成熟市场建立基准利率体系的经验和教训,建议从以下四方面着手:

第一,着力优化国债市场,提高市场价格发现能力。一方面,加强关键期限国债的发行和续发行。借鉴英国在债务总量一定的情况下适当减少国债品种,增加关键期限国债发行额。国债是政府对国债购买者的负债,新兴市场国家债务规模通常小于成熟市场国家,所以更有必要重点增加关键期限国债发行额。续发行制度作为国际上成熟的债券发行方式,在减少国债碎片化、提高国债市场流动性、形成规范有序的到期结构等方面显示出良好效果。另一方面,不断创新国债品种和国债衍生品。在目前国债期货的基础上,继续创新国债金融衍生产品,加快丰富国债市场交易方式。

第二,进一步完善Shibor作为货币市场基准利率。本文认为选择Shibor最终作为我国货币市场基准利率的优势最明显。原因如下:首先,国际经验表明货币市场基准利率最终都在拆借市场形成,而且我国同业拆借利率市场化改革较早,拆借利率更容易被市场接受;其次,近几年我国同业拆借市场发展迅速,市场参与机构数量不断增加,拆借市场和其他货币子市场的联系日趋紧密;再次,Libor和Tibor过去的成功经验说明,用报价利率作为货币市场基准利率是可行的;最后,Shibor自建立之初就充分借鉴和吸取了Libor等国际主要基准利率的经验和教训,注重引导报价行建立较为完善的内部管理制度和报价程序,并对其报价行为进行监督和考核,可以避免Libor的部分缺陷。

第三,在短期加快多种起基准作用利率的建设。成熟市场国家利率市场化过程往往伴随着本国银行业危机,短端利率基准确立时间较晚,在一定程度上加重了危机程度。在这种情况下,率先建立我国主要金融子市场的参考利率,一方面是防范金融风险的需要,另一方面也有利于最终基准利率的尽快完善。例如,目前人民银行建立的贷款基础利率(LPR)就属于贷款市场上的重要参考利率,LPR在报价行自主报出的各自贷款利率基础上加权平均得到。因为报价行的报价会参考同期限Shibor利率,所以贷款基础利率在降低存贷款市场风险的同时,也夯实了Shibor的基准性。

第四,建立基准利率体系的全过程,必须伴随中央银行货币政策调控方式的转型。成熟市场经验表明,随着管制利率向市场化利率的转变,中央银行货币政策相应地需要从数量型调控向价格型调控转变。中央银行必须有清晰的货币政策中间目标和操作目标,并且货币政策操作目标通常包括货币市场基准利率。根据我国金融市场现状,本文建议继续将利率、汇率等价格型变量作为货币政策中间目标;从短期看,应将多个起基准作用的货币市场利率作为货币政策操作目标;从长期看,应将回购利率和Shibor作为货币政策操作目标。

参考文献:

1.Bernanke,S.and J. Boivin. Monetary Policy in a Data- Rich Environment,Journal of Monetary Economics,2003(50)

2.Iacoviello,M.House Prices,Borrowing Constraints and Monetary Policy in the Business Cycle, American Economic Review,2005(95)

3.李保林,杨长汉.我国货币市场基准利率评价.中央财经大学学报,2014 (12)

4.张晓慧.全面提升Shibor货币市场基准利率地位.中国金融,2013(16)

5.中国人民银行上海总部.中国金融市场发展报告(2014).中国金融出版社,2015

6.吴玮.联邦基金利率发展经验及对Shibor推广的启示(上).中国货币市场,2007a(8)

7.吴玮.联邦基金利率发展经验及对Shibor推广的启示(下).中国货币市场,2007b(9)

8.孙国锋.英国政府债券市场的管理体系和做市商制度.环球金融,2000(5)

9.人民银行金融研究所课题组.战后西方国家货币政策目标比较.金融研究,1997a(6)

10.人民银行金融研究所课题组.战后西方国家货币政策目标比较(续).金融研究,1997b(7)

11.张健华等.利率市场化的全球经验.机械工业出版社,2013

12.郭强,李向前,付志刚.货币政策工具与货币市场基准利率——基于中国的实证研究.南开经济研究,2015(1)

13.段端,朱微亮.基准利率的相机抉择.中国金融,2014(12)

基金项目:▲本文是国家自然科学基金(项目批准号:71571046)的阶段性成果

中图分类号:◆F831

文献标识码:A

作者简介:

章曦(1985-),男,江西南昌人,单位为中国长城资产管理公司博士后工作站,中国社会科学院金融研究所博士后流动站。主要研究方向:中国金融体制改革理论与实务研究。

刁文(1986-),男,山东济宁人,中国人民大学经济学院博士研究生。主要研究方向:国际金融史和金融深化理论研究。