农产品期货、龙头企业发展与农业产业化

孙志红,王亚青

(1. 石河子大学兵团金融发展研究中心,新疆五家渠,831300;2. 石河子大学商学院,新疆五家渠,831300)

农产品期货、龙头企业发展与农业产业化

孙志红1, 2,王亚青2

(1. 石河子大学兵团金融发展研究中心,新疆五家渠,831300;2. 石河子大学商学院,新疆五家渠,831300)

采用灰色预测GM(1,1)模型,对农业龙头企业的相关财务数据进行实证分析,实证结果表明期货市场套期保值功能能提高企业内在价值;利用耦合度模型,对龙头企业的发展与农业产业化进行实证分析,结果显示,龙头企业的发展对农业产业化有巨大的促进作用。探讨龙头企业、农业产业化和期货市场的利用效率,发现龙头企业通过期货市场进行套期保值,提高了企业内在价值,促进了农业产业化的发展。要将龙头企业、农业产业化和期货市场的效应提升一定的空间,应从政策、产业、市场和企业多维视角进行改进。

龙头企业;期货市场;农业产业化;灰色预测;耦合度

一、引言与文献述评

我国是一个农业大国,农村人口占总人口的50.32%①。但由于耕地有限,人口众多,传统的小农耕作方式已不能满足我国粮食产量的需求。早在 20世纪90年代,山东省潍坊市提出了按照市场经济的发展要求,推行农业产业化市场模式,随后一批农业龙头企业相继得到了巨大的发展。最早的农业产业化发展模式是“龙头企业+农户”模式,后来,一方面由于单个农户的实力弱小,无法与龙头企业抗衡;另一方面由于单个农户种植面积较小,单份合同的数量较少且合同价较低,造成公司的运营成本较高。在订单农业的基础上,逐渐演变成新的模式,如“公司+合作社”模式。其中合作社由农户自发组成,自愿参加,合作社以法人的形式与龙头企业签订合同,解决了农业产业化规模发展的问题,但还存在着资金缺乏的问题,“公司+合作社+农发行”模式就应运而生。尽管农业产业化经营模式在不断地改进,但还是不能规避农业价格波动的风险和农业合同的违约风险。直到“期货市场+龙头企业+农户”的农业产业化模式在国内开始推行。但是我国期货市场的发展时间较短、专业人才较少、农户的认知度不高使得该模式没有得到推广。而国外发达经济体农业产业化中的龙头企业通过参与农产品期货市场,通过套期保值提前锁定企业收益,提高订单农业的履约率,进而促进了农业产业化的发展。这种模式在我国运用的范围有限,主要原因是相关参与主体对其效果有所质疑,笔者拟对三者之间的关系分别进行研究,以期说明“期货市场+龙头企业+农户”模式能提高公司内在价值,稳定农户收入,促进农业产业化的发展。

龙头企业参与农产品期货市场的目的主要是套期保值和投机②。国内外学者对企业进行套期保值的效果等进行了广泛研究。国外学者主要从定量的角度对龙头企业参与期货市场进行套期保值的绩效进行了研究。

(一) 方法上的主要研究

国外学者在方法上的运用主要有两类模型:一种是风险最小化套期保值模型(MVHR模型),主要研究者有Johnson[1]、Granger[2]、Ghosh[3]、Bollerslaw[4]、Lien[5]等。Johnson综合多方面因素,推导出套期保值效率的公式为:

其中,ΔSt为现货价格变化值;ΔFt为期货价格变化值;σf为期货价格变化标准差;σs为现货价格变化标准差。Granger、Ghosh、Bollerslaw、Lien分别采用简单最小二乘估计法(OLS)、双变量向量自回归模型(B-VAR)、误差修正套期保值模型(ECM)和广义自回归条件异方差模型(EC-GARCH)对h进行了估计;另一种模型是效用最大化套期保值模型(MUHR模型),相关研究者有Baillie R T 和Myers R J[6]、Ederington[7]等,他们普遍认为效用最大化的公式可以表示为:

其中,Rs为现货收益;Rf为期货收益;W为套期保值的财富值。

(二) 套期保值对企业价值影响的研究

Faulkender M[8]、Jin Y和Jorion P[9]、Kevin Aretz、Sohnke M和Bartram[10]等学者对有色金属等行业的套期保值行为进行了相关研究,发现参与期货市场实现套期保值,能提高企业价值。

国内学者的相关研究较晚,理论研究居多,在实证研究方面,基本都是借鉴国外学者的模型。陈炜和沈群[11]、龚晨晨和丁昊宁[12]、云志杰[13]、徐长宁[14]、陈欢[15]、李梅、崔丽歌和贾云鹏[16]、李明辉[17]等学者以不同行业的上市公司为研究对象,从不同的视角进行了相关研究。云志杰、陈欢等学者根据期货套期保值功能为相关企业设计了相应的套期保值方案;陈炜和沈群选用市值账面比、托宾Q、ROE、ROA等四个指标,分析了期货套期保值对企业价值的影响,他们认为期货套期保值短时期对公司价值的影响不大,长时期对公司价值有提升作用;同时发现对ROE有负面的影响,对指标托宾Q有正的影响。

农业龙头企业参与期货市场进行套期保值,在增加公司内在价值的同时也提高了订单农业的履约率,带动了农业产业化的发展。农业龙头企业对农业产业化的促进归根到底是实现了农户的增收。首先,龙头企业对农产品进行加工,提高了农产品的附加值,从而提高了单位初级农产品的收购价;其次,龙头企业可以依据自身掌握的市场信息,调节农业生产结构,避免跟风种植给农户带来不必要的损失;最后,“期货市场+龙头企业+农户”模式能整合农业资源,扩大农业种植规模,能形成规模效应。Musser[18]、Shapiro[19]、Barry[20]等人的研究结果表明,农业产业化的发展与经济增长同向变动;周远和[21]研究发现龙头企业与农户签订购销合同,将农产品生产、指导、销售等环节连成一体化,减少了中间成本,增加了双方的收益。

龙头企业参与农产品期货市场进行套期保值,在长期内提高了企业的内在价值,规避了农产品价格波动风险,稳定了农产品货源。在提高自身内在价值的同时,企业的发展也带动了农业产业化的发展。“企业+农户”模式解决了农产品的销路问题,“龙头企业+农户+期货市场”模式解决了农产品现货市场价格波动风险问题。现有研究只探讨了两者之间的关系,鲜有将三者的内在逻辑关系联系在一起进行研究,且实证研究相对较少,基本是理论研究。本文在已有的研究基础上,运用“基于灰色预测的有无对比法”对农业龙头上市公司利用套期保值的效用进行研究,利用耦合度模型对龙头企业的内在价值与农业产业化的耦合度进行测度,从理论和实证结果综合分析三者的关系。本文的创新点为:(1)在实证方法上,选用项目评估中常用的“有无对比法”,并结合灰色预测模型进行预测;(2)在研究对象选取上,本文将期货市场、农业龙头企业和农业产业化三者进行两两之间的关系研究,最后再进行综合分析。

二、龙头企业利用农产品期货市场的效用分析

农业龙头企业在期货市场进行套期保值是指农业龙头企业买入或者卖出与现货市场方向相反、数量相同的期货合约,因此规避现货市场价格波动产生的价格风险给企业生产成本带来压力或者影响农产品货源的稳定性等问题。目前我国涉农企业利用农产品期货市场的现状其数据可得性有限,本文选取四川省的新希望集团作为样本,进行典型案例分析,合理的案例可以对真实的经济问题和经济决策再现,通过数据分析可知新希望集团适合作为案例探讨龙头企业对农业产业化的影响。新希望集团为四川省目前最大的涉农企业,涉及的农产品种类较多,市场份额约占三分之一③。新希望集团在具体的涉农业务中,利用了农产品期货市场进行了套期保值,具有一定的典型性。

(一) 基于GM(1,1)的有无对比法介绍

1. 模型介绍

有无对比法一般运用于项目评估方面,尤其是建设投资项目。一般选用投资后的相关财务数据作为原始序列进行数据模拟,用投资后的真实数据与模拟数据进行对比,得出投资此项目对公司内在价值的提升贡献度。借鉴这种思想,本文选用1999—2014年新希望集团(证券代码:000876)的相关财务数据④,年报显示公司于 2013年开始参与农产品期货市场进行套期保值。选取市值账面比(X1)、托宾Q(X2)、净资产收益率ROE(X3)和资产收益率ROA(X4)四个与企业内在价值相关的指标作为原始数据,运用有无对比法对新希望集团参与农产品期货套期保值前后的财务数据进行灰色预测[GM (1,1)],通过对比真实财务数据与模拟财务数据之间的差距,总结农业龙头企业参与农产品期货市场进行套期保值对企业价值的效用。

GM(1,1)模型是一个单变量的一阶微分方程模型,记原始数据为x0={x0(1), x0(2),…, x0(n-1), x0(n)},通过前后累加,生成累加序列x1={x1(1), x1(2),…, x1(n-1),x1(n)}。令z1(k)=0.5(x1(k)+x1(k-1)),式中:k=2, 3, …, n,则建立如下模型:x0(k)+az1(k)=b,或者用微分方程的形式表示如下:,式中:a为发展灰数,b为内生控制灰数。待估计参数向量可以通过LOS方法进行估计,得到式中:,BT为B的转置矩阵。求解灰色微分方程,可以得到时间响应函数为:因为x0(1)=x1(1),所以,x1(t)=的初始条件是t =1时,0(1)x,从而求解出未知参数c;则GM(1,1)模型的表达形式为:式中:

2. GM(1,1)模型优化

在对背景值及未知参数的求解中发现,精度有提高的空间。GM(1,1)模型的优化有两种途径:

(1) 模型参数的优化

(二) 基于GM (1,1)的有无对比法的实证结果

运用GSTA V7.0软件对原始数据进行处理,得到如下结果:

第一,基于 GM(1,1)模型的公司市值预测结果:初始化建模数据系列为x1(k)=(63 640, 100 152, 99 840,82 576, 92 352, 61 568, 73 320, 235 788.8, 609 533.046,260 936.918, 1 021 590.67, 1 708 458.41, 1 295 818.81,1 539 977.28),建立的 GM(1,1)模型为1ˆ( 1)x k+=(预测值与实际值的平均误差为1.62%,认为模型的预测精度较高),根据GM(1,1)模型进行2步预测,得出2013年、2014年新希望集团在不参与期货市场的情况下,公司市值的预测值分别为1 423 132.26万元、1 947 825.53万元,对公司市值的贡献率分别为6.89%、8.39%;对公司市值的增长率分别为7.58%、19.55%。实证结果表明,农业龙头企业参与期货市场套期保值,能稳定企业收益,提高上市公司股票价值,从而提升公司流动股市值。

第二,同理,基于GM(1,1)模型的所有者权益预测结果如下:GM(1,1)模型为(预测值与实际值的平均误差为2.39%,认为模型的预测精度较高),根据GM(1,1)模型得到2013年、2014年企业不参与农产品期货市场进行套期保值的情况下,企业所有者权益的预测值分别为1 241 197.00万元、1 548 326.85万元,贡献率分别为9.16%、11.23%,增长率分别为4.67%、12.02%。

第三,净利润的GM(1,1)预测模型为:1ˆ( 1)x k+=(预测平均误差为2.03%,认为模型的预测精度较高),依据模型,预测2013年、2014年不参与套期保值情况下企业的净利润分别为170 126.31万元、171 056.34万元,参与期货市场对企业净利润的贡献率分别为 6.38%、8.41%,增长率分别为7.18%、8.35%。

第四,总资产的GM(1,1)预测模型为:1ˆ( 1)x k+=(预测平均误差为1.65%,认为模型的预测精度较高),根据GM(1,1)模型预测2013年、2014年不参与套期保值情况下企业的总资产分别为 2 862 134.69万元、3 063 952.73万元,参与期货套期保值对龙头企业总资产的贡献率分别为 7.15%、5.34%,增长率分别为4.99%、8.27%。

依据预测结果,计算代表企业价值的四个指标在参与农产品期货市场前后变化如表1所示:

从表1可以看出,农业龙头企业参与农产品期货套期保值后,对代表企业内在价值的四个指标都有改进效果。市值账面比分别增加了 4.23%和9.42%,说明企业的股票价值在上升,投资者对企业的预期价值不断提高;托宾Q同比下降了12.94%和20.55%,说明公司股票价值泡沫在缩小,企业趋于稳定健康的发展趋势。净资产收益率和资产收益率同样有大幅度增加。由实证结果可以看出,企业参与期货套期保值,降低了价格波动对生产成本造成的不确定性变动风险,提前锁定收益,降低了企业股票价值的泡沫风险。综上,农产品期货市场的套期保值功能有利于提高农业龙头企业内在价值。

三、龙头企业发展与农业产业化提升

龙头企业的壮大,能促进农业产业化的提升,一方面是由于龙头企业资金雄厚,生产能力较大,对初级农产品需求较大,在市场需求量中占有较大比重;龙头企业具有向国际市场发展的能力,能提高国内农产品在国际市场上的份额,从而促进农业产业化的发展;另一方面,龙头企业能快速捕捉市场信息,调节农户种植面积和品种,避免跟风现象发生;此外,在农业种植过程中,龙头企业可以给农户提供技术支持,提高农产品产量。农业龙头企业与区域农业产业化发展的关联度水平是多少,两者是否有相关关系,这两个问题是要研究的核心问题,本文运用灰色关联模型对新希望集团内在价值数据与四川省农业产业化水平的关联度进行测度。

(一) 农业产业化水平测度

农业产业化的核心是促进经济增长,其根本途径是提高农业水平,优化农业生产组织形式、供销等的一体化。具体表现为农业生产效率是否较高、农业生产规模是否较大等。故本文选取人均农业机械总动力(X1)等 8个指标测度四川省农业产业化水平,并提出相应的预期。本文选取1999—2014年的相关数据,数据分别来源于WIND数据库、《四川省统计年鉴》、四川省统计公报,通过笔者的整理,得到最终指标值。具体的指标体系如表2所示。

采用因子分析法,对8个指标数据进行处理,实证测度四川省农业产业化水平,实证结果如下:

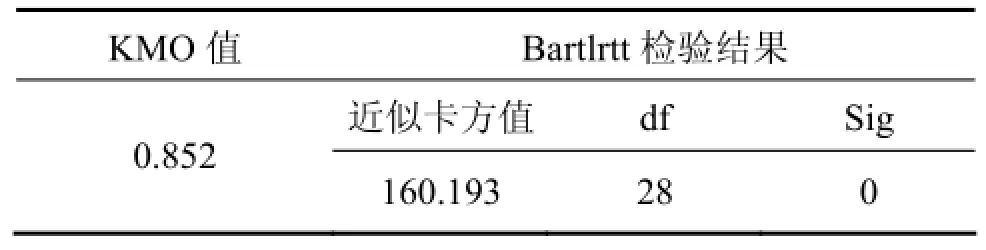

(1) 因子分析可行性分析。本文运用KMO检验和Bartlrtt检验,对因子分析法的可行性进行检验,结果如表3所示。

表1 企业内在价值变化表

一般认为,KMO值在0.8至0.9之间,都适合做因子分析,0.852属于这个范围,所以认为可以做因子分析;Bartlrtt检验中,近似卡方值为 160.193,伴随概率为0,通过了5%的显著性水平检验,所以认为适合做因子分析。

(2) 提取公共因子,计算综合得分。提取公共因子的原则是特征值大于1。运用SPSS19.0对数据进行处理,四川省各年份农业产业化水平得分如表4所示⑤。

由表4可知四川省农业产业化水平基本呈现逐年上升趋势,但是也出现了跳跃性排名现象,近几年来这种现象更加频繁。一方面是由于当年的气候突变,另一方面是因为越来越多的农业龙头企业参与农产品期货市场,稳定了农产品期货价格。

表2 指标体系

表3 KMO和Bartlrtt检验结果

表4 农业产业化水平

(二) 龙头企业发展与农业产业化关联度分析

在实证测度四川省农业产业化的基础上,本文选取四川省相关农业上市公司数据,参照伍婷婷[23]的研究选用市值账面比、托宾Q、ROE、ROA等四个指标作为上市公司内在价值指标,用因子分析得分结果作为农业产业化水平。笔者采用耦合协调度模型,验证农业龙头企业内在价值与农业产业化水平呈现较强的正关联性,实证分析步骤、结果如下:

(1) 设定功效系数。设ui,(i=1, 2, …, m)为公司内在价值——农业产业化系统序参数,uij是第i个序参数的j个指标,其值为Xij。αij和βij分别是序参数的最大值和最小值。设公司内在价值对农业产业化的功效系数为:

(2) 耦合度函数。耦合度函数是从物理学中演变过来的,其一般形式为:

(3) 耦合协调模型。耦合协调模型主要是从实证的角度研究龙头企业内在价值的提升能否促进农业产业化水平,对研究农业产业化水平与农业龙头企业的发展耦合作用强度,不同年份农业产业化水平变化趋势等问题有重要的意义。但是协调度有时不能客观地

转化成农业龙头企业内在价值与农业产业化:反映农业龙头企业价值与农业产业化的关系,因为耦合度模型容易受基准年数和指标关联的影响,所以单纯的选用耦合度模型不足以说明问题,为此增选耦合协调度模型,其目的是研究不同年份之间的相互影响,

表5 协调关系表

(4) 龙头企业内在价值与农业产业化水平时序变动分析。选取1999—2014年四川省农业产业化相关数据和新希望集团内在价值相关数据,计算四川省农业产业化水平、耦合度和耦合协调度,如图1所示:

图1 龙头企业内在价值与农业产业化水平耦合协调变化图

从图1可知,四川省农业产业化水平在不断提高。1999—2014年,四川省农业产业化水平基本呈现稳步上升趋势,农业产业化水平与农业龙头企业内在价值的耦合度和耦合协调度也基本呈现稳步上升趋势。1999—2003年,由于我国现代农业技术相对落后,农业龙头企业发展时间较短,对农业产业化的促进作用不明显,二者呈现低度协调关系;2004—2007年,四川农业产业化水平呈现快速上升趋势,根本原因是国家“三农”政策的支持。“三农”政策的支持,使得农业龙头企业在短时间内得到快速发展,新希望集团在短短的几年内,公司市值连年翻番。农业龙头企业的发展,保证了农产品的销路,从而促进了农业产业化的发展,所以在这一时期内,龙头企业内在价值与农业产业化呈现中度协调关系;2008—2011年,由于受到美国次贷危机的影响,农产品出口受到重创,农业产业化的增速下降,但是这段时期内,农业龙头企业与农业产业化的耦合度仍然呈现稳步上升,两者呈现高度协调;部分时期甚至呈现极度协调关系。2012—2014年,随着农产品期货市场的发展,新希望集团参与农产品期货,龙头企业内在价值与农业产业化耦合度呈现快速上升阶段,基本呈现极度协调关系。总的来说,龙头企业内在价值与农业产业化的耦合度呈现正的协调关系,龙头企业内在价值的提升有利于农业产业化的提高,利用农产品期货能有效的提高农业龙头企业内在价值。

四、结论与对策建议

(一) 研究结论

我国农户受知识水平、期货交易的规则以及专业技能的要求所限,不能单独参与农产品期货市场,所以直接参与农产品期货市场的主体往往是农业龙头企业。农业龙头企业参与农产品期货市场,规避价格风险,提高了订单农业的履约率,促进了农业产业化的发展。通过案例研究发现,农业龙头企业通过参与农产品期货进行套期保值,在规避价格风险的同时,提前锁定收益,降低了企业股票价值的泡沫风险。

通过分析龙头企业的发展与农业产业化的耦合协调度发现,农业龙头企业的发展与农业产业化之间呈正向相关,且在龙头企业参与农产品期货的当期或者滞后期内两者呈现极度协调关系,说明龙头企业具有带动作用,龙头企业的发展,有利于农业产业化的发展。综上,龙头企业、农产品期货市场与农业产业化之间的传导关系如图2表示。

图2 理论关系图

龙头企业通过参与农产品期货市场进行套期保值,可以提高龙头企业内在价值,保障了农产品的正常销路,增加了农户收入,促进了农业产业化的进展。

(二) 对策建议

龙头企业参与期货市场进行套期保值,能够促进农业产业化水平的提升。但是我国证券市场起步较晚,体制不健全,实践中利用农产品期货市场促进农业产业化的步伐还需不断加快;农业龙头企业自身套期保值意识较弱,参与农产品期货市场的积极性较低,也阻碍了农业产业化的发展。笔者结合理论分析与实证结果,从政策、产业、市场、企业等视角研究如何实现龙头企业与农产品期货市场的有效对接,从而为提高农业产业化水平提出针对性建议。

1. 基于政策的视角

龙头企业利用农产品期货市场进行套期保值,从而规避价格风险的意识还处于萌芽阶段。各级政府和管理部门需要从以下几个方面给予政策支持。第一,丰富大宗农产品期货品种。农产品期货产品结构有待改善,目前,我国农产品期货的品种有13种,期货产品大部分为初级农作物,类似于菜籽油等农作物的加工产品较少,在条件成熟的情况下增加期货合约的标的物,如花生油、玉米粉等;农产品期货的种类有待丰富,增加供给量和需求量较大的大宗农产品期货,有利于农业产业化的发展,例如生猪等产品。第二,支持鼓励龙头企业参与农产品期货市场进行套期保值。由于期货市场是一个知识密集型行业,部分涉农企业由于人才的缺乏,削弱了参与农产品期货市场的积极性,相关政府部门有必要在人才支持方面给与涉农企业相关支持。第三,适时与国际市场接轨。国外农产品期货市场发展较完善,国内市场与国际市场对接有利于提高我国农产品期货市场的效率。

2. 基于产业发展的视角

农业产业存在着自然风险、市场风险、经营风险等,要想发展农业产业,必不可少的任务就是降低风险、规避风险。第一,单个涉农企业的实力或许单薄,所以可以从产业发展的角度来看,成立企业联盟社,以组织的形式参与农产品期货市场进行套期保值;第二,通过国有企业改革,大型国有涉农企业建立现代企业制度,自主经营,自负盈亏,根据企业的需要决定是否需要进入农产品期货市场进行套期保值。

3. 基于期货市场的视角

期货市场是龙头企业参与农产品期货套期保值的中介,期货市场制度的完善度决定了期货的发展情况。所以相关部门应该从以下几个方面进行相关改革,完善期货市场制度。第一,适时推出农产品期权,完善衍生品市场体系,因为期权的优越性在于能在任何状态下都可以将参与主体的损失降到最低。所以期权的推出将有效地提高涉农企业或农户参与农产品期货进行套期保值,提高农业产业化水平;第二,建立风险控制检测系统,降低期货交易的系统性风险。我国的商品交易所应当借鉴国外风险控制检测系统经验,设计适当的风险检测系统,积极降低期货交易的系统性风险。

4. 基于龙头企业的视角

龙头企业参与农产品期货市场套期保值,增加了自身内在价值的提高。由于期货市场同样存在风险,所以龙头企业应该从以下几个方面提高参与农产品期货市场的能力。第一,加大金融人才储备。专业的金融人才能准确判断市场行情,适时帮助企业买卖农产品期货合约进行套期保值,规避价格风险。而且,金融专业人才的规避风险的意识较强,参与农产品期货市场的积极性较大。第二,准确无误地掌握期货市场信息。企业内部应该成立现货和期货行情“观察站”,从而能够一体化、全方位地掌握农产品期货市场的行情,为企业选择参与农产品期货的时机奠定基础。

注释:

① 数据参考:《第六次全国人口普查数据报告》。

② 本文只考虑套期保值目的,而不考虑投机目的。

③ 数据来源于WIND中四川农业板块的上市公司财务数据,并通过作者分析得出。

④ 新希望集团于1998年3月在深圳交易所上市,上市初的相关数据会受到多方面因素的影响,且1998年的财务数据不满一个自然年,故舍去1998年的财务指标。数据来源于WIND数据库,其中:X2=市值/净资产,用净资产代替资本重置成本,主要原因是资本重置、成本数据不可获取。

⑤ 考虑到文章的篇幅,本文省略了因子分析的具体步骤,若读者需要,可向作者索要。

⑥ f值为各年农业产业化水平。

[1] Johnson L L. The Theory of Hedging and Speculation in Commodity Futures [J]. Review of Economic Studies, 1960, 27:18-22.

[2] Engle R F, Granger C W J. Co integration and error correction:Representation, estimation, and testing [J]. Econometrica, 1987,58: 525-542.

[3] Ghosh A. Hedging with stoek index futures: estimation and forecasting with error correction model [J]. The Jamal of Futures Markets, 1993(13): 743-75.

[4] Bollerslaw, Tim and Domowitz. Trading Patterns and Price in the Interbank Foreign Exchange Market [J]. Journal of Finance,1986, 48: 1421-1443.

[5] Lien D, Tse Y K. Hedging downside risk: futures vs. options [J]. International Review of Economics and Finance, 1996, 10(2):159-169.

[6] Baillie R T, Myers R J. Bivariate Garch estimation of the optimal future shade [J]. Jamal of Applied Econometries, 1991(6):109-124.

[7] Ederington L. The hedging performance of the new futures markets [J]. Journal of Finance, 1979, 34(1): 157-170.

[8] Faulkender M. Hedging or Market Timing? Selecting the InterestRate Exposure of Debt [J]. Corporate, 2005, 8: 131-134.

[9] Jin Y, Jorion P. Firm Value and Hedging: Evidence from U.S. Oil and Gas Producers [J]. Journal of Finance, 61: 2: 893-919.

[10] Kevin Aretz, Sohnke M. Bartram. Corporate Hedging and Shareholder Value [J]. Journal of Finance 82:3: 1267-1286.

[11] 陈炜, 沈群. 金融衍生产品避险的财务效应、价值效应和风险管理研究[M]. 北京:经济科学出版社, 2008: 3.

[12] 龚晨晨, 丁昊宁. 大豆榨油企业套期保值方案设计[J]. 甘肃农业, 2007(8): 53-55.

[13] 云志杰. 科龙公司套期保值及套利研究和方案设计[D].成都:四川大学, 2004: 4-9.

[14] 徐长宁. 我国黄金期货上市的意义及投资策略分析[J]. 中国金属通报, 2008(1): 15-16.

[15] 陈欢. 南方建材公司钢材期货套期保值方案设计[D]. 兰州:兰州大学, 2011(10): 2-11.

[16] 李梅, 崔丽歌, 贾云鹏. 中国上市公司关联方交易内部控制研究[J]. 西北师范大学学报, 2010(5): 128-131.

[17] 李明辉. 论我国衍生工具内部控制机制的构建[J]. 会计研究,2008(1): 39-45.

[18] Musser. Risk Grain Marketing Behavior of Large-scale Farmers [J]. Applied Economic Perspectives and Policy, 1996, 18(1): 65-77.

[19] Shapiro. Factors Affecting Farmers Hedging Decisions [J]. North Central Journal of Agricultural Economics, 1988, 10(2):145-153.

[20] Barry, Ted C. Human Capital, Producer Education Programs and the Adoption of Forward-pricing Methods [J]. American Journal of Agricultural Economics, 1995, 76(12): 936-947.

[21] 周远和. 农业产业化中龙头企业的作用[J]. 广西农学报,2004(6): 60-63.

[22] 徐宁, 党耀国, 丁松. 基于误差最小化的 GM(1,1)模型背景值优化方法[J]. 控制与决策, 2014(12): 1-5.

[23] 伍婷婷. 我国衍生品套期保值对企业内在价值影响的实证研究—— 基于风险管理的研究[D]. 重庆: 重庆工商大学, 2013:4-14.

[编辑: 谭晓萍]

Agricultural futures market, development of leading enterprises and agricultural industrialization

SUN Zhihong1, 2, WANG Yaqing2

(1. Corps Financial Development Research Center of Shihezi University, Wujiaqu 831300, China;2. Business School of Shihezi University, Wujiaqu 831300, China)

By adopting gray prediction GM (1,1) model, the present essay analyzes some relevant financial data of the agricultural leading enterprises. And the empirical results show that the hedging function of futures market can promote the intrinsic value of the enterprises. The essay also employs the coupling model to analyze the development of leading enterprises and agricultural industrialization with the results showing that the development of leading enterprises has a great promoting effect on agricultural industrialization. Discussing the utilization efficiency of leading enterprises,agricultural industrialization and futures market, we find that leading enterprises have improved the intrinsic value of the enterprise and have promoted the development of agricultural industrialization through the futures market hedging. To improve the effect of leading enterprises, agricultural industrialization and futures market, we should carry out the reform from policy, industry, market, enterprise and so on.

leading enterprises; futures markets; agricultural industrialization; grey prediction; coupling model

F832.5

A

1672-3104(2016)01-0098-08

2015-11-26;

2015-12-23

新疆生产建设兵团社会科学基金项目“利用农产品期货市场促进兵团农业产业化升级研究”(13YB07);石河子大学高层次人才科研启动基金项目“农产品期货价格波动的影响因素研究”(RCSX201207);石河子大学兵团金融研究中心课题“兵团多层次资本市场发展研究”(BTJR201503)

孙志红(1977-),女,河南汝南人,管理学博士,兵团金融发展研究中心、新疆石河子大学商学院副教授,主要研究方向:公司金融,金融理论与农村金融政策;王亚青(1990-),男,安徽宿松人,石河子大学商学院硕士研究生,主要研究方向:资本市场运作与管理