可转换债券融资对我国上市公司价值的影响研究

程大涛

(浙江工商大学 金融学院,浙江 杭州 310018)

可转换债券融资对我国上市公司价值的影响研究

程大涛

(浙江工商大学 金融学院,浙江 杭州 310018)

摘要:可转换债券兼有股权融资和债权融资的两种效用,通常会促使投资者对转股时机与转股数量有不同的决策,这些决策对发行可转换债券的公司价值有不同影响。文章通过建立影响公司价值的分析模型,探讨我国上市公司发行可转换债券对公司价值所产生的影响,并利用我国上市公司1998年至2014年期间发行可转换债券的样本数据进行实证分析。研究发现:上市公司进行可转换债券融资后,公司价值会因其偿债能力变化而下降;国有股权比例之于公司价值的影响,是通过影响公司经理人经营行为来实现的;成长性不同的公司在债券存续期内的公司价值变化,并不存在显著差异。文章基于委托代理角度对可转换债券影响我国上市公司价值展开研究,在一定程度和范围内拓宽了公司治理问题的分析空间。

关键词:可转换债券;公司价值;委托代理

一、 引言

可转换债券作为一种金融证券,因持有人在规定时期内可将债券转换为公司股票而受到投资者欢迎。可转换债券的发行、交易和转换对公司价值影响的不确定性,根植于不同投资者对可转换债券有着不同的效用(收益)期望,他们会在转股时机和转股数量的选择上采取不同的决策。现有的关于可转换债券的研究主要侧重于发行公告的效应方面,大部分文献认为,发行者发布可转换债券融资公告后股票价格就出现下跌,例如,Mikkelson和Partch(1986)[1]的实证分析所得出的结论是,发行公告后的股票价格平均有2%的下降幅度。一般来讲,实证分析结论在得到现实数据资料支持的同时,往往是以相应的理论分析为背景的,对可转换债券发行公告后股价下跌的效应分析,也充分反映了实证分析与理论背景的关联。

信息不对称理论和有限理性理论在经济分析中的运用和发展,在很大程度和范围内颠覆了投资运行、金融运行和公司治理等领域的传统理论。就可转换债券发行公告后出现股价下跌效应的研究而论,其理论基础是以信息不对称和有限理性约束为底蕴的委托代理理论。很多研究者关于可转换债券发行公告后出现股价下跌效应的研究,大都援引Myers和Majluf(1984)[2]的观点作为立论依据,Myers和Majluf两人的观点是委托代理理论针对可转换债券发行分析的具体运用。他们认为在公司价值的判断上,公司内部管理者与外部投资者之间存在信息不对称,经理人比外部投资者拥有更多的公司经营信息,对公司估值更加准确。当公司股价出现高估时,他们作为既有股东利益最大化的实践者有着强烈股权融资动机的同时,也有着引导内部股东兑现高股价的诱惑;另一方面,当公司实施可转换债券融资而市场认为公司估值过高时,外部投资者更会抛售股票,从而造成股价下跌[3]。

经济学界的一些实证分析结论指出,可转债融资发行所造成的股价下跌幅度,一般介于纯债权融资和纯股权融资之间。从相关实证研究来看,如果我们将股价涨跌看成是可转债融资发行的效应,不同国家资本市场的可转换债券的发行效应并不一致。在美国资本市场,可转换债券公告期间的股票价格有显著的负收益效应[4],部分原因在于可转换债券买方的实质性变动[5]。在英国资本市场,公告可转换债券发行后,发行主体的股票也同样产生了股价下跌的情况[6]。但日本市场可转债融资的公告发行效应与英美市场是不同的。Kang和Stulz(1996)[7]对日本1985年至1991年期间发行的可转换债券发行后的股价变动进行过研究,发现在告示期间,股价呈现出显著的1.05%的正效应,并且该不正常收益与公司规模成反比,即公司的规模越大,公告效应的正收益越小。De Roon和Veld(1998)[8]发现荷兰与日本情况类似,即可转换债券发行公告后,市场股价出现不显著的正效应。

从宽泛的分析层面来考察,发行可转换债券的一个值得关注的正效应,是其可以推进公司治理。现代公司治理模式使得委托人和代理人的各自利益目标产生了分化,委托人为了避免利益损失,通常会采取适度的激励和限制措施。例如,引入债权融资来约束代理人过度投资和约束在职消费等行为[9]。可转换债券作为一种债权融资,其所具有的偿债压力或破产威胁在对代理人产生激励效应的同时,也会限制代理人的过度投资或过度消费,促使代理人追求效用最大化,以至于能够让代理人与债权人的目标函数一致,缓解利益冲突和增加公司价值。可转换债券在未转换成股票以前,公司股价可谓是可转换债券的影子价格,股价高低在很大程度上反映了公司治理水平和代理人经营业绩,而上市公司价值在很大程度上根植于公司治理水平和代理人经营业绩中。因此,公司可转换债券能否发行以及发行价格的高低,或者说可转换债券所反映出来的正效应之一,集中体现在公司治理水平和代理人经营业绩上。

现代宏微观经济运行及其决策是在信息不对称基础上进行的,信息不对称会致使委托人将资产交代理人经营时产生代理成本。联系可转换债券看问题,一些经济学家认为公司负债可部分地解决代理成本,因为在股权分散的公司中,负债有可能产生的破产威胁对经理人经营行为具有约束作用,同时,债务具有一种外部监督功能,类似于担保机制,其可以有效缓解内外部投资者之间的利益冲突[10];关于公司负债之于代理成本的进一步讨论,有从自由现金流角度来分析负债如何缓解代理冲突[11],也有对欧洲企业资本结构与公司价值之间的关系进行实证检验[12]。在笔者看来,当这些研究关联可转换债券发行时,都会从不同侧面或不同层面涉及可转换债券定价和发行公告的股价波动的分析,这便凸现了可转换债券融资对上市公司影响的研究价值。

国内学者的相关研究所侧重的是债券定价和债券发行后的公告效应分析,至于可转换债券对公司价值影响的研究文献,尤其是从委托代理角度进行的相关研究尚不多见。我国现有融资模式偏向于德日模式,而公司治理结构却类似于英美模式,不同治理模式下公司发行可转换债券后其股价的变化不尽相同。随着国内可转换债券市场规模的日趋扩大,从委托代理角度探讨上市公司发行可转换债券对公司价值将会产生什么样的影响,是一个值得探索的问题。本文在建立可转换债券影响公司价值分析模型的基础上,探讨我国上市公司发行可转换债券后公司价值所受到的影响,弥补了国内这方面研究的空白。在研究方法上把发行可转换债券的主体按照成长性指标分为两大类,围绕这两大类指标,重点对发行可转换债券后的具有不同成长性的公司价值变化做出考察。同时为避免公司市场价值因股票价格过度波动而不能完全反映公司价值问题,本文结合市场价值和内在价值这两个指标来进行分析,以期更客观地得出可转换债券融资对公司价值的影响。

二、 理论分析与研究假设

在西方成熟的可转换债券市场中,投资者为自身利益考虑,通常依据发行可转换债券公司的业绩来决定是否进行债转股;就委托代理来讲,投资者决定债转股而成为委托方后,便对经理人(代理方)的投资经营提供现金流支持,但由于委托代理双方在项目投资、资金流动渠道、利润分享、风险承担、关联交易、资产价值变动和转移等方面存在信息不对称,理性投资者通常会在理性思考的基础上做出是否进行债转股的决策,这是问题的一方面;另一方面,债转股会改变公司的市盈率、市净率和总股本,它将引致债转股公司股票价格的波动,这是可转换债券融资影响上市公司价值的一种机理现象。可转换债券市场存在着一种有必要引起关注的扭曲情形:发行者可在发行条款中嵌入带强制性转股的条款约定,强制对原有股东进行配售。显然,这种情形会大大削弱外部投资者(委托方)对公司经理人(代理方)的影响力和监督作用。我国可转换债券市场便存在这样的情况。

在我国资本市场上,可转换债券持有人的决策行为是否影响到公司的偿债能力,是否起到对公司经理人的监督作用以至于影响到公司价值变动呢?这个问题的分析涉及可转换债券融资与公司价值之间传导机制的研究。上市公司作为理性经济人,在可转换债券发行上有着对股权融资的强烈偏好[13],Stein(1992)[14]的“后门权益”理论认为,如果公司将可转换债券融资作为股权融资的过渡方式,公司可以承担较少的不利影响,但公司的市场价值将会有所下降。比照于“后门权益”理论,我国上市公司发行可转换债券则不完全是Stein所描述意义上的股权融资过渡方式,上市公司主要目的是希望通过可转换债券实现股权融资,在转股中可能存在强制效应[15],即经理人(代理方)有着驱动投资者(委托方)债转股的动机和偏好。这种动机和偏好发端于对我国可转换债券募集资金专项使用规定的回避,因为可转换债券募集资金不能用于项目外用途,债券在未转股的存续期内必须还本付息,这对于处于项目尚未盈利却要支付利息的公司来说,其现金流会受到制约。

基于以上的事实,摆在我们面前的一个值得研究的问题是,我国上市公司进行可转换债券融资后会在哪些方面影响公司价值。为此,本文在109个原始样本中选择了100个进入转股期样本,并从转股率在30%以上的样本中抽取占比72%的样本进行分析比较,认为对我国上市公司可转换债券融资影响公司价值的研究,可在如下研究假设的基础上展开:

假设1:上市公司的可转换债券融资会影响公司偿债能力和公司价值。

投资者是依据发行可转换债券的公司业绩来做出是否进行债转股决策的,债转股成功与否,在直接影响公司偿还本息能力的同时,还会通过公司现金流和经理人投资行为来影响公司偿债的能力。

西方学者Lewis等(2003)[16]在对可转换债券进行市场反应度的实证中,曾采用长期债务与总资产比值这一指标来解析公司偿债能力;国内学者汪辉(2003)[17]30曾采用公司当年债务融资净额与年末总资产比率这一指标来解析公司偿债能力。但长期债务、债务融资净额和总资产等是公司向银行和其他机构借款,以及公司发行债券和可转换债券的综合反映,它们不能直接揭示可转换债券融资对公司偿债能力和公司价值的影响。在现实中,由于可转换债券之转股时间和数量的不确定,将其与别的债务融资工具合在一起测算,可能会导致结果的偏差。如果我们在选择实证样本时,选择可转换债券和资产负债率,而不考虑公司其他类型的债券,则可以把应付债券与总资产的比值看成是衡量可转换债券影响公司价值的一个合理的指标。

我国上市公司股权所有者结构的重要特征之一,是国有股、法人股和社会公众股三种股权结构的并存。在不同股权结构的上市公司中,应付债券和总资产状况会在很大程度和范围内影响或决定上市公司价值。以总资产而言,由于国有控股上市公司容易造成“所有者缺位”,现代企业制度所要求的委托代理及其治理便难以得到贯彻落实,国有控股上市公司业绩普遍不及非国有控股上市公司[18]57,其结果是企业总资产增值缓慢。国有股权控制会影响公司价值是一个既简单又复杂的问题,有学者认为国有控股比例与公司价值之间是一种非对称的U型关系,而不是一种线性关系[18]54。撇开国有控股上市公司的专项讨论,在企业应付债券数值既定的情况下,总资产增值缓慢或下降的一个不争的事实,是可转换债券的发行和实施无疑会显著影响到公司价值。因此,我们从委托代理视角来讨论国有股权比例对公司价值的影响,本文提出如下假设:

假设2:国有控股公司选择代理人的模式会影响公司价值。

国有控股公司的可转换债券的发行和实施有其自身的特点,这些特点对公司价值变动具有可观察到的影响机制。有研究表明,我国资本市场存在不同类型公司之融资后的公司价值变化不一致情形[19]。例如,当以折旧费用与销售额的比值作为成长性指标来衡量公司价值变化时,在资产负债率低于60%的公司中,债务融资对公司价值的正向影响效应十分显著,但在资产负债率大于60%的公司中,则不存在显著的正效应,甚至出现负效应[17]34。资产负债率是一个反映公司经营状况和现金流的指标,决定该指标高低的因素之一是公司治理结构,而公司治理结构在相当大程度上取决于公司股权比例以及由此决定的委托代理关系。国有控股上市公司的委托代理模式所面临的最主要的问题,是由信息不对称引发的难以在投资选择、资产增值和利润转移等方面控制代理人行为。国有控股上市公司代理人的选择不是纯粹市场化的情况,对上市公司价值变动的影响是一个涉及面很宽的问题,结合可转换债券融资来看,它与公司发展层级有关联。

假设3:成长性不同的公司发行可转换债券后,其在债券融资的存续期内对公司价值有不同影响。

一般来讲,投资者会认为初期偿债压力较大的公司其经营风险较大。因为在发行债券前,经理人可用于投资的现金流不宽裕,不得不控制投资规模和速度,甚至放弃净现值为正的项目;反之,投资者比较青睐初期偿债压力较小且现金流较为充足的公司,因为,这样的公司经理人投资动机和偏好容易受到市场的激励,公司可用于投资的资金进一步加大,投资者购买这样公司的可转换债券,一旦转股会获得超额收益。在债券融资的存续期内,虽然债务总额增加,但由于发行债券的资金扩大了公司的投资规模,并且债转股后不需要还本付息,因而公司在债券存续期内的价值变化并不是很显著。

三、 变量与数据来源

(一) 问题研究涉及的变量

1.公司价值指标

投资者对上市公司价值评估预期时,会产生评估价值与账面价值不对等的认识,这要求我们界定公司价值指标时要充分考虑预期因素。在Modigliani和Miller(1958)[20]定理中,公司价值包含投资者对公司价值的预期成分,公司价值和避税效应都以现值来表现。公司价值有内在价值与市场(外在)价值之分,与显示公司经营绩效和代表公司营利能力的内在价值不同,市场价值包含投资者对公司未来发展前景的预期[21]。公司内在价值的变化会引起公司市场价值的相应变化,但公司市场价值的变化并不一定完全来自内在价值的影响;市场有效性会致使公司市场价值围绕内在价值上下波动。或许如此,Danielson和Dowdell (2001)[22]有关公司的市场价值与内部价值存在一致性的论述,核心思想是指市场完全有效时公司的市场价值才等于内在价值。

可转换债券赋予投资者债券转股票的权利,它兼有股权和债权的属性,对于发行可转换债券的公司来说,公司价值受业绩和市场价值双重影响会约束公司指标的选取,国内外学者通常依据净资产收益率(ROE)作为公司权威财务分析(杜邦分析系统)的核心指标,该指标最显著特征是体现当期公司价值,适用于公司价值的横向比较。本文以净资产收益率这一公司财务业绩指标来衡量公司内在价值,以托宾Q值作为公司市场价值的衡量指标。显然,用这些指标所组合的计算公式,能揭示市场价值与资产总额和无形资产的差值之比,比较适合对公司价值的纵向比较。

2.公司成长机会指标、股东结构指标以及可转换债券的负债指标

公司成长潜力是公司价值提高的前提或基础,公司成长机会及其指标会在公司价值变化中反映出来。可转换债券持有人的转股行为在很大程度上取决于公司的成长性,持有人会根据公司市场价值的传导来做出是否进行债转股。国内文献有关公司成长机会指标主要采用以下几种衡量方法:净利润增长率、总利润增长率和总资产增长率,这些指标几乎涵盖了除公司研发之外的所有增长,但由于公司的实际成长性更多反映在公司研发能力以及创新能力等方面,因此我们倾向于De Minguel和Pindado(2001)[23]的主张,在指标计算的选择上,使用无形资产的对数值,即采用能反映无形资产变化的指标来描述公司的成长机会。

关于股东结构指标,基于我国上市公司的情况主要是国有股东和法人股东持股比例过高以及其在公司治理中具有主导作用,本文的实证部分将以国有控股占总股本的比例,法人股东、发起人股东以及募集人法人股东占总股本的比例,作为股东结构指标[24]。公司资产负债表中的应付债券是反映上市公司资产净值的不可忽视的重要指标,公司资产净值的高低在相当大程度上决定公司的质押或抵押贷款的信用等级,它会影响债券持有者的债转股决策;同时,对于公司发行可转换债券后的负债状况,一方面可考虑以资产负债率来衡量公司整体负债水平,另一方面可考虑用应付债券与总资产的比值来衡量公司金融负债的比重。

3.公司规模指标

公司规模的大小对公司价值有着实证分析不可忽视的影响[25]。一般来说,较小规模的公司,尤其是那些倾向于通过发行可转换债券进行股权融资的公司,更倾向于扩大公司规模来提升资产净值,公司规模扩大通常反映在总资产、销售总额、市场总价值等指标上,因此,采用年末总资产的对数值来表示公司规模,可以回避在样本较少且行业分布单一情况下设立行业虚拟变量给实证分析带来的困难。

变量设置如表1所示。

表1 变量汇总表

(二) 数据来源、统计软件选择与分析方法

本文拟展开的实证分析,以可转换债券发行后的第一年为数据窗口,使用横截面数据分析上市公司可转换债券与公司价值之间的关系。公司财务分析指标数据来自国泰安数据库,个别数据通过查阅相应公司年报获得,统计软件选择SPSS19.0,分析方法选择普通回归方法以及Wilcoxon符号秩检验。

四、 实证分析

(一) 样本说明

1998年至2014年,我国发行过可转换债券的上市公司共109家,考虑到资本结构和盈利模式的非普遍性以及样本数据缺失的情况,本文剔除金融等行业,样本总量为89家。此外,基于样本中存在同一家公司发行多次可转换债券的,以及两次发行的时间间隔大都在四年*万科除外,万科两次发行时间分别为2002年和2004年。以上的现象(最大间隔有八年),本文将同一家公司在不同时期发行的可转换债券视为相互独立的事件,故保留这一部分数据。同时,考虑到大部分上市公司的可转换债券存续期限为5年,转股期内可转换债券可以转换股票,并且到期后公司有权赎回的情况,本文在验证第三个研究假设时将5年作为可转换债券融资对公司价值影响的存续期,这与一个项目在5年内会产生收益的时间相对应。

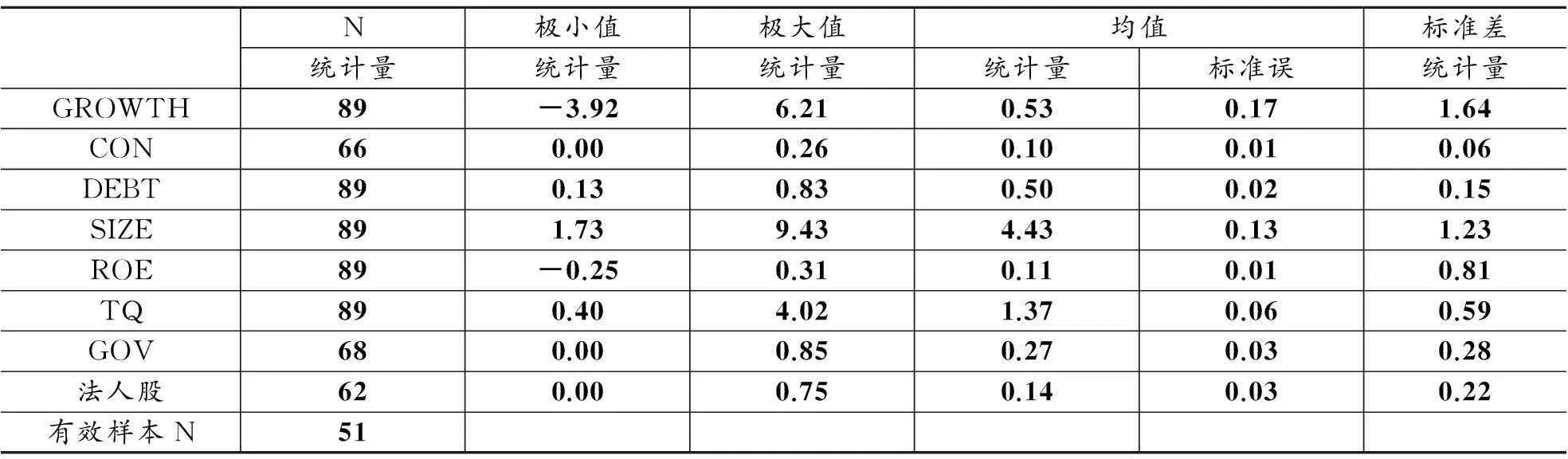

(二) 变量描述性统计

表2显示所选择的各个变量的数值分布和标准差比较均匀,但由于在统计量上有效样本减少得较多,89个原始数据样本进入回归模型的只有51家,出现这种情形,主要是因为应付债券指标以及国有控股比例指标的样本不全。在表2所呈现的可转换债券影响公司价值的这些指标中,可转换债券发行后一年内的应付债券数据缺失的公司占比36%,这或许会带来回归结果拟合度较低的后果,尤其是在有效样本容量较小的情况下,将全样本进行分类成子样本的回归结果可能会出现偏差。这是我们进行实证分析时有必要说明的。

表2 变量的描述性统计

数据来源:国泰安CSMAR数据库。

(三) 回归分析

1.可转换债券与公司价值之关联

如前所述,我国上市公司对股权融资有强烈偏好,可转换债券发行对市场的影响主要是股权而不是债权,公司股价下跌从而市场价值下降,衡量公司偿还本息能力的应付债券与资产负债率这两个指标,凸现了可转换债券发行对公司价值影响的传导机制,鉴于应付债券指标与可转换债券存在关联,资产负债率与公司整体偿债能力相关,可运用普通最小二乘法建立以下实证模型:

ROEi=α0+α1CONi+α2DEBTi+α3SIZEi+α4GOVi+α5GROWTHi+εi

(1)

TQi=β0+β1CONi+β2DEBTi+β3SIZEi+β4GOVi+β5GROWTHi+φi

(2)

从预期判断来认知,偿债能力越强,公司融资后的价值就越低,故α1,α2,β1,β2均应小于0。

对模型(1)和模型(2)的回归结果如表3所示。

表3 实证模型(1)和模型(2)的回归结果

注:*、**、***分别表示10%、5%、1%的显著性水平下显著。

SPSS软件对多重共线性的检验表明,如果容差(tolerance)<=0.1或方差膨胀因子VIF(容差的倒数)>=10,则说明自变量间存在严重共线性。由表3可以看出,实证模型(2)的拟合结果相对较好,不存在多重共线性问题,但拟合度较低,这可能是受到了有效样本数量过少的影响。从其他学者有关债务融资对公司价值影响的实证结果来看,他们在对700多个上市公司债务融资样本的回归模型中的拟合度,也没有超过0.5[18]32,这在一定程度上说明他们所选择的模型并不能完全解释债转股融资对公司价值的影响。毋容置疑,从融资投入项目到项目产生收益之间存在时间差,公司价值要受到日常经营和投资的影响,融资行为只能部分对公司价值做出解释。

从回归结果来看,在以托宾Q值为因变量的模型中,只有资产负债率是显著的;在以ROE为因变量的模型中,常数项、应付债券指标、资产负债率指标在10%的显著性水平下均显著,同时,应付债券指标和资产负债率指标的系数符号为负,这都符合本文的预期,并且反映可转换债券融资的应付债券指标与公司价值存在负相关。因此,我国上市公司进行可转换债券融资后会影响公司的偿债能力,公司价值下降。据此,本文的假设1得到了论证。值得指出的是,比较两个实证模型可以发现,可转换债券融资是通过应付债券指标影响净资产收益率(ROE),从而影响公司绩效指标的,公司整体偿债能力水平对公司市场价值的影响,则可以从托宾Q值指标得到解析。这便说明了我国股票市场投资者十分关注公司整体负债率这一反映市场价值指标的事实。

2.国有股权比例与公司价值之关联

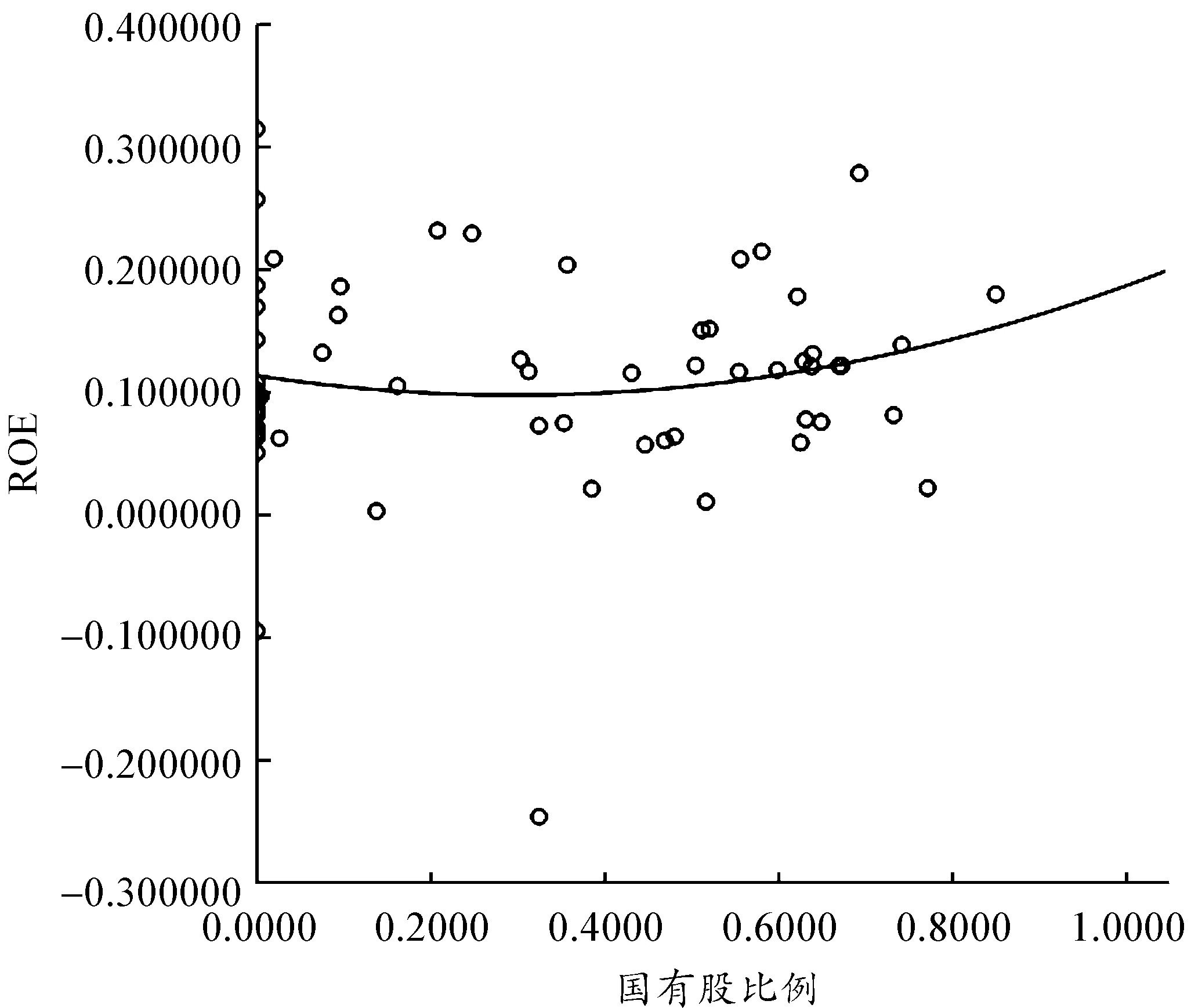

数据来源:国泰安CSMAR数据库。图1 国有股比例与ROE的关系拟合图

实证模型(1)与模型(2)的结果说明国有股权比例并不显著影响公司价值。但从国有股比例与净资产收益率之间的相关图(图1)来看,国有股比例与ROE呈现出类似于二次函数关系的曲线拟合。国内一些学者认为国家持股与公司绩效之间呈现U型[26];国有控股比例与公司价值之间的U型关系,是对我国出现国有控股程度高和低情形明显大于国有控股程度适中情形的图形化解说。田利辉(2005)[18]57曾对这种情形给出一个解释,他认为国有股东作为与政府关系密切的群体,往往存在经济和政治的双重诉求,可以通过政治干预或凭借自身资源来提升企业价值。

国有控股公司控制权掌握在实际经营人手中,信息不对称和有限理性约束使委托者难以对经理人(代理者)的经营行为进行有效监督,这时国有控股比例对公司价值的直接影响会减弱,这便解释了实证模型(1)和模型(2)中的国有股权比例变量特征的不显著。但在现实中,国有股权比例会对经理人形成有效或无效的监督来影响公司经营业绩,并且经理人的经营活动会受到公司偿债能力的影响,因此,我们应该关注国有股权比例与偿债能力之间的交互效应。

根据以上分析,可建立以下实证模型:

α6GROWTHi+α7SIZEi+ηi

(3)

b6GROWTHi+b7SIZEi+γi

(4)

实证模型(3)和模型(4)中的α1,α2,b1,b2的数值为负值,这已在假设1的实证研究中得到了验证,由于国有股权控股比例对公司价值的影响受制于其控股程度,国有控股比例与公司价值(尤其体现在业绩指标ROE)呈U型关系,因而针对公司价值,很难在模型中对控股程度的取值区间做出判别。不过,关于国有控股比例与应付债券指标与资产负债率之间的交互效应,由于国有控股的“所有者缺失”会致使经理人受约束相对较少,过度投资和在职消费容易成为常态;在国有股东能隐性为公司对外融资提供信用担保的情况下,国有控股企业获得较高信用等级的现实,在便利经理人外部融资的同时,也会导致较高资产负债率和造成破产威胁,也就是说,国有控股比例与资产负债率的交互效应对公司价值存在着负面影响,这是问题的一方面。另一方面,由于公司发行可转换债券时隐性存在这种担保,投资者会信任这类公司,即使出现较高的资产负债率,投资者也不担心违约风险,于是,这类公司往往规模较大和投资机会较多,投资者倾向于提前转股,因而实证结论应是:国有控股比例与应付债券指标的交互效应对公司价值会产生正向影响。

表4 实证模型(3)和模型(4)的回归结果

注:*、**、***分别表示10%、5%、1%的显著性水平下显著。

表4所描述的自变量之间的共线性并不显著,具体地说,国有控股比例的二次方没有对公司价值产生显著影响。在模型拟合度上,实证模型(4)要优于模型(3)。模型(4)的回归结果表明,除了应付债券指标与资产负债率指标对公司价值有显著影响外,国有控股比例与应付债券指标以及资产收益率的交互效应都在1%的显著性水平下显著影响着公司市场价值,并且其系数符号与上文的讨论不发生冲突。涉及可转换债券融资,这两个实证模型表明国有控股比例对公司市场价值的影响较为显著,但对公司业绩指标的影响不明显,它主要是通过影响公司整体偿债能力和应付债券指标间接对其产生影响。这说明本文第二个假设具有可深入讨论的价值。

3.成长性与公司价值波动

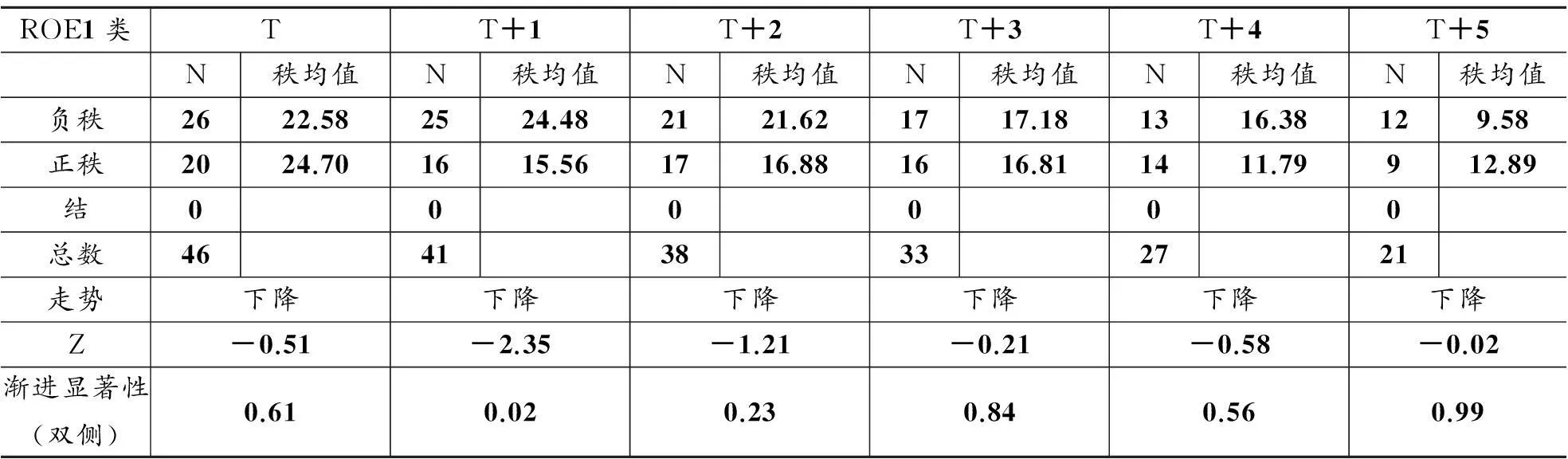

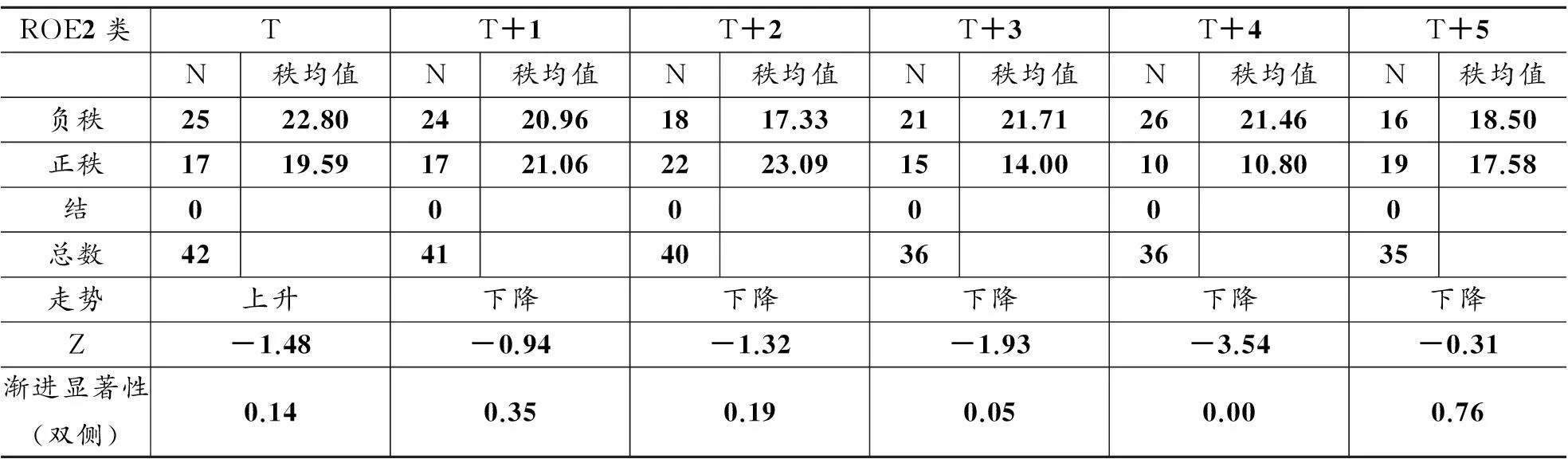

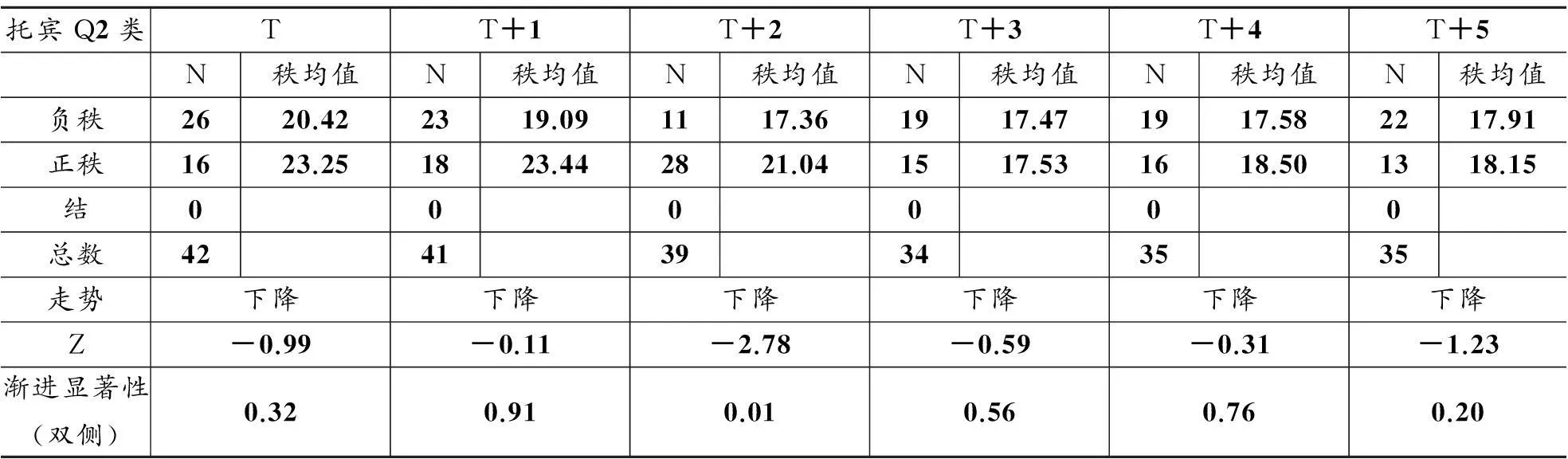

实证模型(1)和模型(2)揭示公司成长性对公司业绩有显著影响。其实,讨论成长性不同的公司发行可转换债券后的公司价值变化,首先须基于成长性对公司进行分类。关于这个问题,国内学者郭春丽(2006)[21]122在论证公司成长性与公司价值时,曾以无形资产为标准将公司按照成长性指标分为两类。但若展开纵向或横向比较,由于规模成长性不同公司的无形资产差异较大,如果我们在考虑公司规模的前提下对成长性指标进行分类,即以无形资产净额与总资产的比值对公司进行分类,则有可能消除样本容量有限的制约。基于这样的理解,本文以公司发行可转换债券的前一年作为分类参照年份,以1.5%为分界线将样本分为两类,1.5%以下为1类,1.5%以上为2类,对公司绩效指标净资产收益率(ROE)和市场价值指标的托宾Q值进行逐年Wilcoxon符号秩检验,以便直观清楚地辨别不同成长性的公司进行可转换债券融资后的公司价值的不同变化趋势,检验结果如表5至表8所示。

表5 1类公司发行可转换债券后资产收益率(ROE)的逐年变化

表6 2类公司发行可转换债券后资产收益率(ROE)的逐年变化

表7 1类公司发行可转换债券后托宾Q值的逐年变化

表8 2类公司发行可转换债券后托宾Q值的逐年变化

对比表5和表6,表7和表8,可以看出1类和2类公司发行可转换债券后的业绩指标和市场价值指标的逐年变化不存在显著差异,1类和2类公司在发行可转换债券后5年内的绩效指标和市场价值指标的走势基本一致,不存在显著差异,这与本文假设3恰好相反,也就是说,在我国可转换债券样本中,不同成长性的公司发行可转换债券后的公司价值走势一致,不存在显著差异。这种情况的出现是因为我国监管机构对可转换债券发行主体的规定较为严格,其门槛准入机制已经预先对发行主体的质量进行筛选。2001年我国《上市公司发行可转换公司债券实施办法》中明确规定,成长性差且存在重大风险隐患的公司不得发行可转换债券,发行可转换债券的公司必须在行业中有较高成长性和具有竞争优势,有足够的现金偿还到期债券;2006年我国《上市公司证券发行管理办法》中对公司发行规定有所放宽,但仍然对资产和偿债能力以及信用评级有较高要求,从而保证了我国发行可转换债券的上市公司都是质量和成长性较好的公司。

很明显,不同成长性公司发行可转换债券后的公司价值走势一致和不存在显著差异的实证结论,旁证了成长性和质量较好的公司发行可转换债券后的公司价值下降的现实。根据对表5和表6,表7和表8的检验结果的分析,样本中的公司基本上是被监管层发放可转换债券许可证的具备准入门槛资格的公司,这些公司的成长性和业绩质量存在一定的同质性,而这些公司的业绩指标和市场价值指标在发行后所出现的下降现象,却在一定程度上印证了本文有关成长性好的公司在发行可转换债券后出现公司价值下降的结论。

五、 结论与政策建议

可转换债券兼有股权融资和债权融资的两种效用,通常会促使投资者对转股时机与转股数量有不同的决策,这些决策对发行可转换债券的公司价值有不同影响。本文从可转换债券发行、国有股权比例、成长性三个方面建立影响公司价值的分析模型,探讨我国上市公司发行可转换债券对公司价值所产生的影响,主要结论如下:

第一,通过应付债券作为可转换债券融资的衡量指标进行分析,发现应付债券指标与公司内在价值、市场价值均为反向关系,证实可转换债券融资通过影响公司负债水平来影响公司价值,在可转换债券发行后公司价值出现下降。

第二,通过图形模拟发现国有控股比例与公司业绩指标之间存在其他学者认可的所谓“U型关系”,同时发现在可转换债券融资后,国有控股比例对公司业绩指标的影响并不明显,但是对公司市场价值的影响较为显著,其影响路径主要是通过影响公司整体偿债能力和应付债券指标间接地对其产生作用。

第三,通过将样本公司按照无形资产净额与总资产的比值进行成长性大小的分类,发现成长性不同的公司在债券存续期内的公司价值变化并不存在显著差异;进一步研究发现其原因在于我国可转换债券发行主体的市场门槛准入机制,不允许成长性差的公司发行可转换债券。

基于上述研究,我们提出以下政策建议:

1.可转换债券条款设计应当考虑双方权利义务对等。我国上市公司可转换债券具有偏股性质,在条款设计上更多考虑发行人利益,在转股中可能存在强制效应。投资者对持有的可转换债券是否转股会对公司经理人经营管理行为会产生一定影响,迫使经理人谨慎投资,努力经营,减少在职消费,增加公司现金流,提升公司价值。由于投资者何时转股以及转股数量需要根据公司经营状况相机抉择,如果发行者可以用条款迫使投资者提前转股,那么对公司经理人经营行为约束作用就会减弱,不利于公司的发展。因此,在监管层面可以对发行条款进行优化设计,使发行者与投资者双方在权利和义务上对等,将可转换债券这一金融工具的作用尽可能多地发挥出来。

2.在发行主体上可以进一步细化。可转换债券融资对于成长性不同的公司价值影响有所不同,我国可转换债券最低门槛准入制度较为严格,这会将那些创新型的中小企业拒之门外,而这些企业又恰恰是在市场上很难融到资金的主体,也是急需要解决融资难问题的群体。监管部门可以在发行主体上进行细化,针对不同类型的公司设计不同的准入门槛,以帮助这些企业在发展过程中较好地解决融资难问题。

3.在可转换债券发行期限上可以进行细分及优化。我国《上市公司证券发行管理办法》规定可转换债券的期限可在一年至六年之间选择(美国为半年到30年),自发行起六个月后可转换为公司股票。现已发行的可转换债券大部分期限为五年,在期限长短选择上缺乏灵活度,不能满足不同成长性公司的融资需求。对于质量高的公司,如果可以设置较短的债券期限,可以帮助他们更好地进行财务规划。

本文在抽象分析层面对可转换债券融资影响公司价值所展开的理论和实证研究,分析维度、路径和内容在很大程度和范围内取决于变量的选择设置,分析结论在很大程度和范围内取决于模型设置、样本选择和分析方法,分析参照则主要以国有控股公司为对象。诚然,这样的样本、方法、模型和参照系的选择对我国可转换债券融资影响公司价值的研究具有一定的针对性,但它或多或少存在着局限性,要摆脱这种局限性,尚需要我们对样本、方法、模型和参照系做出更全面更深入的探索。

参考文献:

[1]MIKKELSON W H,PARCH M M.Valuation Effects of Security Offerings and the Issuance Process[J].Journal of Financial Economics,1986,15(1):31-60.

[2]MYERS S C,MAJLUF N S.Corporate Financing and Investment Decisions when Firms have Information that Investors do not Have[J].Journal of Financial Economics,1984,13(2):187-221.

[3]DONG M,DUTORDOIR M,VELD C.Why do Firms Issue Convertible Bonds? Evidence from the Field[R].Working Paper,York University,Manchester Business School,and University of Glasgow,2012.

[4]DANN L Y,MIKKELSON W H.Convertible Debt Issuance,Capital Structure Change and Financing-related Information: Some New Evidence[J].Journal of Financial Economics,1984,13(2):157-186.

[5]DUCA E,DUTORDOIR M,VELD C,et al.Why are Convertible Bond Announcements Associated with Increasingly Negative Issuer Stock Returns? An Arbitrage-based Explanation[J].Journal of Banking & Finance,2012,36(11):2884-2899.

[6]ABHYANKAR A,DUNNING A.Wealth Effects of Convertible Bond and Convertible Preference Share Issues: An Empirical Analysis of the UK Market[J].Journal of Banking & Finance,1999,23(7):1043-1065.

[7]KANG J K,STULZ R M.How Different is Japanese Corporate Finance? An Investigation of the Information Content of New Security Issues[J].Review of Financial Studies,1996,9(1):109-139.

[8]DE ROON F,VELD C.Announcement Effects of Convertible Bond Loans and Warrant-bond Loans: An Empirical Analysis for the Dutch Market[J].Journal of Banking & Finance,1998(22):1481-1506.

[9]JENSEN M C,MECKLING W H.Theory of the Firm: Managerial Behavior,Agency Costs and Ownership Structure[J].Journal of Financial Economics,1976,3(4):305-360.

[10]GROSSMAN S J,HART O D.Corporate Financial Structure and Managerial Incentives[M].Chicago: University of Chicago Press,1982:107-140.

[11]JENSEN M C.Agency Costs of Free Cash Flow,Corporate Finance,and Takeovers[J].American Economic Review,1986,76(2):323-329.

[12]PEDERSEN T,THOMSEN S.Ownership Structure and Value of the Largest European Firms: The Importance of Owner Identity[J].Journal of Management and Governance,2003,7(1):27-55.

[13]黄少安,张岗.中国上市公司股权融资偏好分析[J].经济研究,2001(11):77-83.

[14]STEIN J C.Convertible Bonds as Backdoor Equity Financing[J].Journal of Financial Economics,1992,32(1):3-21.

[15]吴海燕,兰秋军,马超群.中美可转换债券比较研究[J].财经理论与实践,2013,34(2):49-52.

[16]LEWIS C M,ROGALSKI R J,SEWARD J K.Industry Conditions,Growth Opportunities and Market Reactions to Convertible Debt Financing Decisions[J].Journal of Banking & Finance,2003,27(1):153-181.

[17]汪辉.上市公司债务融资、公司治理与市场价值[J].经济研究,2003(8):28-35.

[18]田利辉.国有股权对上市公司绩效影响的U型曲线和政府股东两手论[J].经济研究,2005(10):48-58.

[19]薛海燕.我国公司债券发行对公司市场价值的影响研究[D].北京,中央财经大学金融学院,2010.

[20]MODIGLIANI F,MILLER M H.The Cost of Capital,Corporation Finance and the Theory of Investment[J].The American Economic Review,1958,48(3):261-297.

[21]郭春丽.融资结构与公司价值研究——一个综合分析框架及其在中国上市公司的应用[M].北京:人民出版社,2006:36-45.

[22]DANIELSON M G,DOWDELL T D.The Return-Stages Valuation Model and the Expectations Within a firm’s P/B and P/E Ratios[J].Financial Management,2001,30(2):61-64.

[23]DE MIGUEL A,PINDADO J.Determinants of Capital Structure:New Evidence from Spanish Panel Data[J].Journal of Corporate Finance,2001,7(1):77-99.

[24]刘春,孙亮,刘娥平.硬约束、可转债发行与大股东行为[J].证券市场导报,2012(7):31-36.

[25]LEWIS C M,ROGALSKI R J,SEWARD J K.Industry Conditions,Growth Opportunities and Market Reactions to Convertible Debt Financing Decisions[J].Journal of Banking & Finance,2003,27(1):153-181.

[26]吴淑琨.股权结构与公司绩效的U型关系研究——1997-2000年上市公司的实证研究[J].中国工业经济,2002(1):80-87.

(责任编辑毕开凤)

收稿日期:2016-03-28

作者简介:程大涛,男,教授,博士生导师,主要从事公司金融与投资经济研究。

中图分类号:F832.48

文献标识码:A

文章编号:1000-2154(2016)08-0053-11

The Impacts of Convertible Bond Financing on the Value of Chinese Listed Companies

CHENG Da-tao

(SchoolofFinance,ZhejiangGongshangUniversity,Hangzhou310018,China)

Abstract:Convertible bonds have two functions of equity financing and debt financing. These functions will affect the investors’ decisions on the timing and quantity of share transfer and these decisions will have different influences on the company value. This paper establishes an analysis model to examine the impacts of convertible bond issues on company value. The sample consists of Chinese listed companies that issued convertible bonds during the period of 1998-2014. We find that: After convertible bond issues, company value will decrease due to the change of its debt-paying ability; the proportion of state ownership will affect the operational performance of an agent, hence influencing the company value; within bond duration, the changes of company value between growth and value companies are not significantly different. This study contributes to the corporate governance literature with valuable empirical analysis and extends the field by utilizing agency theory to analyze the impacts of convertible bonds financing on company value.

Key words:convertible bond; company value; agency theory