2015年全球天然气工业概述

秦 园 成 菲 肖 宏 吴 清

(1.中国石油西南油气田公司天然气经济研究所,四川 成都 610051;2.中国石油西南油气田公司通信与信息技术中心,四川 成都 610051;3.中国石油西南油气田公司营销部,四川 成都 610051)

2015年全球天然气工业概述

秦园1成菲1肖宏2吴清3

(1.中国石油西南油气田公司天然气经济研究所,四川成都610051;2.中国石油西南油气田公司通信与信息技术中心,四川成都610051;3.中国石油西南油气田公司营销部,四川成都610051)

摘要分析了2015年世界天然气储量、产量、国际贸易、天然气消费和天然气价格的动向和趋势。2015年世界天然气工业总体上仍呈低迷走势,尤其是新兴市场国家受经济下行影响天然气行业发展停滞;天然气可采储量及供应产量缓慢增长;天然气需求经历上年滞涨后略有提升;受地区发展差异影响,国际管道气和LNG贸易量均有增长,供应格局发生变化;天然气价格全面走低且跌势迅猛。尽管国际大环境不尽如人意,但美国和中东、北非、东南亚的少数国家仍保持发展势头,欧洲受气侯原因和经济复苏影响天然气消费量迎来2010年以来的首涨。

关键词全球天然气天然气供需天然气贸易天然气价格

0 引言

2015年,受新兴国家经济增速下滑能源需求不振、化石能源价格集体下跌带来的燃料间竞争加剧(特别是亚洲核能重启、低价煤和石油替代扩大、可再生能源产能迅速增加等因素的多重刺激)、油价暴跌影响相关天然气长期合同价格走低等因素所累,全球天然气产业缺乏提振动力,除美国和中东、北非、东南亚的少数国家仍保持发展势头,行业低迷态势向更多国家和地区扩散,全球天然气产业进入低速发展“新常态”:天然气可采储量及供应产量缓慢增长;天然气需求经历上年滞涨后略有提升;受地区发展差异影响,国际管道气和LNG贸易量均有增长,供应格局发生变化;天然气价格全面走低且跌势迅猛。随着全球经济的持续低迷对天然气上游及基础建设投资造成的巨大影响,已经为天然气行业短期内快速回复增长动力蒙上了一层阴影。

1 美国独撑局面,全球剩余可采储量竭力保持箭头向上

截至2015年末,全球天然气剩余探明储量为196.8×1012m3,较去年净增0.87×1012m3,增幅为0.44%,相比2014年的10余年来最低储量增幅及净增量略有回升,但仍然保持低位运行[1]。石油勘探更是受价格严重拖累,2015年增幅仅0.1%,而2005-2014年间受油价不断走高的刺激,年均探明石油储量增速高达2.78%。

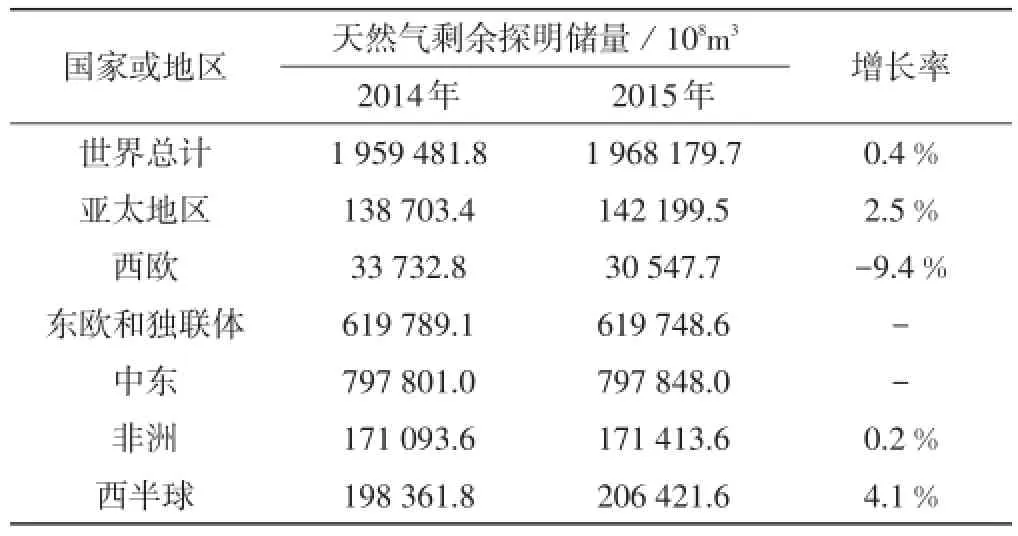

2015年全球天然气勘探表现平平,剩余储量增长的国家屈指可数,但得益于美国天然气储量快速提升的惯性,全球天然气储量得以保持稳中略增。如表1所示,重要的储量变化包括:美国天然气储量保持自2013年以来的年均10%左右的高速增长态势;由于少数国家(例如中国)的储量增长显著,亚洲剩余探明储量呈现较强反弹;北海油气田资源枯竭进一步加剧西欧天然气储量下滑。目前全球天然气探明储量约相当于1 771×108t油当量,天然气与石油探明储量的当量比约0.75。

表1 2014-2015年世界天然气剩余探明储量表

如图1所示,排名前三位的国家,即:俄罗斯、伊朗和卡塔尔,总共拥有全球剩余探明天然气储量的一半以上。截止2015年,中国天然气剩余探明储量为4.95×1012m3,居世界第10位。

图1 天然气剩余探明储量前10位国家图

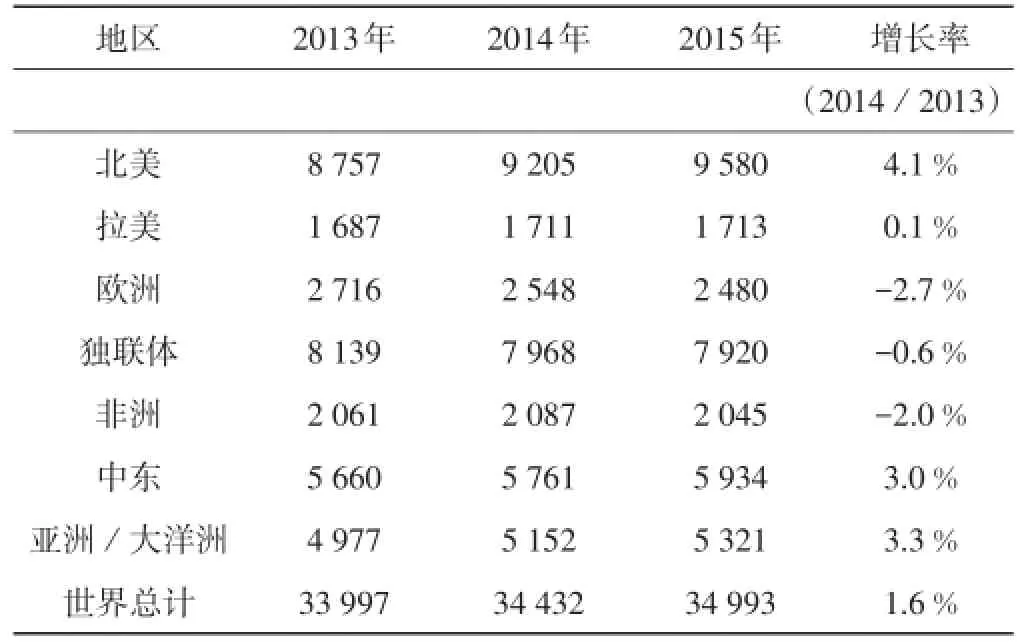

2 天然气产量保持低位增长

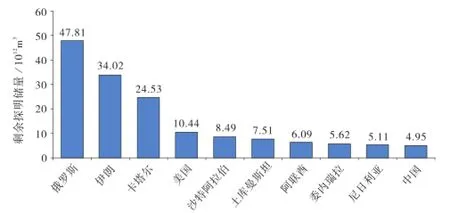

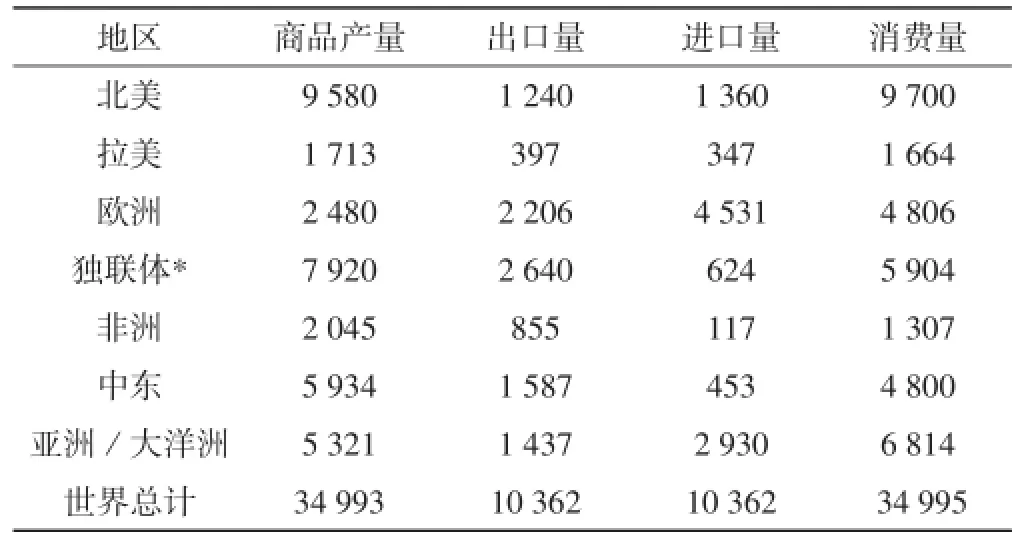

2015年,世界天然气产量仍然保持低位增长。据CEDIGAZ统计,全球天然气商品产量为34 993× 108m3,较2014年净增561×108m3,增幅为1.6%,仍低于过去10年的平均增幅(2.4%)(表2)[3]。

美国继续以386×108m3的净增量为世界天然气产量增长做出巨大贡献。其次,亚洲—大洋洲和中东地区部分国家的稳定增产也是世界天然气产量回升的重要支撑。

表2 2013-2015年全世界天然气商品产量表 108m3

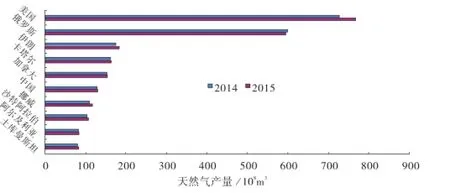

美国和俄罗斯仍是全球最主要的天然气生产国,贡献了全球约39%的天然气商品量。俄罗斯天然气商品量自2013年被美国超越后与其产量差距仍在逐年加大。2015年,世界前10大天然气生产国共产气23 843×108m3,占世界总产量的68%(图2)。

图2 全球10大天然气生产国图

2.1非常规气高效开发加固北美洲世界最大天然气产区地位

尽管气价走低,美国和加拿大非常规气的高效开发弥补了常规气产量增长颓势,推动北美洲(包括墨西哥)天然气商品量以375×108m3的年净增量继续稳步增长,保持了自2010年美国页岩气革命以来的年4%以上的高增速。2015年气价较低和钻机数量减少,美国干气产量同比增幅仍高达5.3%,创下7 668×108m3的历史新高。马塞勒斯盆地和尤蒂卡盆地页岩气的高效开发使美国页岩气占总商品产量的比例由上年的52%增至56%。另外,由于致密气产量的增长,加拿大天然气产商品产量达到1 542× 108m3,较2014年增长2%。尽管地区内的墨西哥天然气商品量同比减少41×108m3,跌幅同比进一步扩大,但由于美国的突出表现,地区商品天然气产量仍保持强势上扬,世界最大天然气产区地位更加稳固。

2.2俄罗斯继续减产,独联体天然气产量小幅下滑

土库曼斯坦和哈萨克斯坦虽然2015年在产量方面有尚佳表现,但仍不足以填补俄罗斯减产的缺口,独联体国家天然气商品量延续上年跌势,小幅下降0.6%,共生产了7 920×108m3。2015年综合冬季较暖、向乌克兰供气减少和国内经济不振等多种因素的影响,俄罗斯产量微跌1%,其中俄罗斯天然气工业股份公司(Gazprom)减产约6%,创下了3 910 ×108m3的历史新低。另外,地区内的土库曼斯坦和哈萨克斯坦商品天然气则分别增长了4.3%和5.2%。

2.3亚洲和大洋洲天然气产量继续保持稳定增长

亚洲和大洋洲共生产商品天然气5 321×108m3,增长3.3%,保持在过去5年平均增长率水平上。产量增长主要与澳大利亚的两个压缩天然气—液化天然气项目的启动以及巴布亚新几内亚液化天然气增产相关,而印度和东南亚地区产量有所下降。其中,澳大利亚商品天然气产量超过600×108m3,较上年猛增12.6%。其中液化天然气产量同比飙升24%,2015年第四季度更是跃升了近50%。由于出口量(向中国、泰国出口)增长的推动,缅甸天然气产量连续第2年实现两位数增速,产量达175×108m3。但是,区域内一些国家近年来由于成熟气田枯竭而新项目滞后等原因造成天然气产量持续下跌,比如印度和印尼,2015年产量都下滑了3.4%。

2.4荷兰格罗宁根气田限产致欧洲产量继续下跌

作为欧洲天然气供应的新希望,格罗宁根气田于2013年大幅增产后,近两年却受荷兰新政的限制大幅减产。2015年政府对其产出进一步限制在300× 108m3的范围内,致使荷兰天然气商品产量大幅下滑23%,仅生产了535×108m3,为近40年内的最低水平。相反,挪威和英国表现不俗:挪威的天然气商品量增长8%,创下1 172×108m3的历史新高;英国商品气产量达到370×108m3,增幅6%,为自2 000年以来最大增幅。目前,挪威、荷兰和英国3大欧洲天然气生产国的天然气产量占区域总产量的份额分别为47%、22%和15%。

2.5非洲天然气产量继续下滑

非洲天然气工业发展近年来陷入供应短缺、政治不稳定和投资不足的多重困境。天然气商品产量也受到非洲北部尤其是在埃及生产的影响,提振乏力。虽然地区内多地持续面临天然气供应短缺,但产量却依然不见增长且时有下滑,极不稳定。2015年非洲天然气商品产量继续减产2%,产量降为2 045×108m3。埃及天然气产量近年来急速下跌,2015年跌幅仍达9%,仅产445×108m3,供应缺口进一步加大。另外,利比亚产量下降8%至115× 108m3,产量水平仍远低于冲突前。

2.6中东天然气产量继续快速增长,但生产仍落后于需求

中东地区是近年来天然气商品量增长最快的地区。2015年除了也门因内战造成产量下跌外,中东其他国家天然气产量均上涨,总的地区天然气商品产量因此提高3%,达5 934×108m3。地区产量增长主要因素包括:伊朗南帕斯气田产量继续扩大;阿联酋凭借阿布扎比的沙赫含硫气田项目增产8.4%;以色列因塔玛尔气田开发产量得到提升。随着电力需求急剧上升的同时更多的天然气用于石化行业,天然气已经在中东地区的大多数国家出现短缺。因此虽然中东国家近年来天然气产量保持快速增长,但增量仍主要投入国内市场。

2.7拉丁美洲产量保持平稳,委内瑞拉产量猛增

2015年拉美地区的生产保持相对平稳,达1 710 ×108m3,产量与上年基本持平。其中,委内瑞拉和阿根廷产量增长弥补了哥伦比亚、特立尼达和多巴哥产量持续下跌。其中,委内瑞拉因被称为拉美地区目前为止所发现的最大近海气田佩尔拉气田的投产,在继两年的停滞以后,天然气商品产量在2015年飙升9.9%,而阿根廷产量也在历经8年的结构性下降后,意外增长2.7%。

3 全球天然气贸易强势反弹,管道气和LNG贸易量均有增长

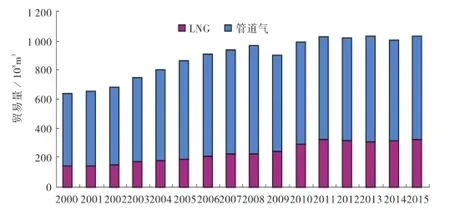

在经历上年的骤跌后,2015年在欧洲市场需求回升和世界天然气市场供应充足的前提下,世界天然气贸易量强势反弹,增幅达2.8%,贸易总量升至10 362×108m3,创历史新高。2015年世界管道气和LNG贸易量分别增长2.9%和2.8%,区域间贸易量和区域内贸易量分别增长3%和2.7%(图3)。增长因素主要包括:一是俄罗斯向欧洲市场的天然气出口增加促进区域间管道气贸易量增长;二是澳大利亚和巴布亚新几内亚的供应量增加使亚洲区域内LNG交易量飙升13%。

图3 2000年以来国际天然气贸易走势图

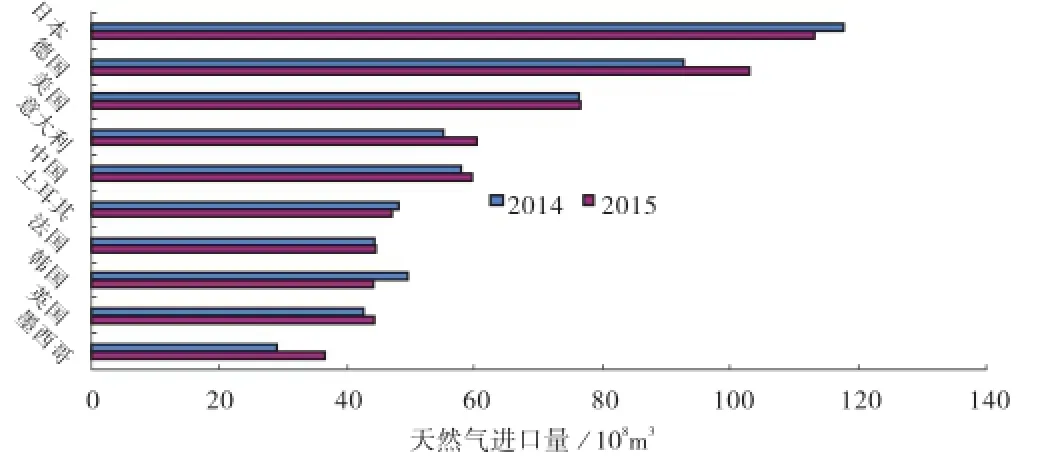

由于总体需求不旺,天然气产量更多地用于出口,世界天然气贸易量占天然气商品总量的比例升至30%。天然气贸易流向出现变化,由亚太地区转向消费复苏的欧洲地区,如图4所示,日韩天然气进口量减少,而欧洲各国进口量显著增长。

图4 全球10大天然气进口国图

3.1管道气贸易量反弹回升

国际管道气贸易量在经历上年大跌后以2.9%的增速回升至7 131×108m3。管道气贸易量增长的主要因素仍然来自需求回升的欧洲,欧洲区域内贸易量、以及自俄罗斯和非洲进口量均有一定程度增长,在国际管道气贸易总量中的比例升至56.5%,其作为最大管道气进口地区的地位更加巩固。另外,美国出口墨西哥管道气的稳定增长也带动了北美洲贸易量上升。只有新兴市场国家为主的中东、拉丁美洲和亚洲—大洋洲管道气贸易明显减弱。

需求复苏伴随本土产量下跌,欧洲管道气进口总量跃升6%,达到4 029×108m3。区域外和区域内进口量分别增长7.5%和4.5%。虽然荷兰因产量下滑导致管道气出口总量下滑15%,但挪威和英国等其他欧洲国家的供应增长弥补了缺口,其中挪威对欧洲供应量创记录达到1 063×108m3。另外,俄罗斯和通过管道共向欧洲出口约1 518×108m3,较上年增长8.7%,其在欧洲天然气市场的占有率从2014年的29%上升到了2015年的31%。

非洲出口欧洲管道气飙升9.5%,达到320×108m3。其中,阿尔及利亚向欧洲的管道气出口量飙升9.6%,恢复到245×108m3。利比亚出口意大利的管道气量也提高了9.4%。

美国页岩气产量不断增加减少了对加拿大的进口需求并支撑了对墨西哥的出口增长,2015年北美区域内管道气贸易量增长5.6%,达到了1 235× 108m3。美国增加的出口量主要来自德克萨斯州南部鹰滩页岩气产量。

3.2LNG贸易格局变化大

经历了连续3年的低迷后,国际LNG贸易在2015年增势加速。在亚洲新项目投产、欧洲需求回升以及新加入LNG进口国消费增长等因素刺激下,世界LNG贸易量升至3 230.5×108m3,增速达2.8%。尽管如此,由于日本、韩国和中国3个最大进口市场的进口量下跌,这一增速仍低于预期,也远低于2001-2011年LNG快速发展期年均8%的增长水平。

2015年世界LNG贸易格局出现较大变化,主要特点包括:① 亚洲和欧洲地区需求趋势出现反转。继3年持续下滑以后欧洲2015年LNG净进口量超过500×108m3,增长12.3%。相反,作为世界最主要的LNG进口地区的亚洲,净进口量自2009年以来首次出现负增长,下跌2.3%至2 310×108m3。由于核电站重新启用以及与煤炭和可再生能源的竞争,地区两个重要进口国日本和韩国LNG进口量分别下跌3.9%和10.2%,甚至近年来进口量快速增长的中国也因国内需求减弱降低了LNG进口。② 区域内和盆地内贸易活跃而区域间贸易量减少。一方面由于管道气和澳大利亚LNG新项目的投产为亚洲用户提供了更便捷低价的供应源,亚洲区域内LNG贸易增加了13%,达到了1 100×108m3,区域外LNG进口量同比减少了12%,从1 420×108m3跌至1 250×108m3。另一方面随着中东和北非区新兴进口国—约旦和埃及加入LNG进口行列,本地区的LNG输出大国卡塔尔和尼日利亚增加了地区内供应。

2015年,全世界共投运了7个LNG接收站,分布在日本、巴基斯坦、埃及、约旦和波兰等国,其中,巴基斯坦、埃及、约旦和波兰为新加入的LNG进口国。2015年全世界新增气化能力为190×108m3。截止2015年,全球LNG再气化能力为4 170×108m3。与此同时,全球LNG新增产能为410×108m3,再次超过新增再气化能力。截止2015年,全球LNG总产能达到了10 560×108m3。

4 世界总体消费需求增速略有回升,但地区走势差异大

继2014年滞涨以后,世界天然气消费需求在2015年增长了1.6%。这种增长并非预示着全球天然气市场的回温。因为这一增长很大程度源于欧洲冷冬带来的需求反弹,并且是以美国为代表的少数几个国家来推动的,而新兴国家经济前景不佳、燃料间的竞争加剧等负面因素将导致天然气市场会持续不景气。

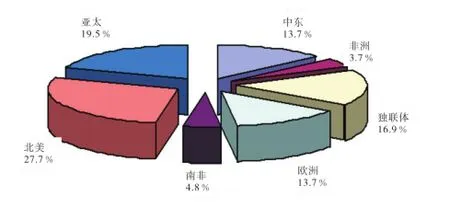

2015年,世界主要天然气区域市场走势各异:中东(+5.7%)和北美(+3.9%)继续引导全球需求增势;欧洲(+1.4%)和拉美(+1.9%)低速增长;非洲(-1.4%)和独联体(-2.3%)继续下滑,亚洲/大洋洲(-0.1%)加入下跌队伍。具体表现如图5所示:

图5 2015年世界天然气消费配比图

4.1亚洲天然气消费滞涨

亚洲—大洋洲的实际天然气消费量出现滞涨(表3)。2014年已经表现出的几个因素仍然影响着2015年地区天然气的消费增长,一是供暖季气温温和;二是经济增长变缓;三是日本和韩国重启核电和加大可再生能源发电量;四是大多数国家天然气燃料与煤、与石油的竞争加剧。日本和韩国由于天然气发电量的减少致天然气实际消费量大幅下跌了3.7% 和8%。中国天然气消费增速较去年进一步放缓,甚至低于GDP增速(6.9%),创2004年以来新低。

表3 2015年世界各地区天然气供需平衡表 108m3

4.2北美和中东消费量持续上升

中东天然气需求近年来增长迅猛。2015年在伊朗和阿联酋的推动下,中东天然气消费增速超去年,达到5.7%。同时,美国天然气表观消费量大幅增长4.2%,实际消费量增加了3%,达到7 780×108m3。这种增长源于低价天然气促使电力部门天然气消费增加,2015年春季,天然气首次超过煤炭成为了发电的主要来源。

4.3独联体消费量连续4年走低

由于俄乌冲突、地区经济形势严峻以及持续的暖冬,独联体国家天然气实际消费量连续4年出现明显下滑。2015年地区消费量降幅达3%,且主要消费国俄罗斯和乌克兰的消费量跌势进一步加剧(乌克兰跌幅高达25%;俄罗斯下跌3.3%)。

4.4欧洲迎来2010年以来首次上涨

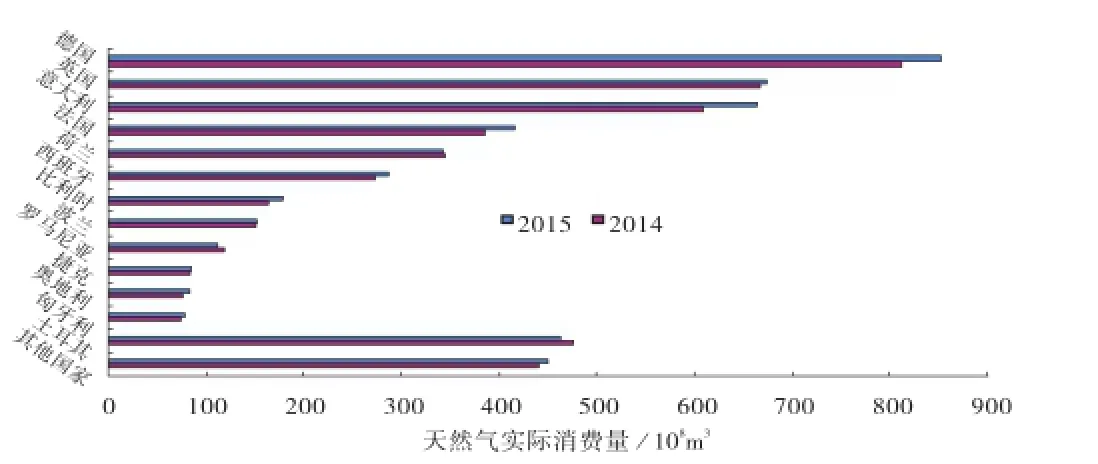

在连续下跌4年之后,2015年欧洲天然气实际消费量反弹3.6%,由上年的4 649×108m3上升至4 840×108m3。欧洲绝大部分国家天然气消费量呈较快增长(图6),而增长原因各不相同。气候恢复正常是消费回升的主因,如德国。而经济复苏和发电用气消费增长也造成了部分国家天然气消费上升。

图6 欧洲各国天然气实际消费量图

5 天然气价格跌势迅猛

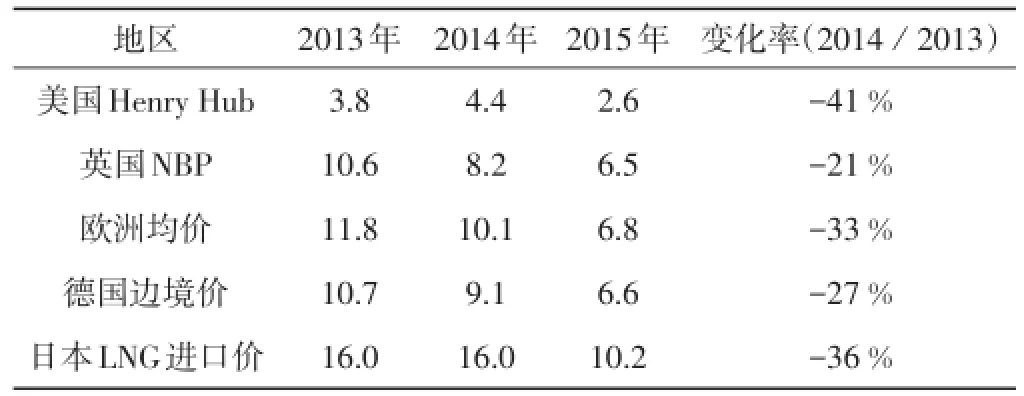

2015年全球天然气市场一方面面对供应过剩的压力,一方面受石油、煤炭等替代性能源价格下跌带来的调价压力,3大市场气价全面下跌且跌势迅猛(表4)。NBP现货价格和亚洲现货价格之间的差距由2014年10月初的$6.5/MBtu缩小到2015年年底的$1.8/MBtu,两地价差进一步缩小,而北美天然气价格保持在比全球其他地区明显更低的水平上。3大地区具体价格趋势如下。

美国因国内产量持续攀升、库存水平高和温和的气候等原因,Henry Hub现货价格

暴跌41%,从2014年的$4.4/MBtu跌至2015年的 $2.6/MBtu,为1999年以来最低水平。

受煤炭价格下跌25%的影响,英国NBP现货价格从2014年的$8.2/MBtu下跌至2015年的$6.5/MB⁃tu,跌幅达21%。同时,在布伦特原油价格下跌的影响下,欧洲与油价挂钩的长期合同价格也大幅下降,带动欧洲天然气均价(60%以NBP价格指数化,40%与石油产品价格挂钩)下跌33%达 $6.8/MB⁃tu。由于2015年欧洲需求旺盛以及供应充足的市场基本面,使得欧洲市场买方购买灵活性增强,长期合同与现货价格逐渐趋同。如表4所示,德国边境价格基本与英国NBP价格基本一致。

表4 2013-2015年国际天然气价格变化表 108m3

受油价下跌影响,日本LNG进口平均价格下降了约36%,从2014年的$16/MBtu大幅下跌到2015年的$10.2/MBtu,跌幅达36%。LNG现货价格更是因市场供应宽松而暴跌45%至$7.5/MBtu。

6 结束语

从近期趋势看,世界天然气需求增长目前仍然受到某些结构性因素的制约,包括在工业化市场中和新兴市场上与廉价煤炭(或石油)之间激烈的竞争、可再生能源和核能的竞争、能源效率提高和经济增长放缓带来的需求放缓等。总体来看,除了美国和为数有限的国家外,未来大部分国家天然气工业将面临更多挑战,世界天然气工业将继续保持低速的增长态势。

参考文献

[1]梁刚.2015年全球石油产量突破39亿吨[J].国际石油经济,2016,24(1):101-105.

[2]Worldwide Look at Reserves and Production[J].Oil and Gas Journal,2015,113(12):22-23.

[3]CEDIGAZ.The 2015 Natural Gas Year in Review(CE⁃DIGAZ First Estimates)[R].Paris:CEDIGAZ,2016.

(编辑:李臻)

修订回稿日期:2016-06-01

文献标识码:B

文章编号:2095-1132(2016)03-0001-05

doi:10.3969/j.issn.2095-1132.2016.03.001

作者简介:秦园(1976-),女,副译审,从事天然气经济研究工作。E-mail:qingy_jys@petrochina.com.cn。