中国高端卷烟发展趋势分析

刘亚利+宋永杰+刘慧超

[摘要]文章根据2007—2015年的中国高端卷烟数据,从新品开发投放、中高档品牌发展方向、热点价位变化等角度分析了我国高端卷烟的主要特点和发展趋势。研究表明:一是新品开发投放呈现出低焦化、细支化、软包化、差异化、怀旧化等主要特点;二是高端品牌规模化的趋势较为突出,中高档品牌寻求高端突破的意图非常明显;三是销量增长热点价位逐步向高价位转移。

[关键词]高端卷烟;新品投放;发展趋势;热点价位

[DOI]101.3939/jcnkizgsc20162.7084

当前,高端卷烟(条含税调拨价171元及以上)已经成为保证烟草行业销量和效益增长的关键支撑力量,其发展受到越来越多研究人员、企业经营管理人员的高度关注。目前,高端卷烟研究主要集中于高端卷烟消费特性的经济学分析(谢凝[1]等,201.1)、精准营销指标在高端卷烟培育中的应用(赵相忠[2]等,201.2)、高端卷烟销量需求预测(梁武超[3]等,201.2)以及营销策略研究(戚晓军[4],201.1)等几个方面,而对高端卷烟近年来的发展情况尚缺乏系统总结和归纳。因此,文章主要从新品开发投放、中高档品牌发展方向、热点价位变化等角度分析我国高端卷烟的主要特点和发展趋势。

1高端新品开发投放呈现的主要特点

一是焦油含量低焦化。“十二五”期间,我国高端卷烟市场相继开发投放了201个产品。其中,焦油含量8mg及以下产品97个,占比达482.6%,与2010年以前新品焦油含量主要集中在8mg及以上情况相比,最近几年新品中低焦化尤其是低焦化的特征较为突出。

二是常规烟支细支化。随着消费者健康意识不断增强,以细支烟为代表的高端新品陆续投放市场,且常规烟支细支化的现象和趋势逐渐凸显。例如,相关工业企业201.3年对泰山(佛光),201.4年对白沙(和天下),2015年对黄金叶(天叶)等产品进行了细支化开发。

三是硬包规格软包化。在高端卷烟新品开发投放中,利用现有产品的市场口碑,将硬包产品进行软包化处理后推出新品投放市场的现象较为普遍。例如,201.2年以来,云烟(大重九)、白沙(和天下)、玉溪(和谐)等产品均按照相同的价格推出了软包新品。

四是卷烟产品加香差异化。围绕高端卷烟的差异化竞争策略,工业企业开始在加香技术和卷烟香料变化上强化技术研发,构建具有自身品牌和产品特色的香料技术。例如,贵烟推出了国酒香系列高端产品,实现了烟酒飘香珠联璧合;长白山推出了沉香系列高端产品,实现了传统中药理论与减害降焦技术的有机结合;此外人民大会堂、苏烟、娇子等品牌都推出了各具特色的加香产品,促进高端产品差异化竞争。

五是经典怀旧、传承创新。在中国烟草发展历史上,曾经出现过许多盛极一时的卷烟产品,虽然由于种种原因退出了市场,但它们却成为部分消费者时代的记忆与情怀寄托。面对这一特定的市场需求,在新的历史条件下,部分工业企业以核心品牌为依托推出了企业的历史经典怀旧产品,以满足市场需求。例如,“十二五”期间,黄金叶(天香195.1)、恒大(烟魁1903)、双喜(邮喜)、云烟(9+1大重九)和钻石(荷花)等新上市产品都是在继承原有产品经典元素的基础上,充分利用当前的科技创新成果,进行了深度开发和提升。

2中档品牌高端突破、高端品牌规模化

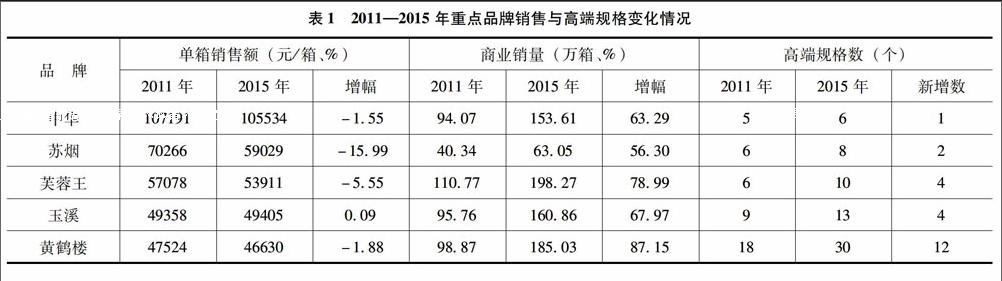

为了更好地分析近几年高端卷烟品牌的发展变化趋势,本文首先简单定义中档、高端品牌划分标准,将201.1年商业单箱销售额前6位的重点品牌定义为高端品牌(品牌名称用黑体加粗),剩下的重点品牌均定义为中档品牌,然后对比这两大类品牌“十二五”期间的销量、结构变化情况,以此判断当前高端卷烟市场发展趋势。

扣除提税顺价因素,“十二五”期间,仅玉溪单箱销售额略有提高(009%),而中华、苏烟、芙蓉王、黄鹤楼和利群5个高端品牌均出现下降,尤其是苏烟,单箱销售额降幅超过15%,高端品牌结构提升的内在动力还不够强。与此相反,高端品牌在销量规模扩张上则表现出强劲势头,全部为高端卷烟的中华品牌销量增长幅度超过60%,其余5个品牌增长幅度也均超过50%,高端品牌规模化的趋势较为突出。

而处在中游的中档品牌,如贵烟、云烟、黄金叶、娇子等9个代表性的中档品牌,虽然“十二五”期间销量规模扩张不一,但单箱销售额均保持持续增长态势。其中一个突出的表现是为谋求高端突破,普遍加大了高端新品的开发投放。4年来,黄金叶、娇子投放近10个新品,贵烟、云烟等6个品牌投放了6~7个新品,金圣、白沙投放了5个新品,这些中档品牌高端突破的意图非常明显,力度非常大。

3高端卷烟增长热点转移、高价位亮点纷呈

从2007—2015年我国高端卷烟市场消费的整体变化情况来看,含税调拨价171~2.17(不含)元/条价区卷烟销量自2008年开始呈现加速增长趋势,并于201.1年达到最高值(4.2.2.3%),此后增幅逐年趋缓,并于2015年首次出现下降。从销量增速变化来看,随着基数不断增大,该价区正逐步进入市场成熟阶段,是各工业企业高度关注的销量和效益支撑价位。但从发展趋势上看,这一价区不再是高端卷烟销量增长最快的热点市场。

含税调拨价2.17~3.2.6(不含)元/条价区卷烟销量规模在高端卷烟中最大,占高端卷烟总量比重始终在50%以上,销量也由2007年的367万箱增长至2015年的15.485万箱。从增幅走势来看,该价区销量同比增幅自201.1年达到峰值后逐年趋缓,201.4年有所回升,2015年又回落至617%。

2007—2015年,含税调拨价3.2.6~4.3.4(不含)元/条价区卷烟销量由15.5.3万箱增长至596万箱,但市场份额持续下滑,由2.2.96%下降至2008%。从增幅走势来看,2010年该价区销量同比增幅达到历史最高值(4.5.4.3%),此后逐年回落,并于2015年首次出现下降。

近年来,含税调拨价4.3.4元/条及以上价区卷烟销量规模及市场份额均迅速扩张,销量由2007年的2.1.4万箱增长至2015年的2.205万箱,年均增速3.2.4.3%,占高端卷烟总量比重也由3.17%增长至74.3%。从增幅走势来看,2008年该价区卷烟销量同比增幅不足10%,此后一路攀升至2010年达到最高值9163%,近两年随着销量基数扩大以及消费逐步回归理性,增速有所放缓,但仍高于其他价区。

从增幅走势来看,若不考虑201.4年的市场因素,高端卷烟各价区销量增幅均于2010—201.1年达到峰值后有所回落,但考虑到宏观经济、政策环境以及控烟带来的影响,高端卷烟增速下行也是这些因素影响的必然反应。从市场份额的变化情况来看,过去9年高端卷烟销量增长热点主要集中于含税调拨价171~2.17(不含)元/条和4.3.4元/条及以上两个价区,市场份额分别上升071和4.2.6个百分点。此外,含税调拨价4.3.4元/条及以上卷烟销量增幅自2010年以来均明显高于其他价区,高端卷烟销量增长热点价位正逐步向高价位转移。

同时,在新品开发投放上,9年来全国高端卷烟市场共投放新品2.76个,年均30个左右,且201.1年以来新品投放均在3.5个以上,高端卷烟市场逐渐成为工业企业的竞争热点、行业谋求销量和效益的增长点以及未来品牌发展的战略支撑点。在新品价位区间分布上,含税调拨价3.2.6~4.3.4(不含)元/条价区9年来仅投放48个新品,且2009年无新品投放,与其他价区相比,这一价区还不是市场新品投放的热点区域。含税调拨价171~2.17(不含)元/条、2.17~3.2.6(不含)元/条、4.3.4元/条及以上3个价区9年来分别有77、76、75个新品投放市场,成为最近几年高端卷烟新品投放的重点关注市场,特别是高价位市场,新品规格、产品创新、销量增长都呈现出百花齐放的良好局面。

通过对近9年来的高端卷烟数据进行分析,可以发现新品开发投放更加注重构筑以科技创新带来的差异化竞争优势。同时,利用消费者的怀旧心理,依托卷烟品牌发展史上的经典产品,对消费者进行精准锁定,增强消费者对特定高端产品的归属感,进而建立品牌竞争优势。此外,高端卷烟热点价位正逐步向高价位转移,随着各工业企业关注度持续提升,高价位市场竞争将更趋激烈。这些都将是高端品牌过去几年和未来一段时间的发展趋势。

参考文献:

[1]谢凝,段宁东,王海娟中国高端卷烟消费特性的经济学探析[J].中国软科学,201.1(S1):91-96

[2]赵相忠,蒋贤军高端卷烟精准营销关键指标应用研究[J].商品与质量,201.2(2.8):64-65

[3]梁武超,段宁东,浦倩云南高端卷烟品牌流失客户赢回管理决策的研究[J].中国软科学,201.1(S2):2.1.2-2.15

[4]戚晓军高端卷烟品牌营销策略研究——以七匹狼“通”系列品牌营销实践为例[D].厦门:厦门大学,201.1