融资型互联网金融的比较与启示

彭惠+唐雯+吴洪

摘要:融资型互联网金融平台能够实际参与到整个融资过程中对借贷双方进行匹配。本文以点名时间、拍拍贷、阿里小贷三类具有代表性的融资型平台为分析对象,旨在从交易主体、交易流程、信用机制、风险等方面的差异性导致了这三类融资平台定位和发展方向的差异性。鉴于我国对融资型平台的相关监管和法律政策存在着模糊和缺失的问题,本文希望通过不同类型融资平台的对比,对我国融资型互联网金融平台的发展提出具有可行性的相关政策和建议。

关键词:融资型互联网平台;交易机制;信用机制;风险;监管

中图分类号: F830 文献标志码:A 文章编号:1009-055X(2016)03-0001-08

一、引言

2014年1月份以来,一些传统国有银行推出利率上浮到顶活动。而导致这种传统国有银行的一系列连锁反应的导火索是以余额宝为代表的互联网金融的崛起。[1]P2P、大数据金融、众筹等不同类型的互联网融资平台正在以难以想象的速度渗透到人们的生活中,其高额回报率吸引人们更愿意将自己的闲置资金投入到这些平台以获得更高的报酬。

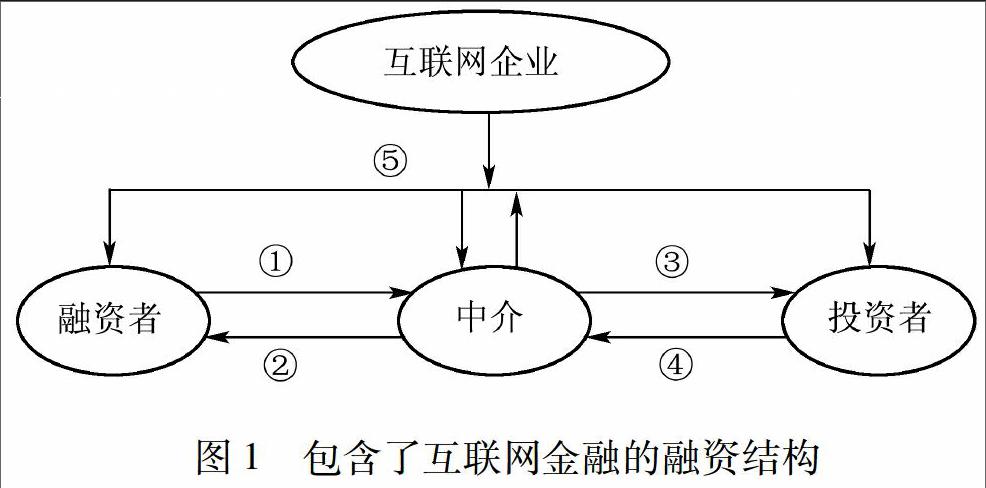

传统的融资渠道一般有银行、小贷公司、民间借贷等,而在互联网时代,新兴的互联网金融平台,特别是融资平台,正在影响甚至冲击着传统的融资平台。融资型互联网平台是指在金融交易中可以充当金融中介,为资金的供求双方提供渠道和服务的平台。一些学者认为,互联网金融的发展已成为必然趋势,其中融资型互联网金融可以充当金融中介,一方面对传统的银行等金融中介的融资方式会产生重要影响,另一方面大大缓解了中小微企业融资难的问题[1],有利于打破垄断,在为个人消费者和中小企业融资服务上具有优势。[2][3]

但是,与互联网融资平台如火如荼的态势相伴随的还有来自传统金融行业的质疑和抨击以及对其相应监管措施的讨论。在2014年国务院政府工作报告中首次将互联网金融纳入决策范畴,足以证明互联网金融在我国产生的影响和国家对它的重视程度,也标志着互联网金融将会成为我国金融经济发展中的正式一员。那么,如何对融资型互联网平台实施监管,在规范其行为的同时又不会束缚它的活力,将会成为我国互联网金融实现健康发展、促进我国实体经济发展的重要一环。

二、融资型互联网金融平台概述

(一)互联网融资平台的三大类型

融资型互联网金融的借贷对象主要针对的是那些需求量巨大的小额贷款,主要包括大数据金融、众筹和P2P。

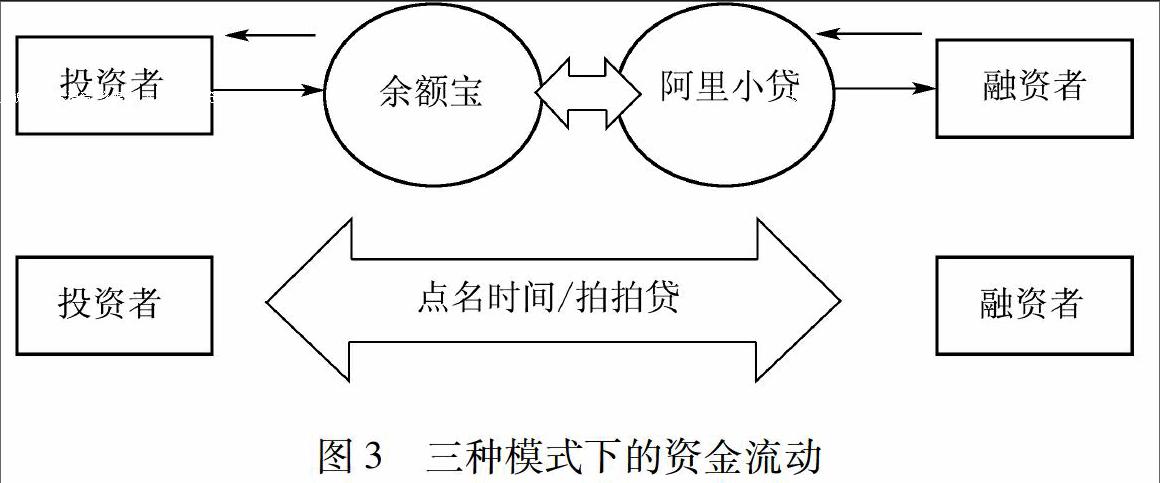

以阿里小贷为代表的电商金融,借助其电商平台长期积累的庞大交易数据、信用记录等信息对该平台上的中小企业提供融资服务,并且整个借贷过程的资金流的循环都可以在自身平台完成,这是融资型互联网金融具有代表性的一类。除此之外,还包括P2P和众筹两类。P2P是典型的网贷平台,为资金需求者与资金供给者提供一个平台,使他们能直接在平台上进行平等交流并融资。众筹类融资平台的投资者的收益为非股权、非债权回报,一个融资项目同时接受多个投资者资助。

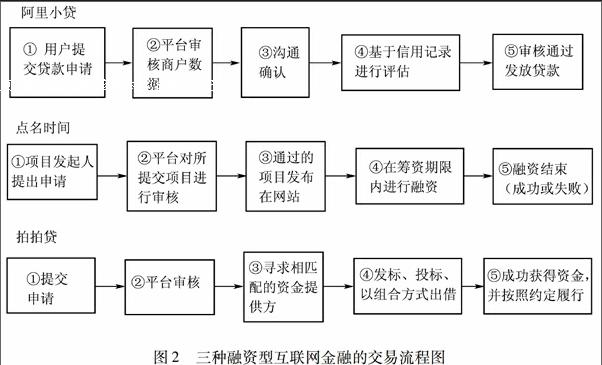

1.电商金融

电商金融,又称为大数据金融,是电子商务与金融相结合的产物。电子商务企业凭借其在电商交易中积累的历史交易数据和用户信用等信息,形成大数据,并利用先进的数据发掘、云计算等先进技术,对大数据进行分析处理,故又称为“大数据金融”。在这些经过处理分析的大数据的支撑下,电商金融可以为消费者、供应商提供不同额度的融资,此时电商平台提供担保。由于拥有电商平台较为完善的信用体系和交易机制作为担保,若贷款者不能按时还款,电商平台会限制其在该平台的经济活动,如店铺受到停业整顿等。

当前国内最具代表性的电商金融当属阿里巴巴旗下的阿里小贷业务,这和其在电商领域的领先地位具有很大的关联。它创新性地通过集团自有资金、小贷公司融资、担保公司担保及资产证券化等多重手段实现贷款。与其相对应的另一种电商金融模式便是以京东为代表的供应链融资,它最初是向其体系内的自营供应商提供资金支持,但近年来其客户群体也不仅限于其供应商。

2.众筹

众筹融资是指项目发起人利用互联网SNS社交传播的特点,项目发起人通过把自己的项目展示在平台上,这些项目包括文学、音乐、影视、设计、游戏、科技等类别,并设定需要的目标金额及达成目标的时限,试图发动公众,集中公众的资金。喜欢该项目的人可以承诺捐献一定数量的资金,当项目在目标期限内达到了目标金额,项目才算成功,支持者的资金才真正付出,网站会从中抽取一定比例的服务费用,而支持者则会获得发起人一定的非资金类回报。如果在限定的时间没有达到目标,则表示融资失败,已获得的资金会退还给投资者。

最早的众筹平台是美国Kickerstarter,成立于2009年。从2011年开始,我国也开始涉足众筹这种模式,点名时间、大家投、追梦网等众筹网站成立。国内最早成立的点名时间的成立初衷是为了帮助国内一些有想法有创意但缺乏资金和机会的人,现已成为国内具有代表性的众筹平台。

3.P2P

所谓 P2P,就是个人对个人;资金需求方可以发出借款需求,称之为“标”;资金供给的个人,以自己的风险判断,对“标”进行“投标”,最小投标金额为50元;最终以组合的方式,提供给借入者资金。没有在指定时间内凑够钱就是“流标”。成交的利息由双方决定。P2P模式中,借款人通过第三方网站发放自己的借款标的,投资人通过竞标进行放贷。交易的过程全部在网络完成,但第三方网站通常不经手这些贷款资金。国内主要的线上P2P平台包括人人贷和拍拍贷等。

(二) 包含了互联网金融的融资结构

通常认为存在着两种融资方式:一类是以商业银行为代表的间接融资方式,另一类则是资本市场的直接融资方式。[4]狭义上讲,互联网金融通常被认为是人们借助互联网平台满足自身资金需求的一种新兴的融资方式,如各种形式的小额网络借贷。但是广义来讲,互联网金融不仅仅是一种融资方式,而是传统银行职能在互联网信息技术支撑下的一种新的演示。[5]