家电企业资本结构现状分析

王霞

摘要:本文以家电企业-某电器公司2012年至2014年的财务报告数据为基础,通过计算和分析各种财务指标数据,得出该电器公司资本结构的基本现状:资产负债率较同行业偏低,财务杠杆的作用不能充分发挥;负债结构严重不合理,流动负债比率偏高。并针对这些问题,提出有关建议。

关键词:资本结构;负债;融资

一、电器公司资本结构现状分析

下面通过对某电器公司主要资本结构财务指标的计算和分析来揭示2012-2014年家电企业的资本结构的现状。

(一)内部融资与外部融资对比分析

上市公司的融资方式包括内部融资和外部融资,内部融资是企业内部资金的积累,即利用留存收益融资;外部融资是外部投资者投入的资本,包括债务融资和股权融资,从报表中统计出电器公司2012-2014年度的内外部融资状况,发现内部融资平均4500百万元左右,而股权融资300百万元左右,债务融资仅仅6.5百万元。从这数据可以得出:一是与长期债务融资相比,公司存在着股权融资偏好,这与融资优序理论的融资顺序:先内部融资,其次债务融资,最后权益融资的顺序有点出入。二是公司内部融资逐年增长,体现了良好的盈利能力,但融资资金大都来源于内部资金,不利于充分发挥财务杠杆的作用。

(二)债务资本和权益资本对比分析

企业的资本性态分为债务资本与权益资本,债务资本指企业以负债方式借入并到期偿还的资本;权益资本是由企业所有者投入以及以发行股票方式所筹集的资本。资产负债率是负债总额与资产总额的比值,是分析企业资本结构的一个重要指标。下面统计了同行业三家家电企业2012-2014年度的债务资本与权益资本数据。见表1:

从表1可以看出,电器公司的资产负债率基本呈现下降趋势,均在50%左右,而同行业的另两家公司资产负债率都在65%-70%之间,所以电器公司资产负债率总体处于较低的水平,这说明公司没有合理的利用财务杠杆效应为公司带来更多的利润。

(三)流动负债与长期负债的对比分析

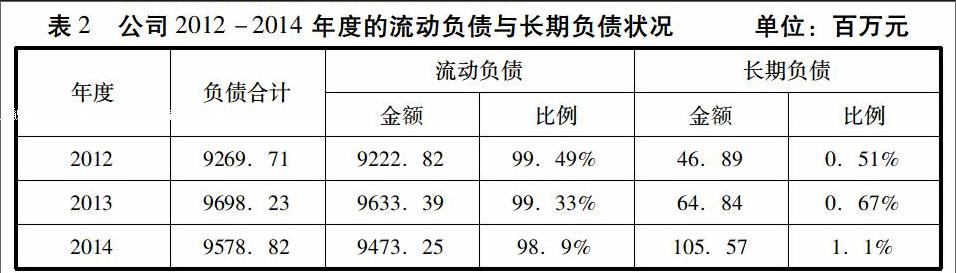

负债结构也是公司资本结构的一个重要方面,是指负债的各个构成比例,企业的负债一般包括流动负债和长期负债,两者各有利弊。长期负债是企业稳定的资金来源,在短期内不会面临流动性不足的风险,资金使用期较长,通常较难取得且资本成本较流动负债更高;流动负债需要频繁安排债务清偿而使企业形成财务压力,一旦遇到短期资金周转困难,就会发生违约现象,进而出现财务危机。下面统计出两家公司2012-2014年度的负债内部结构状况,见表2:

通过对电器公司近三年的债务结构的统计分析可以看出,负债结构存在较大缺陷,即流动负债所占比例很高,基本上保持在98%以上,而长期负债占总负责的比重虽略有增长,但比例很小,通常情况下,流动负债占总负债的一半是较为合理的,偏高会影响企业的长期偿债能力。如较高的流动负债会使公司在金融环境变化或者长短期债务集中到期时面临极大的还本付息压力,导致自身资金周转困难,引起信用危机,降低公司声誉。而长期负债作为公司稳定的资金来源,在短期内不会面临流动性风险,短期偿债压力小,资金使用年限长。因此,我国上市公司因尽量增加长期负债的使用。

二、电器公司资本结构评价与建议

(一)资本结构现状评价

通过以上的数据计算和分析,本文认为该电器公司的资本结构存在如下问题:1、内外部融资结构不合理。发达国家上市公司的融资顺序是内部融资(约占资金来源的50%-97%),其次是债务融资(约占11%-57%),最后才是股权融资(约占9%-33%),而电器公司的长期债务融资只占了不到1%,公司存在着明显的股权融资偏好。2、资产负债率水平偏低。适度的负债经营对公司是有利的,既可以合理的避税又可以在保证公司财务稳健性的前提下充分的发挥财务杠杆效应,为公司带来更多的利润,电器公司的资产负债率相对于行业水平较低,并没有充分的利用债务资本的财务杠杆正效应,也就是无法实现企业价值与股东财富的最大化。3、流动负债水平偏高。电器公司的流动负债占总负责的98%以上,严重偏高,表明其现金净流量不足,只能依靠过量的短期债务资本来维持日常营运。偏高的流动负债水平会增加上市公司的信用风险和流动性风险,存在资金周转困难的潜在威胁,增加企业的短期偿债压力。

(二)建议

针对电器公司资本结构存在的问题提出以下建议:

1、增加债务融资。企业保持适度的负债是现代企业的一个共同特征,主要原因是企业负责经营能使企业利用财务杠杆效应为企业带来利润。当然,利用负债给企业带来财务杠杆效应是有条件的,只有当息税前利润大于负债成本时,负债才能为企业带来额外的收益。对于电器公司不到1%的债务融资,适度的增加债务融资对公司的有利的。

2、调整负债机构,适度的增加长期负债。电器公司的流动负债占总负债的比例严重偏高,增加了企业的流动性风险和信用风险。公司可通过债务重组减少流动负债,适度的增加长期负债的比重,举借长期负债一方面可以增加企业的活力,另一方面企业可以利用外来的资金给企业创造收益。

3、发展债券市场,扩大融资渠道。从上文的分析中知,海信电器公司几乎没有从债券市场筹集资金,融资更多的是内部融资,由此,企业可选择更多的借入渠道和方式融资,如通过银行借款、商业信用、债券等,企业可根据资金成本的高低、取得资金的难易程度、财务风险的大小选择不同的融资方式。同时,在符合债券发行条件的情况下,提高债券发行水平,增加债券融资比例,提高债务融资。(作者单位:北京工商大学商学院)

参考文献:

[1]刘崇明,何淼雅.浅析青岛海尔资本结构现状[J].中国证券期货,2013

[2]杨波.我国上市公司资本结构优化策略[J].中国经贸导刊,2012

[3]杜好宸.简述我国上市公司资本结构优化策略——以美的电器为例[J].品牌,2015