董事会投行关联对企业并购的影响研究

罗付岩++赵佳星++赖丽娟

【摘 要】 文章从关系资源论的视角分析董事会高管投资银行背景关联对公司并购事件发生以及并购业绩的影响。利用沪深两市2006—2012年上市公司董事会高管投资银行背景关联和并购数据研究发现:(1)董事会高管投资银行背景关联与并购发生的概率显著正相关;(2)董事会高管投资银行背景关联与并购业绩显著正相关。该结果体现了投资银行关联董事会高管在控制权市场中起到了信息传递和并购目标筛选功能的作用。我国上市公司董事会投资银行背景关联是一种有利于提升并购业绩的重要关系资源,对于企业如何通过与投资银行建立非正式的关系来指导企业的并购实践具有一定的理论和现实意义。

【关键词】 投资银行背景关联; 并购; 董事会

中图分类号:F275.5 文献标识码:A 文章编号:1004-5937(2016)11-0034-07

一、引言

近年来随着一波又一波的会计丑闻,专家学者开始关注董事会的构成及背景特征对公司财务的影响。而且,关于公司治理的争论也是围绕公司董事会的组成展开的,哪种类型的董事可以预期为股东服务,代表股东的利益?哪种类型的董事只是“花瓶”、“摆设”,代表董事自己的利益?理论和实证检验的结果仍然有争议。Kang et al.(2007)[ 1 ]分析了财务专家型董事如何影响企业的投资决策。他们发现财务专家对公司的投资决策有显著影响,当银行专家加入董事会时,外部融资会增加,而投资现金流敏感性会下降,这些触发了商业帝国建设和较低的并购财富。Huang

et al.(2014)[ 2 ]检验了具有投资银行经验的董事对公司并购行为的影响。他们猜想具有投资银行经验的董事提高了并购决策过程的效率,因而,提高了企业的价值。然而,Burak Gner et al.(2008)[ 3 ]使用1988—2001年282个样本数据研究发现,董事会中投资银行家的出现会导致较糟糕的并购行为,他们把此归于利益冲突的结果。国外的制度背景与我国的制度背景相差甚远,那么,我国上市公司具有投行背景的董事会高管是“花瓶”、“摆设”还是为股东利益服务,仍然是一个亟待解决的问题。

投资银行在并购交易市场中扮演着重要角色,在并购过程中,他们建议竞标者评估目标公司的资产、提供技术和战略援助,通过有效地促进交易,降低了交易成本。投资银行可以提供咨询,参加以下关键活动:联系潜在买家、初步研究和评估交易的可行性、交易条款的谈判、并购融资咨询、并购交易涉及的内外部审批程序等。通过投资银行顾问的角色,投资银行家可以影响到并购的保费。目标公司聘请投资银行家可以提高他们的谈判能力,尽可能得到最高的支付溢价,而主并方聘请投资银行家都想尽可能降低并购支付对价。一方面,投资银行是收购者的专业化信息和知识的重要来源;另一方面,相应的信息可能由于一些原因较难从投资银行流向并购者,包括缺乏动力、动机不足以及利益冲突。这些观点表明,信息中介的角色对公司并购中的价值创造能力可能是有益或有害的。本文目标就是检验主并方与投资银行的关系会不会影响投资银行的意愿和能力,传递这些信息给并购者,并对并购预期绩效产生重要影响。

董事会高管的投行背景关联与董事会成员的构成和董事会社会网络关系有关。网络关系能够更好地帮助企业获得信息,从而有利于公司决策。Kramarz et al.(2013)[ 4 ]指出董事会的社会网络关系会影响董事会的结构和公司治理情况。Cai et al.(2012)[ 5 ]发现并购双方有共同董事的公司,它们之间信息不对称较低。关于董事会的背景——社会网络关系对企业的影响,国内现有文献主要集中在以下方面:对公司绩效的影响(林亚清等,2013)[ 6 ]、公司投资支出与公司负债(李健等,2013)[ 7 ]等。对于并购,国内研究主要集中在控股权和生命周期理论(姚益龙等,2009)[ 8 ]、公司特征和行业机会(李善民等,2009)[ 9 ]、政治关联(魏江等,2013)[ 10 ]等方面。

纵观国内现有研究,较少考虑董事会高管投资银行背景关联对企业对外投资(并购决策)的影响,以及这种决策的后果。投资银行背景董事能够传递有关并购信息从而增加了并购发生的可能性吗?他们的专业知识能够筛选出有利的并购投资方案从而增加并购绩效吗?这些问题为本文的研究留下了空间。

本文以董事会高管是否具有投行背景作为切入点进行研究。由于我国投资银行的主体是证券公司,这些证券公司具有投资银行的功能,承担着证券的发行、兼并收购、财务顾问等业务。我国的证券公司就是美国等国家所谓的投资银行。因此,笔者收集了上市公司中董事会高管是否具有证券公司工作的背景资料,从理论和实证的视角分析董事会高管是否具有投行背景以及在上市公司控制权市场中所发挥的作用。本文的研究丰富和发展了并购、董事会投资银行背景和社会网络关系方面的文献,有助于使用社会网络关系来解释管理者行为和财务结果。

二、文献回顾及假设提出

关于投资银行对企业并购的影响,以前的文献主要集中在以下方面。

(一)投资银行声誉机制对企业并购和并购绩效的影响

关于投资银行声誉机制与并购发生的关系,现有大部分文献表明并购交易越复杂,越可能选择高级别的财务顾问。Schiereck et al.(2009)分析了投资银行的声誉与企业并购交易的关系,归纳出“优越交易假说”和“议价优势假说”。关于投资银行的声誉机制对并购绩效的影响是混合的。Erhemjamts et al.(2012)[ 11 ]的研究结果支持投资银行在私募交易中的签证效应,即投资银行的声誉与投资回报率显著正相关。然而,Golubov et al.(2012)[ 12 ]研究发现财务顾问声誉的作用只体现在公开并购当中,因为财务顾问的风险暴露和所需的技能相对较严格且他们的收费较高。Schonlau et al.(2009)[ 13 ]指出投资银行作为并购财务顾问对并购财富效应影响是混合的。

(二)董事会高管中投资银行背景或经验能否有利于公司的并购

这一部分文献认为具有投资银行经验的高管,拥有并购方面的专业知识和经验。这些知识和经验,一方面,可以帮助他们识别出合适的目标公司,从而董事会中投资银行家的出现将会增加并购发生的概率;另一方面,这些专业知识能够帮助他们筛选出最佳的并购目标,增强他们关于并购条款的谈判能力,从而这些知识和经验可能有助于公司规避价值破坏型并购,增加并购绩效。Singh et al.(2009)指出董事会高管的投资银行关联能够提供并购相关的信息和经验,这些信息和经验提高了他们对并购目标的筛选和谈判能力。

(三)并购双方董事会社会网络关系对公司财务的影响

从社会网络关系视角来看,并购双方之间的社会联系能够提高内部信息流动,导致了更好的并购决策。关联降低了信息收集成本,提供了一个有效的信息交换方式。董事网络能够提供关于并购潜在目标的信息,能够有效识别出实际目标,减少潜在的搜索成本。由于存在先前的经验,他们能够更好地了解目标公司的情况、潜在的并购协同效应、高管并购意愿等即时信息,能够更好和有效地评估潜在目标公司是否增加公司的协同价值。Cohen et al.(2008)[ 14 ]认为社会网络是资产定价中信息流动的重要机制。Cai et al.(2012)调查了主并方与目标公司的社会联系对并购财富效应的影响,研究发现主并方与目标公司的董事和高级管理层之间的跨公司社会关联对公司并购有显著负向影响。Renneboog et al.(2013)[ 15 ]研究了公司的网络关系对并购进程的影响,发现有更好网络关系的公司倾向于积极的并购者,当并购双方有共同的董事时,并购成功的概率增加,并购时间缩短。Ishii et al.(2014)[ 16 ]检验了并购双方的社会关联对并购业绩的影响。这里的社会关联是指以前在同一个学校学习或在同一个公司工作等。这些社会联系能够方便信息的交流和传递,促进了并购的发生。然而,他们的研究结果表明并购双方的社会关联对并购业绩具有显著的负向影响。

本文认为董事会中的外部关联董事可能发挥重要作用,他们选择、监督、奖励或惩罚管理层。他们如果能够有效地履行职责,将会协调管理层和股东的利益,缓解股东与管理层的委托代理问题。外部关联的董事给公司带来商业技能、管理层不熟悉的技术和市场知识。投资银行背景高管能够为企业带来好处。投资银行能够获得证券发行、并购等及时和持久信息。因此,投资银行背景高管能够为企业带来这些及时信息。笔者认为,董事会高管网络的信息价值由董事会高管对潜在目标的信息收集能力和并购中潜在协同效应的分析能力组成,公司能够获得更好的信息,从而,很可能发现更有价值的目标,由此,能够触发更多的并购(信息传递的视角)。董事会高管投资银行背景加强了公司与投资银行的关联,增加了投资银行与关联公司的信息传递,同时,专业的知识背景和经验能够帮助他们筛选出有价值的潜在并购目标。Huang et al.(2014)指出董事过去和当前的经验对公司股东是有价值的,他们认为公司董事会在公司并购和其他主要决策中扮演重要的咨询作用。

总的来说,并购投资银行家的出现能够进行并购相关信息的传递,帮助识别出较好的并购目标,提高并购中的谈判能力。为此,归纳出本文的假设:

H1:在其他条件一致的情况下,董事会投资银行关联增加了企业的并购概率;

H2:在其他条件一致的情况下,董事会投资银行关联提高了并购财富效应。

三、研究设计

(一)关键变量定义

1.并购业绩的衡量

其中,MA为并购因变量,表示并购是否发生的哑变量,解释变量与控制变量都为滞后一期的结果。IBC为投资银行背景关联变量,是主要的解释变量,包括两个变量:一个是董事会投资银行背景关联哑变量DIBC,如果董事会高管具有投资银行背景,则DIBC取1,否则取0;一个是投资银行背景关联数量NIBC,反映投资银行关联的数量及广度(规模)效应。控制变量根据已有文献确定(方军雄,2008)[ 18 ],主要包括:公司规模Size,用公司总资产的自然对数表示;资产负债率Lev,用公司总负债与总资产的比值表示;ROA为公司的盈利能力,用资产利润率表示;公司自由现金流FCF为公司每股自由现金流,用来衡量主并公司的现金闲置状况;公司的产权属性为SOE;股权价值Equity,用公司股权价值的自然对数表示;公司的两职合一指标Dual,哑变量,如公司CEO兼任总经理,取值为1,否则取值0;对年度和行业效应进行了控制。

为了研究投资银行背景关联对公司并购业绩的影响,使用以下回归方程来检验提出的假设2。

其中,被解释变量CAR为累积超额收益率,解释变量、控制变量滞后一期,新增控制变量MB为公司的账面市值比,即账面价值与市场价值的比值,其他解释变量和控制变量同方程(2)一致,主要研究变量说明见表1。

(三)样本与数据来源

本文主要变量数据来源于国泰安CSMAR数据库,董事会投行背景资料从CSMAR数据子库上市公司治理结构研究数据库下的高管动态库中整理得到,并购数据来源CSMAR中国上市公司并购重组研究数据库。本文的研究样本区间为2006—2012年,并使用以下标准筛选样本:(1)从并购数据库中剔除并购交易不成功的样本;(2)剔除金融行业并购样本;(3)一年内同一时间多次公告的,取第一次公告时间,且同一公司并购事件时间至少间隔一年以上;(4)剔除其他控制变量有缺失的样本。消除异常值的影响,对所有连续变量进行了1%和99%的缩尾处理后,再进行统计分析。

四、实证结果分析

(一)样本描述性统计

表2提供了企业董事会高管投资银行背景关联的年度分布情况。从中可以看出,在2006年1 523家非金融类上市公司中,董事会高管有投行背景关联的有601家,占39.46%(601/

1 523),到2012年,在2 535家非金融类上市公司中,董事会高管有投行背景关联的达1 020家,占40.24%。结果表明:我国上市公司随着时间的推移在不断地增加,董事会高管具有投资银行背景的公司也在不断增加,所占的比例略有上升。表3提供了投行关联与并购发生之间的列联表分析。从并购未发生所在行来看,并购没有发生且没有投行背景关联的公司6 917家,所占列百分比为83.56%,而并购没有发生且有投行背景关联的为4 410家,占列百分比为80.08%,前者比例大于后者;从并购发生所在行来看,并购发生且没有投行背景关联的公司1 361家,所占列百分比为16.44%,而并购发生且有投行背景关联的为1 097家,占列百分比为19.92%,所占比例前者小于后者。这表明是否具有投行背景关联对企业并购发生有较明显的正向影响。表的下方注释给出了投行背景关联与并购发生之间关系的独立性检验,Pearson卡方27.32,p值为0.000;似然比卡方27.08,p值为0.000;Fisher精确检验p值为0.000,这些统计结果表明:投行背景关联与并购发生之间不独立,它们之间存在一定显著相关关系,初步验证了本文的研究假设1。

表4给出了并购公司总样本、投行背景样本和非投行背景样本主要变量的均值和中位数,并对投行背景关联子样本与非投行关联子样本进行了均值和中位数差异性检验。由表4可知,并购绩效指标CAR(-3,3)总样本均值为0.059,投行背景关联子样本相应的均值为0.093,非投行背景关联样本的均值为0.043,无论是T检验还是Wilcoxon Z检验都表明投资银行背景关联子样本的并购绩效显著大于非投行关联样本。并购绩效指标CAR (-5,5)、CAR (-10,10)都表明这两组之间存在显著差异。这些结果初步表明投行背景关联可能会增加并购财富,从而支持本文假设2。表中的结果进一步看出,两组样本除公司规模Size以外,其他公司特征变量如每股自由现金流FCF、公司资产负债率Lev、托宾Q值TQ等指标也存在显著差异。

(二)回归结果分析

1.董事会投行背景与并购发生的概率

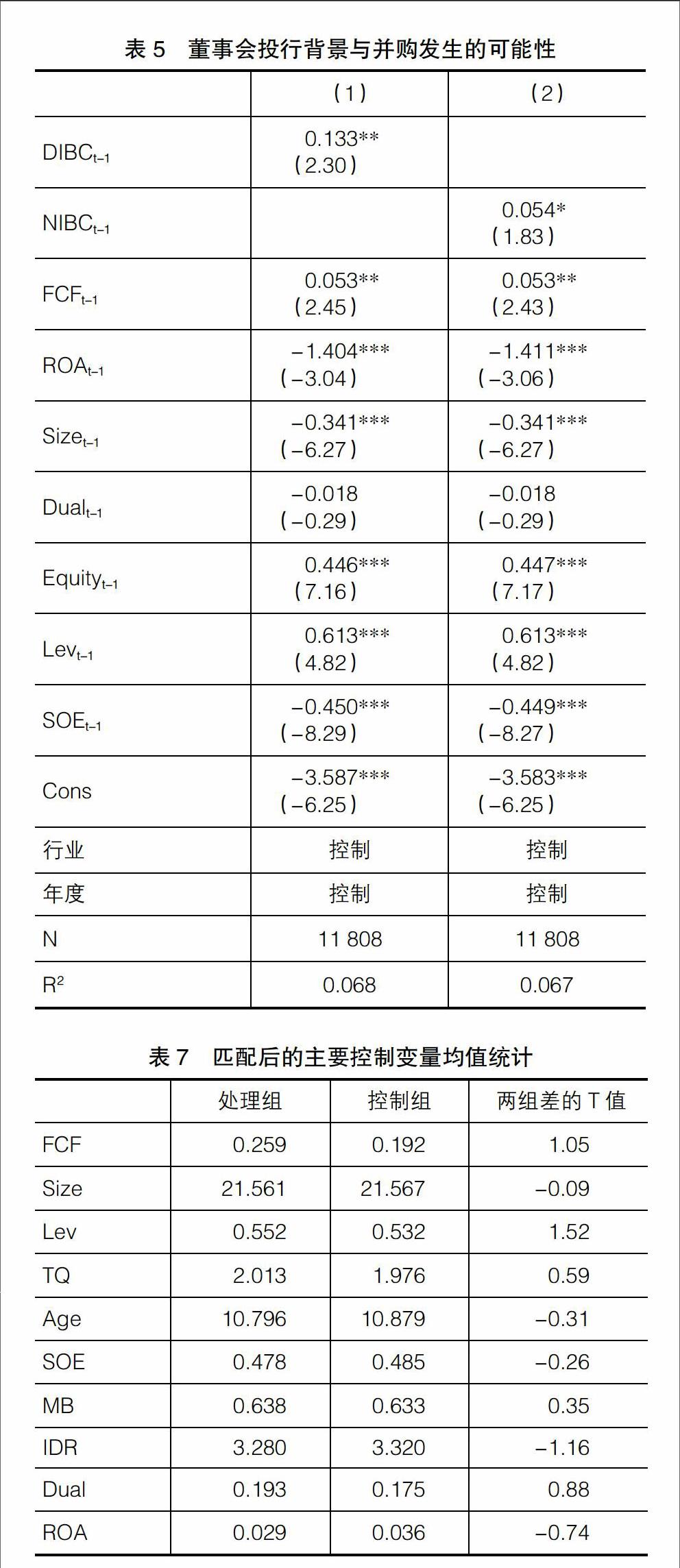

为了检验本文的假设1,表5给出了董事会投行背景关联与并购发生可能性的结果。从中可以看出,董事会高管投行背景DIBC能够显著增加并购事件的发生,其系数为0.133,t值为2.30,表明董事会高管投行背景能够传递并购相关的信息,从而提高并购发生的概率。董事会高管投资银行背景关联数量反映董事会投资银行关联的广度,范围越广,能够提供并购相关的信息越多,越能从中选择出并购的目标公司。与预期一致,董事会高管投资银行背景关联数量NIBC的系数为0.054在10%的显著性水平下显著。这些结果表明,在控制公司特征、行业年度等因素后,董事会高管投资银行背景与并购发生的可能性存在高度显著的正相关关系,从而支持本文的假设1。控制变量每股自由现金流FCF表明,公司上期的每股自由现金流与并购发生的概率显著正相关,与自由现金流假设基本一致,企业自由现金流越多,发生并购的可能性越大;其他控制变量资产利润率ROA、公司规模Size与并购发生的可能性显著负相关,公司股权价值Equity、资产负债率Lev与并购发生可能性显著正相关,产权属性SOE表明国有非国有之间存在显著差异。

2.董事会投行背景与并购业绩

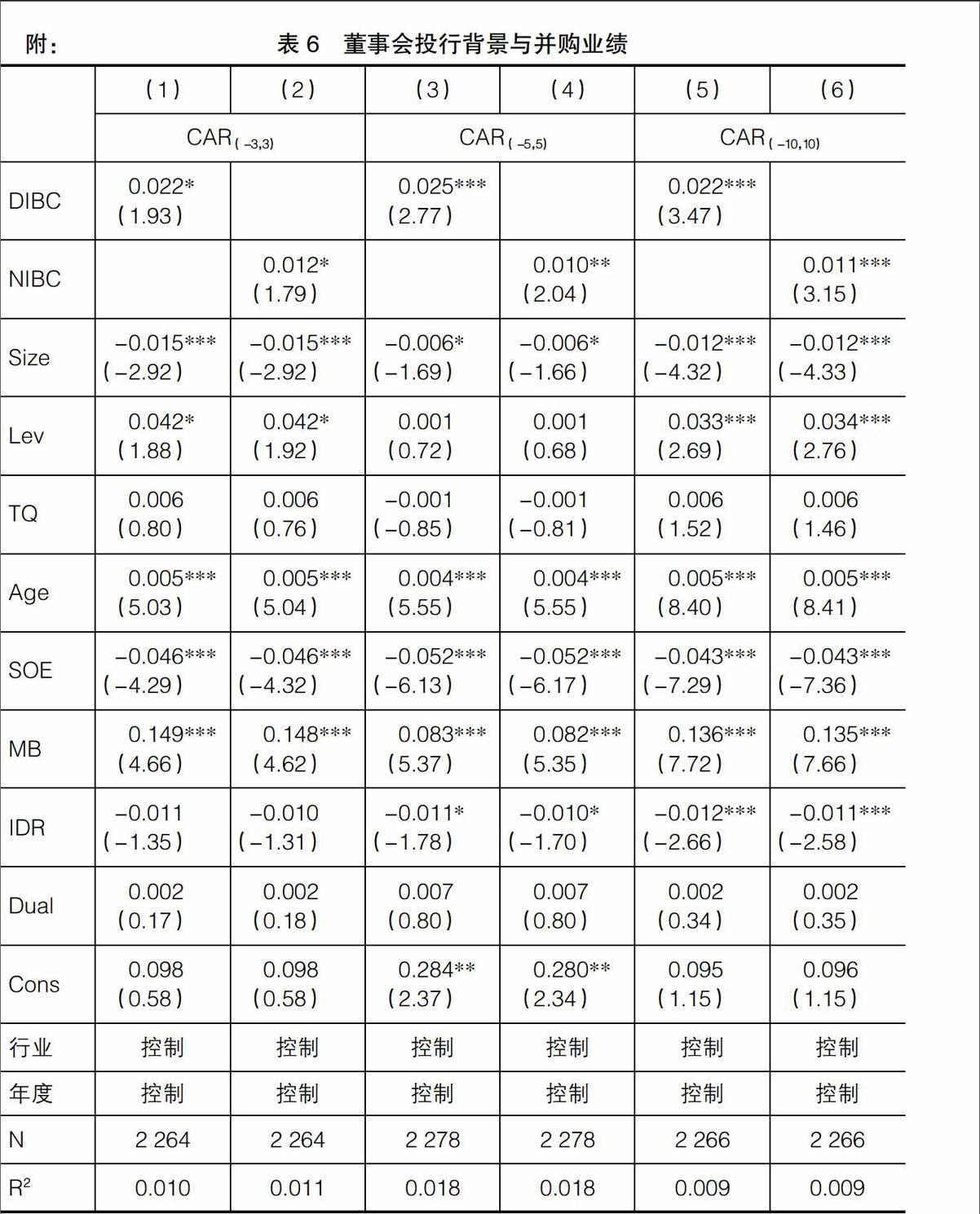

表6给出了董事会高管投资银行背景关联对并购宣告时市场反应影响的检验结果。模型(1)—(2)的被解释变量为CAR (-3,3),时间窗口为[-3,3];模型(3)—(4)的时间窗口为[-5,5];模型(5)—(6)的时间窗口为[-10,10],解释变量为董事会高管投行背景哑变量DIBC和反映董事会高管投行背景关联数量的变量NIBC。结果表明董事会高管投资银行背景DIBC、NIBC与并购业绩CAR (-3,3)在10%水平下显著正相关,DIBC与CAR (-5,5)在1%的水平下显著正相关,NIBC在5%的水平下显著正相关,与CAR (-10,10)在1%的水平下高度显著正相关。结果表明董事会高管投资银行背景关联与并购宣告时市场反应显著正相关,提高了并购绩效,隐含着投资银行背景的专业知识和经验能够帮助公司筛选并购目标,提高并购业绩。控制变量公司规模Size与并购绩效显著负相关,表明公司规模越大,并购协同效应可能越差;公司上市年龄Age越大,并购绩效越好;产权属性SOE与并购业绩显著负相关,表明国有企业大多是政府推动的并购,同时,国有企业存在较严重的代理问题,即代理人存在较严重的“花别人的钱不心疼”的道德风险,因而,导致较低的并购财富效应;账面市值比MB与并购绩效显著正相关。一般认为账面市值比低的企业为成长型企业,账面市值比高的企业为价值型企业,由于市场参与者的过度预期,价值型企业(账面市值比MB高)的并购往往比价值型的企业实现更多的超额收益。总之,这些实证结果表明董事会投资银行背景增加了并购财富,从而支持本文的研究假设2。

五、稳健性检验

为了避免样本选择偏差、内生性等问题对前述结果的影响,本文使用倾向得分匹配中的1:1最近邻匹配方法来进行稳健性检验。表7报告了处理组(董事会投行背景关联)与控制组(董事会没有投行背景关联)匹配后主要控制变量均值差异统计检验,主要控制变量包括每股自由现金流FCF、公司规模Size、资产负债率Lev、托宾Q值、公司上市年龄Age、产权属性SOE、市账比MB、独立董事人数IDR、两职合一Dual和资产利润率ROA。结果表明公司主要特征变量匹配后,控制变量在处理组与控制组之间没有显著差异,因而,通过匹配能够消除控制变量的影响。

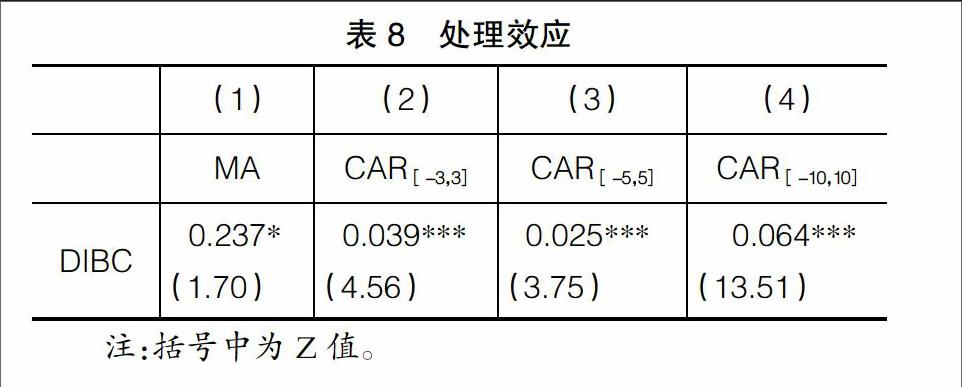

表8给出了匹配后董事会高管投行背景对公司并购的影响。模型(1)反映的是董事会高管投行背景关联对公司并购发生可能性的影响,结果表明,在控制和消除控制变量影响之后,董事会高管投行背景关联与并购发生的可能性在10%的水平下显著正相关,与前述描述性统计和回归分析结果基本一致,仍然支持研究假设1。模型(2)—(4)反映的是董事会高管投行背景关联对公司并购业绩的影响,实证结果表明董事会高管投行背景与并购业绩在1%的水平下显著正相关,支持研究假设2。

六、结论

董事会在公司治理中起着重要的作用,董事会是公司的经营决策机构。董事会中高管的构成对企业有重要影响。董事会中不同专业背景的高管在控制权市场到底起着一个什么样的作用?这有待于考察。本文就是带着这样一个问题,从并购的视角讨论了这一类独特背景的董事会高管——董事会中具有投行背景的高管是否利用其投资银行的经验和关系为公司服务。本文以我国2006—2012年间非金融行业上市公司为样本,实证检验了那些聘请现在或曾经在投行工作的人士担任企业的高管与企业并购之间的关系,即董事会投资银行背景的高管能否增加并购发生的可能性和提高并购的业绩。实证结果表明:(1)相对于没有建立投资银行关系的企业,建立了投资银行关系的企业,其并购的可能性显著增加;(2)具有投资银行关联的企业并购事件宣告效应的市场反应更加激烈,并购业绩更高。

本研究结果对于解释我国上市公司的并购行为和指导并购实践具有重要意义。董事会中的投行背景关联能够传递并购的相关信息和进行方案的筛选,从而促进相关企业并购的发生和提高并购的市场绩效。这些研究结果体现出有投资银行关系的高管在控制权市场中能够起到信息传递和方案筛选的作用。本文在理论上丰富和发展了董事会的投资银行背景如何影响企业并购的相关文献,对于企业如何通过与投资银行建立非正式的关系来指导企业的并购具有一定的现实意义。

【参考文献】

[1] KANG J, LIU W. Is universal banking justified?Evidence from bank underwriting of corporate bonds in Japan[J]. Journal of Financial Economics,2007,84(1):142-186.

[2] HUANG Q,JIANG F, LIEE,et al. The role of investment banker directors in M&A[J]. Journal of Financial Economics,2014,112(2):269-286.

[3] BURAK GUNER A,MALMENDIER U,TATE G.Financial expertise of directors[J]. Journal of Financial Economics,2008,88(2):323-354.

[4] KRAMARZ F, THESMAR D. Social networks in the boardroom[J]. Journal of the European Economic Association,2013,11(4):780-807.

[5] CAI Y,SEVILIR M.Board connections and M&A transactions[J]. Journal of Financial Economics,2011,103(2):327-349.

[6] 林亚清,赵曙明.构建高层管理团队社会网络的人力资源实践、战略柔性与企业绩效:环境不确定性的调节作用[J].南开管理评论,2013(2):4-15.

[7] 李健,陈传明.企业家政治关联、所有制与企业债务期限结构:基于转型经济制度背景的实证研究[J].金融研究,2013(3):157-169.

[8] 姚益龙,赵慧,王亮.企业生命周期与并购类型关系的实证研究:基于中国上市公司的经验研究[J].中大管理研究,2009(4):35-49.

[9] 李善民,赵晶晶,刘英.行业机会、政治关联与多元化并购[J].中大管理研究,2009(4):1-17.

[10] 魏江,寿柯炎,冯军政.高管政治关联、市场发育程度与企业并购战略:中国高技术产业上市公司的实证研究[J].科学学研究,2013(6):856-863.

[11] ERHEMJAMTS O, RAMAN K.The role of investment bank reputation and relationships in equity private placements[J].The Journal of Financial Research,2012,35(2):183-210.

[12] GOLUBOV A, PETMEZAS D,TRAVLOS N G. When it pays to pay your investment banker: new evidence on the role of financial advisors in M&As[J]. The Journal of Finance,2012,67(1):271-311.

[13] SCHONLAU R, SINGH P. Board networks and merger performance[J]. Available at SSRN 1322223,2009.

[14] COHEN L, FRAZZINI A, MALLOY C. The small world of investing:board connections and mutual fund returns[J]. The Journal of Political Economy,2008,116(5):951-979.

[15] RENNEBOOG L, ZHAO Y. Director networks and takeovers[J]. Journal of Corporate Finance,2014(28):218-234.

[16] ISHII J, XUAN Y. Acquirer-target social ties and merger outcomes[J]. Journal of Financial Economics,2014,112(3):344-363.

[17] 张雯,张胜,李百兴.政治关联、企业并购特征与并购绩效[J].南开管理评论,2013(2):64-74.

[18] 方军雄.政府干预、所有权性质与企业并购[J].管理世界,2008(9):118-123.