A股下半年:抛弃唯点数论

崔博

为80后的罗翔最近从一家券商辞职了,“因为股市波动太大,2016年一直没怎么挣到钱,点开朋友圈发现朋友都在晒新车、晒环球游、晒娃,而我工作近十年来一直忙,毕业还没顾上买车买房,也没女友,一气之下我就辞职回家了,准备读个全日制研究生缓一缓。”他对《经济》记者说,现在的证券市场越来越不好干,A股日成交额已经从2015年巅峰时期的2万亿元缩水至不到4000亿元,“单位考核压力大,叫人喘不上气来,年终奖更是无望”。

同为80后的白婧则削尖了脑袋向基金从业大军靠拢,“周末参加了基金行业资格考试,也不知能不能通过,心中有一丝忐忑。但刚跳到基金行业没几天就签了个大单,让我感觉这行还是能赚钱的。”

这两个人对行业表态的反差之大,像极了《围城》里的描述——“城外的人想进去,城里的人想出来。”那么A股到底怎么了?2016年下半年的前景又如何?

A股陷入巨大漩涡

2016年上半年的A股就像在海上遇到了飓风的轮船,整个市场都陷进了一个巨大的漩涡里。有人说这是因为杠杆和场外配资将市场风险无限地放大了,也有人认为这是熔断、注册制推迟、战略新兴板暂缓、严管私募等监管措施将市场拉向法治轨道的必经之路。2016年以来,沪指从2638点逐步上扬,但止步于3097点,然后又一脚踏进了下行通道。一批机构悄悄地收回了看多市场的观点,越来越多的“金融民工”自愿或被迫打起了换工作的念头。更有悲观者认为,A股或将跌破2500点。

“A股进入了新的一轮‘存量经济盈利改善周期,但盈利趋势和股市趋势的对应关系却不甚清晰。”广发证券股份有限公司研究员陈杰对市场依旧看好,他向《经济》记者分析,A股剔除金融板块2015年年报利润增速为-17%,但2016年一季度利润增速大幅回升至2.7%,且一季度的利润环比数据也明显好于预期。受稳增长等政策影响,预计A股剔除金融板块的盈利增速在2016年前3个季度将逐季回升,且全年盈利增速更有望达到9.1%。

虽然如此,之前一直坚定看多市场的国泰君安首席宏观分析师任泽平却令人意外地清空了自己的全部微博,其中包括近期唱多A股的内容。同时他的团队最新研报也改口称当前生产、投资和消费全面回落,并宣告前期稳增长推动的经济回升结束。

此外,券商从业者罗翔的苦恼也并非个案。《经济》记者获悉,由于券商在2015年进行了多轮市场扩张,到2016年遇到熊市,从龙头券商到区域性券商,基本各家券商最基层的经纪业务部门都在降薪裁员以求自保。这是个人的窘境,也成了全行业的煎熬。有业内人士对此评论称:“人造牛市喧嚣,小群暴利,集体买单,一地鸡毛。”

同时《经济》记者也发现,很多之前爽快接受采访的券商高管都委婉建议暂缓采访或更换话题,想必这也能从侧面印证当前市场的现状。

对于这种情况,海通证券首席经济学家李迅雷向《经济》记者进行了更为细致的分析。“剔除金融企业数据,2016年一季度的上市公司平均净资产收益率已经降至6.5%,呈现逐季下滑态势。2015年美国进入全球500强企业的ROE(净资产收益率)为15%,尽管美国的GDP增速只有中国的三成左右,但也说明经济刺激带来的高增长并不能让企业的经营业绩同步提升,反而促使更多企业不务正业。A股公司中,再融资的规模要远大于IPO规模,这种情况拿到成熟市场当中看也会令人感到匪夷所思。”

李迅雷认为,由于管制的长期存在,使得上市公司成为稀缺资源,通过并购重组、私有化、借壳、改变主营业务投向等手段,可以获得高溢价,使其市值的增长会远高于盈利的增长,这就为企业套利提供了太多的手段和工具。因此,与二级市场的投资者热衷于交易一样,上市企业也同样热衷于资产交易业务。

“如果我们把视野再扩大一些,就会发现,不仅上市公司因为资本市场的高估值热衷于套利,全社会都存在投机偏好,这种偏好存在于社会各阶层和各领域中。在这样的背景下,价值创造能力就相形见绌,价值创造型的企业就不多,这也增加了价值投资理念的普及和推广的难度。”李迅雷如是说。

杠杆并非A股原罪

市场究竟怎么了?中国人民大学财政金融学院副院长赵锡军向《经济》记者表示,“市场有短板需要尽快补,A股下跌的具体原因非常复杂,是综合因素导致的,使用完全数学化的计算方法也没有办法得出答案来,但可以明确,杠杆并不是A股下跌的主因。股票价格波动是受很多因素影响的,资金层面、杠杆层面都是因素之一,但只看其中一两个因素是不够的,因而单一归咎为高杠杆影响了市场波动是不准确的。那么我们究竟应该用什么手段和方法来看杠杆有多少倍,什么样的杠杆率是恰当的?”

“如果是专业投资者占多数,市场投资者更加成熟,那么杠杆就可以更高一些,这和西方的市场类似。但是若在以业余投资者和个人投资者为主导的市场上,由于其风险控制能力比较弱,高杠杆对于市场的稳健性就会有不利的影响。如果市场本身处于波动比较大的环境下,那么市场的杠杆就更不应该过高。”赵锡军表示,市场结构的所有变化都是影响市场指数波动的原因,参与者的信心、结构、理念的变化都可能带来市场的波动。

投资者进行趋势判断的方式也应该有所改进。李迅雷分析称,这段时间以来监管部门对于中概股私有化后谋求在国内借壳上市、定向增发等再融资的套利模式明显收紧了,尽管迄今仍没有看到相关的政策法规出台,但对市场极其敏感的投资者已经迅速做出反应,那些原本属于“壳资源”股票的价格出现了大幅回落。此外,由于周期股已经受挫,“中小创”在过去几年里涨幅也已经透支,如何正确判断市场将变得越来越难。

“可以说,市场环境、市场参与者结构和上市公司素质,才应是判断中国股市是否进入价值投资时代的长期因素。”李迅雷说,“把当前的现状看成是未来的趋势,是大家在判断趋势时经常会犯的错误,把当前的影响因子赋予过大的权重,却将过去的影响因子赋予了过小的权重,因为当前的影响因子对大家的情绪影响较大,但随着时间的推移,情绪会回归正常,该怎样还怎样。比如,2016年年初随着大宗商品价格的反弹,不少投资者都认为新一轮经济周期要启动了,于是,周期股大涨。但随着宏观经济数据的不断披露,周期崛起之说很快就被证伪了。”

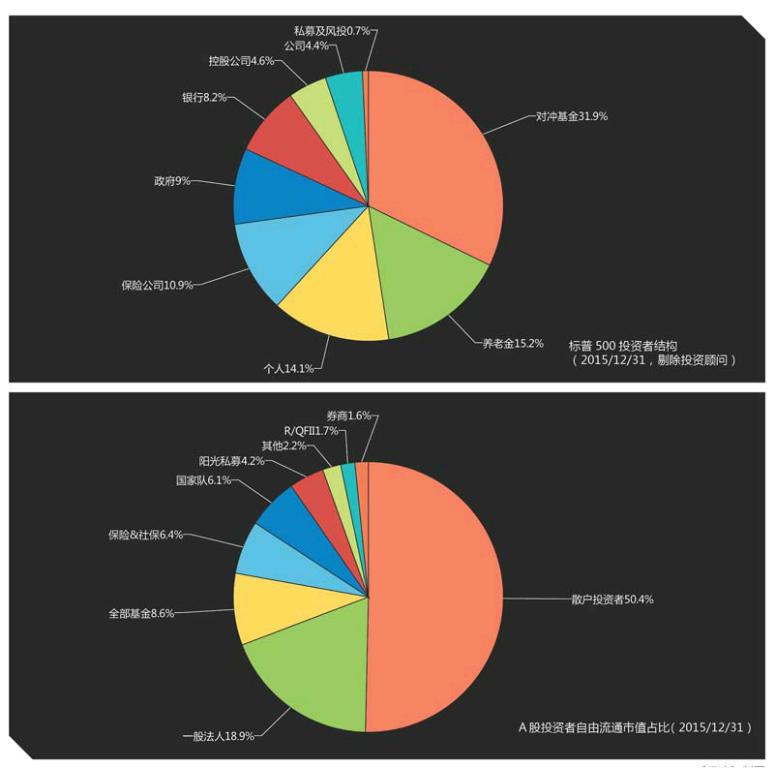

高换手率表明大家都热衷于投机炒短线,此时并没有价值投资可言。李迅雷表示,尽管个人投资者持有的股票市值占比为50%左右,但从成交量占比来看,2007年以来个人投资者占比一直维持在85%左右,机构投资者占12%,企业法人3%。“散户占比高,使得市场换手率高、投机氛围浓厚,以流通市值计算,2015年主板换手率达到609%、创业板1259%,今年以来主板年化换手率降至262%、创业板降至797%,2015年为2016年的1.5-2.5倍。而美国纳斯达克市场是全球成熟市场上最活跃的股市,年换手率也不过242%。而且,美国的个人投资者的交易量占比也不过20%左右。”

当前A股的交易结构同上世纪80年代的台湾股市、上世纪70年代之前的美国股市类似。李迅雷回顾称,1985-1990年台湾大牛市期间,股市约90%的交易量都是由散户完成的,交易量巨大,且换手率极高。美国在1970年前以散户为主,机构投资者持股比例直到1970年也只占20%。一直到1974年推出《雇员退休收入保障法案》历史性地创造出个人退休账户,且1978年推出了401K计划,成为了美国共同基金和资本市场最主要的资金来源,此后美国机构投资者持股比例才不断上升,到2013年达到62%。

“高的换手率说明市场的主流资金都是以博取差价收入为盈利模式,怎么可能在这样的市场环境下坚守价值投资理念呢?”李迅雷说,2016年以来,A股尽管出现了不断下跌的熊市,但主板的换手率也达到2.6倍,创业板的换手率更是接近8倍,这也丝毫不像成熟市场处在熊市时的换手水平,倒是有点像牛市的繁荣景象。

李迅雷还表示,归根结底只有实业做强做大,才能创造社会财富和社会价值。2015年上市公司年报汇总显示,最赚钱的前30家上市公司中,21家为金融企业,占比达到70%,仅四大行的净利润就要占到所有上市公司净利润的三分之一。而金融企业作为中介机构,本身不创造价值,只是为非金融企业提供服务。

下半年市场应抛弃唯点数论

对于下半年A股情况,赵锡军强调不应该再牢牢盯住指数,否则很容易就会走到舍本逐末的道路上。“不应一味看市场波动了多少点,而应该从规范市场等来进行市场治理。要建立一个规范的市场,让投资者承担自己做决策的后果,我们看到证监会主席刘士余上任以来所推行的,都是从让市场更加公平、公开、公正的角度来整治内幕交易等问题,而不是看点位的高低。这是一个比较合适、比较科学、比较客观的做法。”

“如果看到市场有不公平、不公开、不公正的情况,即使点位不波动,我们也应该去管。在未来我们也同样不应把眼睛再盯在沪指点位上。”赵锡军说,通过对不规范行为、违规违法行为进行整顿,未来随着市场在客观公正、更能反映客观经济真实状况和企业真实业绩的情况下,若能杜绝内幕交易、欺诈消费者、违规违法的情况,投资者便可以更放心地进行投资并对自己的所作所为负责。

《经济》记者从证监会了解到,其下半年对股市的工作重点仍然是对市场进行整顿治理,证监会主席助理黄炜也表示,投资者教育和保护也要迅速跟进。“在进行投资者教育时要把风险揭示落到实处。”业内人士评论称,如果大家看到市场很规范了,投资者就不会再要求别人为自己的投资错误来买单,从而可以真正地做到100%为自己的决策负责。

“一直以来当股市下跌的时候,投资者就会认为是股市不规范,别人欺骗了我,应该让别人来负责。”赵锡军说,如果大家总期盼着股市下半年要上升,而不是期盼着股市要更加规范,那今后就仍然会出现要别人为自己的投资失利买单的情况。“因此下半年筑底反弹也好,继续盘整也好,下挫也好,如果上市公司的运行或宏观经济的运行是平稳的,股市又能够客观反映市场的价值,那么股市的走势也必将是平稳的。所以我对股市下半年的期待,一定是建立在市场更加规范的基础上的,我更加期待监管层对市场继续进行治理,让股市能够真正客观反映市场价值,让投资者能够真正为自己的判断买单,而不是听到小道消息然后跟风购买。”

未来我们的市场同样需要更多的机构投资者。赵锡军表示,“如果看下欧美市场为什么以专业性的投资金融机构为主就知道,这种机构投资者并不是指随便的一个企业或者是个人,因为其股市考验的是对市场的真正判断,很多人并不相信自己的判断能力从而把钱交给专业投资机构。这是通过几轮的金融危机、几十年或上百年的时间、若干波投资者把钱投下去之后血本无归得来的。中国作为社会主义国家,我并不赞同完全像西方资本主义国家一样通过血腥暴力的方式让投资者买教训从而成长起来,我觉得可以通过更循序渐进的、平缓的过程来确立好风险指标,让投资者更有能力承担风险,为自己负责。”

李迅雷同样认为,投资者结构散户化与机构思维散户化是需要改善的问题。“A股投资者结构中最大的特点是散户占比高、机构投资者占比低,散户占一半(按自由流通市值计),而公募、私募、保险社保等机构投资者占比仅22.5%。而成熟的市场,如美国标普500指数投资者结构中,个人投资者只占14.1%,机构投资者占比高达66.5%。机构投资者中,追求绝对收益投资者占比超过相对收益投资者。”

此外,即便是机构投资者,如保险、QFII、国家队等与公募和私募的投资风格也有差异。李迅雷介绍称,保险、QFII更偏重于低估值的蓝筹股和价值投资,而公募和私募则偏爱新兴行业。但由于去年以来,私募发展过快,目前已有超过万家的私募基金,虽然名义上公募和私募都为机构投资者,但由于存在业绩排名、申购赎回或结构化产品的压力,实际上都很难做到长期投资,因此,投资思维散户化倾向的机构也不在少数。

“我国股市前方仍然长路漫漫。”李迅雷称,“西方股市已经营了上百年,而我们刚刚经营了20多年,价值投资理念的形成火候未到,还需要有人来推动,还需要放松管制,引进更多的境内外机构投资者,更需要继续进行市场化改革,让A股市场变得更有吸引力和竞争力。”

“同时,也需要有创导价值投资理念的先行者来带动市场走向规范和理性。”李迅雷认为,“如果机构投资者中崇尚价值投资理念的精英们的影响力越来越大,是可以起到倒逼上市公司提高公司治理水平,从而涌现出更多价值创造型企业的。”

“从参与者人数和市场规模来讲,我们有一个很大的市场。”赵锡军说,“但从市场的发育程度来讲,还要不断进行制度建设,投资者也在不断的成长中,这些和西方比起来还是有差异的。例如MSCI(美国明晟公司)打算把中国A股指数纳入进去,这其实更多地取决于MSCI希望吸引更多愿意投资发展中国家市场的投资者。反之,如果MSCI的追随者大都是向发达国家市场投资的投资者,MSCI则没有必要去将我国的A股指数纳入进来。所以MSCI有意将A股指数纳入的消息,能说明的问题其实是在国外有一批想要投资中国股市的投资者,而并不应有类似A股将因此反弹的判断。”