中联重科混合所有制改革的效果分析

中联重科混合所有制改革的效果分析

1999年以前的中联重科是一个国家级研究院,日均收入仅万元,在经过了20余年的混合所有制改革之后,如今中联重科日均收入已超过2亿元。截至2013年,公司注册资本77.06亿元,员工近3万人,下属各经营单元实现收入近800亿元,利税近90亿元,成为我国工程机械行业的领头羊。中联重科的完美蜕变正是得益于其混合所有制的成功实践,它的成功证明了混合所有制改革在扩大国有资本的支配能力、促进国有资产保值增值、提高国有企业竞争力中发挥着重要作用,也为混合所有制在国有企业中的实施提供了借鉴,具有一定的研究价值。本文将对中联重科混合所有制改革的历程、效果进行分析梳理,为国有企业的混合所有制改革提供参考。

一、中联重科的混合所有制改革历程

中联重科的混合所有制改革历程大致可以分为3个阶段:

第一阶段:股份制改造,实现A股上市。中联重科的前身原建设部长沙建设机械研究院,在上世纪九十年代陷入了机制僵化、生产效率低下、竞争能力弱等困境下。为了走出困境,增强企业活力,中联重科进行了股份制改造,于1999年成立长沙中联重工科技发展股份有限公司,建设部长沙建设机械研究院持股比例为74.75%。2000年,中联重科登陆深交所,发行5 000万股股票,募集资金63 700万元,在上市发行后1.5亿股总资本中,国有股占49.84%,其他股东占50.16%。股份制改造和上市为中联重科提供了一种有效的组织形式和运行方式,解决了历史遗留的重负,赢得了市场竞争优势。

第二阶段:大股东改制,引入外资,实现员工持股。2005年开始,中联重科的大股东——建设部长沙建设机械研究院整体改制,由国有独资公司变为国有控股的外资投资公司,改制的过程中关键是引入外资,并且实现了员工持股。2009年,中联重科的第一大股东——长沙建设机械研究院有限责任公司清算注销,清算注销后,中联重科的产权关系得以明晰,并且从根本上成为由国有股、管理团队和骨干员工、战略投资者、境外投资者及其他流通股股东共同持股的混合所有制产权结构(如图1所示),实现了真正意义上的混合所有制。

第三阶段:H股上市,实现资本国际化。2010年,中联重科在香港联交所主板上市,公开发行10亿股,募集资金总额150亿港元。股权国际化为中联重科股权打开了迈进国际资本市场的大门,使其产(股)权结构更趋多元化和合理化,其混合所有制的改革也趋于成熟。截至2014年9月底,中联重科的持股情况为香港中央结算有限公司持股18.53%,湖南省国资委持股16.26%,中联重科管理团队及员工持股7.14%,成为一家由国有资本相对控股的混合所有制企业。

二、混合所有制改革效果分析

1.国有资本的杠杆效应增强。

混合所有制改革的实质就是通过减少国有资本的投入,进而引入非公有制的资本,筹得更多资本。在混合所有制改革之前,中联重科是国有独资企业,国有资本100%控股,但在混合所有制改革之后,中联重科股东的国有股仅有16.26%,相对控股。笔者根据中联重科2006 ~ 2013年的年报统计了国有股比重和净资产金额(见表1),国有股的比重从41.8%下降到16.26%,净资产由23.38亿元增加到420.52亿元。由此可见,混合所有制改革通过减持国有股,引进不同类型的投资主体,不断增加净资产的规模,提高了国有资本控制资本的能力,充分发挥了国有资本的杠杆效应。

图1 公司与实际控制人之间的产权和控制关系

表1 2006 ~ 2013年中联重科净资产和国有股比重统计

2.国有资本保值增值。

国有资本若想实现保值增值,就需要在市场中充分流动起来,而流动性差是国有资本的一大弊病。实现混合所有制的途径——增资扩股、公开上市、股票流转或资产转让和员工持股正是增强国有资本流动性的有效方式。笔者根据中联重科2006 ~ 2013年的年报统计了国有资本规模变动的情况(见表2),从2006年到2013年国有资本直线上升,扩大了7倍多;同时,国有资本保值增值率总体上保持在1倍以上的增长速度,并且在金融危机以及后金融危机时代经济发展放缓的形势下,中联重科仍然能保持1倍以上的国有资本保值增值率。

表2 2006 ~ 2013年中联重科国有资本和国有资本增值保值率

3.企业竞争力增强。

李正图用阿尔钦、登姆塞茨在1972年提出的“队生产(Team Production)”理论证明了混合所有者这种合作的经济组织能够创造出大于单个生产要素单独生产之和的收益 (李正图, 2005)。正是因为混合所有制将不同所有制的资本融合锁定在一起,相互间形成共同的价值目标同时又综合各方优势,使得整合后的资源在企业内部由量变向质变发展,进而提高了企业在行业中的竞争地位。从2001年到2013年,中联重科的营业收入超过行业均值数倍,行业竞争力不断增强。

三、混合所有制改革成功的原因

1.坚实的股份制改造。

股份制改造是实现混合所有制最有效的形式和途径,中联重科的股份制改造为其混合所有制改革打下了坚实的基础。在股份制改造的过程中,如何处理政府与企业的利益矛盾是关键。制度变迁理论认为制度变迁的成功与否取决于利益重新分配中双方力量的对比。国有企业股份制改造会造成政府和企业利益的重新分配,因此,股份制改造的成功取决于正确处理政府和企业的利益矛盾。然而,在国有企业的股份制改造过程中,政府具有天然的主动权,政府不可能完全不干预股份制改造,如何避免股份制改造不是按照政府偏好进行,而是按照企业的利益进行是关键。在1999年由中联重科作为主发起人,联合其他5家发起人的股份制改造中,中联重科集聚优质资产成立了长沙中联重工科技发展股份有限公司,这种优质资产的整合给企业带来了无限活力。而中联重科的大股东改制更是为股份制改造提供了更为现实的契机。通过国有股减持,大股东由国有独资转变为国有控股的外资投资公司,进而注销大股东,中联重科多层的产权关系得以明晰,减少了政府的行政干预,明确了委托代理链条上权责利的划分,为股份制改造提供了助力。

2.合理的股权结构。

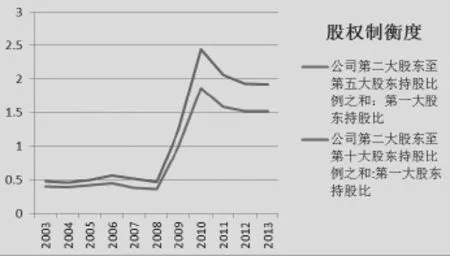

在混合所有制企业中,由于存在多元的利益主体,设计合理制衡的多元化股权结构成为关键。股东的目标是股权效用最大化,不同性质的股东所随求的目标效用不同,若未能设计合理的股权结构,即会造成股东之间的利益冲突。对于国有企业中联重科,国有股权是绝对控股、相对控股还是参股成为混合所有制改革首先要解决的问题。工程机械行业属于资本密集型产业,作为我国工业经济迅猛发展的重要支撑,需要大量的资本投入,因此对于这类行业需要有国有性质的股东作为重要支撑,而国有资本绝对控股的企业对民营资本的吸引力不足,国有资本相对控股可以让非公有制资本在企业的经营管理权中具有一定的发言权,提高经营管理效率,从而可以吸引大量多元化的资本,充分发挥国有资本的杠杆效应。但是,国有资本相对控股的股权结构又存在其他资本联手削弱国有资本控股地位的风险,因此,在引进非公有制资本时,股权结构要相对分散。笔者通过分析2003年到2013年中联重科对前十大股东持股比例的披露数据,计算出衡量股权结构的两个指标——股权集中度和股权制衡度(见图2、图3)。可见,截至2013年年底,中联重科的股权结构特点表现为:股权愈发相对分散,股东相互制衡。

图2 2003 ~ 2004年中联重科股权集中度

图3 2003 ~ 2004年中联重科股权制衡度

3.多元化的股权投资者。

混合所有制的根本含义即企业的产权结构和资本结构不仅包括公有资本,也包括私有资本或外资资本。形成多元化的股权结构,使得不同性质的股权投资者在混合所有制企业中充分发挥各方的作用,这也正是混合所有制改造的核心方向。中联重科在混合所有制改革的过程中,积极引入多元化的投资者,从最开始单一股权结构逐渐转变为由国有法人持股、境外投资者、战略投资者和管理层及员工持股的多元化、多层次的股权结构。不同性质的股权投资者都发挥着重要的作用,特别是战略投资者和管理层与员工持股,这是促使中联重科混合所有制改革成功的关键助推器。战略投资者给中联重科不仅带来充足的资本,还带来业务、经营管理和声誉等方面的增值服务,并且战略投资者只图回报不求控制的特性,也可以更好地融入混合所有制企业,使得合作相对顺利。员工持股是混合所有制改革的另一个重要“混合方”。根据“利益相关者理论”,员工作为重要的利益相关者,也应该具有剩余权益的索取权。2015年国资委在《关于混合所有制企业实行员工持股试点的指导意见》中也肯定了员工持股是混合所有制改革中不可或缺的一部分。中联重科的管理层和员工持股从无到有,形成资本所有者与劳动者利益的共同体,加大了混合制所有制改革的功效。

(《财务与会计》2015.18)