高管海外经历与资本结构优化调整

黄国良 徐加武

摘要:随着经济全球化进程加快,海外经历已经成为管理者一种重要的经历特征。本文以2009-2013年创业板上市公司数据为样本,从资本结构调整速度、偏离度和调整速度非对称性方面检验了高管海外经历对资本结构优化调整的影响。研究发现:高管海外经历提高了资本结构优化调整速度,降低了资本结构偏离度,表明高管海外经历对资本结构优化调整具有积极作用;高管有海外经历的公司资本结构优化调整速度存在非对称性,其资本结构向上优化调整速度快于高管无海外经历的公司,向下优化调整速度慢于高管无海外经历的公司。

关键词:海外经历;资本结构;调整速度;偏离度;非对称性

中图分类号:F275.5 文献标识码:B

收稿日期:2015-08-21

作者简介:黄国良(1968-),男,浙江临海人,中国矿业大学管理学院教授,博士生导师,管理学博士,研究方向:公司财务与治理;徐加武(1990-),男,江苏新沂人,中国矿业大学管理学院研究生,研究方向:公司财务与治理。

一、引言

随着经济全球化进程加快以及我国经济社会的快速发展,拥有海外留学经历、工作经历和生活经历的人员越来越多。具有海外经历的人才普遍拥有良好的专业背景,具备国际视野和丰富经历,倾向于直接创业或者进入外资和民营企业,这一现象在新兴产业中更为普遍(罗思平和于永达,2012)。但是,管理者海外经历特征的经济后果尚未引起财务理论界的广泛关注。

行为金融理论抛弃了管理者是同质的理性经济人的传统假设,认为管理者的特征差异能够影响管理者的心理和认知,进而影响公司的财务决策。国内外文献就高管的经历特征对公司财务政策的影响进行了研究,结果表明受过 MBA 与财务专业教育的高管、具有金融与财务工作经历的高管、具有从政经历和部队经历的高管能够影响公司的资本结构政策(Bertrand和Schoar,2003;Graham等,2013;刘浩等,2012;姜付秀和黄继承,2013;张亮亮等,2013),因此高管海外经历作为管理者的一种经历特征,能够通过影响管理者的认知偏差影响公司财务政策的选择。

资本结构作为现代公司财务的核心要素之一,已有文献对其优化调整的研究主要从调整速度、偏离度和调整速度的非对称性三个方面展开。Bradley等(1984)认为公司进行负债融资时需要权衡收益与成本,存在“最优资本结构”,即资本优化调整中的目标资本结构。对于每个公司来说,目标资本结构是一个动态选择的过程。在现实中,公司实际资本结构往往偏离目标资本结构,在资本结构向目标资本结构调整的过程中涉及到调整速度快慢的问题。偏离目标资本结构的公司向下调整资本结构与向上调整资本结构的速度存在显著差异,从而产生了资本结构优化调整速度的非对称性问题。那么,高管海外经历对公司资本结构优化调整具有什么影响?鲜有文献能够做出回答,故本文就高管海外经历与公司资本结构优化调整之间的关系展开研究。

二、文献回顾和假设提出

通过梳理国内外高管海外经历文献发现,在推动企业国际化方面,海外经历有助于战略领导者获取其他国家的文化和商业实践知识,降低信息不对称性带来的风险,因而高管团队中拥有海外经历的人员越多,越有利于推动企业的国际化(Sambharya,1996;贺小社等,2010;尹俊等,2013)。在企业技术创新方面,具有海外经历的高管能够显著促进企业创新投入,提高企业技术创新能力(罗思平和于永达,2012;周泽将等,2014)。在企业绩效方面,余国新等(2010)发现高管的海外经历并未因其丰富的背景为企业的发展带来正向作用。高管海外经历作为经历特征的一种,财务领域鲜有对其进行专门研究的,并且在为数不多的研究中,多数情况下是作为高管个人特征差异的一部分进行研究,而且主要集中于企业国际化、企业技术创新和企业绩效等方面,研究成果比较匮乏,亟待深入研究。

(一)高管海外经历与资本结构优化调整速度

对于具有海外经历的高管,一方面,其海外经历多集中于管理和技术水平较高的欧美等发达国家,具有较好的把控风险的素质和能力(Sambharya,1996;贺小社等,2010;尹俊等,2013),从规避风险的角度考虑,这有利于实际资本结构向目标资本结构进行及时调整;另一方面,资本结构的优化调整具有较强的专业性,而具有海外经历的高管普遍拥有良好的专业背景和丰富的经历,能够较为清晰地认识到负债的抵税收益及其带来的破产风险和合理的资本结构对提高公司价值的作用。因此,可以推知,具有海外经历的高管能够及时优化公司的资本结构,使资本结构的调整速度更快。据此,本文提出研究假设1:

H1:高管海外经历与资本结构优化调整速度显著正相关。

(二)高管海外经历与资本结构偏离度

Heshmati(2001)和童勇(2004)等发现资本结构优化调整速度与公司实际资本结构偏离目标资本结构成正比,说明实际资本结构偏离目标资本结构程度越大,公司向目标资本结构优化调整的意愿就越强烈。结合之前分析,具有海外经历的高管能够及时优化调整公司的资本结构,加快资本结构的调整速度,这有助于降低实际资本结构偏离目标资本结构的程度。因此,可以推知,高管海外经历有利于减小公司资本结构偏离度。据此,本文提出研究假设2:

H2:高管海外经历与资本结构偏离度显著负相关。

(三)高管海外经历与资本结构优化调整速度的非对称性

已有的研究证实了资本结构优化调整速度非对称性现象的存在。王化成等(2013)从微观角度研究了资本结构优化调整速度的非对称性问题,认为公司实际资本结构低于目标资本结构将导致节税收益减少,公司实际资本结构高于目标资本结构将导致破产成本增加。行为金融理论认为增加成本比减少等量收益造成的效用损失更大,因此,高管向下调整资本结构的意愿更强烈,资本结构向下调整速度会快于资本结构向上调整速度。对于公司财务政策选择,有海外经历的高管同样能够认识到与其冒着破产的风险去增加节税收益倒不如减少节税收益去降低破产的风险。据此,本文提出研究假设3:

H3:高管有海外经历的公司其资本结构优化调整速度存在非对称性,且资本结构向下调整的速度大于资本结构向上调整的速度。

拥有海外经历的高管一方面因其拥有良好的专业背景和丰富经历能够较好地把控风险,另一方面其在行为风格上往往会表现得更为自信。基于行为金融理论的研究认为高管越自信越倾向于较高负债比率(Ben-David等,2007;余明桂等,2006;江伟,2011)。因此,与无海外经历的高管相比,拥有海外经历的高管提高负债水平的意愿相对更强烈,更加可能倾向于较高的负债率,而无海外经历的高管则相反。据此,本文提出研究假设4和假设5:

H4:高管有海外经历的公司资本结构向上优化调整速度快于高管无海外经历的公司。

H5:高管有海外经历的公司资本结构向下优化调整速度慢于高管无海外经历的公司。

三、研究设计

(一)模型构建

1.高管海外经历与资本结构优化调整速度模型

(二)变量设计

1.被解释变量

出于稳健性考虑,资本结构分别利用资产负债率和有息资产负债率进行衡量,其中有息资产负债率=(短期借款+一年内到期非流动负债+长期借款+应付债券+应付票据)/总资产。

2.解释变量

为了满足研究需要,本文将高管定义为公司高级管理人员、董事会成员和监事会成员。海外经历是指拥有包括港澳台在内的中国大陆之外的教育经历、职业经历和生活经历,主要包括留学经历、海外工作经历、外国国籍和海外居留权等。高管拥有海外经历的公司,赋值为1,否则赋值为0。

3.控制变量

参考以往研究文献,本文选取滞后一期的公司规模、盈利能力、成长性、有形资产比例、非债务税盾、资本结构行业均值等变量以及年度虚拟变量作为控制变量。其中,成长性变量由于自身构成具有滞后性,如果选用滞后一期的数据,成长性变量的构成数据将滞后两期,会导致样本量大幅减少,故成长性变量选择本期数据进行替代衡量。各变量具体定义见表1。

(三)样本选择和数据来源

本文选取2009-2013年创业板上市公司作为研究样本。由于构建的资本结构相关模型中的部分控制变量使用了滞后一期的数值,因此本文剔除了IPO上市公司和数据缺失样本,最终总计得到894个有效观测样本,其中,2010年58个,2011年188个,2012年293个,2013年355个。高管海外经历数据手工整理自CSMAR数据库下载的高管个人简历,缺失的高管个人简历通过新浪财经进行补充,极个别查阅不到简历的高管做删除处理。本文其他数据均来自于CSMAR数据库,数据处理使用Excel2007、Stata12.0软件。

四、实证结果分析

(一)描述性统计

1.高管海外经历情况统计

本文考察了有效观测样本中共计15 019位高管的个人简历,经过统计发现具有海外经历的高管共计1 470位,占高管总数的9.79%。其中,兼具经济和财务等相关经历的高管640位,占具有海外经历高管的比例达到43.54%,说明高管海外经历与公司财务政策具有紧密联系,拥有海外经历的高管能够理解合理的负债对提高公司价值的作用。从表2中,可以看出高管海外经历以管理和技术水平高的美国、港澳台、欧洲等发达国家和地区为主,说明高管海外经历对公司发展具有积极的作用。

2.其他主要变量描述性统计

从表3中可以看出,创业板公司的资产负债率均值为0.2094,有息资产负债率均值为0.0823,与主板市场公司相比资本结构偏低,需要进行优化调整。创业板公司规模的中值和均值相近,分别为20.6372和20.6615,极小值和极大值分别为18.6794和22.5661,说明分布均匀。创业板公司的成长性均值为0.2349,增长较快,具有高成长特点。

(三)高管海外经历与资本结构偏离度回归结果

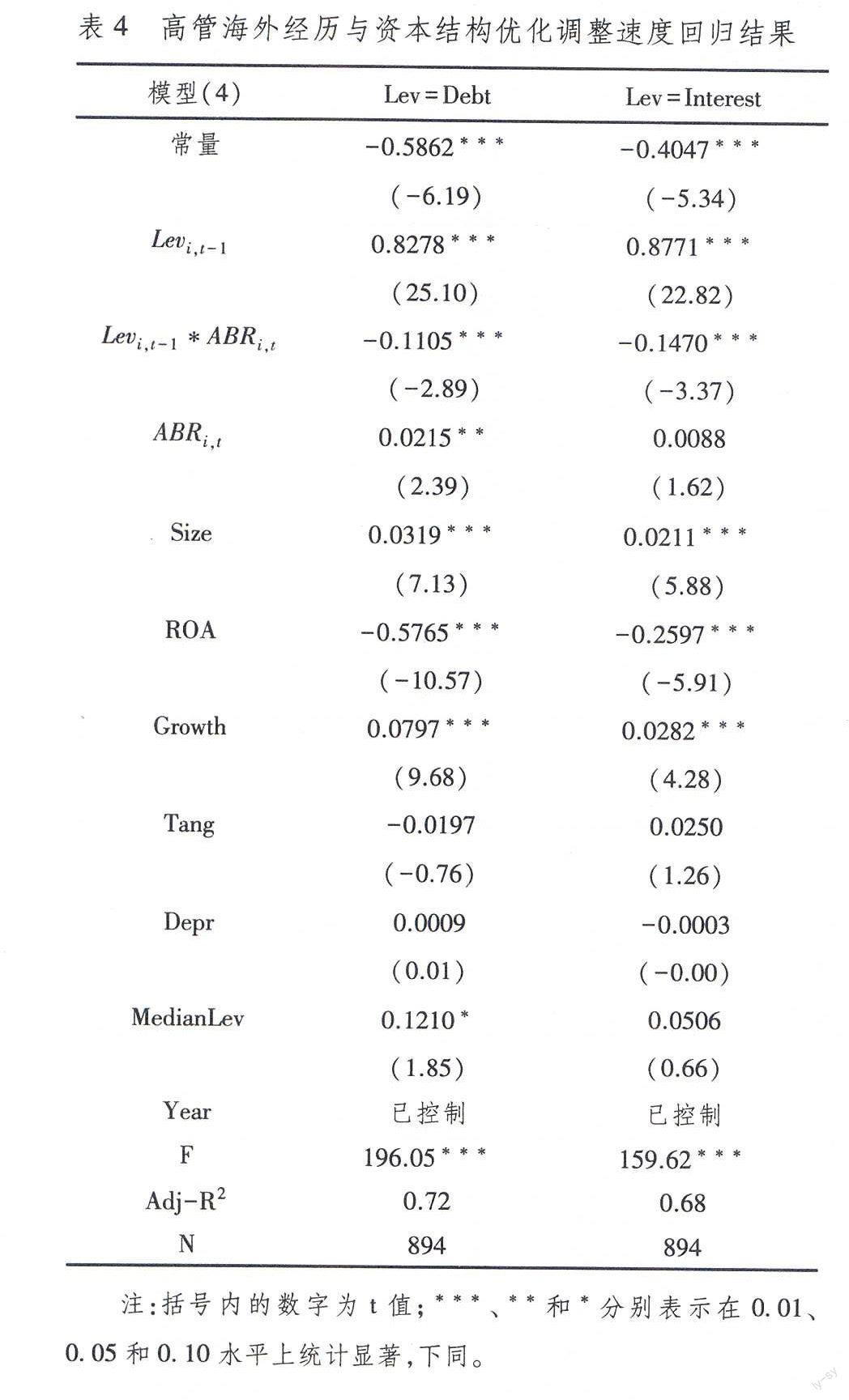

利用模型(1)对目标资本结构进行拟合的回归中,发现以资产负债率为因变量的模型中,除了年度虚拟变量外,其他主要变量均在1%的水平上显著,说明本文运用模型(1)对目标资本结构进行预测具有合理性。以有息资产负债率为因变量的模型中,个别变量显著性稍有下降。其中,在分别以资产负债率和有息资产负债率为因变量模型(1)中,成长性变量分别在1%和5%水平上显著,说明成长性选择本期数据替代滞后一期数据具有合理性,原因在于创业板公司具有高成长性,各年成长性指标变动并不明显。

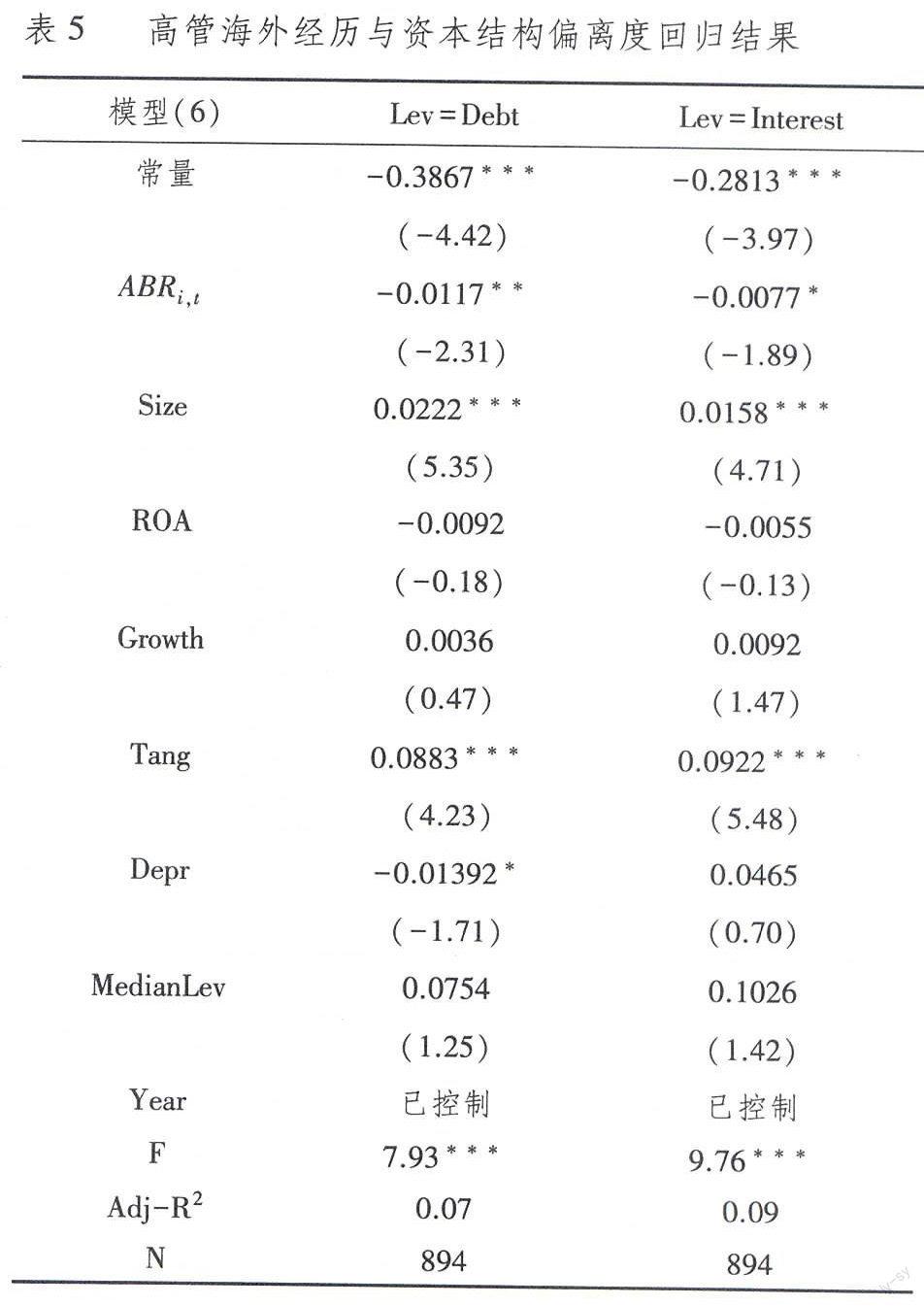

从表5高管海外经历与资本结构偏离度回归结果可以看出,分别以资产负债率和有息资产负债率为因变量的模型(6)中ABRi,t项的系数γ分别在5%和10%的水平上显著为负,说明高管海外经历有助于减小实际资本结构与目标资本结构之间的偏离度,验证了假设2。结合高管海外经历有助于提高资本结构优化调整速度的结论,说明高管海外经历通过提高资本结构优化调整速度缩小了实际资本结构与目标资本结构之间的偏离度。

(四)高管海外经历与资本结构优化调整速度的非对称性回归结果

对于高管海外经历与资本结构优化调整速度的非对称性研究,本文采用了分样本对比的方法进行研究,并对其进行了邹氏检验。

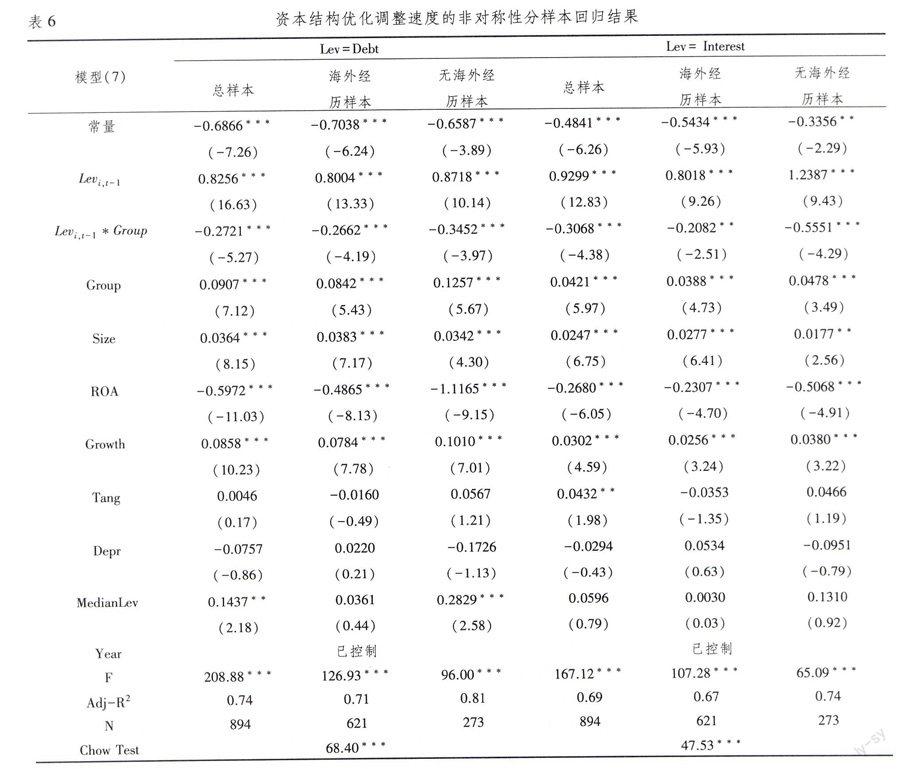

从表6中可以看出,在以资产负债率为因变量的模型(7)中,总样本、有海外经历的公司样本和无海外经历公司样本的Adj-R2分别为0.74、0.71和0.81,说明模型拟合度较好。Levi,t-1*Group的交叉项系数λ均在1%的水平上显著为负,说明总样本、有海外经历的公司样本和无海外经历公司样本的资本结构向下调整的速度均快于向上调整的速度,证明了总样本、有海外经历的公司样本和无海外经历公司样本均存在资本结构优化调整速度的非对称性。模型中Levi,t-1项系数均在1%的水平上显著为正,总样本、有海外经历的公司样本和无海外经历公司样本的向上调整速度δ分别为0.1744、0.1996和0.1282,资本结构向下调整的速度(δ-λ)分别为0.4465、0.4658和0.4734 ,表明资本结构向下调整的速度大于资本结构向上调整的速度,验证了假设3。跨样本的邹氏检验结果在1%的水平上显著,拒绝原假设,说明三个样本中同一模型的对应系数之间存在显著差异。通过对比发现,高管有海外经历的公司资本结构向上调整速度0.1996比高管无海外经历的公司向上调整速度0.1282要快,甚至比总样本向上调整速度0.1744要快,说明高管有海外经历的公司向上调整资本结构的意愿更强烈,更倾向于选择较高的负债率,在资本结构调整中更为激进,验证了假设4;高管无海外经历的公司资本结构向下调整速度0.4734比高管有海外经历的公司向下调整速度0.4658要快,也快于总样本向下调整速度0.4465,说明高管无海外经历的公司向下调整资本结构的意愿更强烈,更加倾向于降低负债率,在资本结构调整中更为保守,验证了假设5。

以有息资产负债率为因变量的模型(7)中,结论基本不变。

(五)稳健性检验

本文通过重新定义高管海外经历进行稳健性检验。具体做法:从原来的高管海外经历中删除港澳台经历及非发达国家经历,理由在于港澳台在地理上与中国大陆紧邻,风俗习惯相近,双方交流频繁,相互影响较大;非发达国家的管理和技术水平相比发达国家较低,相关海外经历的积极作用有限。稳健性检验结果显示,高管海外经历与资本结构优化调整速度之间关系的显著性下降,但是符号不变;高管海外经历与资本结构偏离度显著性下降,符号未变,以资产负债率为因变量的模型中,ABRi,t项系数仍在10%的水平上显著,结论基本不变;资本结构优化调整速度的非对称性分样本回归中主要变量的显著性和符号均未发生变化,各样本对比结果也未发生变化,结论不变。

五、结论

本文基于行为金融理论,以2009-2013年创业板上市公司数据为样本,从资本结构优化调整速度、资本结构偏离度和资本结构优化调整速度非对称性三个方面检验了高管海外经历对资本结构优化调整的影响。研究发现:(1)高管海外经历与资本结构优化调整速度显著正相关,与资本结构偏离度显著负相关,反映了高管海外经历对资本结构优化调整的积极作用。(2)高管有海外经历的公司资本结构优化调整速度存在非对称性,资本结构向下调整的速度大于资本结构向上调整的速度。(3)高管有海外经历的公司资本结构向上优化调整速度快于高管无海外经历的公司,向下优化调整速度慢于高管无海外经历的公司,反映了有海外经历的高管比无海外经历的高管在资本结构的选择上更加激进。

参考文献:

[1] 罗思平,于永达. 技术转移、“海归”与企业技术创新——基于中国光伏产业的实证研究[J].管理世界,2012(11):124-132.

[2] Bertrand M.,Schoar A. Managing with style: the effect of managers on firm policies[J].The Quarterly Journal of Economics,2003,118(4):1169-1208.

[3] Graham J.,Harvey C. and Puri M. Managerial Attitudes and Corporate Actions[J].Journal of Financial Economics,2013,109(1):103-121.

[4] 刘浩,唐松,楼俊. 独立董事:监督还是咨询?——银行背景独立董事对企业信贷融资影响研究[J].管理世界,2012(1):86-93.

[5] 姜付秀,黄继承. CEO财务经历与资本结构决策[J].会计研究,2013(5):27-34.

[6] 张亮亮,李强,黄国良.管理者 MBA 教育与公司资本结构决策关系研究——基于沪深 A 股上市公司的实证检验[J].经济与管理研究, 2014(2): 14-22.

[7] Bradley M.,Jarrell G.A. and Kim H. On the existence of an optimal financial structure: theory and evidence [J].Journal of Finance,1984,39(3): 857-878.

[8] Sambharya R.B. Foreign experience of top management teams and international diversification strategies ofUS multinational corporations [J].Strategic Management Journal, 1996, 17(9): 739-746.

[9] 贺小社,柯大纲,欧佩玉.高管团队人口统计学特征对国际化的影响[J].情报杂志, 2010(5):97-101.

[10]尹俊,黄鸣鹏,王辉,等.战略领导者成就动机、冒险倾向与企业国际化[J].经济科学, 2013(3):72-86.

[11]周泽将,李艳萍,胡琴.海归高管与企业创新投入:高管持股的调节作用——基于创业板企业的实证研究[J].北京社会科学,2014(3):41-51.

[12]余国新,程静,张建红.中小板高新技术行业上市公司高管背景特征与经营绩效关系的研究[J].科技管理研究,2010,30(1):177-179.

[13]Heshmati A. The dynamics of capital structure: Evidence from Swedish micro and small firms [J].Research in Banking and Finance,2001(2):199- 241.

[14]童勇.资本结构的动态调整和影响因素[J].财经研究,2004(10):96-104.

[15]王化成,高升好,张伟华.行为金融与资本结构动态调整——基于损失规避视角的探讨[J].财贸经济,2013(10):49-58.

[16]Ben-David I., Graham J.R. and Harvey C.R. Managerial Overconfidence and Corporate Policies[R].Working Paper, 2007.

[17]余明桂,夏新平,邹振松. 管理者过度自信与企业激进负债行为[J].管理世界, 2006(8):104-112.

[18]Flannery M.,Rangan K. Partial adjustment toward target capital structures[J].Journal of Financial Economics,2006,79(3): 469-506.

[19]姜付秀,黄继承.市场化进程与资本结构动态调整[J].管理世界,2011(3):124-134.

(责任编辑:张曦)