创业板创新能力调节作用下股权结构对公司绩效影响研究

田中禾 王多仁

摘要:文章通过对我国创业板市场的上市公司进行数据收集整理,考察了当前股权集中度与股权制衡度对公司绩效的影响,并检验了创新能力的调节作用。研究结果表明,创业板上市公司的股权集中度与股权制衡度均与公司绩效呈现出正向关系,创新能力在股权结构对公司绩效影响的关系中起到了显著的正向调节作用。

关键词:创业板;股权结构;创新能力;调节作用

近年来针对公司治理的研究已取得一定的成果。但不同地域和国家针对股权集中和分散情况的研究结论并不统一。英美国家股权高度分散为主,出现经理人和股东的冲突;东亚和西欧国家股权集中度较高,冲突集中在大股东和小股东的利益方面。我国针对股权结构与公司绩效的研究集中在主板和中小板市场。然针对创业板市场的研究相对较为贫乏。

通过研究我国创业板上市公司股权集中度与股权制衡度对公司绩效的影响,引入调节变量——创新能力,来研究何种股权治理模式可以有效促进大股东的决策及创新能力将在何种程度影响股权结构与公司绩效的关系成为理论界和实务届亟待解决的问题。

一、文献概述

Jense和Meckling(1976)基于股权分散与股权集中的结构提出了代理成本理论。合理的股权结构可以降低股权代理成本,缓解管理者道德风险和逆向选择的问题,提升公司决策的效率与绩效。

股权结构对公司绩效研究集中在中小板市场和主板市场且研究的方式较为单一。本文在原有的理论基础上进一步扩展研究范围,将研究机制从理论层面进行丰富,不仅检验传统研究结论是否适用于创业板市场,同时引入调节变量——创新能力,丰富公司治理的研究模式。

二、研究假设

(一)股权集中度与公司绩效的假设

大股东持股意见并未取得完全的统一。Pawlina和Renneboog(2005)研究发现,股权集中度越高公司持有的现金水平越低,大股东对公司管理者的监督将更加有效。大股东通过自身对公司的控制权获取隐性收益,降低公司价值行为,既大股东“隧道效应”。徐向艺和张立达(2008)研究发现,大股东依据持股比例,决策和行为也将不同。当持股比例较较低时,会出现“壕沟防御效应”,但当持股比例较大时会出现“利益协同效应”。我国创业板市场的股东多数为最初创立人,对企业拥有更加深厚的感情及创新热情。

基于此,本文提出研究假设:

假设1,我国创业板上市公司中股权集中度越高,公司绩效越好。

假设2,我国创业板上市公司创新能力对股权集中度与公司绩效之间存在正向调节作用。

(二)股权制衡度与公司绩效的假设

Shleifer和Vishney(1986)研究发现,股权制衡度较高,公司经营绩效越好。刘星和刘伟(2007)研究发现,股权制衡度有助于改善公司治理结构,增强股权制衡能力,增加公司价值。股权制衡度在一定程度上反映出公司基本治理结构和环境。在以创新为核心的市场中,较高的创新能力会增加股东对公司绩效的关注。陈志勇(2006)发现,企业研发投入可以影响公司对环境的适应。

基于此,本文提出如下假设:

假设3,我国创业板上市公司股权制衡度越高,公司绩效越好。

假设4,我国创业板上市公司创新能力对股权制衡度与公司绩效之间存在正向调节作用。

三、实证模型

(一)数据来源和选择

本文数据来源以上海证券交易所和深圳交易所创业板上市公司为研究样本。数据库是取自深圳国泰安数据库(简称CSMAR)。本文所选取的数据时间范围为2009年12月31日到2014年9月30日,代码为3000001到300383,以季度为单位进行数据收集。同时,剔除掉报表附注中创新能力的缺失值,并对创新能力年度数据取均值,共收集数据1173个,运用SPSS 22.0对数据进行处理。

(二)变量定义与计量

关于变量的选取主要考虑早期学者所采用的方式。关于公司绩效指标的衡量主要采用的是每股收益作为替代指标进行表示,自变量选取股权集中度与股权制衡度进行表示,调节变量将选择创新能力进行表示,控制变量选择董事会规模、独立董事比例、监事会规模、资产负债率、公司规模、企业成立时间以及行业虚拟变量。变量界定详细表格如表1所示。

(三)构建模型

根据研究假设,本文将构建多元回归模型如下。

股权集中度模型:

P=α10+α11 fo+α12ia+α13bd-size+α14id+α15bs-size+α16lev+α17sz+α18ag+ α19dum1+α110dum2+ε(1)

P=α20+α21fo+α22ia+α23fo×ia+α24bd-size+α25id+α26bs-size+α27lev+α28sz+α29ag+α210dum1+α211dum2+ε(2)

股权制衡度模型:

P=α30+α31for+α32ia+α33bd-size+α34id+α35bs-size+α36lev+α37sz+α38ag+ α39dum1+α310dum2+ε(3)

P=α40+α41for+α42ia+α43for×ia+α44bd-size+α45id+α46bs-size+α47lev+α48sz+α49ag+α410dum1+α411dum2+ε(4)

四、实证分析

(一)描述性统计性分析

公司前三位大股东已掌握公司控制权,但股权集中度并不很高。通过股权制衡度的统计结果,可知创业板上市公司九位股东的持股比例之和是高于第一大股东的,能够相对有效制衡“一股独大”的情况发生。

创新能力的整体均值水平为正,离散程度一般,数据分布相对集中,也间接证实创新能力对于创业板上市公司的重要程度。相关系数基本上都低于0.3,说明变量之间不存在显著的共线性问题,因而可进行多元回归分析。

(二)实证结果

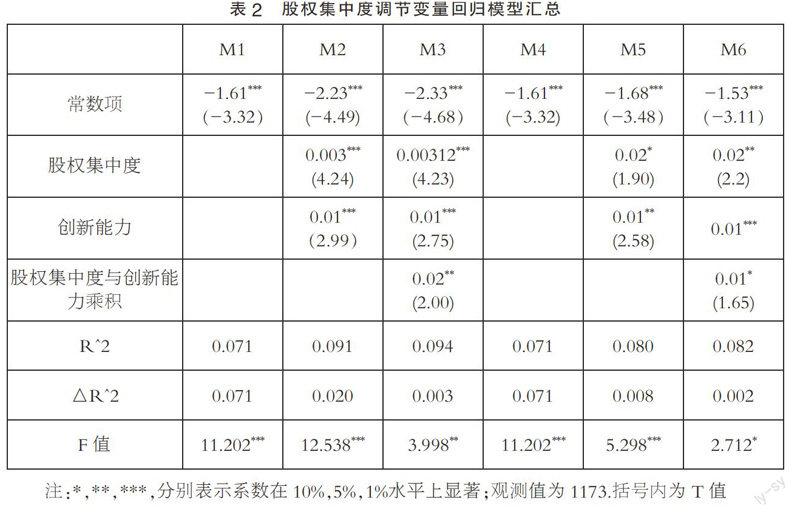

表2表示股权集中度调节变量回归模型汇总。六个模型分别对假设1到假设4进行了回归检验。

M1是将控制变量直接回归。M2将股权集中度作为自变量对公司绩效进行回归,M5将股权制衡度作为自变量加入模型进行回归,结果显示股权集中度(α=0.003,p<0.01)和股权制衡度(α=0.019,p<0.05)对公司绩效有着显著的影响。假设1和假设3都得到了验证。

M3和M6将创新能力纳入模型,M4和M7检验了创新能力对股权结构对公司绩效影响的调节作用。创新能力对股权集中度(α=0.02,p<0.05),股权制衡度(α=0.01,p<0.1)与公司绩效有着显著地调节关系,假设3和假设4都得到了证实。

(三)稳健性检验

为保证研究结论的一致性与准确性,本文针对该模型进行了稳健性检验。通过选择托宾Q值替代每股收益作为公司绩效的替代标量,进行回归分析。发现回归结果基本与每股收益的回归结果相同。回归结果依然体现出股权集中度与股权制衡度对绩效存在显著的影响,创新能力的加入依然在原来模型中体现出显著的线性关系。在验证调节作用时,创新能力在对股权集中度对公司绩效的调节作用并不是十分显著,但在股权制衡度对公司绩效的影响中依然是显著的调节作用。

五、结论与不足

(一)研究结论与建议

研究已经表明我国创业板市场的股权集中度对公司绩效有着显著的影响,而且提高股权集中度可以促进公司绩效,适当增加股权制衡度也会增加当前创业板上市公司的整体绩效。

引入创新能力后,发现股权集中度与创新能力的交互作用依然十分显著。创新能力对股权集中度较高的公司依然会有正向调节作用。

(二)研究不足与未来展望

本研究存在不足:一是样本数量的局限性。由于我国创业板市场成立时间短,存在中途退市或者新企业的加入。二是研究结论的适应范围局限。本文的研究结论仅限于我国创业板市场,对于其他市场并不具有应用性。未来可以根据相关理论引入新的中介变量进行拓展。

参考文献:

[1]BERLE A A., GARDINER C. Means, The modern corporation and private property[J]. New York: Commerce Clearing House,1932.

[2]Pawlina, G. and L. Renneboog. Is Investment‐Cash Flow Sensitivity Caused by Agency Costs or Asymmetric Information? Evidence from the UK[J].European Financial Management, 2005(04).

[3]徐向艺和张立达.上市公司股权结构与公司价值关系研究[J].中国工业经济,2008(04).

[4]Shleifer, A. and R.W. Vishny. Large shareholders and corporate control[J]. The Journal of Political Economy,1986.

[5]刘星和刘伟.监督,抑或共谋——我国上市公司股权结构与公司价值的关系研究[J].会计研究,2007(06).

[6]陈志勇.中小企业研发投入与公司业绩相关性的研究[D].北京化工大学,2006.

(作者单位:兰州大学管理学院)