风险投资决策的实例运用

张锐

摘要:企业进行项目投资所遇到的风险分为系统性风险和特有性风险两类。在风险投资决策实务中,企业根据项目的系统性风险调整折现率,而根据项目的特有风险调整现金流量,最后计算净现值来判断项目是否可行,本文对此举例进行分析。

关键词:风险投资决策 实例 运用

中图分类号:F275 文献标识码:A 文章编号:1002-5812(2016)07-0056-02

一、风险投资决策理论分析

项目投资是企业为实现可持续发展、实现价值增值采取的常见措施。在评价某个备选项目是否可行时,企业通常采用成本效益分析法,比较项目期限内所投入的成本和获得的效益。若成本低于效益,项目可行;反之,则不可行。我们通常以项目的现金流入量代表效益,以现金流出量代表成本,采用货币时间价值换算方法,将不同时间点上的现金流量换算到现值点加以比较,这是项目投资决策中对时间价值的运用。同时,任何投资项目都是有风险的。所以,企业在评价投资方案时,除了比较成本效益外,还要测算项目的风险,衡量在此风险水平上,企业的效益是否能弥补成本。而后者,是项目投资决策的难点。

企业进行项目投资所遇到的风险分为系统性风险和特有性风险两类。前者是指对所有项目都有影响的因素的集合。这些因素为国家方针、政策、市场发展状况等项目外因素,它们对项目收益的不确定性影响是自身无法改变的。而后者是指由于项目本身的因素所造成的收益的不确定性,是可以通过项目的完善来分散的。两类风险的衡量指标完全不同。

企业进行风险投资决策时,最为常用的评价指标为净现值,即采用现金流入量和流出量的差比方法。计算净现值有一个原则:项目现金流量和贴现率要么都体现了项目的风险,要么都没有风险,口径必须一致。因此,计算风险项目净现值就有两种方法:按风险调整现金流量法和按风险调整贴现率法。前者是将有风险的现金流量利用约当系数调整为无风险的现金流量,再利用无风险的贴现率计算净现值。其优点是将时间价值和风险价值分开考虑,缺点是约当系数的确定与分析者的风险偏好有关,主观性较强,会影响决策的结果。尽管对约当系数的选择可先算出项目各年现金流量的标准差,根据行业认可的标准差与约当系数的对应表来选择,相对降低主观性的影响。然而,标准差衡量的是项目的特有性风险,运用的假设前提是仅评价项目自身的因素对可行与否的影响,忽略项目外因素如企业整体风险或市场对项目的影响。而按风险调整贴现率法是将无风险的贴现率调整为有风险的贴现率,再将有风险的现金流量计算出净现值。其优点是可用风险计算模型相对精确地计算出项目所承受的风险,缺点是此方法将时间价值和风险价值混为一谈,并且,在整个项目寿命期间,评价均用同样的风险贴现率,对随着时间推移而风险下降的项目来说,人为夸大了未来的风险。所以,此方法在理论上受到了批评。

按风险调整贴现率通常有两种做法:一是找到一个可比企业,确定该企业的β系数,利用资本资产定价模型来调整;二是根据风险报酬率模型K=Rf+bQ来调整。第一种方法的难点在于可比企业的选择,并且β系数只代表了企业的系统性风险。使用的假设前提是企业通过投资组合,已将非系统性风险分散。这对于单一的项目投资来说,风险确定不准确。第二种方法中b被称为风险报酬系数,由企业所属的行业专家来确定,同样也存在主观性,但系数由同行专家确定,是一个常数,对模型的结果影响不大。影响最终结果的是标准离差率Q,Q反映的是企业项目特有性风险的大小。

通过以上分析可知,风险投资决策的两种方法分别侧重了两类风险的衡量。那么,在实务中,企业决策时应如何选用风险衡量指标?

通常,项目的特有性风险不宜作为项目投资时的衡量风险。因为,对于企业来讲,每年通常要进行多项项目的投入或开发。假设每个项目的成功率为20%,如果企业只投资一个项目,那么成功的概率为20%,显然,孤立地评价一个项目时风险较高。如果企业进行多个项目投入,这些高风险项目组合在一起后,单个项目的大部分风险可以在企业内部分散掉,此时,企业的整体风险会低于单个项目的风险。或者说,单个项目并不一定会增加企业的整体风险。因此,项目的特有性风险不宜作为项目投资的风险衡量。如果企业投入一个新项目,该项目的特有性风险等于或小于企业现有资产的平均风险,该项目一旦采用,也不会增加企业的整体风险。但如果新项目的风险超过了企业现有平均风险,从股东的角度来看,增加的这部分风险可以通过股东的资产多样化组合而分散掉一部分,仅剩下不能分散的系统性风险。从资产组合及资本资产定价理论角度看,衡量新项目投资的风险时,不应考虑新项目实施对企业现有风险水平可能产生的全部增减影响,因为企业股东可通过构建投资组合,来消除单个投资主体的大部分风险。所以,唯一影响股东预期收益的是项目的系统性风险。

因此,在实务中,企业用净现值评价风险项目是否可行时,用项目的系统性风险来调整折现率,体现股东或企业的预期收益;用项目的特有性风险来调整现金流量,体现项目本身未来收益的不确定性。项目特有风险用未来现金流量的标准离差率来衡量。计算项目现金流量的标准离差率采用情景分析法,即根据经验,假定项目乐观或悲观状态下,现金流量的不同取值和概率。而现金流量的预测分流入量和流出量。流入量的主要来源为产品销售收入,可根据市场部分析的需求来确定生产量和销售收入;流出量主要为投资额和生产中的成本消耗,这些是确定的,可根据企业战略及生产量来确定。项目系统性风险确定较难,通常用可比公司的β系数来确定。如果可比公司的资本结构与拟投资项目的所在公司相同,则可直接用β系数,如果资本结构不同,则需要调整。此外,计算净现值有两种方法,即实体现金流量法和股权现金流量法。实体现金流量是企业全部现金流入扣除成本费用和必要的投资后的剩余部分,是企业一定期间可以提供给股权和债权投资人的税后现金流量。用此方法,折现率为加权平均资本成本率。股权现金流量是一定期间企业可以提供给股权投资人的现金流量,等于实体现金流量扣除对债权人支付后剩余的部分。用此方法,对应的折现率为股权资本成本率。

二、风险投资决策的实例运用

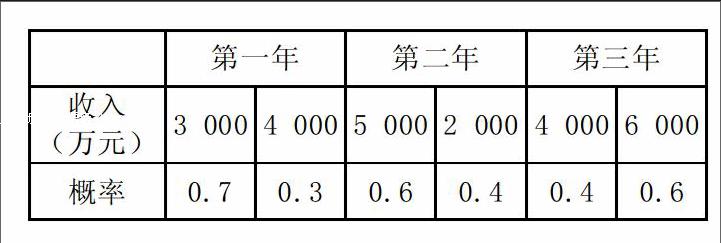

例:某企业拟投资一项目,寿命为3年,无建设期。项目初始投入固定资产900万元,流动资金100万元,期末无残值,所得税税率为25%。该项目每年付现经营成本均为100万元,每年销售收入如下表所示:

如果市场同期国债利息率为5%,市场风险溢价为8%。当前企业的资本结构为债务40%,权益60%,投资新项目后仍然保持此结构,债务税前成本为6%。企业的可比公司资本结构为债务30%,权益70%,权益β值为1.3。那么,判断该项目是否可行,可采用如下步骤:

第一步,分析项目现金流量。

利用“NCF=(收入-付现经营成本)(1-税率)+折旧×税率”来计算每年经营现金净流量。由于年折旧=900÷3=300(万元),因此:

第一年经营现金净流量:

概率为0.7时:NCF=(3 000-100)(1-25%)+300×25%=2 250(万元)

概率为0.3时:NCF=(4 000-100)(1-25%)+300×25%=3 000(万元)

期望现金流量E1=2 250×0.7+ 3 000×0.3=2 475(万元)

第二年经营现金净流量:

概率为0.6时:NCF=(5 000-100)(1-25%)+300×25%=3 750(万元)

概率为0.4时:NCF=(2 000-100)(1-25%)+300×25%=1 500(万元)

期望现金流量E2=3 750×0.6+ 1 500×0.4=2 850(万元)

第三年经营现金净流量:

概率为0.4时:NCF=(4 000-100)(1-25%)+300×25%=3 000(万元)

概率为0.6时:NCF=(6 000-100)(1-25%)+300×25%=4 500(万元)

期望现金流量E3=3 000×0.4+ 4 500×0.6=3 900(万元)

整个项目现金流量如下表所示:

第二步,分析项目风险程度。

项目风险程度(Q)=综合标准差(D)÷现金净流量预期现值(EPV)

D={Σ[σt2÷(1+i)2t]}1/2

其中:t为年份,σt2为现金流量方差,i为无风险报酬率。

σ12=(2 250-2 475)2×0.7+(3 000-2 475)2×0.3=118 125

σ22=(3 750-2 850)2×0.6+(1 500-2 850)2×0.4=1 215 000

σ32=(3 000-3 900)2×0.4+(4 500-3 900)2×0.6=219 240

D=[118 125÷(1+5%)2+1 215 000÷(1+5%)4+219 240÷(1+5%)6]1/2=1 126.685

EPV=2 475×PVIF5%,1+2 850×PVIF5%,2+4 000×PVIF5%,3=8 393.15

Q=D÷EPV=1 126.685÷8 393.15=13.42%

第三步,计算项目贴现率。

1.卸载可比公司财务杠杆。

β资产=1.3÷[1+(1-25%)×(30%÷70%)]=0.98

2.加载投资企业财务杠杆。

β权益=0.98×[1+(1-25%)×40%÷60%]=1.47

3.计算投资企业权益资本成本。

权益成本=5%+1.47×8%=16.76%

4.计算加权平均成本。

加权平均成本=6%×(1-25%)×40%+16.76%×60%=11.85%

第四步,用调整后的贴现率计算项目净现值。

NPV=2 475×PVIF11.85%,1+2 850×PVIF11.85%,2+4 000×PVIF11.85%,3-1 000= 6 323.15(万元)

因为项目的净现值为正,所以该项目可行。同时可看出,该项目风险为13.42%。这个风险大小是否适度,可与备选方案或同行业项目平均风险比较衡量。

参考文献:

[1]曹博洋.多种风险下研发项目投资决策博弈分析[J].运筹与管理,2015,(5).

[2]龚光明,曾照存.产权性质、公司特有风险与企业投资行为[J].中南财经政法大学学报,2014,(1).

[3]李星北,齐二石.考虑不同风险偏好的供应链企业创新投资决策模型[J].管理学报,2014,(10).