政府资助与企业非效率创新投资研究

杨化峰 邱玉霞

【摘 要】 以2010—2013年的中小板和创业板上市公司为样本,利用平衡面板模型回归预测了企业创新投资水平,进而区分企业创新投资不足或投资过度,即非效率创新投资,并在此基础上利用非平衡面板检验政府资助对企业创新投资不足或过度的影响。研究发现:政府资助对自由现金流短缺且创新投资不足具有缓解效果,从而使得自由现金流充足的企业创新投资过度更加严重。依此,为政府资助政策的制定提供有益启示,并提供了评价政府资助效果的新视角。

【关键词】 政府资助; 创新投资; 自由现金流; 非效率投资

中图分类号:F276.44 文献标识码:A 文章编号:1004-5937(2016)10-0089-05

一、引言

企业创新投资是提高企业竞争能力,实现技术领先战略的决策行为,也是驱动经济可持续发展的主要因素。自《国家中长期科学和技术发展规划纲要(2006—2022年)》实施以来,国家财政科技支出不断增加,企业创新的主体地位不断增强。国家统计局数据显示:2013年国家财政科学技术支出为6 184.9亿元,比上年增长10.4%;2013年各类企业研究与试验发展(R&D)经费9 075.8亿元,比上年增加了15.7%,占全国经费总量的76.6%。政府资助是财政科技投入的一种主要方式,政府资助效果如何?近年来理论界对该问题进行了大量的研究,形成了三种不一致的观点:政府资助能促进企业创新投入总额的增加,即激励效应;政府资助只是挤出了企业自身创新投入额,但企业创新投入总额变化不大,即替代效应;政府资助对创新投入的效应具有不确定性,即混合效应。已有文献研究结论均是假设企业创新投资不足的情况下,通过创新投入总额的变化评价政府资助政策的有效性,而忽略了政府资助诱导下企业非理性投资行为可能产生创新投资过度。

企业创新投资是一个复杂系统,具有持续性和积累性,创新投资规模应该与企业所具备的风险承担能力、企业规模协调一致,从而确定理想创新投资水平(即最优投资决策)。Arrow(1962)提出如果创新活动完全依靠市场进行资源调配,创新活动无法达到社会最佳水平,即创新投资不足;Von Braum(1990)提出“研发投资加速化陷阱”理论,认为研发投资不断增加会缩短产品生命周期,企业任何创新活动都不能达到收益期望值,并加大了企业风险,这种现象实质上是创新投资过度的表现。不管是投资过度还是投资不足都会导致企业创新投资效率低下,即企业非效率创新投资。企业投资与自由现金流具有高度依赖性(Fazzari等,1988),企业创新投资不足的一个主要原因是融资困难、自由现金流短缺,那么,企业是否因获得政府资助资金而缓解创新投资不足呢?对于自由现金流充足的企业,更多的研究表明由于委托代理问题,会滥用现金流而产生投资过度现象,那么,政府资助是否会对创新投资过度的企业起到监督作用,从而提高投资效率?针对这些问题,本文以我国中小板和创业板上市公司为研究对象进行研究,从非效率创新投资的角度分析政府资助的作用效果,以期为政府资助效果提供一个新的研究视角,为政策制定部门提供参考。

二、文献回顾与研究假设

(一)政府资助与企业创新投资不足

根据融资约束理论,当企业现金流有限而外部融资成本较高时,企业会放弃一些具有盈利能力的投资项目使得实际投资额小于最优投资额,即投资不足。许多学者认为创新投资会产生更加严重的外部融资约束(Hall,2002)[ 1 ]。与其他投资相比,创新投资信息不对称更加严重,一方面,由于创新投资周期较长、不确定性较高,即使创新投资者也无法精确估计创新成功的概率,因此创新投资的特点决定了信息不对称的存在;另一方面,企业创新投资的目的是获得技术领先优势,但创新信息披露会影响这种优势,因此阻碍了投资者传递创新信息的意愿(刘春玉,2014)。由于创新投资存在高度的信息不对称,资金供需双方存在严重的信息摩擦(Hall,2002),因此外部融资约束抑制了企业创新投资。

当企业外部融资困难时,创新投资更多依赖于企业内部现金流。现有大量文献分析了企业投资与自由现金流之间的关系,表明企业投资与自由现金流具有高度依赖性(Fazzari等,1988)。许多理论分析和调研考察发现,中国企业R&D资金主要来自内部积累(卢馨、郑阳飞、李建明,2013)。刘立(2003)分析表明内部金融资源匮乏会制约企业创新活动,而企业自身产生的现金流量将使得创新投资成为可能。唐清泉等(2009)[ 2 ]专门研究了企业R&D投资与内部资金的关系,发现R&D投资因为其特殊性质造成企业与外界严重的信息不对称,进而得不到债权人的支持只能依赖于企业内部资金。

政府资助不仅为创新投资提供直接资金支持即直接效应,而且政府资助具有认证效应(或间接效应),即政府资助是对企业具有未来发展潜力的认证(王文华、夏丹丹、朱佳翔,2014)[ 3 ]。获得政府资助的利好信号有助于降低企业与外部关联经济主体的信息不对称程度(宋凌云、王贤彬,2013)[ 4 ],从而缓解创新投资的融资约束问题。王俊(2010)[ 5 ]通过建立静态和动态回归模型,研究发现政府R&D补贴对企业R&D投入产生了显著的正面促进作用。政府引导论者认为政府政策兼有技术推动效应与需求拉动效应,既降低了技术创新的私有成本,又提高了投资者的私有收益(邹彩芬,2014)。朱云欢和张明喜(2010)研究发现财政资助对企业创新外部性带来的成本与收益风险具有补偿作用,对企业的自主创新行为产生了诱导作用。据此提出假设1。

假设1:政府资助对企业创新投资不足具有缓解作用,在自由现金流短缺的企业这种效果会更加明显。

(二)政府资助与企业创新投资过度

内生增长理论认为创新会产生纵向扩展,在不完全竞争情况下,由于“商业盗窃效应”或“破坏性创新”会导致研发投资超过最优投资规模(Aghion and Howitt,1992),即创新投资过度。韩鹏(2014)[ 6 ]通过成本收益模型分析了单个企业的最优研发投资水平和企业数目之间的关系,并推断:企业不会因为私人收益小于社会收益而不进行研发,在不完全研发信息下,无法保证产业链上的企业研发投资达到理性状态,开展研发活动的企业数目如果维持在一个不恰当的水平上,产业内的研发支出会过多。

更多的学者从委托代理关系角度解释自由现金流与企业过度投资,在自由现金流充足的企业,管理者为了自身利益会滥用自由现金流而进行过度投资(Jensen,1986)。Jensen(2005)[ 7 ]表示当企业股价被高估时,管理者为了维持被高估的股价,会努力探索新的技术能力(特别是自由现金流充足的大企业)。但是创新投资由于考虑不充分,这种新技术能力研发会产生沉没成本、较大的不确定性以及重复性勘探投资,导致创新投资过度(Vassolo et al,2004)。Richardson(2006)[ 8 ]构建了计量过度投资和自由现金流之间关系的分析框架,首次检验了企业过度投资和自由现金流的关系,发现美国上市公司的过度投资主要集中在自由现金流充裕的企业。辛清泉等(2007)[ 9 ]研究表明自由现金流越高,企业过度投资越严重。

当市场非完全有效时,政府对资源配置进行协调具有重要的作用,但政府干预也会对企业产生不利的一面,已有研究表明政府干预会导致企业投资过度(曹亚勇、于丽丽,2013)。政府资助是政府干预市场运作的直接手段,资助对象的选择更多受社会责任目标的影响,上市公司连续亏损可能会被特别处理或产生退市风险,进而危及就业,因此政府给予资助,保障就业目标(田利辉,2005)。当补贴力度较大时,企业可能更有兴趣进行“寻补贴”投资,而不是出于最优化投资策略,提高投资效率。汪秋明等(2014)[ 10 ]利用博弈模型分析表明政府资助具有政策导向作用,但大部分企业在获得了政府资助后会将资助资金投资到获利更高的项目中,导致政府资助的无效性。自由现金流充足的企业对过度创新投资价值往往会高估(Mohsen Saad·Zaher Zantout,2014),政府资助无疑增大了企业自由现金流,管理者的投资自由度也会更大,企业过度投资的可能性更高。据此提出假设2。

假设2:政府资助会加大创新投资过度,在自由现金流充足的企业这种效果会更加严重。

三、研究方法与研究设计

(一)样本与数据

本文以深圳证券交易所的中小板和创业板为研究对象,因为中小板和创业板上市公司是创新能力强、成长性高的企业代表。本文研究的主要内容为政府资助与创新活动的问题,以这两个板块的企业为研究对象更具有实际意义。

本文模型中多个变量用到上一年的数据,因此以上市企业2009—2013年年报为数据基础,样本研究期间为2010—2013年度,其中创业板177家,中小板260家,共437家上市公司。虽然上市企业公开披露的资料很全面,但是主要变量(如创新投入和政府资助)的数据没有汇总资料,只能从上市公司的公开信息(如:财务报告、日常信息披露资料以及公司网站等)手工搜集整理,剔除数据不完整或缺失的,共选取1 748个样本观测值,采用平衡面板模型对企业创新投资进行预测。数据来源主要有WIND数据库、RESSET数据库和中国证券网站的公司年报。采用STATA12.0统计软件进行数据分析。

(二)模型设计与变量含义

1.企业创新投资预测模型

现有大量研究分析了企业特征因素对创新投资具有重要影响。熊彼特认为大企业更容易创新,国内外学者对此进行了大量研究,表明企业规模越大,企业研发支出水平越高(Ayyagari,Kunt和Maksimovic,2006;吴延兵,2007;郭晓丹等,2011)。郭晓丹等(2011)研究表明企业上一期研发投资对当期研发投资影响显著。还有其他学者研究表明企业债务水平、成长性以及盈利能力等因素对企业创新投资具有重要影响。本文在现有研究文献的基础上,借鉴Richardson(2006)投资预测模型的思路来判断企业是创新投资不足还是创新投资过度。首先利用模型(1)估算出企业预测创新投资水平;然后计算企业实际创新投资水平与预期创新投资水平之差(即回归残差)。残差大于零代表企业投资过度,残差小于零代表企业投资不足。

yfinvi,t=?茁0+?茁1?驻Si,t-1+?茁2levi,t-1+?茁3cashi,t-1+?茁4yfinvi,t-1+?茁5roai,t-1+

?茁6sizei,t-1+?茁7agei,t-1+?茁8intani,t-1+yeardum+inddum+?着i,t (1)

2.政府资助与企业非效率创新投资的分析模型

根据模型(1)计算的残差额作为因变量,企业获得政府资助是主要的自变量,考察政府资助对创新投资的影响,同时借鉴现有文献研究成果,控制了企业规模、高管持股和成长机会。据此构建了回归模型(2)。以正残差直接代表过度投资(ovyfinv),而对负残差取绝对值,代表投资不足(unyfinv)。

ovyfinvi,t(or unyfinvi,t)=?茁0 + ?茁1zfbti,t + ?茁2fcf-pi,t(fcf-ni,t) +

?茁3zfbti,t*fcf-pi,t(fcf-ni,t)+?茁4controlsi,t-1+yeardum+inddum+?着i,t

(2)

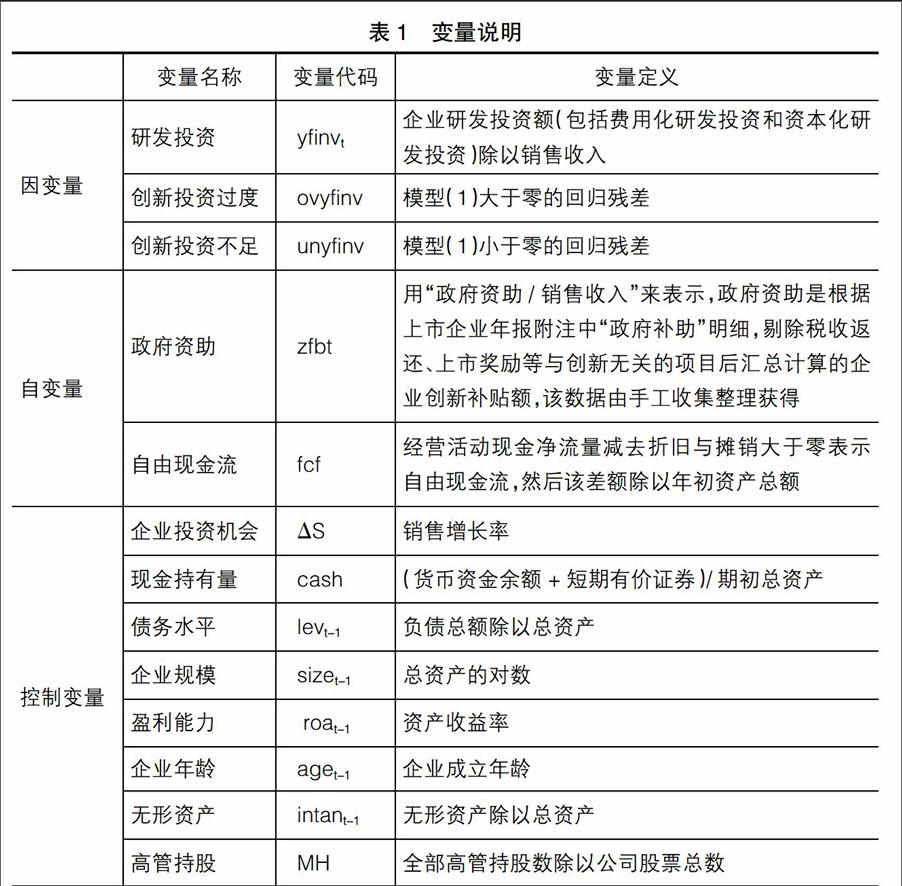

上述模型(1)、(2)的变量具体说明如表1。

四、实证结果及分析

(一)变量描述性统计

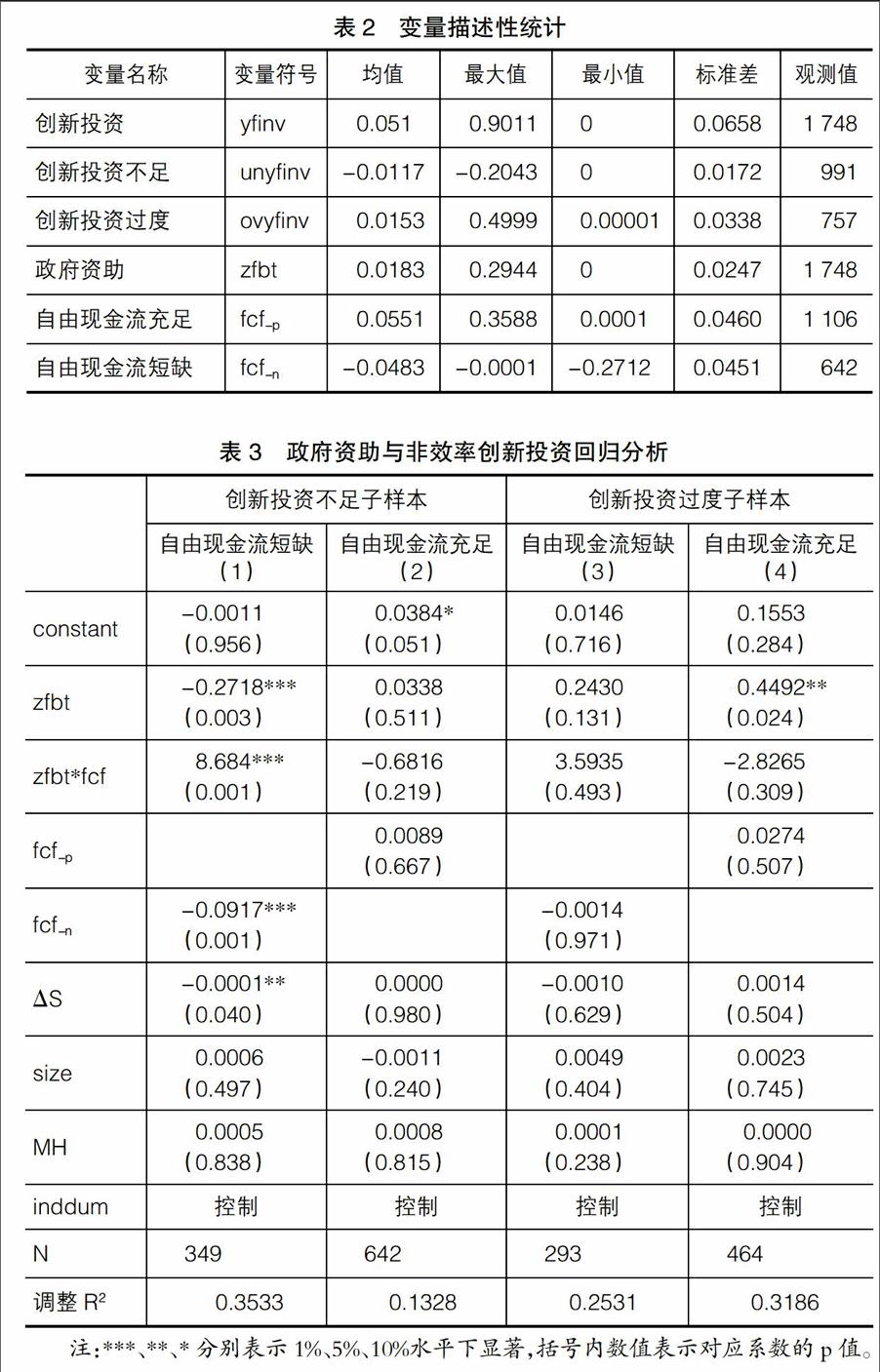

表2中列示了被解释变量和主要解释变量的描述性统计:(1)企业创新投资额为销售收入的5.1%;在1 748个观测值中有991个观测值创新投资不足,且平均创新投资不足额为销售收入的1.17%,可见中小板和创业板上市公司中创新投资不足较为普遍;(2)在总样本观测值中有1 106个观测值为自由现金流充足,该占比较大,主要由于在计算模型(1)中估算的是预期创新投资额而非总投资增加额,在计算自由现金流时没有扣除预期第t年的新增投资总额,因此本文的计算结果会比实际自由现金流偏大,但这并不影响下面的分析;(3)政府资助额占销售收入的均值为1.83%,虽然政府资助比较普遍,但资助额并不高。

为了检验变量之间的相关性问题,对分组样本数据进行相关性分析,发现主要解释变量和控制变量之间的相关系数都在0.3以下,且变量之间的VIF值较低,因此变量之间不存在严重的多重共线性问题。由于篇幅问题,变量相关性分析表没有列示。

(二)回归分析

1.政府资助与创新投资不足

将创新投资不足样本根据自由现金流充足与否分为两个子样本,其中自由现金流不足样本349个,自由现金流充足样本642个。由于创新投资不足和自由现金流短缺均是负值,因此这两个变量取绝对值后再对模型(2)进行回归分析。首先进行了混合回归、面板固定效应回归和随机效应回归,通过稳健标准误和豪斯曼检验对模型选择进行判断,检验结果是随机效应模型更适合。回归结果为表3中(1)列和(2)列。

表3中创新投资不足子样本(1)列为自由现金流短缺子样本回归结果,(2)列为自由现金流充足子样本回归结果。表3中(1)列回归结果显示政府资助对自由现金流短缺且创新投资不足在1%水平上显著负相关,而在(2)列回归中政府资助与创新投资不足正相关且不显著,这表明政府资助只对自由现金流短缺且创新投资不足企业具有明显的缓解作用,而对自由现金流充足的企业没有缓解作用,这也表明自由现金流充足的企业,不是因为资金短缺而使创新投资不足,而是由于创新不确定性等原因使企业主动创新的动力不足,因此政府资助没有提高该企业的创新投资效率。这个结论也表明假设1是成立的。

表3(1)列自由现金流与政府资助交叉项在1%水平上显著,表明自由现金流短期仍然是阻碍创新投资最佳规模的主要因素,这也验证了创新投资对企业内部现金流的依赖性较高,与已有研究结论一致。而在(2)列政府资助与自由现金流的交叉项对创新投资不足负相关但不显著,表明政府资助能够减轻企业滥用自由现金流的现象,但是效果并不明显。

2.政府资助与创新投资过度

将创新投资过度757个样本分为自由现金流充足464个和自由现金流不足293个子样本,首先进行了混合回归、面板固定效应回归和随机效应回归,通过稳健标准误和豪斯曼检验对模型选择进行判断,检验结果是随机效应模型更适合,回归结果为表3中(3)列和(4)列。

表3(4)列中回归结果显示政府资助在5%水平上与自由现金流充足企业的创新投资过度正相关且显著,而(3)列中政府资助对自由现金流短缺企业的创新投资过度正相关但不显著,这个结论表明政府资助加大了企业创新投资过度程度,在自由现金流充足的企业这种作用更加严重,即假设2成立。

在(4)列中政府资助与自由现金流交叉项回归系数与创新投资过度负相关但不显著,表示政府对获得补贴的企业能够起到一定的监督作用,从而对企业滥用自由现金流现象具有抑制作用,但是这种作用有限。表3(3)列自由现金流变量系数与企业创新投资过度负相关但不显著,这也说明自由现金流是影响企业创新投资效率的重要因素,自由现金流短缺会限制管理层投资的自由度,从而也缩小了滥用自由现金流的现象。

五、稳健性检验

政府资助对非效率创新投资效果可能受内生性问题的干扰导致计量结果有偏,内生性的来源可能是遗漏变量或反向因果关系。由于本文样本采用的是面板数据,所以遗漏变量造成的内生性问题不严重,因此不予以考虑。内生性主要来源可能是反向因果关系,即并非高政府资助改善了企业研发投资效率,而是研发投资效率较好的企业能够获得更多政府资助。为此,引入政府资助的一阶段滞后项作为政府资助变量的工具变量,并使用两阶段最小二乘法(2SLS)对投资效率模型进行重新检验,结果政府资助解释变量的系数符号和显著性程度均没有大的变化,表明上述结果是稳健的。

本文在预测创新投资额以及投资效率模型时,使用总资产作为公司规模,成长机会采用销售增长率为代理变量,这可能存在一定的变量测量误差。为了检验变量测量误差是否影响研究结论稳健性,使用企业主营业务收入作为企业规模、托宾Q作为成长机会的代理变量并重新回归,回归结果显示主要解释变量系数符号和显著性情况与上文检验结果一致,因此表明变量测量误差不影响研究结果稳健性。

六、结论与启示

基于中小板和创业板上市公司的数据,对政府资助与非效率创新投资的影响进行了实证检验,得出如下结论:(1)政府资助对自由现金流量短缺且创新投资不足的企业具有显著的缓解作用,能够提高企业创新投资效率。(2)政府资助对自由现金流量充足且创新投资过度的企业不仅不能抑制创新投资过度行为,反而会“纵容”创新投资过度更加严重。

这些结论对于政府有关部门制定资助政策、提升企业创新投资效率、提高政府资助效果具有启示意义。上述实证分析结果说明政府资助政策对创新投资不足的企业是有效的,而对创新投资过度的企业没有发挥政策有效性,只是体现了“诱惑”作用。政府资助资金是稀缺资源,如果把有限的政府资助投向创新投资过度的企业,不仅无法实现政府资源的有效配置,反而降低了政府资助的效果。因此,政府相关部门在制定有关资助政策时,不能仅仅依据企业实际创新投资额,应该更多地考虑企业的创新投资动机和创新投资效率。

【参考文献】

[1] HALL B H.The financing of research and development [J].Oxford Review of Economic Policy,2002,18(1):35-51.

[2] 唐清泉,徐欣,曹媛.股权激励、研发投入与企业可持续发展:来自中国上市公司的证据[J].山西财经大学学报,2009(8):77-84.

[3] 王文华,夏丹丹,朱佳翔.政府补贴缓解研发融资约束效应实证研究:来自高新技术上市公司的经验证据[J].科技进步与对策,2014(8):22-26.

[4] 宋凌云,王贤彬.政府补贴与产业结构变动[J].中国工业经济,2013(4):94-106.

[5] 王俊.R&D补贴对企业R&D投入及创新产出影响的实证研究[J].科学学研究,2010(9):1368-1374.

[6] 韩鹏.企业非效率研发投资行为机理研究:双重性视角[J].贵州社会科学,2014(1):58-61.

[7] JENSEN M. Agency costs of overvalued equity [J].Financial Management,2005(34):5-19.

[8] RICHARDSON S.Over-investment of free cash flow[J].Review of Accounting Studies,2006(11):159-189.

[9] 辛清泉,林斌,王彦超.政府补贴、经理薪酬与资本投资[J].经济研究,2007(8):110-122.

[10] 汪秋明,韩庆潇,杨晨.战略性新兴产业中的政府补贴与企业行为:基于政府规制下的动态博弈分析视角[J].财经研究,2014(7):43-53.