基金难跑赢市场

何志翀

现实中,大部分投资者都认为自己能够战胜市场。而恰恰是这种对自我能力的高估,导致投资收益如坐过山车,甚至最终亏损累累。

基金分为主动管理型基金和被动指数基金。指数基金是以特定指数为标的,并以该指数的成分股为投资对象,通过购买该指数的全部或部分成分股构建投资组合,以追踪标的指数表现的基金产品。通常而言,指数基金以减小跟踪误差为目的,使投资组合的变动趋势与标的指数相一致,以取得与标的指数大致相同的收益率。

主动管理型基金是以寻求取得超越市场的业绩表现为目标的一种基金。主动管理型基金更能体现基金管理的投资水准,基于此我将主动管理型的股票基金作为研究对象。WIND统计,截至3月11日,628只主动型股票基金(含主动型股票基金和偏股型混合基金)今年以来全部亏损,中银收益H以-1.29%收益率排名第一,亏损幅度达到30%以上的基金多达139只,整体平均收益是-24.86%。而同期沪深300的跌幅是19.10%,显然股票基金并未超越同期市场。

当然,用如此短周期去评价股票基金的投资水平显然有失公允。接下来我们看看主动型基金的长期表现如何。

投资看耐力

笔者以2006—2015年期间具有完整投资年度的股票型基金作为研究对象,统计其近10年每年的业绩收益情况,具体见表1,主动管理型基金年度情况。

从统计数据来看,国内主动管理型基金2005—2016年至今,年度平均收益相较沪深300基金并没有明显优势,11年之中四次跑输、四次明显跑赢、三次基本持平。但最终的11年复合收益却超越沪深300指数228.47%,大幅跑赢市场。

仔细观察,发现跑输的年份大部分是指数强势上涨之时,例如2007、2009、2014年。而相反跑赢市场的年份则是指数下跌或表现平平之时,例如2008、2010、2013和2015年。不难看出,要想在股票市场获得长期收益,核心在于市场下跌之时规避亏损,而非短期高涨幅。正如巴菲特所说,要保住本金。

道理说得再简单一些,如果你有100万本金,赚30%之后赔30%,你的100万将变成91万,净亏损9%。换句话说,投资要像保住本金一样保住你的利润。

基金真超越市场了吗?

上述的比较都是基于基金业绩与沪深300指数进行的比较。显然沪深300指数是在日均成交金额排名前50%的个股中选取总市值排名前300名的股票作为样本股,然后按照自由流通市值作为权重计算的指数。

这种样本股的选择导致沪深300指数与全部A股的整体表现有较大的偏离。例如沪深300中银行、券商和保险的样本股分别是16、24、4,样本股权重占比分别为19.55%、9.70%和5.80%,权重合计35.05%。也就是说,两市金融股基本上全部入选沪深300,44只金融股足以撼动沪深300的走势。例如3月4日沪深300上涨1.16%,而中小板指和创业板指分别下跌-2.24%和-4.98%。而主动管理型基金投资范围为全部A股,而非仅限于沪深300指数,更为合理的比较是应当将主动管理型基金与全部A股的平均涨幅进行比较。具体见表2,主动管理基金与A股平均涨幅比较。

在统计全部A股的平均涨幅时,考虑到假定年度首日买入计算全年涨幅,因此剔除年度首日停牌及一字涨停无法买入的个股。再考虑到大部分基金对于投资ST个股有限制,因此也剔除ST类个股。从上述统计情况来看,主动管理型基金明显跑输全部A股的平均涨幅。11年中仅有2006年明显跑赢市场27.70%;而有6年跑输市场,其中2007、2009年跑输幅度分别达到-69.23%和-76.31%。

国外研究机构曾做过一个统计,当在市场中随机选取8只股票构建一个投资组合,其投资收益将与市场平均水平具有较高相似度。而随着投资组合中的股票只数增加,则相似度也将同步提升,当股票数量达到50只以上时,其投资收益将基本上与市场整体水平吻合。

从这个逻辑来看,如果在A股随机选择50只股票进行仓位平均配置,那么从2006年以来的投资收益将有望达到956.65%。

这么看来,实际上主动管理型基金并没有真实跑赢市场。而由于大部分基金选择沪深300作为业绩基准的参照物,使得我们误以为他们跑赢了市场。

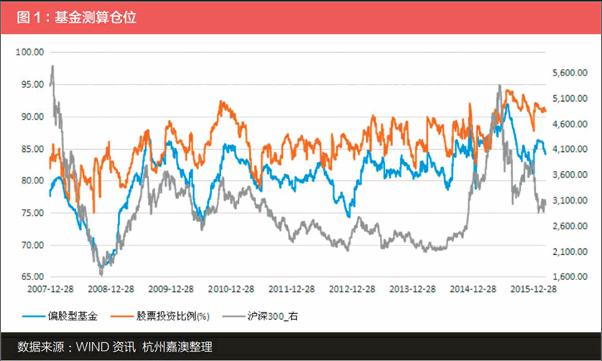

基金的择时能力

我们发现,不论是将主动管理型基金与沪深300还是与全部A股平均涨幅比较,均在市场出现大幅下跌之时能够跑赢市场,例如2008、2011年。这主要是由于仓位调节所致。具体见图1:基金测算仓位与指数比较。正如图所示,由于公募基金受条款限制,一般股票型基金股票仓位不能低于70%,偏股型基金股票仓位不能低于60%,这使得基金的仓位基本上维持在60%—95%。由于股票型基金样本数只有70只,而偏股型混合基金样本数有451只,因此偏股型混合基金的仓位变动更具有代表性。

根据WIND的测算数据来看,当市场出现趋势性下跌和上涨时,偏股型基金的仓位也往往会跟随市场保持同步。这也就使得市场持续下跌之时,基金普遍跑赢市场。

但笔者认为恰是这种跟随趋势性的择时使得基金难以跑赢市场。其逻辑非常简单,这种跟随市场趋势的仓位调节将导致市场从低位上涨时仓位较低,而从高位回落之时仓位较重。对于仓位的控制,我觉得可以考虑设定一个较为稳定的仓位水平。然后以此仓位为基准,根据市场估值及趋势的变化进行反向调节。以目前市场为例,上期曾提到目前市场估值水平不高不低,假定50%仓位为我们的稳定仓位。那么现在可以进行50%的仓位配比,当市场出现进一步下跌之时可以反向加仓;反之市场出现明显上涨之时逐步减仓。

(作者系杭州嘉澳投资管理有限公司风控总监)