视同销售的增值税、企业所得税、会计处理及协调

李婷婷

视同销售的增值税、企业所得税、会计处理及协调

李婷婷

在税收中,视同销售有流转税与所得税之分,而二者对视同销售的规定并不完全一致,如增值税法规定的视同销售行为,不一定就要视同销售缴纳所得税。本文对视同销售的增值税、企业所得税及会计核算情形进行列举,厘清三者之间的关系及对三者的协调处理进行案例分析。

视同销售 增值税 企业所得税

一、税收及会计上对视同销售的规定

(一)增值税视同销售的相关规定

《中华人民共和国增值税暂行条例实施细则》第四条规定,单位或个体经营者的下列行为视同销售货物:第一,将货物交付他人代销。第二,销售代销货物。第三,设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送其他机构用于销售,但相关机构设在同一县(市)的除外。第四,将自产或委托加工的货物用于非应税项目(指提供非应税劳务、转让无形资产、销售不动产和固定资产在建工程等)。第五,将自产、委托加工或购买的货物作为投资,提供给其他单位或个体经营者。第六,将自产、委托加工或购买的货物分配给股东或投资者。第七,将自产、委托加工的货物用于集体福利或个人消费。第八,将自产、委托加工或购买的货物无偿赠送他人。

(二)营改增应税服务、无形资产、不动产视同销售的相关规定

《关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件1《营业税改征增值税试点实施办法》第十四条规定,下列情形视同销售服务、无形资产或者不动产:第一,单位或者个体工商户向其他单位或者个人无偿提供服务,但用于公益事业或者以社会公众为对象的除外。第二,单位或者个人向其他单位或者个人无偿转让无形资产或者不动产,但用于公益事业或者以社会公众为对象的除外。第三,财政部和国家税务总局规定的其他情形。

(三)视同销售在所得税上的相关规定

《中华人民共和国企业所得税法实施条例》第二十五条规定:企业发生非货币性资产交换以及将货物、财产、劳务用于捐赠、偿债、赞助、集资、广告、样品、职工福利或者利润分配等用途的,应当视同销售货物、转让财产或者提供劳务,但国务院财政、税务主管部门另有规定的除外。

企业所得税法视同销售以资产所有权是否发生转移为判定标准。资产在法人主体内部流转,不视同销售;资产在不同法人主体之间流转,则视同销售。

(四)会计核算的相关规定

《企业会计准则》规定,需同时满足以下五个条件才能确认收入:第一,企业已将商品所有权上的主要风险和报酬转移给购货方。第二,企业既没有保留通常与所有权相联系的继续管理权,也没有对已售出的商品实施有效控制。第三,收入的金额能够可靠地计量。第四,相关的经济利益很可能流入企业。第五,相关的已发生或将发生的成本能够可靠地计量。

凡货物的所有权未发生转移,均不确认收入,如果货物的所有权发生转移,除了非货币性资产交换业务按照成本模式计量不确认收入外,其他情形均需按照公允价值确认收入。

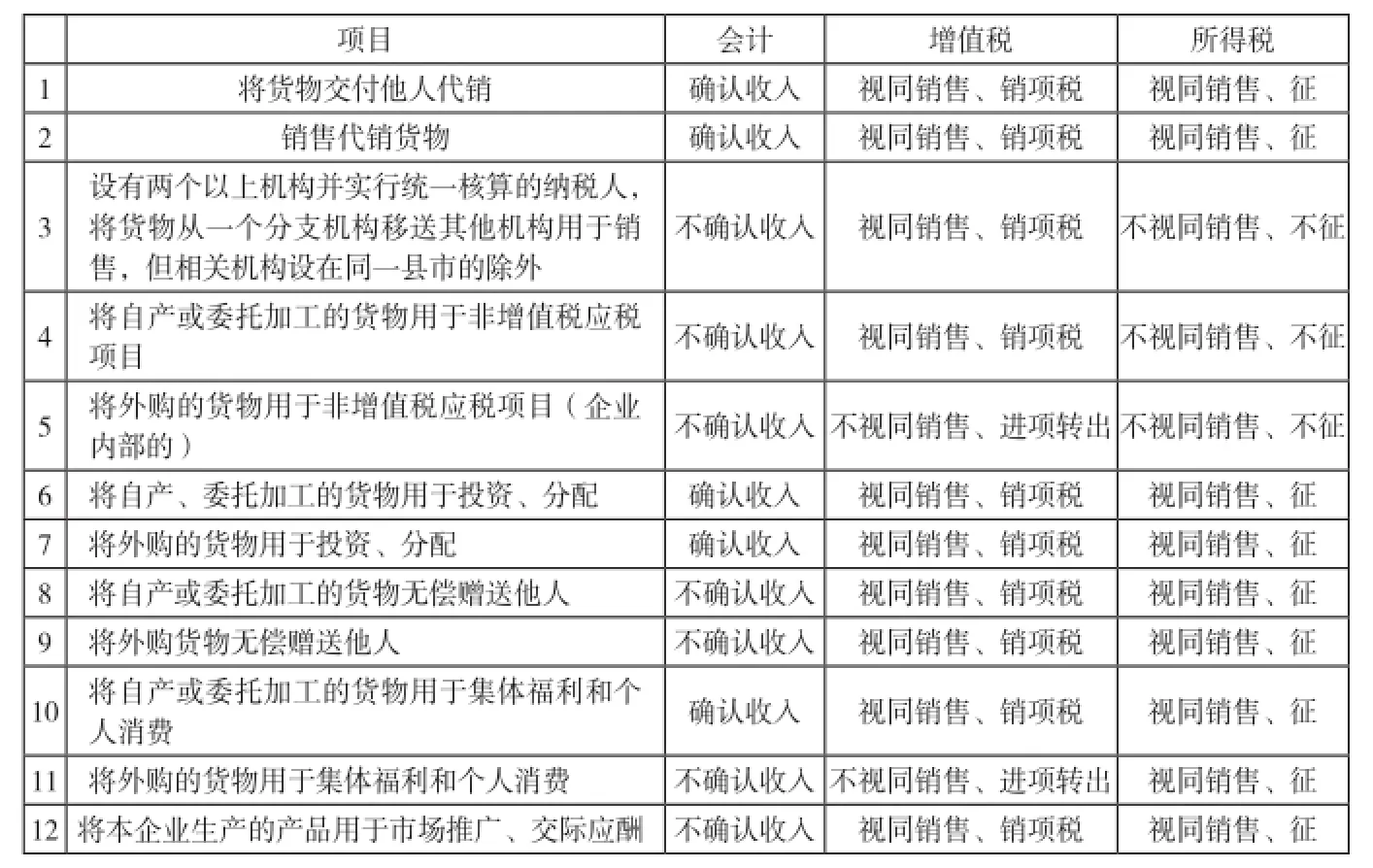

二、会计、增值税及所得税对视同销售处理的区别

项目会计增值税所得税1将货物交付他人代销确认收入视同销售、销项税视同销售、征2销售代销货物确认收入视同销售、销项税视同销售、征3设有两个以上机构并实行统一核算的纳税人,将货物从一个分支机构移送其他机构用于销售,但相关机构设在同一县市的除外不确认收入视同销售、销项税不视同销售、不征4将自产或委托加工的货物用于非增值税应税项目不确认收入视同销售、销项税不视同销售、不征5将外购的货物用于非增值税应税项目(企业内部的)不确认收入不视同销售、进项转出不视同销售、不征6将自产、委托加工的货物用于投资、分配确认收入视同销售、销项税视同销售、征7将外购的货物用于投资、分配确认收入视同销售、销项税视同销售、征8将自产或委托加工的货物无偿赠送他人不确认收入视同销售、销项税视同销售、征9将外购货物无偿赠送他人不确认收入视同销售、销项税视同销售、征10将自产或委托加工的货物用于集体福利和个人消费确认收入视同销售、销项税视同销售、征11将外购的货物用于集体福利和个人消费不确认收入不视同销售、进项转出视同销售、征12将本企业生产的产品用于市场推广、交际应酬不确认收入视同销售、销项税视同销售、征

三、视同销售的增值税、所得税、会计核算的三方协调

(一)增值税视同销售,企业所得税、会计核算均不视同销售的情形

例:甲公司是增值税的一般纳税人,将自产的一批水泥用于在建工程,市场价为10000元,产品成本8000元。会计处理为:

借:在建工程 9700

贷:库存商品 8000

应交税费——应交增值税(销项税额)1700(10000×17%)

由此可以看出:第一,会计上按成本转账。第二,增值税上则视同销售计算销项税额。第三,企业所得税方面,由于货物未流转出企业内部,资产所有权在形式上和实质上均不发生改变,不视同销售确认收入。

(二)增值税、企业所得税视同销售,会计核算不视同销售情形

例:某家具公司为增值税的一般纳税人,将自己生产的一批课桌500套赠送给希望工程,市场价每套100元,产品成本80元。会计处理为:

可以看出对外捐赠的货物:第一,会计上按成本转账。第二,增值税上则视同销售计算销项税额。第三,企业在年终进行企业所得税汇算清缴时,要进行纳税调整,调整增加营业收入50000元,纳税调整增加营业成本40000元。由于企业所得税法规定企业发生的公益性捐赠支出,不超过年度利润总额12%的部分,准予扣除。会计上计入“营业外支出”账户的捐赠支出48500元,要看其是否超过年度利润总额的12%,如果没有超过,可以在税前扣除,此时会计和税收处理一致,不需纳税调整;如果超过,则超过部分不能在税前扣除,需纳税后调整。增值税、企业所得税视同销售,会计核算不视同销售情形,还有将外购的货物用于集体福利和个人消费,将本企业生产的产品用于市场推广、交际应酬等。

(三)增值税、企业所得税、会计核算均视同销售情形

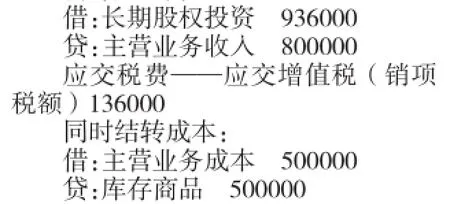

例:甲公司为增值税的一般纳税人,将自己生产的一套设备作价80万投资于乙公司,该设备的生产成本为50万元。会计处理为:

由此可见:第一,会计上按公允价值确认收入,同时结转成本。第二,增值税上则视同销售计算销项税额。第三,企业所得税上商品流转出企业,按规定应视同销售确认收入80万元,同时结转成本。企业所得税和会计核算规定一致,不存在税会差,因此无需作纳税调整。增值税、企业所得税、会计核算均视同销售情形,还有将外购的货物用于投资、分配,将自产或委托加工的货物用于集体福利和个人消费等情形。

综上所述,无论是会计核算体系,还是增值税、企业所得税都有视同销售的概念,三者既有交集,亦有并行。并行情况下,可能会出现纳税调整,该领域正是我们需要关注的领域。

(作者单位为湖北文理学院理工学院)

[1] 财政部.企业会计准则[M].经济科学出版社,2006.

[2] 国务院.中华人民共和国企业所得税法实施条例[S]. 2008.

[3] 国务院.中华人民共和国增值税暂行条例实施细则[S]. 2008.

[4] 国务院.关于全面推开营业税改征增值税试点的通知[S]. 2016.

[5] 高霞.增值税与企业所得税视同销售会计处理解析[J].财会通讯,2008.