浅析电子商务环境下的税收征管

全韵竹 黄翀

摘要:21世纪,信息技术的高速发展推动了传统商业的改变。电子商务在整个商业市场中的地位也越来越重要,也逐渐渗透进了各个行业。电子商务的迅猛发展,一方面拓宽了商业市场;一方面由于我国现有的税收体制跟不上电子商务的发展,造成了征税盲区,造成了大量税金流失。笔者拟以电子商务中的C2C为例,研究我国电子商务环境下的税收征管体系,针对一税收制度和管理等方面,提出解决途径。

关键词:电子商务;信息技术;C2C;税收征管

1.电子商务基本特点及税收征管体系的现状

C2C模式的电子商务,是指买卖双方均为个人的电子商务行为,具有周期短、交易次数频繁、交易金额小、市场准入门槛低等特点。淘宝是C2C模式最为杰出的代表。尽管C2C模式的买卖双方均是个人,但是其实在现行的淘宝平台上,企业和个人一样进行着电子商务行为,并且,有的淘宝店的交易金额巨大,相当于一个小型的企业,同时,还存在大量的跨境交易;其纳税身份的模糊,主体的虚拟化,支付工具电子化不再凭借纸媒,税收征管环节的设定上均给税收机关和海关的监管带来了难度。迄今为止,所有C2C平台上的交易,我国都没有开展税收征管,并在未来很长一段时间内继续观察。

2.电子商务环境下的税收征管

传统的税收征管方式是“以票控税”,即根据对发票和企业账薄的监管来征税;根据资料整理显示,传统的征收监管流程大致如下:纳税登记、发票领购、纳税申报、税款缴纳、评估、稽核和审查。审核过程与对账信息紧密结合,做到监管有据可依。这一套传统的征税方式对于实体企业是行之有效的,但是在电子商务环境下就难以实施。这种流程、审核方法甚至计税方式都将于电子商务的虚拟、便捷、跨区域的特性产生冲突。

在电子商务环境下的税收征管体系,既要针对电子商务的涉税特点制定,又要不脱离原有的税务基础,和传统商务税务基础保持一致,不和我国税法相悖。只有公平公正合理合法的税收体系,才能保证税务工作的顺利开展和经济的稳健发展。

传统商业模式下的税收征管体系尽管已经发展到一定的阶段,但仍然存在着缺点;在电子商务模式下的税收征管体系,不仅存在着原有的税收征管缺点,还因其自身的特殊性,使得税收征管的难度变大,表现为:(1)概念模糊,征税主体认定不明。(2)无实体店铺,税源难以监控。(3)无形产品的计税发生混淆不清或不明晰。(4)纳税地点有冲突,管辖权归属权问题难以划分。(5)中介不明显。(6)核查困难。税收工作必须面对这些新的问题,考虑在电子商务环境下税收征管的现实需求,找到合理的解决路径,设计出一套切实可行的税收征管体系,并根据实际不断的完善和发展,保障我国的税收制度。

3.税收征管总体系分析

税收征管体系的设计应该基于电子商务这个大环境下,考虑到质量和效率,而进行必要的系统分析,弄清各要素之间的关系,从而做到全局观和重点把握。税收征管体系主要包括两部分功能,一是基础的功能要素,主要包括税收征管流程的处理。二是体系的辅助功能要素。基础的功能要素主要体现整体结构系统功能结构,系统辅助功能要素是对基础功能要素的补充,如法律法规等制度政策上的支持,是实现基础功能要素的重要保障。

结合电子商务自身的特点,得出体系的关键要素为以下三点:

(1)电子对账单

和传统的对账单相比,电子对账单是通过网络平台形成的包含日常交易信息的电子信息形式的对账单;存在于银行的系统中。早在2011年,中国人民银行就公布了《会计核算电子对账系统管理办法》。通过实践证明,电子对账单能很好的监控和核对税收征管中的相关资金数据,加强了财务税收与银行账务系统的关联和规范。

(2)电子发票

2013年,我国成功发行了电子发票。电子发票的问世,对我国信息化税收征管体系具有重要意义,实现了电子商务信息化下的基础构件。围绕电子发票而进行改进的一系列措施,提高了纳税效率,也规范了纳税行为。

(3)资金流

在电子商务环境下,资金流是值得关注和管理的一大类重要信息资源。税务机关可以和银行紧密合作,监控和审核企业在银行账户的资金流;这同时也要求银行建立健全完善的信息管理体系,数据信息的实现有利于集中管理和税收征管体系的建立健全,从一定程度上提高了管理效率。

4.C2C环境下税收征管体系的完善对策

淘宝是最具有代表性的C2C电子商务模式,因此,以淘宝为例来分析相关税收征管体系。

(1)淘宝征税的理论依据

根据资料显示,截止2015年,仅仅只算天猫店铺的总量就已经达到了137734家。2014年,仅双十一一天淘宝的成交金额就达到了574亿元。现行的《增值税暂行条例》指出,在中国境内销售商品或货物的企业和个人都需缴纳增值税。淘宝网上尽管是虚拟店铺,但它是以营利为目的的商业行为,因此也应该缴纳增值税。但是现有的税收制度和管理水平难以对所有卖家进行监控和管理,而且也没有制定统一的税基标准。如果贸然征税不仅会打击卖家的积极性影响经济的发展,还会造成许多监管漏洞和制度的混乱。

可见,建设电子商务信息系统下的税收征管体系需要全面考虑,并从细节入手。

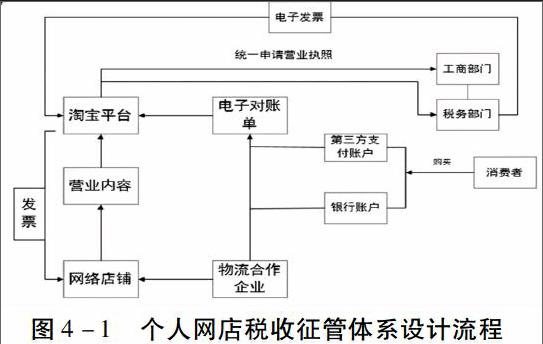

(2)我国个人网店征税的设想

我们可以从开网店的基本流程分析,找到征税的条件和方法。税务机关需要制定一套合理的方式,进行个人网店税收的记录和收取。

以淘宝网为例,当地政府可以事先和淘宝卖家协商,规定凡是达到一定交易额、交易次数的卖家必须提交营业执照。淘宝网中。买卖双方的资金不是直接划转的,而是通过第三方担保平台—支付宝来进行支付结转的。税务机关可以和具有资信的第三方交易平台、银行等合作,以此来监控和挖掘淘宝卖家的资金数据,从而建立“以票控税”这样一个电子税务信息系统;对电子发票进行在线处理和管理,对电子账务进行准确的核算,对资金流进行严格的监管。基于以上分析,提出以下几点完善措施:①在第三方的协定下确定纳税人,消除纳税主体模糊或者监管不清的情况。②第三方代报代缴纳税。由于淘宝的经济业务多且复杂,单独纳税申报成本过高,因此可以借由有资质和信用的第三方平台来统一的代报代缴,实现信息集中管理,提高纳税效率。③第三方保存登记资金流,以方便税务机关的稽核和审查,消除税源隐蔽和监管不利等问题。

5.总结

电子商务的高速发展,无论是给我们的生活上还是经济上都来了巨大的影响,为了解决税收不公、税收流失等问题,税务机关应该积极应对;无论是从税收制度上还是从管理方法上,都要有针对有目的的进行现代信息化税收征管体系的改革。总的来说,电子商务环境下建立的税收征管体系应该能够整合信息平台下的各类数据信息,而实现这一目标的基础是政府、税务机关、第三方平台等各界的共同努力、共同合作,找到税收和经济良性发展的平衡点,形成双赢的局面。

参考文献:

[1]包雪.电子商务环境下税收征管体系的完善研究[D].华中师范大学,2014

[2]韦冬民.对完善我国现行税收征管体制的思考[J].国际商务财会,2011

[3]曹海生,电子商务税收征管体系研究[D].东华大学,2012