政府引导基金绩效评价案例解读

——以A市为例

●张燕

政府引导基金绩效评价案例解读

——以A市为例

●张燕

政府引导基金是按照市场化方式运作,以支持创业企业或新兴产业和地区经济发展的政策性基金。本文旨在通过对A市政府引导基金绩效评价案例的解析,梳理绩效评价的思路方法,进一步明晰政府性基金类项目如何开展绩效评价,明确评价重点及核心,对绩效管理的理论探索和实践研究具有重要意义。

政府引导基金 绩效评价管理指标

一、项目概况

A市政府引导基金是由市政府设立并按市场化运作的政策性基金,其设立的宗旨是发挥财政资金的杠杆作用,通过扶持创业投资企业和产业投资基金发展,引导社会资本支持本市经济建设,促进优质资本、项目、技术、人才向本市聚集,推进经济发展,并按照“政府引导、市场运作、科学决策、防范风险”的原则进行投资运作。引导基金不得用于贷款或股票、期货、房地产、企业债券、金融衍生品等投资以及赞助、捐赠等支出,闲置资金只能存放银行或购买国债。

2015年A市成立了10支基金,涉及节能环保、信息、生物与新医药、新能源、新材料、航空航天、航洋、先进准备制造、新能源汽车、高技术服务业等战略性新兴产业和高新技术改造提升传统产业领域。此外,基金投资阶段主要集中于种子期、初创期和扩张期。

A市政府引导基金由基金管理委员会领导,主要职责是确定投资方向和投资原则,对引导基金投资运作的重大事项进行决策。基金管理委员会下设办公室,是基金管理委员会的工作机构,负责基金管理委员会日常工作。基金管理委员会下设评审委员会,负责对申请使用引导基金的创业投资企业和产业投资基金进行独立评审,以确保决策的民主性和科学性。基金托管机构负责引导基金的日常管理与运作事务。由基金管理委员会办公室选择符合资质条件的商业银行对引导基金进行托管,负责引导基金的资金保管、拨付、结算以及日常监管工作。资金托管银行应定期向基金管理委员会报告资金使用情况。

二、评价思路及过程

通过对政府引导基金项目全过程信息的绩效分析以及合规性检查,明确政府引导基金的管理成果、产出效益,发现现行模式下的优弊并给出改进措施,探索具有A市特色的政府引导基金管理机制。

(一)评价思路

由于政府引导基金主要来源于财政,属于非盈利性资金,与私募股权投资基金(PE)具有一定的差异,政府引导基金不完全追求经济利益,主要投资目的是发展区域经济、优化产业结构、提升创新能力、促进产学研结合以及促进股权投资业发展等,因此,在进行绩效评价过程中,以“基金引导性”为立足点,充分分析政府引导基金运作的特性,如对基金管理机构的管理、间接投资、政策诉求以及投后管理等,反映政府基金在政策制定、管理机制、风险控制、基金评价等方面的绩效状况。

(二)评价过程

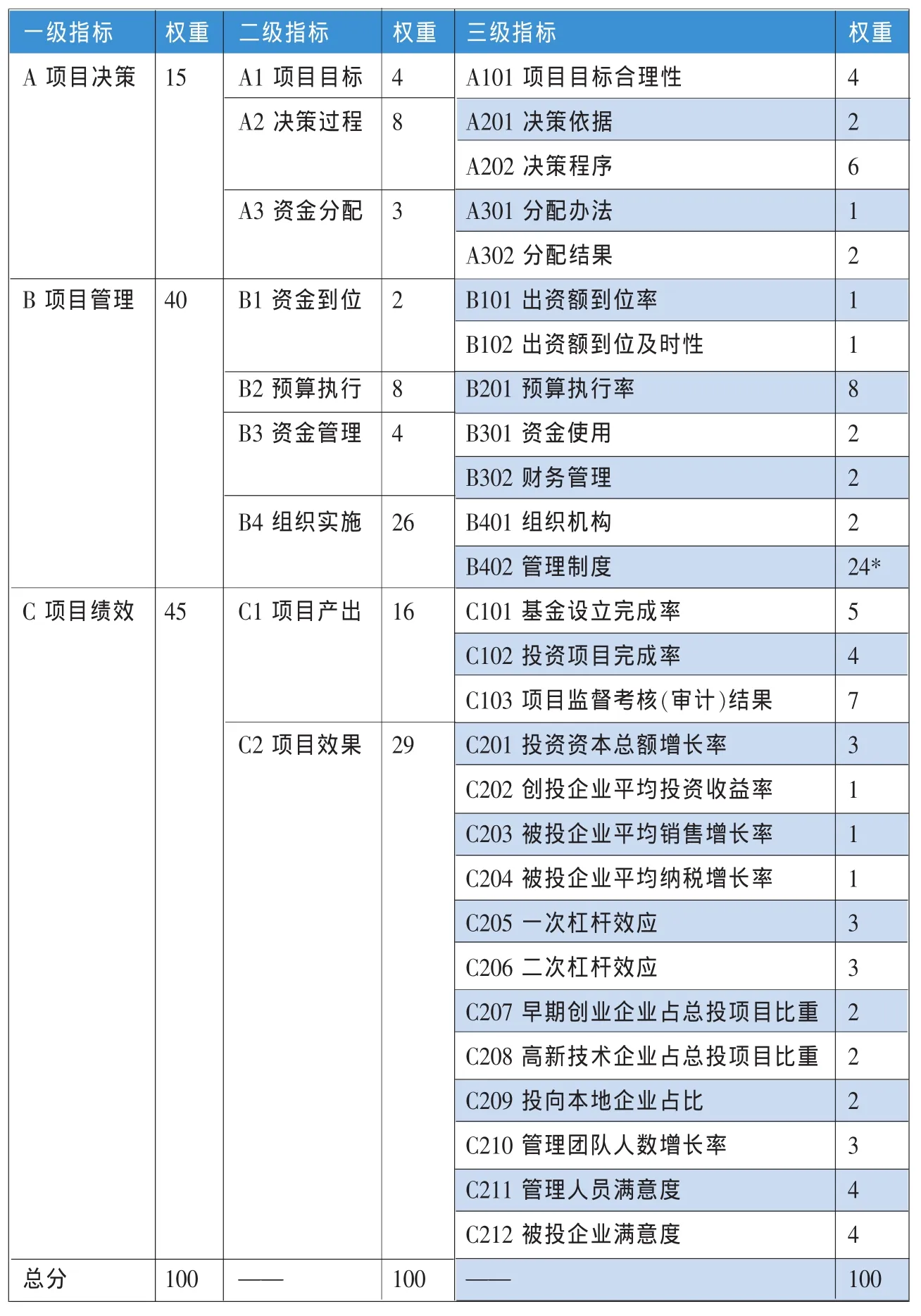

一是广泛地收集和分析了国内外FOFS、PE的相关资料、中央及地方关于政府引导基金的政策,并对A市政府引导基金项目进行了前期调研。二是按“少而精”原则,应用逻辑分析法,按绩效指标建设的科学性、可操作性和有用性等标准,设计了指标体系。总体而言,项目决策类指标和项目管理类指标属于共性指标,其他指标为个性指标,反映了绩效评价的内在要求和项目的个性特征。同时,对指标的权重和评分标准进行了设计和研制。权重设计采用了层次分析法设计。三是广泛征求了有关专家对指标方案的意见,包括学术界和财政部门专家的意见。

表1 A市政府引导基金绩效评价指标体系表

(三)评价指标体系

绩效评价指标体系按照逻辑分析法设计,包括项目决策、项目管理、项目绩效三部分内容。

三、评价结果

A市通过设立“政府引导基金”扶持符合条件的企业,扩大企业融资渠道,促进经济发展,其定位与发展方向符合A市发展规划和发展需求,但在继续推进政府引导基金过程中应着眼于经济趋势,重点优化管理流程,提升行政管理效能,加强对基金操作的规范和引导,加快基金设立进度,解决资金沉淀问题,提高资金使用效率。

(一)转变政府补贴方式,充分发挥市场能动性

相对于政府常用的直接补贴、政府主导投资等方式,A市政府引导基金按照“政府引导、市场运作、科学决策、防范风险”的原则进行投资运作,在成功引入市场化资金的同时,实现了管理的市场化。

(二)进一步建立和完善后续监测和信息披露制度

政策文件对基金投向和地域性有一定的规定和要求,然而在后续实施过程中,项目是否符合引导基金设立的标准,投资行业是否符合政策扶持方向,均需要进行考核和监测,才能保证政策的有效实施,因此,需要建立后续监测机制和信息披露制度。

(三)梳理和制定政府引导基金战略规划,明确下一阶段任务目标

转变政府职能,改革政府补贴模式,理顺政府与市场之间的关系是政府改革和发展的方向,而建立政府引导基金是实现这一转变的有效途径和手段,因此,推进政府引导基金规划编制工作具有重要意义。在规划中要明确引导基金与区域经济发展重点的匹配性,明确引导基金发展的方向和持续化运作的机制建立,明确引导基金的阶段性目标和任务。

(四)强化制度执行,落实责任主体

完善制度措施必须得到有效的实施,才能发挥其作用,因此,在建立健全制度措施的基础上,强化制度执行,落实责任主体,实施事中、事后监控,进一步推进绩效管理,定期对项目开展绩效评价,从机制上和措施上有效地保障政策文件的落地实施。

四、对评价的进一步思考

(一)评价要围绕“政府引导基金的政策导向性”

政府引导基金与私募基金的本质区别在于各自的根本目的不同,政府引导基金的目的在于通过政府投资带动社会资本向创业企业、新兴产业等促进地区经济社会发展的领域进行投资,弥补财政资金不足问题,推动区域治理结构进一步完善,此类基金具有较强的“政策”导向。而私募基金的根本目的在于投资回报收益最大化,具有完全的“市场”导向。因此,绩效评价需要关注政府引导基金是否与区域经济发展战略规划相符合,资金是否流向政策扶持的领域或行业,是否实现了政策导向的目的。

(二)评价要关注“政府引导基金中的委托——代理关系”

政府引导基金有四个行为主体——政府、出资人代表、基金管理者、投资对象,它们之间具有多重委托代理关系。“出资人代表”代表政府与社会资本共同成立基金,它们之间具有委托代理关系;专业基金管理受托对政府引导基金进行管理,基金投资者与管理者具有委托代理关系;基金管理者将资金投向投资对象,由投资对象对资金进行运作,它们之间具有委托代理关系,因此,绩效评价必须关注和厘清政府引导基金的多层次委托代理关系,才能科学、客观地分析A市政府引导基金,避免信息不对称等问题的产生。

(三)评价要覆盖“政府引导基金的‘募、投、管、退’环节”

“募、投、管、退”是基金具体操作管理的四个重要环节,因此,绩效评价首先要关注募集设立阶段是否可以吸引到社会资本,签订的合作协议是否规范、设立流程是否符合一般要求等;其次关注投资阶段的项目筛选、尽职调查和投资决策过程;再次关注管理阶段投资企业的运行发展是否达到预期标准,是否进行了有效的监督、战略指导和信息披露等;最后在退出阶段是否按照相关协议和政策要求进行退出。

(作者单位:上海市公共绩效评价行业协会)

1.李吉栋.2011.创业投资引导基金的理论和实践[M].北京:冶金工业出版社。

2.顾骅珊.2009.政府设立创业投资引导基金的运作管理模式探析[J].经济研究导刊,3。

3.陈敏灵.2010.创业投资引导基金的组织运作模式研究[J].现代经济探索,6。

4.余正.2008.政府支持风险投资的金融模式及“风险杠杆”效应研究[D].上海:复旦大学。

(本栏目责任编辑:王光俊)