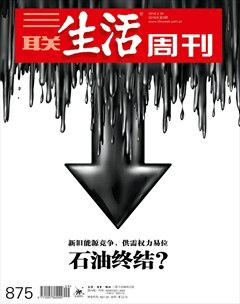

油价的动力体系

刘怡

尽管全球石油工业的第一波兴盛可以追溯到150年之前,但今日能源市场的运行规则和供需平衡,大致要到“二战”结束之际方告成型。彼时,石油已经取代煤炭成为大部分交通工具的动力来源和维持重化工业运转的“血液”,新发现的波斯湾巨大油田板块由于该地区主要国家(伊朗、沙特)选择和美国结成政治—安全同盟,得以一种持续和稳定的方式输入资本主义世界。苏联和罗马尼亚开采的石油则满足了“经互会”国家的日常需求,使它们可以在门户闭锁的情况下完成工业化。1965年西伯利亚萨莫特洛尔油田发现之后,苏联也开始向资本主义世界出口石油和天然气;俄罗斯、中东、美洲、西北非四大原油出口板块的格局,至此基本奠定。

从那时起至今,油价真正攀升到每桶80美元(取2014年美元购买力平价)以上的超高价区间,其实只有两个时段。1979年伊朗革命爆发后,新政权宣布削减原油产能和出口量,油价在随后两年内突破了100美元大关,并在两伊战争爆发后攀升至104美元的波峰。但随着欧美国家能源消费结构发生变化以及需求缩减,油价自1981年起迅速回落,至1986年已狂泻至每桶30美元。换言之,“80美元区间”只维持了短短4年。即使把标准降低到40美元,高于这一价格的时段也只有1975到1985年的11年。在那之后,就连第一次海湾战争也没能把油价抬升到50美元以上的区间。第二个高价时代始于2003年,这一年,第二次海湾战争、委内瑞拉石油业大罢工、尼日利亚内战以及“卡特里娜”飓风同时爆发,油价立即飙升,并在亚洲经济崛起的助力下一举创造了105美元的历史纪录(2008年7月)。虽然全球金融危机将这股上升势头中断了半年,但从2009年春天开始,“牛市”再度出现,并于2011年1月底将油价历史最高点再度刷新为117美元。此后100美元以上的高价区间又维持了3年,从2014年起方告进入下滑轨道,至2016年初终于回落至30美元的谷底。

换言之,从2003到2014年,全球油价维持在每桶40美元以上的区间竟长达12年之久,在历史上属于极其反常的现象。与1975到1985年的“黄金11年”相对照,可以分析出其中的共性因素:

第一,重大政治动荡导致一个或多个主要产油国的原油出口量、乃至未来数年之内的总产量出现剧烈波动,从而影响到了整个市场的供应。70年代后期的“石油牛市”系以第三次中东战争期间阿拉伯国家的集体禁运为起点,至1979年伊朗原油出口(占当时市场份额的9%)中断后接近波峰,并在1980年两伊战争爆发后达到最高点。2003年以来的“油价牛市”则是以伊拉克、委内瑞拉、尼日利亚和墨西哥湾四大产区同时出现产量波动为起点,并且由于伊拉克重建过程的一波三折和2005年以后美国对伊朗制裁的强化,使原油供应链进一步遭遇危机。

第二,高油价周期无一例外与全球范围内能源需求——至少是对需求的预期——的增长相吻合。伊朗革命爆发之际,恰逢美国私家车总数超过1亿辆,并以每年净增300万辆的速度持续增长;而美国本土的传统原油开采已经于1972年达到峰值,不足部分都须自海外进口。尽管欧美国家在1973年石油禁运后已经开始着手调整能源消费结构,但还须经过数年时间才能显出效果。可观的消费增长预期,在两年内连续遭遇伊朗断油和两伊开战,自然会将油价抬升到100美元以上的惊人水平。而2003年以来的高油价区间,则和亚洲国家的经济崛起以及随之增长的能源需求相一致。2004~2008年,中国年均经济增长率高达11.6%,印度则是8%;受其影响,2003~2006年全球日均原油需求增量高达490万桶,这个数字是1999~2002年的3.5倍。2003年时日均400万桶的富余产能,在两年内就被压缩到100万桶,而全球原油消费量在30年内竟膨胀了50%之多!

原油供给侧出现间歇性波动,以及需求预期的持续增长,这组亚当·斯密式的调节机制构成了过去半个世纪里两次高油价周期的动力。但类似的诱因在今天的背景下并不具备。尽管“伊斯兰国”被视为中东能源安全的重大威胁,但其直接占领的只是伊拉克境内的摩苏尔以及拜伊吉以西原属叙利亚国家石油公司的几块油田,日均产量不过7万桶左右。巨大的基尔库克油田始终处在西库尔德斯坦武装的控制之下,沙特阿拉伯境内的横贯油气管道则由美国空军加以保护,难以被几次单独的恐怖袭击彻底摧毁。更何况,即使伊拉克境内的原油开采受到了“伊斯兰国”军事行动的破坏,其缺口也可以由重新进入国际市场的伊朗填补:1月18日美国和欧盟的制裁令解除当天,伊朗国家石油公司(NIOC)就宣布将启动增产,以推动日均原油出口量由2015年的100万桶向2011年时的250万桶回升。加上美国页岩油也开始对外出口,能源市场的供给侧可以获得充分保障。

影响更加显著的则是有效需求的萎缩。随着全球生育率从上世纪70年代的4.85滑落至当前的2.43,以大量廉价劳动力为基础的普遍繁荣已无望再现,低增长、高通胀的“滞胀”局面则陆续在许多国家出现。即使是过去十几年里增长势头最为强劲的中国,也在尝试由工业导向型经济向以消费和服务业为导向的经济转变,“金砖四国”中的另外三国情况更不理想。增长放缓意味着有效需求不足,这种状况又为金融危机后的资本投机所加剧——发达国家采取的刺激措施使大量“热钱”涌入发展中国家,投入到能源、矿产、基础设施等领域,造成更加严重的供给过剩。结果非但没能推动经济复苏,还使新兴市场国家的金融和债务风险连带上升。巴西、印度尼西亚等国最近半年来的经济动荡,与2008年以后“热钱”涌入、能源领域过度投资有直接关联。

不仅如此,随着天然气、核能与新能源(太阳能、风能、光能、水力、生物燃料)的应用份额不断上升,截止到2015年,石油在全球初级能源消费结构中所占的比例已经下降到1/3,而创造一个单位的GDP所需消耗的化石燃料仅相当于1975年时的40%。据国际能源署(IEA)估计,2016年内,原油市场的需求增幅将由2015年时的日均170万桶缩减至120万桶;与此同时,全球库存原油还将继续增加2.85亿桶(2015年全年的库存增量为10亿桶)。供给过剩、需求不足,徘徊在34美元左右的油价存在进一步“探底”的可能——要知道在2003年之前,OPEC对未来原油价格的预期只有每桶22~28美元!

高油价的泡沫性质,首先表现在它过于显著的心理影响上:几乎每一次因政治或安全原因导致的油价上涨,针对的都不是现实层面的石油供给短缺,而是对未来的不确定预期。以1979年伊朗危机为例,当时伊朗日均出口原油450万桶,占据全球消费市场的9%;但因为沙特阿拉伯这个OPEC“安全阀”迅速增加了每日200万桶的产量,原油的实际供给只下滑了不到5%。但在价格层面,现货原油价格却从每桶不到60美元直线上涨到了100美元,完全违背了基本的经济学规律。我们只能解释为:形形色色的枯竭理论已经使买家变得草木皆兵,他们相信伊朗革命的爆发乃至此前的禁运危机乃是一种信号,标志着西方世界获得稳定的石油供给的时代彻底终结,短缺和高价将成为常态。因此,1979~1980年的大部分买家并不把购进的原油用于生产和消费,而是将其囤积起来,转为库存。他们的如意算盘是在短缺变为常态化之前,尽可能多地采购价格相对较低的原油,待油价攀升至高位后再行抛出,以牟取暴利。这种恶性抢购造成的需求增长,甚至超过了伊朗中断出口带来的损失——伊朗的产能损失在经过沙特增产的“对冲”以后,缺口只剩下日均200万桶左右;而各国石油公司囤积的库存竟高达日均300万桶之多,一举使市场供给缺口扩大到了10%。投机逐利带来的价格增长,远超过实际产能波动带来的冲击:这部分有助于解释2003年之后长达12年的高油价周期的成因。

另一方面,石油产品在相当程度上的金融化,令泡沫变得更具扩张性和不可预测性。作为油价基准的西得克萨斯中质原油(WTI)与北海布伦特原油(Brent Crude)以期货和约的形式在纽约商品交易所和伦敦国际石油交易所上市,其价格由交易员、全球贸易商、套期保值者和投机者共同决定。如果再算上电子交易平台和场外交易,甚至可以断言:原油价格在相当程度上已经和实际供给量脱钩,变成了一种纯粹的金融游戏。换言之,投资者对未来经济走势和能源需求的预期,将越来越多地超越供给状况,来决定油价的波动。而在滞胀的阴影笼罩下,油价长期低迷还会反过来拉低股价,影响设备投资和个人消费的增速,从而进一步动摇市场信心。

更复杂的因素则是美元的影响。早在1973年禁运危机期间,经济学家就观察到了油价与美元汇率走势之间的“负相关”联动现象:在美元疲软的周期内,游资往往倾向于抛出美元,购入黄金以及石油、矿产等大宗商品,以对冲通胀风险。因此,当美元汇率走低时,油价往往出现回升,这和2003年开始的12年“油价牛市”基本吻合。但从2014年7月开始,美元启动了新一轮升值周期,推动了海外游资向美国本土回流;欧洲和日本央行采取的量化宽松措施也在间接托高美元,这给全球能源市场带来了深远影响。本币汇率紧盯美元的沙特首先遭受重创,外汇储备在2015年内缩水达1201亿美元之巨;本币汇率与美元脱钩的俄罗斯则须承受卢布迅速贬值、公共财政急剧恶化的冲击。美元汇率走高的势头,与“页岩气革命”在供给端的冲击相结合,大大挤压了过去12年里快速膨胀的油价泡沫,开启了35美元以下的“熊市”行情。

工银国际研究部联席主管程实在一份研究报告中指出:黄金和原油这两种大宗商品的价格波动趋势在一个长周期内具有一致性;但由于金、油的风险敏感特质不同,经济学界往往会根据其敏感性差异来推断下一步发展趋势。一般而言,原油价格与实体经济需求联系更为密切,金价对政治变化、尤其是地理政治危机的敏感性则远大于油价。经历了一年半的渐进式经济下行和油价走低周期,金油比在2015年底异常走高,暗示了隐藏的地理政治风险可能被激化,油价“熊市”对世界政治的影响将逐渐超过经济。而在过去42年间,金油比超过30的11个月份集中分布于1986年、1988年、1993年和1998年,都对应重大的地理政治动荡:两伊战争升级,阿富汗局势恶化,朝鲜核危机,“沙漠之狐”行动……经济风险与地理政治危机之间的加持关系可见一斑。