新形势下山东省外贸企业融资情况调查分析

孔仪方

(中国人民银行济南分行,山东 济南 250021)

新形势下山东省外贸企业融资情况调查分析

孔仪方

(中国人民银行济南分行,山东 济南 250021)

融资可得性和融资成本是影响外贸企业资金周转及贸易利润率的重要因素。外贸企业“融资难、融资贵”问题直接制约经济发展“新常态”下外贸进出口发展。为了解当前山东省重点外贸企业融资可得性及成本变化情况,掌握金融机构支持外贸企业发展的最新举措和成效,客观反映外贸企业在获得境内银行贷款、贸易融资及外债方面的困难及限制,近期,作者通过发放调查问卷及座谈等方式,对全省重点外贸行业企业及重点涉外金融机构进行了调查。调查显示,外贸企业境内融资成本较去年同期小幅回落,但举借外债成本较去年同期有所提高;尽管银行通过创新产品、优化服务、加强境内外联动等方式帮助外贸企业拓宽融资渠道、提高融资效率,但部分企业仍面临“融资难、融资贵”问题,其中,中小企业和中资企业这方面的问题更加突出。

一、外贸企业融资可得性及成本情况

调查显示,当前近半数外贸企业仍面临“融资难、融资贵”困境。从融资难易程度看,45.5%的样本企业认为当前存在“融资难”问题,超过40%的企业融资需求满足程度低于80%,48.1%的企业认为当前融资较去年同期更难。分融资方式看,获得境内银行贷款、贸易融资及举借外债存在困难的企业分别占51.5%、39.1%和39.5%。从融资成本看,外贸企业境外融资成本有所提高,举借外债加权平均利率由去年同期的1.02%升至1.92%;受合同利率和融资费用双下降影响,境内融资成本有所下调,样本企业加权平均境内银行贷款及贸易融资成本分别由去年同期的4.85%和3.69%降至4.26%和3.34%,但47.2%的企业认为当前仍存在“融资贵”问题。

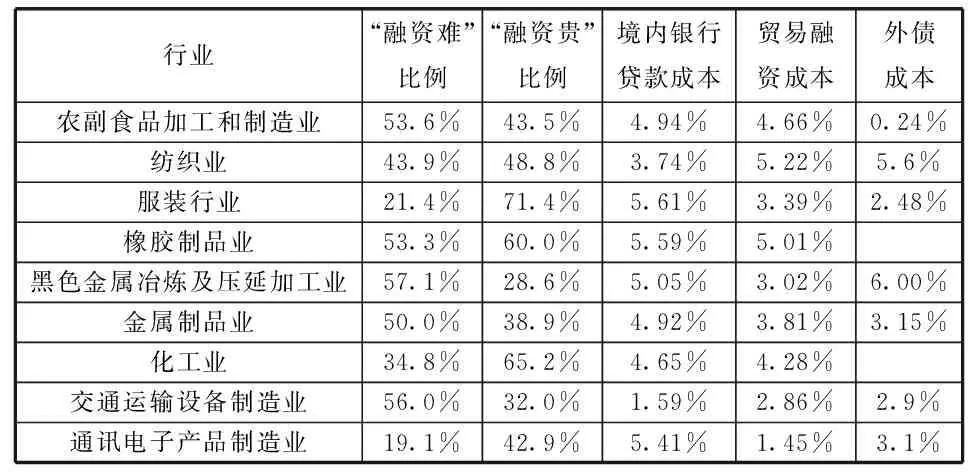

分行业看,黑色金属冶炼及压延加工行业外贸企业“融资难”问题最为突出,农副食品加工和制造业、橡胶制品业、交通运输设备制造业企业融资亦面临一定困难。从融资成本看,服装行业、橡胶制品业和化工业中,反映“融资贵”问题的外贸企业比例较大。

表1 主要行业外贸企业融资难度及成本情况

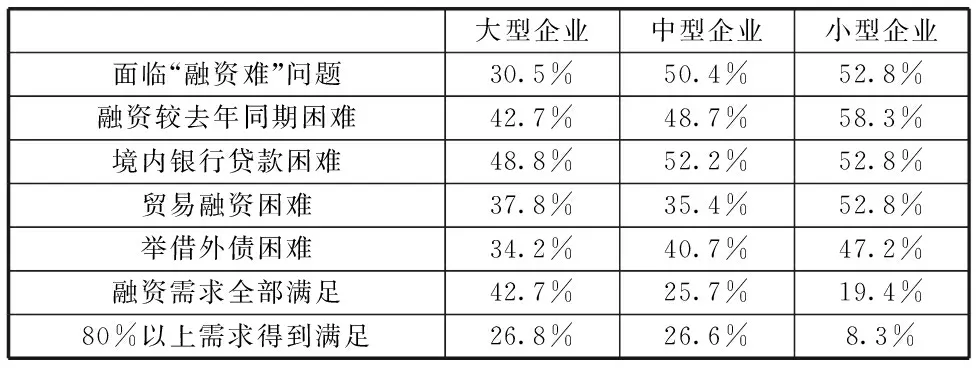

分规模看,外贸企业融资难度与其规模呈反比,融资需求满足程度与其规模呈正比,中小企业“融资难”问题较为突出。从融资成本看,中型企业境内银行贷款及贸易融资加权平均综合成本分别达5.87%和4%,分别高于大型企业1.08和1.35个百分点;小型企业境内银行贷款及贸易融资加权平均综合成本分别达5.18%和4.74%,分别高于大型企业0.39和2.09个百分点。

表2 大、中、小型外贸企业融资难度及融资需求满足情况

分企业性质看,中资外贸企业融资较外资企业更为困难,其中私营企业融资最为困难。从融资成本看,中资外贸企业贸易融资及举借外债成本普遍高于外资企业。

表3 不同性质外贸企业获得各类融资难易情况

表4 不同性质外贸企业融资成本情况

二、当前金融支持外贸企业发展的主要措施

(一)创新融资产品及产品组合。为满足外贸企业多元化业务需求,银行等金融机构在推广传统融资产品基础上,创新设计产品及产品组合。一是本外币产品相结合。如,中国银行滨州分行上半年为铝矾土、大豆等大宗商品进口企业提供本外币母子信用证融资,以实现对企业较长期限的资金支持。二是贸易融资产品与金融衍生产品相结合。如,中国建设银行德州分行为某石化企业美元信托收据贷款业务配套办理期权业务锁定到期还款汇率,帮助企业有效节约融资成本。三是创新抵押方式。如,日照银行利用应收账款质押登记公示平台推出国内买方保理业务,以加快企业资金周转。四是推出中信保融资业务。威海、烟台部分银行加强与中国出口信用保险公司合作,积极为企业推介中信保融资产品,降低出口信保融资费率,帮助企业解决新拓展境外市场融资受限等问题。

(二)优化融资服务,提高企业融资效率。为加快外贸企业资金流转,满足企业个性化融资需求,部分银行针对外贸企业特点,创新和改进服务方式。一是简化审批流程,缩短审批时间。如,中国工商银行日照分行在全部9家一级支行设置单证业务收单点,通过影像传输实现支行前台与总行的无缝对接,便利外贸企业就地交单。二是拉长融资链条,提供全方位、一体化金融服务。如,东营市金融机构针对原油进口企业特点,对部分大型炼油企业实施“内外贸一体化授信”,将金融服务嵌入企业国际、国内贸易链条各个环节,提供覆盖账户体系、收付交易、贸易融资的综合化融资服务方案,有效满足了企业结算、融资、避险等需求。三是开展走访调研,“一企一策”满足企业融资需求。如,泰安银行对各管辖行进行了外贸企业国际业务需求调研,对年度进口或出口达到一定金额的客户进行逐一对接。四是加强对新技术、新产业、新业态企业的融资支持。如,中国银行临沂分行积极对接临沂市外贸综合服务企业,探索开展“一达通”模式的“互联网+贸易金融”业务合作,通过线上融资模式解决中小企业“融资难”问题。

(三)加强境内外联动,帮助企业利用境外低成本资金。尽管在人民银行降息和美联储加息背景下,境内外利差有所收窄,但境外融资较境内仍有一定成本优势。对此,部分大型银行积极利用海外网络优势,拓宽企业境外融资渠道。如,招商银行积极开展境内外信用传输,开发票据池、池保理等产品,降低外贸企业融资成本;中国农业银行重点发展代理福费廷和福费庭二级市场业务,充分利用境外合作银行和代理银行资金,降低企业融资周转成本。

(四)针对外贸企业制定或争取上级行信贷优惠政策。为确保进出口企业资金需求,部分银行为外贸企业提供区别于非外贸企业的专门化融资便利。一是对外贸企业融资实行优惠利率。如,中国工商银行莱芜分行对部分大型或国有外贸企业融资执行基准利率,对部分中型外贸企业融资利率上浮水平一般不高于10%,而对一般企业则上浮30%-40%。二是为经营大宗商品贸易的企业单独划定代客衍生交易专项授信额度。如,中国工商银行日照分行通过占用专项授信额度为大宗商品贸易企业办理远期、期权等交易类产品,以减少对企业保证金的占用。三是向上级行争取外贸企业融资审批权限。如,中国工商银行日照分行将辖内符合条件的出口企业名单上报省分行核准后,由该行自行对名单内企业融资业务进行审批,有力提高了出口贸易融资审批效率。

(五)积极落实人民银行及外汇局跨境融资管理新政。全口径跨境融资宏观审慎管理政策实施后,中国建设银行研发跨境融资性风险参与业务,在企业承担第一性还款责任、建行境内分行承担第二性保付责任的条件下,由境外银行提供跨境融资服务。山东省企业人民币境外(韩国)借款业务试点管理暂行办法出台后,中国银行烟台分行以本行综合授信为基础,帮助辖内企业获得中国银行首尔分行2笔贷款。根据跨国公司外汇资金集中运营管理相关政策,省内部分金融机构与大型企业深入合作,通过境内外资金归集大幅降低跨国公司财务成本,提高企业跨境资金管理效率。

三、外贸企业“融资难”原因分析

尽管银行等金融机构采取一系列措施对外贸企业融资予以支持,但部分企业仍面临“融资难、融资贵”问题。其中,“融资难”现象可从企业自身条件制约和银行信贷要求提高两方面进行解释。

(一)外贸企业自身存在制约因素。一是缺乏有效的担保资产。这是导致外贸企业“融资难”的最主要因素。在担保圈风险不断暴露的背景下,银行普遍提高了融资担保条件,部分银行出于市场环境变化、抵押品处置难度加大等考虑,暂停接受机器设备、存货等资产作为抵押品,导致部分外贸企业难以获得足额融资。二是所在行业属产能过剩行业。其中,在“三去一降一补”供给侧改革政策背景下,黑色金属冶炼及压延加工行业企业“融资难”问题较为突出。如,某钢结构产品生产企业6月末本外币贷款余额较去年同期下降41%,难以满足当前资金运转需求。三是中资企业境外融资通道尚未完全打通。尽管全口径跨境融资宏观审慎管理政策拉平了中外资企业举借外债的政策要求,但由于此前与国外银行等金融机构缺少信息往来,境外信用评级较低,境外金融机构对中资企业放款普遍持谨慎态度。四是中小企业固有特点导致其融资困难。由于中小企业存在经营管理制度不健全、财务透明度较低、偿债能力较弱等缺陷,银行在授信环节对其审核材料、抵质押资产等要求更高;加之当前对中小企业的财政担保、贴息、税收扶持力度不足且社会中介担保体系尚不完善,进一步加剧了中小企业融资难题。

(二)银行信贷发放更为谨慎。一是经济下行期融资发放门槛更高。在当前国际国内经济不景气的大环境下,部分出口企业生产经营面临困难,资金链出现断裂;大宗商品价格走低造成相关进口企业信用风险有所增加。为防止不良信贷资产增长,部分银行提高融资发放要求、上收发放权限、增加审批环节,导致外贸企业“融资难”。二是出于成本和风险考量,对中小企业融资发放动能不足。由于中小企业财务制度和信息披露机制尚待完善,银行对其贷前审查的评估成本高于大型企业;同时,中小企业信用风险相对较高,中信保等机构对其投保条件较为苛刻,但银行信贷责任风险管理制度对不同规模企业认定标准差别较小,导致中小企业与大企业相比难以达到贷款发放条件。三是为防范贸易融资风险,对纯贸易企业授信更为谨慎。为防范大宗商品贸易企业综合利用大宗商品市场、期货市场、外汇市场、金融衍生品市场进行套利套汇,银行对纯贸易企业融资发放更为审慎。

四、外贸企业“融资贵”原因分析

(一)企业利润率下滑导致融资成本超出其可承受范围。受外需低迷、国内综合生产成本高企等因素影响,2016年上半年样本企业出口平均利润率仅为4.1%,较去年同期下降0.3个百分点,其中橡胶制品、化工、黑色金属冶炼及压延加工行业降幅均超过1个百分点,金属制品行业降幅高达4个百分点。尽管境内融资成本较去年同期整体下降,但与利润率降幅相比,企业在财务感受上仍认为融资成本偏高。

(二)部分银行对境外融资加点较多,人民币贬值压力下企业面临额外汇兑成本。部分银行为提高中间业务收入,对于境外融资资金加点较多,导致企业面临的境内外利差收窄。特别是在当前人民币贬值压力较大的形势下,境外银行外币贷款到期需购汇偿还,企业面临汇兑损失风险,进一步削弱了境外融资低成本优势。

(三)中小企业和中资企业“融资贵”问题较为突出。中小企业由于经营能力有限、资产规模较小、可抵押担保物较少,且融资议价能力较弱,银行出于风险考虑往往提高其融资利率。中资企业在以境内银行为中介的境外融资模式下,境内银行由于需承担担保责任,审核条件较为严苛,加点利率较高,导致中资企业境外银行贷款成本往往高于外资企业。

五、相关政策建议

(一)强化外贸企业融资政策支持,改善信用环境。一是加快探索融资增信和共保基金等外贸企业信贷投放风险缓释措施,成立国有或国有控股的担保公司,为外贸企业尤其是中小企业融资提供政策性担保服务。二是对符合产业转型升级要求但经营暂时存在困难的外贸企业加大财政资金支持力度,适度扩大扶持小微企业、困难企业发展的专项资金规模。三是鼓励民间资本参投中小企业金融机构,积极发展小额贷款公司和村镇银行,拓宽中小企业融资渠道。四是建立外贸企业信用档案、资信数据库及融资撮合平台,加强银企对接,解决信息不对称导致的“融资难、融资贵”问题。五是建立健全融资风险预警处置机制,对恶意逃废银行债务等行为加大打击力度,引导外贸企业强化诚信意识,营造良好的金融生态环境。

(二)引导金融机构继续加强业务创新,完善融资服务。一是继续创新外贸企业融资产品,积极开展动产、知识产权、应收账款、仓单、订单等质押信贷融资,逐步降低对抵押担保物的依赖。二是进一步挖掘境内外融资利差优势,通过内外联动、上下联动等方式,开发利率优惠融资产品,适度降低对外贸企业的加点幅度。三是引导基层银行完善中小企业贷款机制,设立中小企业事业部,落实信贷责任,强化业绩考核,加强对中小外贸企业的信贷支持。

(三)引导外贸企业改善经营,提高信用水平。一是积极开展产品和技术创新,提高产品附加值和国际竞争能力,规避由于市场需求、汇率等外因变化导致的资金回笼风险,从而避免信贷违约。二是加强财务制度建设,提高会计信息披露的真实性和透明度,通过规范管理构建良好的银企关系。三是加强自律,确保融资资金真实、合规使用。四是加强对供应商和下游客户的资信管理,选择恰当的保值措施分散和规避风险,避免造成信贷违约。

(四)加强对跨境融资新政的宣传。广泛利用培训宣讲、现场指导、材料辅导、网络微信、银行宣传屏等方式和渠道,对全口径跨境融资宏观审慎管理政策等本外币跨境融资新政进行宣传,提高外贸企业对政策的认知度,为企业拓展融资渠道、利用境外低成本资金提供引导和支持。