管理者过度自信的综合评判模型研究

徐 伟,孙 涛

(1.南京航空航天大学 经济与管理学院,江苏 南京 210016;2.南京审计学院 国际商学院,江苏 南京211815)

管理者过度自信的综合评判模型研究

徐伟1,2,孙涛1

(1.南京航空航天大学 经济与管理学院,江苏 南京 210016;2.南京审计学院 国际商学院,江苏 南京211815)

摘要:管理者过度自信会给企业带来严重的负面效应。在归纳过度自信管理者行为特征的基础上,首次提出了评判管理者过度自信的原则,建立测度管理者过度自信的指标体系,包括3项描述性辅助指标与5项定量分析指标,给出了综合评判管理者过度自信的基本方法和思路,创构了多种衡量管理者过度自信程度的预警模型,包括确定性评判模型和模糊评判模型,并对模型进行了仿真与效果检验。

关键词:过度自信;特征指标;综合评判;预警模型

一、引言

过度自信是很多人都存在的一种十分有害的心理,具有这样心理的人大致包括三种:第一是自负,不重视对有利条件的运用,经常在自己处于优势时失败;第二是狂妄,过份看重对自己有利的形势,忽视对自己的不利因素;第三是狂躁,在激烈市场竞争中,连续几次取胜后产生急躁情绪失去耐心和冷静,过高地估计自己的判断能力,对重大事项决策草率,结果将自己推向绝境。

心理学研究表明,过度自信是企业家们普遍具有的特殊品格,尤其是创业者。据Landier 等的调查,法国创业企业家中有56%的人认为自己的企业会得到发展,只有6%的人对自己的企业感到担忧。而三年以后的跟踪调查发现,原来被调查的人中,认为自己的企业有发展前途的人下降到38%;对自己的企业前途担忧的人已经上升为17%。过度自信的企业家往往高估自己的能力,对困难估计不足,做出超越客观条件许可的冒险决策,往往给企业带来负面效应。

当前,中国正在进行新一轮经济体制改革,本轮改革的根本任务是要进一步转变政府职能,提高政府部门工作绩效,在中国逐步建立起比较完善的资本市场体系,逐渐融入国际市场竞争体系。企业的高层管理者将有更多的机遇,但也会遇到更大的风险。因此,本文拟对企业高管过度自信的风险控制进行研究,提出选择衡量管理者过度自信指标的原则;建立衡量管理者过度自信的指标体系;创构几类测度管理者过度自信的模型。

二、文献综述

自从1986年Roll开创性地提出了"狂妄自大"假说,将企业管理者的过度自信概念引入到财务研究当中,不久就引起了国外一部分学者的共鸣[1]。Hiller等对过度自信定义为:人们过于相信自己的判断能力,往往高估自己成功的概率,把成功归于自己的能力,而低估外部客观因素如运气、机遇等的作用。人们过分相信自己的判断能力,但这种判断与客观标准存在偏离。大约2005年以后,中国一些学者开始关注Roll提出的课题[2-5]。目前,国内外学者对过度自信问题的研究还很不深入,主要讨论了管理者过度自信的行为特征,从不同角度对衡量管理者过度自信的指标提出了一些设想,大致归纳为以下两点。

(一)关于过度自信管理者的行为特征

1.企业并购活动较多,效果不佳。Malmendier认为过度自信的管理者过高估计自己的能力,对风险考虑不足而进行频繁并购,但所发起并购带来的回报通常要低于理性管理者并购所得到的回报[6]。姜付秀等利用联立方程模型得出,过度自信管理者的并购战略会增大企业陷入财务困境的可能性[2]。叶玲等利用回归分析得出了管理者过度自信与企业并购正相关[3]。

2.偏好内部融资,企业的流动资金敏感度较高。Heaton提出了分析过度自信管理者的投资模型,得出过度自信的管理者时常高估企业价值,倾向于内部融资,在公司流动资金短缺时,不愿意进行外部融资,有时会放弃一些好的投资项目。余明桂等得出了管理者过度自信与资产负债率尤其是短期负债率显著正相关的结论[4]。

3.投资水平高,规模大,效益低。姜付秀等认为,管理者过度自信与企业的总投资水平、内部扩张之间存在显著的正相关关系,特别是当企业拥有充裕的现金流时,这种正相关程度更高[2]。叶玲等利用线性回归的方法,得出了管理者过度自信的企业其投资规模的扩大并未带来业绩的提升,投资行为导致了企业绩效下降的结论[3]。

4.高估企业的业绩。Hayward研究表明,过度自信的管理者喜欢过高地估计企业的业绩[7]。叶玲等分别利用不同的数学模型证明了过度自信的管理者有高估企业景气指数和预测企业盈余价值的倾向[3-4]。

(二)关于衡量管理者过度自信的指标

怎样衡量管理者过度自信,至今没有一种能被人们广泛认可的理论,Malmendier 等在2005 年曾指出,将管理者过度自信这个非量化的指标进行衡量是行为财务理论研究面临的最大挑战[6]。国内外学者先后进行过一些尝试,主要提出了以下衡量管理者过度自信的替代变量。

1.管理者相对报酬和地位。Hayward 提出相对报酬高的管理者容易产生过度自信情绪。叶玲等直接把前3位高管薪酬之和占整个管理层薪酬大于75%中位数的企业管理者都定义为过度自信者[3]。Barros 等在2007年提出身份特殊的管理者往往会狂妄自大。

2.管理者的股票期权或股票持有量。Carpenter于1998年提出,对企业股票期权或股票持有量很高的管理者,一般对企业信心十足,可能会产生自负心理。

3.企业景气指数。余明桂等认为企业景气指数高的管理者常高估企业的业绩[4]。有些文献中讨论管理者过度自信的特征时,把企业景气指数达到150以上的都定义为管理者过度自信。

4.管理者实施并购的次数或频率。Doukas等采用企业实施并购的次数或频率来衡量管理者自信程度[2]。卢米雪等认为管理者的情绪影响投资的效益[8]。

三、评判管理者过度自信的原则

战场上无常胜将军,所有的投资都有一定的风险,几乎每个企业的投资都曾遭受过失败,作为企业的决策者,必须有较强的自信心,有敢于承当风险的气魄,关键时刻敢于出手。要求企业的管理者在所有投资活动中一点不承担风险其实是不可能的,但风险必须是可掌控的,不能完全冒险。判断管理者是否过度自信的根本目的是给管理者一种警示,必须十分慎重,既不轻易扣帽子,又要让管理者时刻保持警惕。根据以上分析,本文特提出评判管理者是否过度自信必须遵循的三条原则。

(一)定量指标与定性特征结合

过度自信的管理者既有一些可量化的特征,如并购规模、盈余价值预测偏差,也有一些难以量化的个性特征,如喜欢专横独断。企业有无财务风险和媒体对管理者的评价也可作为参考。所以,确定管理者是否过度自信,需要结合管理者行为的定量指标和定性特征进行综合评判。定量指标可以通过建立定量模型描述,反映定性的特征对模型得出的结果进行辅助判断。

(二)关键把握好自信的“度”

自信是管理者必须具备的基本素质,自信过度才是有害的。评判一个管理者是否过度自信,关键是把握好一个“度”字。具体说不能只看他是否有超常的大胆行动,或有高估企业经营效果的行为,更需要看他行动的成功率和估计的正确率。如果一个管理者经常采取似乎大胆的行动,但后来事实证明他的绝大多数决策都是正确的,给企业带来较好的效益,则表明该管理者具有非凡的才能,有胆略或有气魄,自信没有过度。有些学者分析管理者过度自信特征时,直接把企业内部投资规模大的就定义为管理者过度自信,不考虑投资成功的概率;有的把企业在5年内有过两次并购的直接定义为管理者过度自信,没有考虑并购成功的比例,因而是不科学的。

(三)评判资料涵盖的时间不能太短

由于金融市场波动性大、风险多,每个管理者都会有过决策失误的经历。因此,不能仅用一时的得失来评价一个企业家,对管理者的行为需要作一个相对长时间的评判,本文认为一般需要对企业连续3年以上、5年以内的经营资料进行分析评判。如果管理者的决策只是偶尔小有失误给企业带来短暂性困难,而在较长一段时间内企业整体运行良好;或者多年来管理者对企业的业绩估计都是较准确的,只是偶尔有些高,就不能认为他好大喜功、过度自信。有的学者把景气指数超过150的企业管理者都归入过度自信,理由是不充分的。

四、管理者过度自信评判的特征指标体系

根据上文提出的评判原则,基于定性与定量统一、动态与稳态统一的思想,参考众多学者意见,本文拟选取两类指标来完整地反映管理者过度自信的情况:用于辅助分析的定性指标;用于建模分析的定量指标(见表1)。

表1 企业五年营运状况定量分析特征指标体系

需要说明的是,首先,表1中各指标计算需要的数据资料,都可通过查阅本企业财务资料和CCER 数据库得到;其次,定性指标反映的情况一般各个企业优缺点不尽相同,不便于进行横向比较,只能结合其它方面进行辅助判断。例如两个企业都只进行过一次并购但一个成功了而另一个失败了,就不好直接判定一次失败者为过度自信。定量指标尽可能少而精,资产负债率反映企业有无财务风险,投资收益率和总资产报酬率反应企业效益,盈余价值偏差率反映管理者有无经常高估企业业绩,并购相对总规模主要反映管理者有无冒险的倾向。另外,本文认为相对报酬和地位特别高的管理者未必一定过度自信,且只能是个别现象,不具有普遍性。股票期权或股票持有量多的管理者也不是必然就过度自信,所以不能选作衡量管理者过度自信的指标,最多只能作为参考。

五、管理者过度自信的评判方法

关于管理者过度自信的评判,建立模型的基本原则是:模型的形式要结合企业当时所处的社会环境背景,以尽量简单的形式反映企业存在的突出问题。

(一)特征指标直接评判法

根据上文提到的管理者过度自信的特征,直接通过对表1所列指标值的分析,作出管理者是否过度自信的判断。例如企业景气指数高但盈余价值环比指数下降,再结合其它情况,如企业的财务风险较大,媒体对管理者的评价不高,则可考虑判定该企业的管理者有过度自信倾向。

(二)特征指标数学模型综合评判法

若描述性分析指标显示管理者有冒险嫌疑,但还不能作出确切判断,可以采用数学模型进行综合评判。分别用y1,y2,y3,y4,y5表示表1中5项定量指标。取两组训练样本,第1组包括s个企业,其特征指标明显地具有管理者过度自信倾向;第二组包括t个企业,其特征指标不带有管理者过度自信倾向。两组样本中所含企业数s与t基本相等。然后选择一项综合指标,两组样本企业综合指标的值有明显差异;再计算待判企业的综合指标值,若接近第一组样本企业综合指标值,就认为该企业的管理者属于过度自信;反之就认为该企业的管理者不属于过度自信。

(1)

a=(w1,w2,w3,w4,w5,w6,w7,w8)

应用示例,设:

a=(0.1,0.12,0.125,0.125,0.135,0.125,0.13,0.125)

六、评判模型的仿真分析

选择两套数据资料,分别对特征指标模型和风险指标模型进行应用试验与效果检验。我们由CCER 数据库查阅了同一个行业30家上市公司近几年有关数据资料,并计算出30家公司每年的资产负债率平均数、投资收益率平均数、总资产报酬率;再从中选出10家管理者似乎有明显过度自信特征的公司(序号1~10属性记为1),10家管理者似乎没有过度自信特征的公司(序号11~20属性记为0);最后,计算出5项定量分析特征指标数据如下(见表2)。

表2 样本企业5项定量分析特征指标

(一)特征指标Fisher判别模型

C-1B的最大特征值为λ=11.131 1,对应的一个单位特征向量是a=(0.080 67,-0.032 582 3,-0.496 717,0.765 432,-0.399 77),得Fisher线性判别函数:

F=0.080 67y1-0.032 582 3y2-0.496 717y3+0.765 432y4-0.399 77y5.

再算出1~10号样本企业的F最小值为0.484 238;11~20号样本企业的F最大值为0.474 642,即第一组的F值普遍大于第二组的F,取一个阀值F0=0.474 465 0,规定当F>F0时,认为该企业的CEO有过度自信倾向;当F≤F0时,认为该企业的管理者无过度自信倾向。

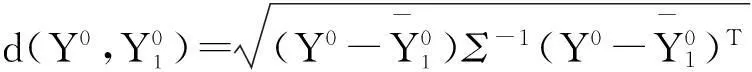

(二)最近距离判别模型

由表2中数据,直接算得:

σ2=0.260 013σ3=0.121 655

σ4=0.144 413σ5=0.176 904

0.190 426,-0.161 104)

-0.190 426,0.161 104)

七、结论

本文提出了测度管理者过度自信的原则和特征指标体系,给出了评判管理者过度自信的方法和多种衡量管理者过度自信的模型,经过仿真测试效果很好。当然本文的结果也存在几点不足,值得今后进一步去探索。一是衡量指标未必准确,二是选择样本单位,一般不能绝对准确地知道哪些样本单位的管理者必定属于过度自信。其实在市场高度竞争的社会中,企业的经营活动充满了诸多的不确定性,管理者要有敢于承担风险的胆识,但又不能过于冒险,客观上管理者对风险的估计有时难免会出现偏差,特别是有时成功与失败只有一步之遥,管理者有魄力还是属于狂妄有时也确实很难区分,因此要完全准确地判断管理者是否过度自信是根本办不到的。

参考文献:

[1]Roll Richard.The Hubris Hypothesis of Corporate Takeovers[J].Journal of Business, 1986,59(2).

[2]姜付秀,张敏,陆正飞,等. 管理者过度自信、企业扩张与财务困境[J].经济研究,2009(1).

[3]叶玲,王亚星.管理者过度自信、企业投资与企业绩效[J].山西财经大学学报,2013,35(1).

[4]余明桂,夏新平,邹振松.管理者过度自信与企业激进负债行为[J].管理世界,2006(8).

[5]郝颖,刘星,林朝南.我国上市公司高管人员过度自信与投资决策的实证研究[J].中国管理科学,2005(5).

[6]Malmendier Ulrike,Geoffrey Tate.CEO Overconfidence and Corporate Investment[J].Journal of Finance,2005,60(6).

[7]Hayward Hambrick. Explaining the Premiums Paid for Large Acquisitions Evidence of CEO Hubris[J].Administrative Science Quarterly,1997,42(1).

[8]卢米雪,朱喜安.行业投资者情绪的测量及其对收益的影响效应研究[J].统计与信息论坛,2014,29(4).

[9]吴孟达,李兵,汪文浩.高等工程数学[J].北京:科学出版社,2004.

(责任编辑:崔国平)

孙涛,男,山东泰安人,教授,博士生导师,研究方向:会计学,环境金融。

【统计理论与方法】

Comprehensive Judgement Model of Manager's Overconfidence

XU Wei1,2, SUN Tao1

(1. College of Economics and Management, Nanjing University of Aeronautics and Astronautics, Nanjing

210016, China; 2. School of International Business, Nanjing Audit University, Nanjing 211815, China)

Abstract:Manager's overconfidence can lead to serious negative effect on enterprise. Based on the summary of the behavior characteristics of the overconfident managers, the principle of the overconfidence of the managers is put forward for the first time; an index system for measuring the overconfidence of managers is established: 3 descriptive auxiliary index and 5 quantitative analysis index, the basic methods and ideas of the comprehensive evaluation of the overconfidence of the managers are given, a variety of early warning models for measuring the degree of overconfidence of the managers, including the deterministic model and fuzzy evaluation model, are constructed. The model is simulated and tested.

Key words:overconfidence; feature index; comprehensive judgement; warning model

中图分类号:F230.9∶O212.4

文献标志码:A

文章编号:1007-3116(2015)12-0037-05

作者简介:徐伟,男,安徽马鞍山人,博士生,讲师,研究方向:经济管理,会计与审计;

基金项目:国家社会科学基金重点项目《国家治理、国家审计制度与预防惩治腐败体系创新研究》(13AZD002);江苏高校哲学社会科学研究基金资助项目《生产者责任延伸下企业合作模式与经营策略研究》(2015SJB199)

收稿日期:2015-09-04