规范我国P2P网贷平台发展的对策建议

余璐

[摘 要]近年来,随着信息技术的不断进步,互联网金融飞速发展,P2P借贷平台作为互联网金融的新兴模式,极大地促进了中国的经济发展,产生了巨大的社会效益,弥补了传统金融模式的不足。目前,我国P2P网贷平台发展呈现“三有三无四集聚”的特征,然而P2P网贷平台管理还不够规范化,相关法律法规尚不完善。提出借鉴国外成功经验,建立健全相关法律法规,逐步完善社会征信体系,平台的自我优化,用户树立自我风险防范和监管意识等规范我国P2P网贷行业的对策建议。

[关键词]互联网金融;P2P;网贷;监管

[中图分类号]F224.33 [文献标识码]A [文章编号]2095-3283(2015)11-0054-03

一、P2P网贷平台概况

网络借贷P2P(peer to peer lending)是一种以互联网技术为媒介的民间借贷形式,资金借方和资金贷方资料、手续全部通过网络实现,出借人可以自行将钱借给在网络平台上的其他人,而平台通过制定交易规则来保障交易双方的利益。

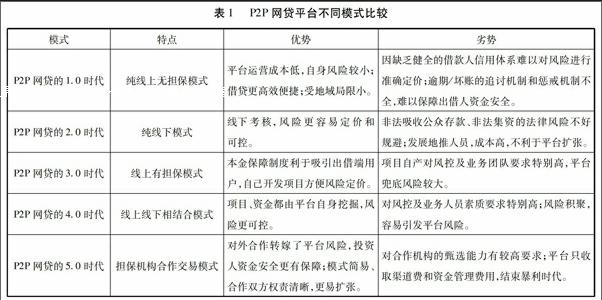

目前, 随着国内互联网的崛起和民间金融借贷的繁荣,P2P网贷企业如雨后春笋般兴起,同时在模式上有了更多的创新,发展速度也逐渐赶超欧美。

二、我国P2P网贷平台发展现状及存在的问题

1.发展现状

近年来,在国际金融危机及国内通胀严重的大背景下,大型金融机构的贷款规模不断收紧,国内中小微企业的融资需求和难度大大增加,催生出P2P网贷平台的快速兴起和发展,规模不断壮大,基本发展特征可以用“三有三无四集聚”来形容,“三有”:有需求、有供给、也有中间服务商,网贷平台发展的基础厚实和潜力强劲;但是P2P网贷平台却长期处于“三无”状态,即无准入门槛、无网贷平台标准、无机构监管;形成“四积聚”:资金聚集、人才聚集、技术聚集、风险聚集。在2014年4月举行的博鳌亚洲论坛上中国银监会副主席阎庆民透露,为了加强对互联网金融的发展、规范和监管,国务院日前对互联网金融的监管做了分工,决定由银监会牵头来承担对P2P监管的研究。

2.存在的问题和风险

P2P网贷平台存在七大主要问题和风险:

(1)影响政府的宏观调控。民间资金可能通过网贷公司流入房地产及“两高一剩”(指高污染、高能耗的资源性行业和产能过剩行业)等限制性行业。

(2)容易演变成为非法集资。P2P网贷公司有可能突破底线,演变成吸收存款、发放贷款的非法金融机构,甚至变成非法集资。

(3)业务风险不可控。P2P平台的网络交易特征,使其面临巨大的信息技术风险。同时,这类公司很难像银行一样进入征信系统了解借款人的资信情况,并进行有效的贷后监管。

(4)银行的声誉和运作受到影响。

(5)相关法律法规不够健全。

(6)国外的经验表明,P2P公司模式信用风险较高,贷款质量远远劣于普通银行业金融机构。除了没有银行的权威优势,P2P行业自身的风险定价也十分困难,需要很长时间去打造一个专业的团队。

(7)P2P公司开展房地产二次抵押业务存在风险隐患。

三、国外发展P2P网贷平台的经验

1.Zopa和Lending Club平台发展现状

P2P网络借贷平台起源于欧美。最具代表性的分别是英国的Zopa和美国的Lending Club。Zopa于2005 年在伦敦成立,是第一家 P2P 网贷平台,至今已经有10个年头,在英国规模第一,业务量已经覆盖到日本、意大利等国家。Lending Club于2006 年在美国成立,是目前最成功的P2P 网贷平台,截至2014年3月31日,共实现贷款 40.34亿美元,回报给投资者超过3.7亿美元(见图1)。至今,已获资本市场 2.5 亿美元投资,已于2014 年底上市,主承销商是摩根大通。

据官方统计,截至2014年3月31日,Lending Club平台上有83.70%的借款者借款目的是为了偿还原有贷款和还清信用卡贷款(见图2)。

2.规范手段和政策

(1)平台自身制定的风险政策

Zopa为了充分分散贷款风险,设定以10 英镑为一投资单位。并引入第三方管理运营保障基金,基金的建立资金来源于借款者按照约定缴纳的准备金,保障本息安全。

Lending Club对借款者资质审核较为严格。借款者要求: FICO 评分(美国信用局均使用 FICO 评分,FICO 分数区间是 300~850)超过 660 分;收入负债率(不含按揭贷款)低于35%;最短 36个月信用记录等。贷款分级细致,提供多样化 Notes 供投资者选择,同时建议投资者分散投资Notes。

(2)法律法规监管

在2014 年前,Zopa仅受行业协会和公平贸易局约束,不像银行一样受到英国金融服务补偿计划的保障。2014年4月,金融行为监管局(FCA,其上级为英国财政部)介入对 P2P 网络借贷平台实施单一监管。

而Lending Club之前曾因发行Notes被美国证券交易委员会(SEC)叫停,2008年在 SEC注册后重新发行Notes,同时受SEC和各州证券监管部门多方监管。由于涉及商业银行(WebBank),借贷活动受联邦存款保险公司(FDIC,Federal Deposit Insurance Corporation)监督。

四、规范我国P2P网贷平台发展的对策建议

1.政府部门加强监管,建立健全相关法律法规

P2P网贷行业的乱象丛生和“真空”的状态都迫使我国尽快对P2P行业加强监管,制定相应政策条款、准入原则,重新整顿现有的P2P企业,规范化经营,确定P2P网贷行业的主体资格,设定相关的投诉机关。可以借鉴英国Zopa的经验,由政府机构对其实行单一监管,更加专一有效。银行类金融机构应建立与网贷公司之间的“防火墙”,落实贷款全流程管理,加强与工商管理部门的沟通,针对各种网贷公司的不实宣传予以严肃查处,切实维护银行合法权益,避免声誉风险。endprint

2.逐步完善社会征信体系

欧美国家P2P 网络借贷平台可以迅速发展起来的重要原因在于其成熟完善的个人征信体系,例如,在英国借款人在网络 P2P 借贷平台注册需输入社保账号(与学历、银行账号相关联),且借款人违约成本极高。美国 Prosper 公司会审慎考察客户的信用记录、个人税号、社会保障号、银行账号等,通过不同信用等级“客户组”成员间相互监督的办法来使坏账率保持较低水平。美国的Lending Club公司更是直接通过被社会广泛使用的FICO评分来确定贷款门槛。

我国P2P行业内部、行业与行业之间应事先共享信用数据,建立信用大档案,同时社会上的每个人都参与到信用的监管中来,提高个人的信用意识,把个人信用当作重中之重,将信用数据信息化、网络化、透明化、共享化,一旦借款者的违约成本提高,其违约的可能性就会更小,风险就会更低。

3.不断优化网络平台

P2P网贷行业在中国的发展还不成熟,因此网贷平台需要不断地优化和改进。

(1)技术创新。纯线上模式最难把控的就是技术的漏洞,黑客的进攻、网络信息传递的失误都会给网贷带来非常大的风险。因此,技术的提升和不断创新是纯线上网贷模式的必要条件。

(2)业务创新。可以参考Lending Club,更加细化贷款分级,并提供多样化支付选择,如包括第三方支付在内的,与银行类金融机构的合作,以减少法律风险。

(3)树立正确价值观,规范化经营。由于网贷企业很容易触碰到法律的边缘,任何P2P网贷平台都应该树立正确的价值观,设定严格的规章制度。制定一套严格详尽的员工管理制度,绝不允许泄露用户信息,为提高业绩而徇私,利用平台为个人牟取不正当利益。将阳光金融、绿色金融作为公司的主要理念。同时,参考Lending Club公司严格、明确的硬性审核标准和门槛,也可以防止员工出现道德风险,并进行有效的贷后跟踪。

4.用户提高风险防范和监管意识

用户的自我意识分为两个方面,一是风险意识。这体现在借贷的所有流程当中。从借出者的角度来看,选择优质的借入者十分关键,关系到借款能否收回,而相关信息都公布在平台上,需要借出者去整合分析,为了分散风险,需要耐心地选择多个借入者。其次,借款多少,风险多少,成本多少,获益多少,这也需要借出者自己去计算和估量,借款的利率、期限都在平台公布。作为借入者,借多少,什么时候还款要有清晰的认知,因为一旦借款不在自己的偿还范围之内,没有按期偿还,很可能导致利息不断提高,影响自己的信用评价和声誉。应仔细阅读平台的条款和协议,在了解平台利息规则的同时防止被“霸王条款”坑骗。这些都体现了用户的风险防范意识。

二是用户的监管意识。一个行业要不断地健康成长,首先需要有完善的监管体制,而监管体制不仅仅包括法律法规、政府政策、行业自律,更需要人民群众的监督。因为,法律法规、政府政策都是硬性的、不全面的规定,是需要不断修改和修正的,监管机构也有监管盲区,而行业中存在的问题却是灵活多变的,只有用户全都参与到监管当中,通过自己的亲身体验发现P2P网贷行业的漏洞和缺陷,并投诉到管理部门或者另设的投诉机构,才能从整体层面实施监管,行业才可以真正健康稳健地成长。

P2P网络借贷平台作为新兴的热门行业迎合了当今经济的发展需要,很大程度上解决了普通百姓的借贷问题,但由于进入我国的时间尚短,无论是自身模式还是政策条件都不够成熟,使得P2P网贷行业在我国的发展路程磕磕绊绊,在为我们生活带来便利的同时,也存在着各种问题。因此,不仅要吸取国外P2P行业的成功经验,将这些优秀的技术方法本土化,更要完善国家的法律法规、监管政策、行业规范,完善社会征信体系,树立每个人参与到监管中来的监管意识。

[参考文献]

[1]二月博客.P2P理财模式有哪些[EB/OL].http://blog.sina.com.cn/s/blog_a5d8223d0101hest.html.2014-2-26.

[2]刘琴.P2P5.0,网贷平台的中国式生长[EB/OL].http://www.huxiu.com/article/20855/1.html,2013-9-26.

[3]郑会昭.2014P2P网贷行业年度分析报告[EB/OL].http://www.zongls.cn/Research/ReportDetail.aspx?nodecode=101034001&id=100000507732452,2015-2-4.

[4]银监会.关于人人贷有关风险提示的通知[A].2011.

[5]许陶.国外 P2P 网络借贷平台典例分析及对我国的启示[J].商,2014(2):218.

(责任编辑:陈鸿鹏)endprint