基金管理模式、投资风格与经营绩效:来自中国公募基金探索性研究

骆盈盈 任颋2

(1.交通银行总行,上海 200120;2.北京大学 汇丰商学院,广东 深圳 518055)

基金管理模式、投资风格与经营绩效:来自中国公募基金探索性研究

骆盈盈1任颋2

(1.交通银行总行,上海 200120;2.北京大学 汇丰商学院,广东 深圳 518055)

随着基金规模的扩大和需求的多元化,越来越多的基金采用两人或以上的团队管理模式,使团队相较个人管理的优劣对比成为有意义的研究课题。本文以2003—2012年我国全部开放式基金为样本,系统全面地探讨个人和团队两种基金管理模式在投资风格与基金业绩上的差异,以及团队内部结构对团队管理基金的投资风格和业绩的影响。通过以月度收益标准差、前十大证券集中度衡量基金投资风格,及以夏普比率、择时能力、选股能力衡量基金业绩,发现在股票型基金和混合型基金中团队管理比个人管理的基金整体风险低,而团队和个人管理的基金整体业绩上不存在显著差异。针对团队内部结构的分析发现,团队合作年限与股票型基金业绩成正比,但团队合作年限会加重群体极化,使股票型基金风险趋大,但债券型基金风险趋小,同时团队规模和团队合作年限与混合型基金的择时能力呈负相关。

公募基金;管理模式;投资风格;基金业绩

一、引言

传统上一支基金由一名基金经理管理,但随着基金规模的扩大和投资需求的多元化,越来越多的基金采取了由两人或两人以上共同管理的团队管理模式。根据晨星数据显示,1997年美国20%的共同基金由团队管理,到2005年达到60%。我国公募基金的团队管理模式虽然还没有如此普及,但也在平稳发展中:2003年有14支基金采取团队管理模式,共管理人民币资产202亿元,占全部基金规模比例26.73%;到2012年底,团队管理基金增加至238支,资产规模上升至5 900亿元人民币,占比33.74%。基金行业所体现的发展规律促使学术研究回答两个基本的问题:一是基金管理模式(个人管理或团队管理)是否对基金投资风格和绩效有所影响?二是团队管理内部结构对团队管理基金的投资风格和绩效有何影响?本文旨在通过对我国公募基金业完整样本的实证分析,对这两个问题给出探索性的解答。

二、理论基础与研究假设

(一)理论基础

解释个人与团队决策模式特征、机制与彼此间差异的主要理论是古典决策理论、行为决策理论、以及涉及团队成员间互动的群体极化理论和意见折衷理论。其中古典决策理论与行为决策理论有着对立的观点,而群体极化理论和意见折衷理论又有着不同的解读。

古典决策理论所依据的是理性人假说和在一定资源限制下对效用最大化的追求(Hogarth 和Reder,1986)。[1]Eama(1970)总结的市场有效性理论假设不同层级的市场信息都可以被获得并反映在定价上,从而个人和团队的条件期望值应该是相同的。[2]因此在完全竞争和有效的市场条件下,不管是个人管理还是团队管理,最优的选择只有一个(Mellers等,1998)。[3]依此推论,管理模式(个人或团队)对基金业绩并无影响。行为决策理论(Edwards,1961)不赞同理性决策假说,认为某些个体或组织明显优于或劣于其他个体或组织。[4]一方面团队的信息处理能力优于个人信息处理能力,同时在团队内部个人错误的信息记忆可以被其他成员正确的信息记忆所纠正或抵消,因而团队在使用信息进行决策时更趋向稳定性和一致性,并且可以更有效地采纳反馈信息(Hinsz等,1997)。[5]另一方面团队决策显示出更强的战略性(Cooper和Kagel,2005),[6]更倾向于安全稳健的决策(Sheremeta和Zhang,2010),[7]在基金管理上也倾向于体现更低的风险、更多元化和一致的决策(Baer等,2005)。[8]也有一些研究发现个人决策优于团队决策,因为团队冲突(De Dreu和Weingart,2003)[9]和团队中的“搭便车”现象(Holmstrom,1982)[10]都会降低团队绩效。

针对团队的群体极化理论(Eriedkin,1999)认为,团队相较个人倾向于更危险或更极端的决策;[11]特别是当外部参照对象采取稳健决策时,团队决策倾向于高风险(Turner等,1990)。[12]通过组内学习机制,即通过观察和模仿组内成员特别是团队领导的行为,产生从众现象(Bikhchandani等,1998),[13]以及对多数人认可理论(Bursten和Vinokur,1977)[14]和社会主流意见(Baron等,1971)的遵从,团队倾向于强化某种偏见和决策导向(Hinsz等,1997)。[15]与群体极化理论相反,意见折衷理论认为团队决策是团队内部不同意见妥协折衷的结果(Sah和Stiglidz,1988)。[16]多元化的团队背景有利于获得更全面的信息,纠正决策错误,从而降低决策风险(Sharpe,1981)。[17]

(二)研究假设

1.个人管理基金和团队管理基金的业绩差异

古典决策理论和行为决策理论就管理模式(个人管理和团队管理)对决策的影响持有对立的意见。古典决策理论认为不管是个人管理还是团队管理,理性人在利益驱使下最大化效用,结果应该是一致的。在完全竞争市场,在同等信息的前提下,表现较差的市场主体会被市场所淘汰(Hogarth和Reder,1986)。[18]一些实证研究支持两者间不存在显著差异,例如Prather等(2001)以1993—1998年间148支澳大利亚基金的风险调整收益为研究对象,发现个人和团队管理之间没有显著的差异。随后,Prather和Middleton(2002)针对美国的162支基金的研究也验证了同样的观点。[19]Prather等(2004)采用超过5000支股票型基金的大样本进行分析(不包括混合型基金和封闭型基金),发现团队或者个人管理模式在基金业绩上没有显著的差别,这意味着个人决策的优势被团队协同效应抵消。[20]Prather和Middleton(2006)通过研究晨星数据库1992—2001年的样本,发现个人管理基金和团队管理基金在选股择时能力上无显著差异[21]。Bliss等(2006)以3 000支跨越12年的股权基金为样本,发现尽管团队管理基金的增长速度比个人管理基金的增长速度快六倍,这两者在风险调整收益上无显著差异。[22]

行为决策理论认为人并不是理性的,并不总是趋向效用最大化,而是存在各种行为偏差。从普遍意义上的团队管理来看,Vollrath等(1989)认为团队管理会使信息更加精确,从而使基于信息的决策更好;[23]而针对基金的研究发现团队管理制度下的基金风险更低,收益更持久,且带来更多的现金流入(Baer等,2005)。也有研究表明个人决策更具优势,例如Miner(1984)认为团队表现相对好,但比不上表现最好的个人。[24]Kon(1983)在研究择时能力时考虑到了个人和团队管理的因素,其针对37支基金的实证研究结果显示个人管理的基金呈现的择时能力和业绩会显著更好,而采用团队管理的基金在运作时不会基于无法预料的市场而获得特别信息。[25]Karaginnidis(2007)发现在熊市时个人管理基金的风险调整收益高于团队管理基金。[26]

综合而言,古典决策理论设立了较强的假定条件,这在现实生活中可能很难达到,因此行为决策理论具有更强的现实意义。同时中国的市场有效性相对较低,有理由相信团队可以发挥集思广益的作用,获得较高的收益。

假设1团队管理基金相较个人管理基金有更好的绩效。

2.个人管理基金和团队管理基金的投资风格差异

如前所述,群体极化理论和意见折衷理论是关于团队风险的一对相反理论。群体极化理论认为团队相较个人倾向于更危险或更极端的决策,自我归类机制是一个可能的原因:一般来说人们通过自我构建来决定决策行为,当外部参照组的决策具有高风险时,团队决策倾向稳健,但当外部参照组采取稳健决策时,团队决策倾向高风险(Turner等,1990)。团队强化理论认为团队倾向于强化个人偏见和倾向,如果个人决策时呈现出一种偏差或错误,团队决策将放大这种偏差或错误,如果个人决策时呈现一种决策倾向,团队决策也将放大这种倾向(Hinsz等,1997)。组内学习机制也有助于解释群体极化现象:人们通过观察和模仿组内成员,尤其是领导人物来调整自己的行为,从而产生从众现象(Bikhchandani等,1998)。说服理论(Bursten和Vinokur,1977)提出团队将转向有最多理论支持的意见。社会比较理论指出人会比较他们的意见与社会规范,调整自己的行为以被主流社会所接纳(Baron等,1971)。

意见折衷理论则认为团队意见是团队成员各种意见的折衷,团队可以发挥集思广益、分散风险的作用,因而不同背景的基金经理有可能将投资标的分散到更广的范围。Sharpe(1981)提出团队管理的重要优势在于多元化,不同背景、文化的人聚集在一起可以搜集更多更全面的信息,同时多元化有利于降低团队决策风险,如果团队成员间相互合作、共同决策,个人错误或极端的意见能被其他团队成员纠正;如果团队成员间分开行动,各自决策,个人错误或极端的意见能被其他团队成员正确或稳健的意见所抵消。Masclet等(2009)发现在彩票游戏中团队决策更趋安全和保守。[27]Barry和Starks(2001)提出分险共担是采取团队管理模式的重要考虑,如果投资者心中有一个确定的风险承受力,假定基金经理对风险的偏好与基金规模成正比,那么投资者为了将投资组合整体风险水平控制在一定范围内,可以将资金交给多个基金经理来管理。[28]此外,Bliss等(2006)发现团队管理基金风险和换手率比个人管理基金低,Bellers等(2011)发现团队管理基金比个人管理基金有较低的风险和投资集中度,Zhang和Casari(2012)的实证研究发现团队决策倾向于风险中性。[29]

综合而言,结合基金业建立团队管理模式的初衷,关于基金风险的假设主要依据意见折衷理论。

假设2a团队管理基金较个人管理基金风险更低。

假设2b团队管理基金较个人管理基金投资集中度更低。

3.团队规模对团队管理基金投资风格与业绩的影响

一般而言,团队成员的数量对团队绩效可产生两个相反方向的作用。一方面较大规模的团队可以集思广益、分散风险、分散投资,另一方面也容易造成机构臃肿、沟通困难、决策迟缓(Sah 和Stiglitz,1988)。Ley和Steel(1998)认为不同情境下的最优团队规模是不同的,当团队成员间的意见很近时,最优团队规模要小于当团队成员的意见多样化时的最优团队规模。[30]Golec(1996)则发现相比规模正好或过小的团队,过大的团队效率较低,因此总体而言小规模的团队有更好的团队表现。[31]对于要求投资决策团队及时对市场变化做出迅速反应的基金业来说,总体上我们认为较大的团队规模不利于业绩的提升,但有利于分散风险。

假设3a团队规模与团队管理基金的业绩负相关。

假设3b团队规模与团队管理基金的风险水平负相关。

假设3c团队规模与团队管理基金的投资集中度负相关。

4.团队合作年限对团队管理基金投资风格与业绩的影响

团队合作年限衡量团队成员间共事的时间以及团队合作的融洽度。一般而言,较长的合作年限可以增进团队成员间的归属感和了解,降低沟通成本,有利于提升业绩。Katz(1982)发现时间较长的团队更倾向于屏蔽掉与先前知识体系有冲突的意见,从而建立一个较为稳定和谐的工作环境。[32]同时,Einkelstein和Hambrick(1990)发现较长的合作年限会导致团队决策更多地遵循行业惯例。[33]Karagiannidis(2007)则发现合作时间较长的团队基金换手率较低,投资集中度较高。

假设4a团队合作年限与团队管理基金的业绩正相关。

假设4b团队合作年限与团队管理基金的风险水平负相关。

假设4c团队合作年限与团队管理基金的投资集中度正相关。

三、研究样本及实证方法

(一)数据样本

本研究的时间跨度是2003年1月1日至2012年12月31日。本文的数据主要来自Wind金融数据库,共选取了1030支基金,其中股票型基金503支,债券型基金348支,混合型基金179支。将“基金—年”作为分析单位,在样本期间内共有4003组数据,其中采取团队管理模式的基金有1 042组数据。另外,基金经理个人特征方面的信息主要来自于基金公司官方网站、各类基金专题网站如好买基金网(www.howbuy.com)以及和讯网(www.hexun.com)。

(二)变量设定

1.因变量

(1)风险调整收益。Sharpe(1966)将系统性风险和非系统性风险一并纳入考量,得出更加客观的结果,能够反映基金经理分散和降低非系统风险的能力,本文采用Sharpe比率作为基金业绩衡量的指标。

其中,Rp是基金复权净值收益率的算数平均值;Rf是无风险收益均值,即当前银行一年定期存款税前收益率;δf是投资组合收益率的标准差,根据Rp计算得来。

(2)择时和选股能力。本文采用Treynor和Mazuy(1966)提出的TM模型,公式为

其中,Rp,t表示基金单位净资产收益率,根据基金复权净值收益率数据序列的算数平均值计算;Rf,t表示基金无风险收益率,即当前银行一年定期存款税前收益率;Rm,t表示基金的市场组合收益率;α为常数项,表示选股能力,当α显著大于0时表示基金具有选股能力;γ表示基金的择时能力,γ显著大于0时表明基金具有择时能力,即基金经理能够更好地预测市场走向而在风险资产和无风险资产之间进行转换;εp,t为随机误差。

(3)风险。本文以基金月度回报率的标准差来衡量风险。

(4)投资集中度。本文中将投资集中度定义为投资组合中前十大证券市值所占比率,公式如下

2.自变量

(1)个人管理基金和团队管理基金。主要的自变量为Teamt,这是个虚拟变量,团队管理模式为1,个人管理模式为0。在一年中,基金由多个基金经理管理的时间长于由单个基金经理管理,则该基金在当年为团队管理,反之则为个人管理。

(2)团体管理模式。团队规模(TeamSize)为团队中基金经理的人数。团队合作年限(Team Tenure)为基金经理团队共同管理基金的年限,如果基金经理加盟基金或离职的时间不同,以最晚加盟的基金经理入职时间和最早离职的基金经理离职时间之间的时间段作为团队合作年限。

3.控制变量

通过基金研究的文献发现,基金和基金经理人的各种特质与基金业绩存在相关性,因此本研究引入了文献中常用的控制变量。

(1)基金特质。基金年限(Fund Age)为基金从成立始至今的年限。基金规模(Log Size)通过基金年初份额与基金年初单位净值的乘积计算,然后取对数。管理费率(Mgt Fee)是支付给基金公司管理费用占资产规模的比例。

(2)基金经理特质。基金经理的背景特点包括年龄、经历、性别、教育背景和任职年限等。

在本研究中,性别(Gender)在个人与团队管理基金的比较分析中设定为虚拟变量,男性取1,女性取0;在针对团队管理基金的分析中,团队的性别总体特征为男性占团队成员的比例。经验(Exp)用基金经理在证券业工作年限作为衡量;如果是团队管理基金,团队经验取团队成员从业年限的平均值。教育程度(Edu)在个人管理基金样本中为分类变量,本科以下取0,本科取1,硕士取2,博士取3;在团队管理基金样本中,团队的教育程度取团队成员教育程度的平均值,数值越高表示教育程度越高。专业(Eco &Sci)在本研究中分为“是否经管专业”和“是否理工专业”两类,在个人管理基金样本中均为虚拟变量,是为1,否为0;在团队管理基金样本中,团队专业取两类虚拟变量的平均值,分别表示经管专业和理工专业占团队的比例。MBA学位(MBA)在个人管理基金样本中为虚拟变量,拥有MBA学位为1,否为0;在团队管理基金样本中,团队MBA学位值表示拥有MBA学位的比例。

(3)基金经理团队的差异化。团队异质性(Div)为团队成员间的差异化,分别为性别异质性、经验异质性、教育程度异质性、专业异质性、是否拥有MBA学位异质性,其中专业异质性分为“是否经管类专业”和“是否理工专业”两种类型,在测算上每一个异质性变量都采用了虚拟变量的团队标准差方法。

(4)其他控制变量。分析中包含了基金类型(SF&BF)的两个虚拟变量以控制三种基金类型,即是否为股票型基金(SF)和是否为债券型基金(BF),如果SF为1,BF为0,为股票型基金;如果SF为0,BF为1为债券型基金;如果二者皆为0,则为混合型基金。回归分析中还包含了9个年份(Year)虚拟变量,以控制样本的10年跨度中不同年份对基金业绩和投资风格的影响。

(三)实证模型设定

如前面变量设定所述,本文研究衡量基金业绩有三个主要指标,即Sharpe比率、择时能力、选股能力,衡量基金投资风格有两个主要指标,即风险和投资集中度。这里Rp表示第p个衡量指标。本文采取以下线性回归方程对假设1—2进行检验

针对假设3—4,回归方程为

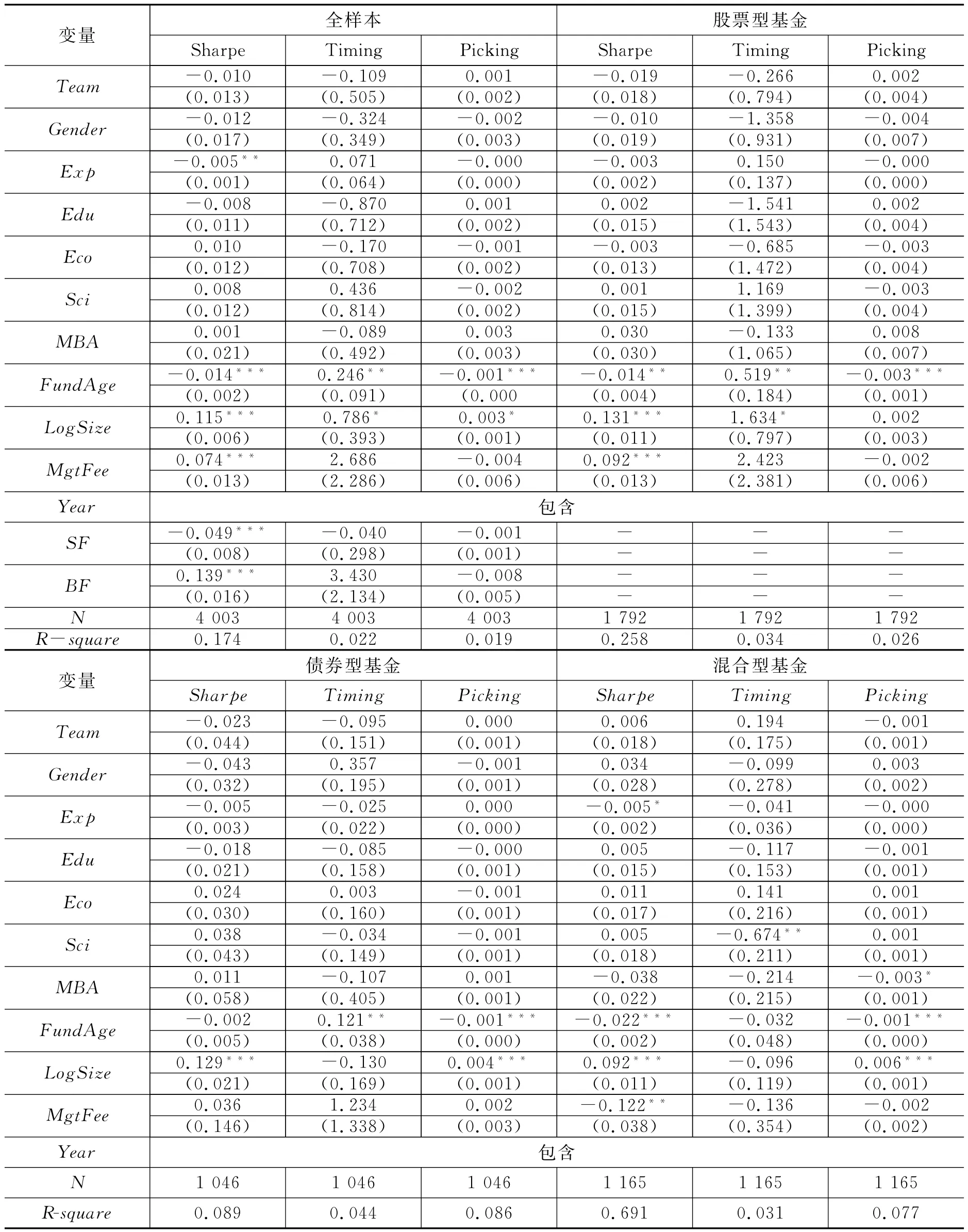

表1 个人管理基金和团队管理基金在基金绩效上的差异

表2 个人管理基金和团队管理基金在投资风格上的差异

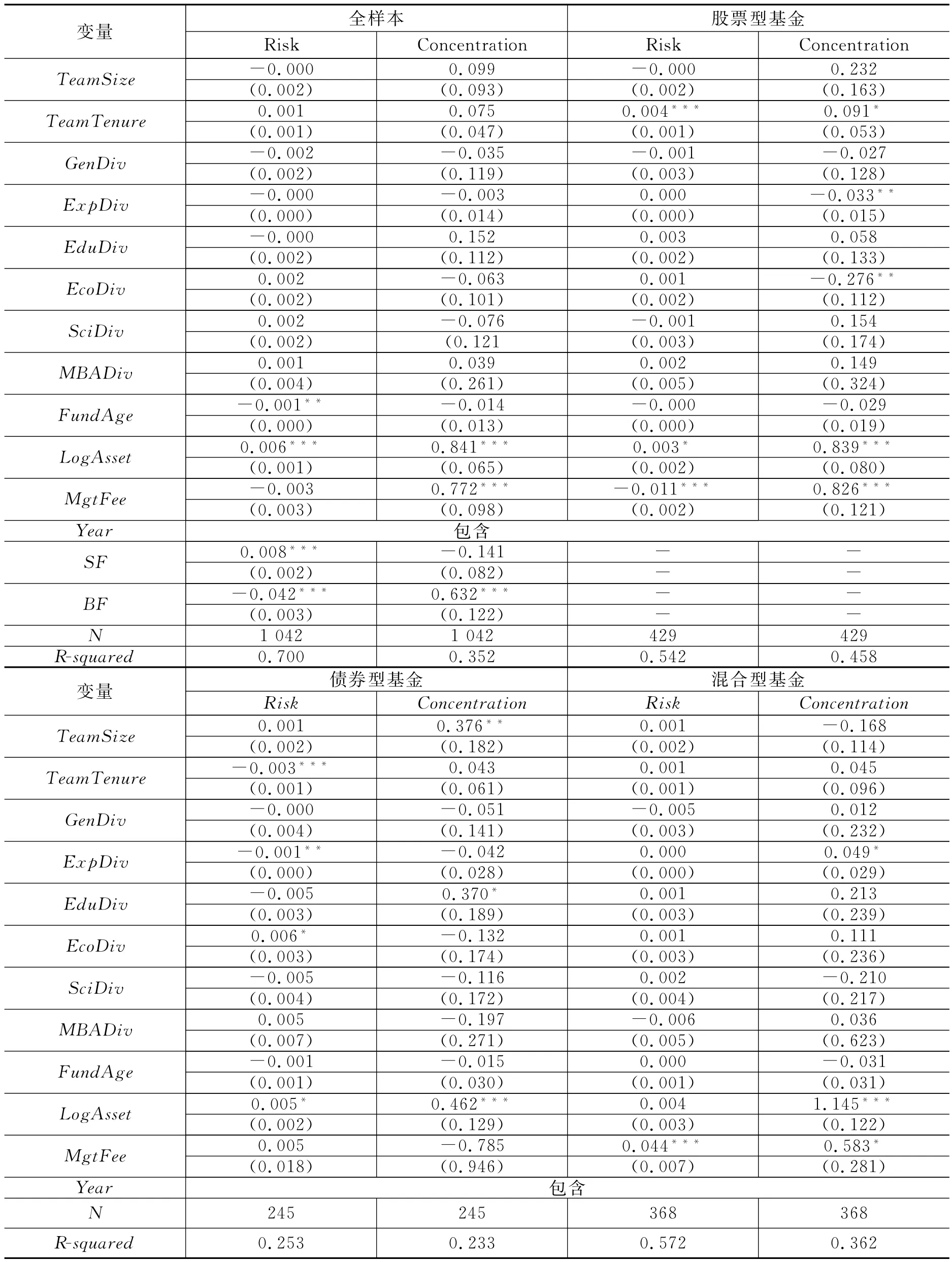

表3 团队管理模式对基金绩效的影响

表4 团队管理模式对基金投资风格的影响

本文所有模型均是以70家基金公司为标的进行聚类分析,另外对所有模型的VIF进行估计,所有VIF值均小于10,无多重共线性问题。

四、实证结果

(一)个人管理和团队管理基金间的差异

表1显示在全样本中,管理模式变量(团队为1)对夏普比率的影响系数为—0.010,但是并不显著,三个子样本也无显著性,管理模式对基金择时选股能力也无显著影响,因此结论不支持假设1,符合古典决策理论和国内外许多实证研究结果。但是这个无差异性并不必然证实古典决策理论的理性和完全竞争市场假说,有可能是团队集思广益和团队冲突间相互抵消的作用。虽然团队具有专业化和多元化的优势(Sharpe,1981),但是也有可能造成高沟通成本和决策延误(Sah和Stiglitz,1988)。

表2显示在全样本中,是否采取团队管理模式与基金月度回归标准差成负相关,即团队管理基金比个人管理基金有较低的风险。在三个子样本中,在股票型基金和混合型基金中存在这种负相关性。这一结果支持了假设2a,符合多元化理论,即团队成员相互折衷妥协,得出更稳健的决策结果。

表2还显示管理模式对投资集中度的影响无显著差异,因此结果不支持假设2b。这可能是因为团队多元化和群体极化间相互作用,相互抵消。根据多元化理论,多个基金经理拥有各自投资专长,可以分散投资,但群体极化理论认为,团队集体意见会趋向于团队中占主导的意见,也有可能导致“强者更强,弱者更弱”。

(二)团队管理模式的影响

表3和表4显示,团队规模与团队合作年限在全样本中没有显著影响,但在不同类型的基金中则体现不同的影响作用。就团队规模来说,与混合型基金的择时能力呈负相关,与债券型基金的投资集中度呈正相关,所以假设3a被部分支持,假设3b不被支持,而假设3c则部分显示了与预期相反的结果。就团队合作年限来说,其与股票型基金的夏普比率、风险、投资集中度呈正相关,与债券型基金的风险和混合型基金的择时能力呈负相关,因此对假设4a、4b、4c均没有提供系统的支持。

五、结论

综合本文的分析,基金管理模式(个人管理或团队管理)对基金经营绩效没有影响。这个结果倾向于古典决策理论的预期,但这个结果并不一定证实古典决策理论关于理性和市场有效性的假设,而有可能是团队集思广益的优势和团队冲突的劣势之间博弈的结果,因此不必然与行为决策理论的理解框架相违背。但是,分析也显示基金管理模式(个人管理或团队管理)对基金风格具有一定影响,团队管理基金比个人管理基金风险较低,符合意见折衷理论,即团队意见是团队成员间相互妥协和折衷的结果。这种现象较明显地存在于股票型基金和混合型基金,原因之一在于股票型基金和混合型基金投资风险总体较高,采用团队管理模式后控制风险的效果更明显。团队管理基金和个人管理基金无明显投资集中度的差异,不符合群体极化和多元化理论中任一方面的预期,但有可能是两种力量相互抵消的结果。就团队管理基金而言,在全样本中没有发现团队规模和成员合作年限这两个特征与业绩和投资风格的显著相关性。但是在分样本中,团队规模与混合型基金的择时能力呈负相关,与债券型基金的投资集中度呈正相关。团队成员合作年限与股票型基金的夏普比率、风险和投资集中度呈正相关,与债券型基金的风险呈负相关,与混合型基金的择时能力呈负相关。

本文利用中国基金业2003—2012年10年发展的数据对基金管理模式进行了完整样本的分析,较为系统全面地探索了基金管理模式对基金绩效与投资风格的影响。本文的分析结论对基金行业管理模式选择有一定的启示意义。首先团队和个人两种管理模式在基金业绩上并无明显差异,但团队管理基金风险总体更低,显示团队管理模式在控制风险上具有优势,尤其以股票型基金和混合型基金在降低风险的层面更适合采用团队管理;其次,对已采取团队管理模式的基金来说,混合型基金显示出在较小的基金规模和较短的团队合作年限时具有更好的择时能力,而较长的团队合作年限会同时提高股票型基金的比率和风险,但会降低债券型基金风险。这些发现提示不同类型的基金应根据自身的特点和需要调整团队的管理模式。

总体而言,本文并未得出“最优”基金管理模式的模型,说明基金管理模式构建的复杂性和相机性。同时在考虑基金经理的背景特征时也没有将投资理念、团队互动形式等较为隐性的因素纳入考量,而这些应是未来探讨基金管理模式对基金业绩和投资风格影响的重要内容。

[1]Baer M,Kempf A,Ruenzi S.Team Management and Mutual Eunds Industry[R].CER Working Paper,University of Cologne,2005:05—10.

[2]Bär,M,Kempf A,Ruenzi S.Is a Team Different from the Sum of Its Parts?Evidence from Mutual Eund Managers[J].Review of Einance,2011,15(2):359—396.

[3]Baron R S,Dion K L,Baron P H,et al.Group Consensus and Cultural Values as Determinants of Risk Taking[J].Journal of Personality and Social Psychology,1971,20:446—455.

[4]Barry C B,Starks L T.Investment Management and Risk Sharing with Multiple Managers[J].Journal of Einance,1984,39(2):477—491.

[5]Bikhchandani S,Hirshleifer D,Welch I.Learning from The Behavior of Others:Conformity,Eads and Informational Cascades[J].Journal of Economic Perspectives,1998,12(3):151-170.

[6]Bliss R,Potter M,Schwarz C.Performance Characteristics of Individual vs.Team Managed Mutual Eunds[R].SSRN Working Paper,2006.

[7]Cooper D J,Kagel J H.Are Two Heads Better than One:Team Versus Individual Play in Signaling Games[J].American Economic Review,2005,95(3):477—509.

[8]De Dreu C K W,Weingart L R.Task Versus Relationship Conflict,Team Performance and Team Member Satisfaction:A Meta—Analysis[J].Journal of Applied Psychology,2003,88(4):741-749.

[9]Edwards W.Behavioral Decision Theory[J].Annual Review Psychology,1961,12:473—98.

[10]Eama E E.Efficient Capital Markets:A Review of Theory and Empirical Work[J].Journal of Einance,1970,25(2):383—417.

[11]Einkelstein S,Hambrick D C.Top—Management—Team Tenure and Organizational Outcomes:The Moderating Role of Managerial Discretion[J].Administrative Science Quarterly,1990,35(3):484—503.

[12]Eriedkin N E.Choice Shift and Group Polarization [J].American Sociological Review,1999,64(6):856—874.

[13]Golec J H.The Effects of Mutual Eund Managers' Characteristics on Their Portfolio Performance,Risk and Eees[J].Einancial Services Review,1996,5(2):133—148.

[14]Hinsz V B,Vollrathet D A,Sheppard B H,et al.Memory Performance by Decision Making Groups and Individuals[J].Organizational Behavior and Human Decision Processes,1997,43(3):289—300.

[15]Hogarth R M,Reder M W.Editors'comments:Perspectives from Economics and Psychology[J].Journal of Business,1986,59(4):S185—S207.

[16]Holmstrom B.Moral Hazard in Teams[J].The Bell Journal of Economics,1982,13(2):324—340.

[17]Karagiannidis I.Essays on Mutual Eund Performance and Organization[D].Unpublished Ph D Dissertation,Michigan State University,2007.

[18]Katz R.The Effects of Group Longevity on Project Communication and Performance[J].Administrative Science Quarterly,1982,27(1):81—104.

[19]Kon S J.The Market—Timing Performance of Mutual Eund Managers[J].Journal of Business,1983,56(3):323—347.

[20]Ley E,Steel M E L.A Model of Management Teams[J].Managerial and Decision Economics,1998,19(6),355—363.

[21]Masclet D,Colombier N,Denant—Boemont L,et al.Group and Individual Risk Preferences:A Lottery-Choice Experiment with Self-Employed and Salaried Workers[J].Journal of Economic Behavior &Organization,2009,70(3):470—484.

[22]Mellers B A,Schwartz A,Cooke A D J.Judgment and Decision Making[J].Annual Review of Psychology,1998,49:447—477.

[23]Miner E C.Group Versus Individual Decision Making:An Investigation of Performance Measures,Decision Strategies,and Process Losses/Gains[J].Organizational Behavior and Human Performance,1984,33:112—124.

[24]Prather L J,Middleton K L,Cusack A J.Are N+1 Heads Better than One?The Timing and Selectivity of Australian-Managed Investment Eunds[J].Pacific-Basin Einance Journal,2001,9(4):379—400.

[25]Prather L J,Middleton K L.Are N+1 Heads Better than One?The Case of Mutual Eund Managers [J].Journal of Economic Behavior&Organization,2002,47(1):103—120.

[26]Prather L J,Bertin W J,Henker T.Mutual Eund Characteristics,Managerial Attributes,and Eund Performance[J].Review of Einancial Economics,2004,13(4):305—326.

[27]Prather L J,Middleton K L.Timing and Selectivity of Mutual Eund Managers:An Empirical Test of the Behavioral Decision-Making Theory[J].Journal of Empirical Einance,2006,13(3):249—273.

[28]Sah R K,Stiglitz J E.Committees,Hierarchies,and Polyarchies[J].Economic Journal,1988,98:451—470.

[29]Sharpe W E.Mutual Eund Performance[J].Journal of Business,1966,39(1):119—138.

[30]Sheremeta R M,Zhang J.Can Groups Solve the Problem of Over-Bidding in Contests?[J].Social Choice and Welfare,2010,35(2):175—197.

[31]Treynor J L,Mazuy K.Can Mutual Eunds Outguess the Market?[J].Harvard Business Review,1966,44:131—136.

[32]Turner J C,Abrams D,Wetherell M,et al.Knowing What to Think by Knowing Who You Are:Self-Categorization and the Nature of Norm Eormation,Conformity and Group Polarization[J].British Journal of Social Psychology,1990,29(2):97—119.

[33]Vollrath D A,Sheppard B H,Hinsz V B,et al.Memory Performance by Decision Making Groups and Individuals[J].Organizational Behavior and Human Decision Processes,1998,43(3):289—300.

[34]Zhang J,Casari M.How Groups Reach Agreement in Risky Choices:An Experiment[J].Economic Inquiry,2012,50(2):502—515.

Management Mode,Investment Style and Fund Performance:An Evidence from Chinese Mutual Funds

LUO Ying-ying1,REN Ting2

(1.Bank of Communications,Shanghai 200120,China;2.HSBC Business School,Peking University,Shenzhen 518055,China)

This study examines the difference in investment style and performance between individual and team-managed mutual funds and the impact of internal mode of the team on investment style and performance using the data of 1030 Chinese mutual funds with a ten-year span from 2003 to 2012.The results suggest no significant difference between individual and team-managed funds in terms of Sharpe ratio,timing and selectivity skill,which is consistent with classical decision-making theory.Strong evidence shows that team-managed stock and hybrid funds have lower risk than individual-managed funds,which is consistent with diversification theory.Team size and team tenure reduce timing skill of hybrid funds.Team tenure brings higher Sharpe ratio to stock funds with higher risk,but lower risk to bond funds,implying accentuation of group tendency.

Mutual Eunds,Management Mode,Investment Style,Eund Performance

830.59

A

1005—1007(2015)04—0022—12

责任编辑 王丽英

2014-12-27

北京大学汇丰金融研究院项目“中国共同基金的可持续发展研究”。

骆盈盈,女,交通银行总行管理培训生,主要从事金融市场与金融机构管理研究;任颋,男,北京大学汇丰商学院副教授,企业发展研究所所长,主要从事组织理论研究与组织行为研究。