外部信息对个体投资者冲动性投资的影响——基于股票投资的实证研究

郑春东胡慧莹冯振环

(1.天津大学,天津 300072;2.天津财经大学,天津 300222)

外部信息对个体投资者冲动性投资的影响——基于股票投资的实证研究

郑春东1胡慧莹1冯振环2

(1.天津大学,天津 300072;2.天津财经大学,天津 300222)

采用情境模拟法与问卷法,以股票为投资对象,对外部信息对个体投资者冲动性投资行为的影响进行研究,得出结论:冲动性投资意愿与感知风险呈负相关关系;正向的信息强化能够降低投资者的感知风险;推荐因素中专家推荐比亲友推荐和其他投资者推荐更能降低感知风险,多因素的交互作用比单因素的效果好;个人特质中过度自信与后悔厌恶倾向既直接影响感知风险,又可调节推荐因素对感知风险的影响。最后对证券经销商提出相应营销建议。

冲动性投资;冲动性购买;感知风险;推荐因素

冲动性购买行为在市场中非常普遍,目前对于有形商品的冲动性购买研究已经比较全面。一些研究开始探索对服务的冲动性购买行为,并表明消费者在购买服务的过程中存在冲动性购买行为。而以股票为代表的金融产品,是介于实体商品和服务之间的商品形式,属于无形商品。这类商品满足实体商品的特点,又体现出服务的无形性等特点。投资者投资股票的过程,就是作为消费者购买金融产品的过程,从这一点上看投资也是一种购买行为。

在我国证券市场中,投资者存在许多非理性行为。在非理性的投资行为中,包括消费者在某些刺激下产生冲动性购买股票的行为,即个体冲动性投资行为。冲动性投资行为属于非理性投资行为的一种。消费者对金融产品的冲动性购买受多种因素影响,本文将以股票为对象,研究冲动性投资的形成机制及后续影响。

一、文献综述

(一)冲动性购买服务

冲动性购买行为在市场中已相当普遍,且成为商家重要的零售利润来源。目前学术界对于冲动性购买尚无明确定义,公认的是Rook从认知和感性视角对冲动性购买所做定义:当消费者产生突然、强大和持久的冲动并立即购买某些物品时,冲动性购买行为便发生了[1]。现有冲动性购买研究,无论是基于传统情境还是网络情境,均以实体商品为研究对象。然而,随着消费者对服务的消费水平逐渐提高,已出现以服务为研究对象的冲动性购买研究。Brand&Cronin的研究表明,与实体商品相比,服务的可选择范围较小,因此出现如品牌转换的探索行为可能性也较小[2]。与之类似,Murray&Schlacter指出,服务比实体商品带来更高的感知风险和多变性[3]。这两项研究均表明,与实体商品相比,消费者冲动购买服务的可能性更小。但是,一些研究得到相反的结论。Phau&Poon研究表明,消费者在付费订阅财务报告中存在冲动性购买行为[4]。Agrawal&Schmidt研究表明,一线服务员工的行为是客户冲动性选择银行的重要因素[5]。Chiang& Liao研究指出,冲动性购买同样发生在移动通讯服务行业[6]。

综上,目前对服务的冲动性购买研究,只是描述冲动性购买现象会发生在服务类商品上,并未对影响冲动性购买服务的因素深入研究。此外,针对介于实体商品与服务之间的无形商品,以其为研究对象的冲动性购买研究很少。章璇在研究网购商品类型对在线冲动性购买的影响中指出,消费者购买网络虚拟商品的冲动性意愿高于实体商品[7]。这一研究表明无形商品亦存在冲动性购买,因此本文对股票的冲动性购买研究,可弥补学术研究空白,具有一定理论意义。

(二)冲动性购买的影响因素

冲动性购买行为的产生受很多因素影响。Stern是最早较全面讨论刺激因素的学者,认为精力、价格、时间甚至文化因素等会导致冲动性购买行为[8]。陈旭、周梅华将其影响因素分为三类:刺激因素(他人建议、口碑评价、商品报价、外观包装、网页设计、商品描述等)、个体特质、限制性因素(时间、资金等)[9]。龚俊威认为,影响冲动性购买的主要因素分为三个方面:营销刺激、个人特性和客观因素[10]。

对于冲动性购买服务的已有研究大多为描述性研究,没有总结主要影响因素。因此,无法根据现有研究归纳冲动性购买服务的影响因素。在这种情况下,研究冲动性购买股票的影响因素与形成机制,只能参考传统冲动性购买的影响因素。主要从刺激因素、个人因素和情景因素三方面入手。

(三)冲动性投资的影响因素

股票作为一种金融商品,购销影响因素与普通商品有很大差别。在金融学领域,主要从投资者情绪研究投资者的非理性投资,注重投资者情绪对股票市场的整体影响,而没有从投资者个体角度研究冲动性投资的形成机制。在股票市场中冲动性投资主要受认知偏差的影响。Ivkovich等的研究表明,从众行为在股票投资过程中广泛存在,投资者会受他人影响改变自己的决策[11]。Barber&Odean的研究表明,有限注意因素的存在,使得显著信息对投资者影响更大[12]。朱华桂等研究表明,投资者在买入股票阶段最普遍的心理现象就是过度自信[13]。针对我国股票市场,一些学者描述了我国个体投资者的非理性投资行为。尚秀芬指出在新媒体的影响下,投资者易产生过度关注现象,从而影响其行为[14]。骆彬的研究表明,不确定性、从众效应和后悔厌恶情绪是影响投资者行为的重要因素[15]。本文引用这些因素,用于研究冲动性投资行为。

综上可见,投资者在股票投资过程中会受到内外因素影响,改变投资决策,产生冲动性投资行为,即冲动性购买股票的行为。金融学研究描述了股票市场中的非理性行为,并且从心理学领域归纳影响因素。目前的研究尚无营销视角下,从投资者个体角度,探讨冲动性购买股票行为的形成机制。因此,研究冲动性购买股票的形成机制具有理论与实践意义。

二、研究假设

(一)信息强化对投资者感知风险的影响

在金融领域的研究中,Bondt&Thaler的研究发现,事件的显著性会影响投资者的判断,从而改变其投资行为[16]。Barber&Odean的研究表明,根据有限注意理论,显著的信息对投资者的影响更大[12]。由于新媒体的兴起,投资者会反复接触一段时间内显著的信息,并产生信息强化效应。因此提出假设:

H1:正向信息强化能降低投资者感知风险。

(二)推荐因素对投资者感知风险的影响

在股票市场中,信息不对称、投资者处理信息能力有限的现象普遍存在。为应对这些现象带来的感知风险,投资者往往会选择与多数投资者或权威投资者的决策保持一致。Womack指出,投资分析师的建议对投资者行为会有显著影响[17]。Ivkovic等研究证实,投资者决策会受周围人决策的影响[11]。在对普通产品的推荐因素研究中,Gupta&Harris指出,与购买者关系亲近的人推荐效果更好[18]。然而,与普通产品相比,股票的购买决策需要更强的专业知识,投资者往往受专业性较强的推荐因素影响更大。因此提出如下假设:

H2:推荐因素能影响投资者的感知风险。

H2a:专家推荐因素比亲友推荐因素更能降低投资者的感知风险。

H2b:专家推荐因素比其他投资者推荐因素更能降低投资者的感知风险。

H2c:亲友推荐因素比其他投资者推荐因素更能降低投资者的感知风险。

(三)感知风险对冲动性投资意愿的影响

Murray&Schlacter对服务属性的研究,表示服务的无形性造成消费者评估困难,并增加消费者的感知风险[3]。Rook研究表明,感知风险会影响消费者的冲动性,并且感知风险对冲动性购买具有负面影响[1]。因此提出假设:

H3:感知风险会显著负向影响投资者的冲动性投资意愿。

(四)个人特质对投资者感知风险的影响

Weun等指出,具有冲动性购买倾向的人更易于对商品产生冲动性购买行为[19]。冲动性倾向是冲动性购买研究中重要的个人特质,因此将个人特质对冲动性投资的影响引入本研究。朱华桂等研究表明,投资者在买入股票阶段最普遍的心理现象是过度自信[13]。为适应冲动性投资的研究,本文将过度自信倾向代替冲动性倾向。因此提出假设:

H4a:高过度自信倾向投资者比低过度自信倾向投资者的感知风险低。

投资者的投资经历也会产生反馈作用,以往的成功经历会加重过度自信心理,而失败经历则会产生后悔厌恶情绪。Thaler&Johnson的研究表明,投资者在损失后会降低风险的接受程度[20]。由此提出假设:

H4b:高后悔厌恶倾向投资者比低后悔厌恶倾向投资者的感知风险高。

(五)个人特质的调节作用

作为消费者的个人特质,高过度自信、低后悔厌恶投资者的感知风险更低,更容易产生冲动性投资行为。面对同种推荐因素,高过度自信、低后悔厌恶投资者可能具有更强烈的投资欲望。因此提出假设:

H5a:过度自信倾向调节推荐因素对感知风险的影响。

H5b:后悔厌恶倾向调节推荐因素对感知风险的影响。

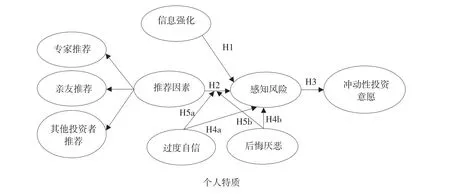

根据以上假设提出本文的研究模型如图1。

图1 冲动性投资的形成机制模型

三、研究方法及数据分析

(一)问卷设计

本研究使用问卷调查法收集数据,调查问卷分为三部分:第一部分利用情境模拟法对投资者的感知风险和冲动性投资行为进行测量。情境假设目前有相同行业、相同板块的A、B两支股票,两家公司在行业中地位相近,投资者已经决定将预算全部投资A股票。实验通过控制是否给出B公司的正面新闻描述,比较信息强化对感知风险的影响。并针对三种推荐因素分别给出推荐情境,形成2×3的实验情境。改编Peter&Tarpey的感知风险量表[21],以适应本研究对股票投资的测量,用被试愿意分出多少预算投资B股票的百分比衡量其冲动性投资意愿。此部分放在过度自信和后悔厌恶倾向量表之前测量,避免产生应答偏差。第二部分参照Weun等[19]和Kahneman&Tversky[22]的描述,对投资者过度自信和后悔厌恶倾向进行测量。实验中所有量表均采用7分李克特量表。第三部分测量个人基本信息。

(二)问卷的发放与回收

正式实验采用随机抽样方法,通过网络向有股票投资经历的被试发放电子问卷调查。被试均是自愿、无偿参加实验。共发放并回收问卷600份。回收后筛选和审核,剔除无股票投资经历问卷及无效问卷,得到有效问卷379份,问卷有效率为63.2%。

(三)数据分析

1.描述性统计分析。样本中,男性占55.4%,女性占44.6%。男性比例略高于女性比例,可能与日常生活中男性更擅长股票投资有关。年龄以31~40岁居多;本科学历占大多数;均有股票投资历史且时间不等,1~5年的居多(占52%);每次平均投资数额不等,其中82.3%在10万元以下,样本具有一定代表性。

本研究采用内部一致性系数(Cronbach’s Alpha)检验量表的内部一致性信度。采用SPSS 19.0进行检验分析,感知风险、过度自信、后悔厌恶倾向量表所有测试项目CITC值大于0.3,Cronbach’s Alpha系数均大于0.7,变量的内部一致性获得通过,量表符合研究要求。

2.假设检验。

(1)信息强化对感知风险的影响。使用独立t样本检验对信息强化对感知风险的影响进行分析。将有信息强化组与无信息强化组的感知风险均值进行差异检验,t值为-4.043,有信息强化组与无信息强化组之间t检验差异显著(P<0.05)。证明正向的信息强化能够显著降低投资者的感知风险,支持假设H1。

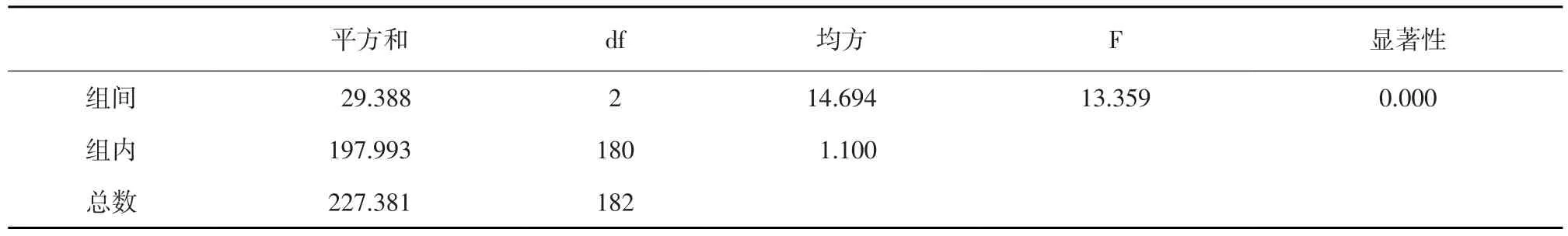

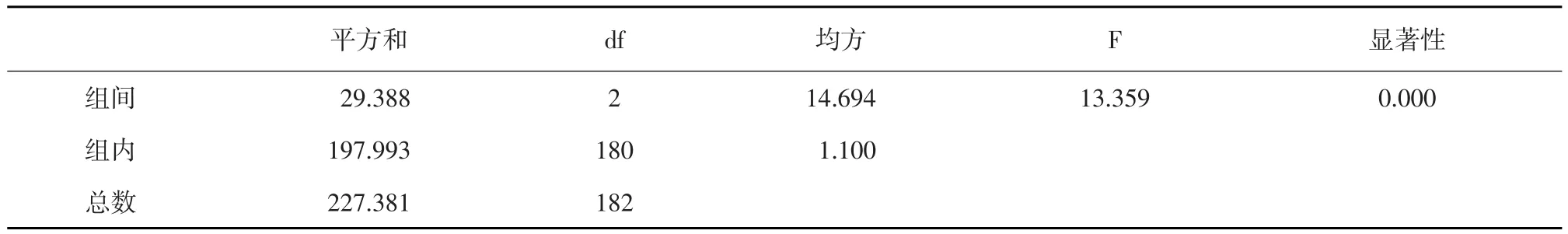

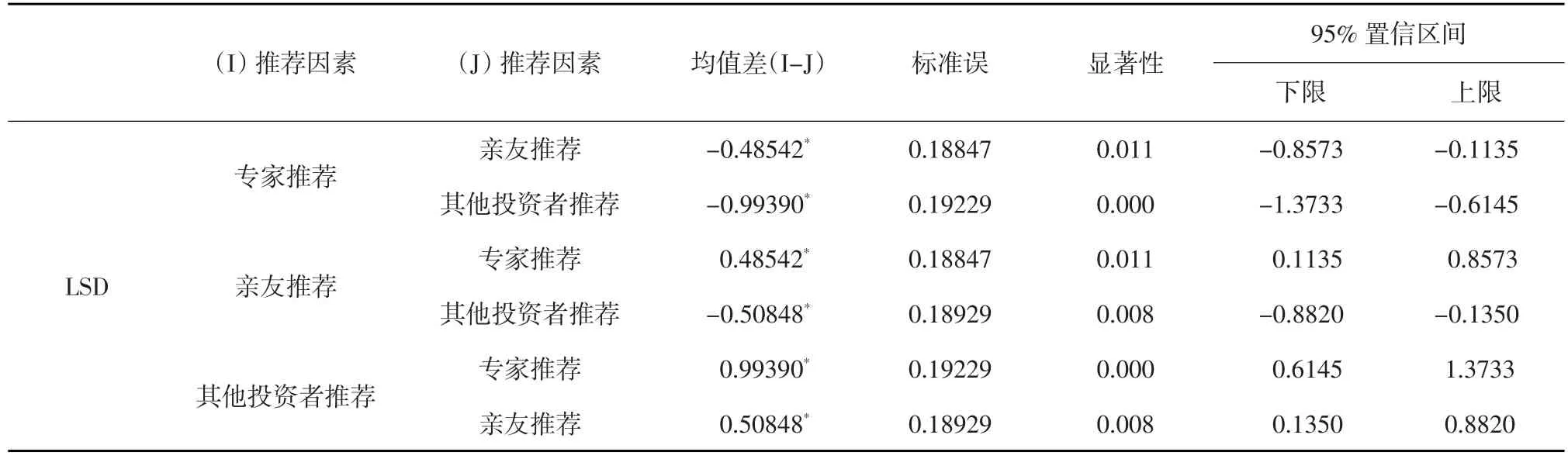

(2)推荐因素对感知风险的影响。表1的方差分析表明,推荐因素对感知风险有显著性影响,不同的推荐因素对感知风险影响不同,支持假设H2。

专家推荐、亲友推荐和其他投资者推荐三种情况下感知风险均值分别为4.32、4.80和5.31,可见专家推荐对降低投资者感知风险的作用最大,亲友推荐次之,其他投资者推荐作用最小。经过不同推荐因素下感知风险的多重比较可见,三种推荐因素之间的差异显著(见表2)。因此,支持假设H2a、H2b、H2c。

表1 推荐因素对感知风险的影响方差分析表

表2 不同推荐因素下感知风险的多重比较

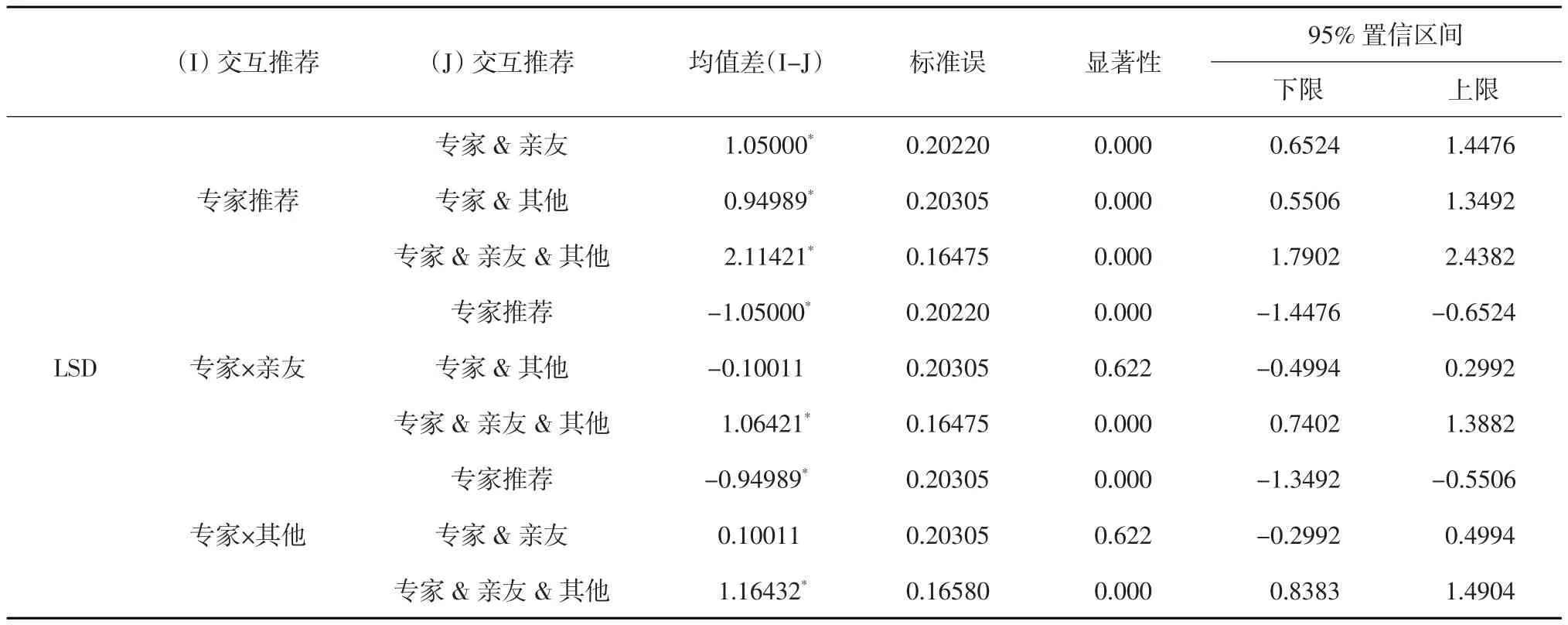

虽然专家推荐在推荐因素中对降低投资者的感知风险作用最大,但是这一情境下测量的感知风险均值仍大于4,投资者的感知风险仍处于较高水平。考查专家推荐与另外两种推荐因素的交互作用,研究其是否能进一步降低投资者的感知风险,见表3。

表3 不同推荐因素交互作用下感知风险的多重比较

实验结果表明,在专家推荐&亲友推荐、专家推荐&其他投资者推荐、专家&亲友&其他投资者三种交互情况下,投资者的感知风险均显著降低。其中专家&亲友&其他投资者三者的交互作用显著好于专家推荐&亲友推荐、专家推荐&其他投资者推荐。而专家推荐&亲友推荐、专家推荐&其他投资者推荐交互的作用没有显著差异。说明当专家与亲友或其他投资者共同推荐时,对降低投资者感知风险的作用更显著,三者共同推荐时投资者的感知风险最小。

(3)感知风险对投资者冲动性投资意愿的影响。将同一情境下的投资者感知风险和冲动性投资意愿进行相关性分析。各情境下感知风险和冲动性投资意愿之间均呈现显著的负相关关系(P<0.05)。证明感知风险会显著负向影响投资者冲动性投资意愿,支持假设H3。

(4)个人特质对感知风险的差异分析。通过对过度自信和后悔厌恶倾向的测量将被试分为高分组与低分组,对感知风险进行差异检验,t值分别为12.39和14.497,两个变量高分组与低分组之间的t检验差异均显著(P<0.05)。高后悔厌恶倾向的投资者比低后悔厌恶的投资者感知风险高,支持假设H4b。

值得注意的是,高过度自信组的感知风险均值(M=5.49)高于低分组(M=4.01),说明高过度自信的投资者,在接收推荐因素的刺激后,感知风险水平更高,与假设H4a相反。

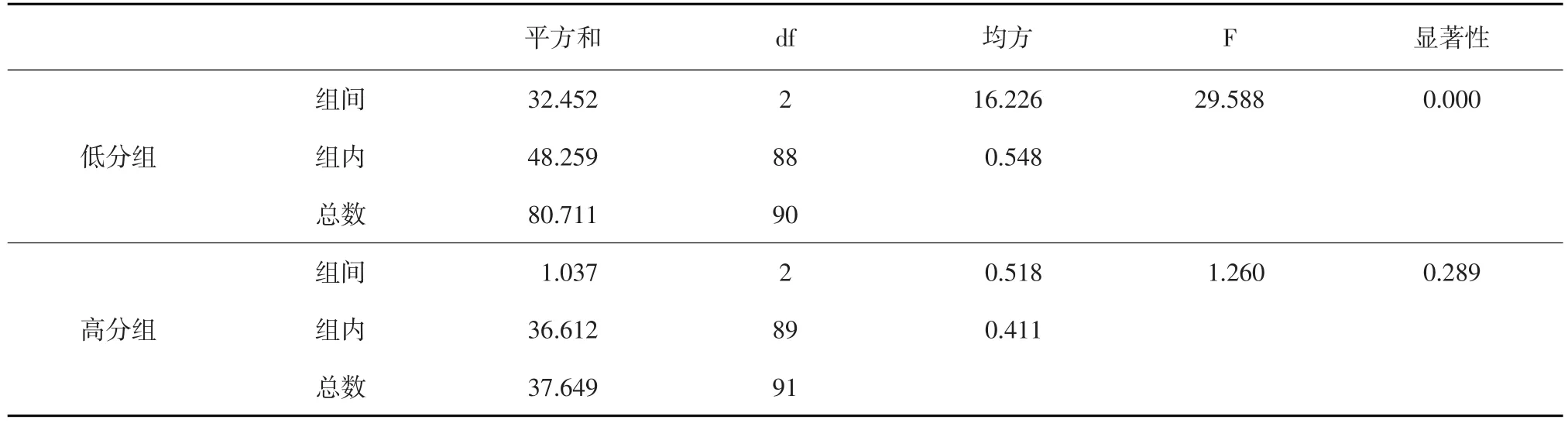

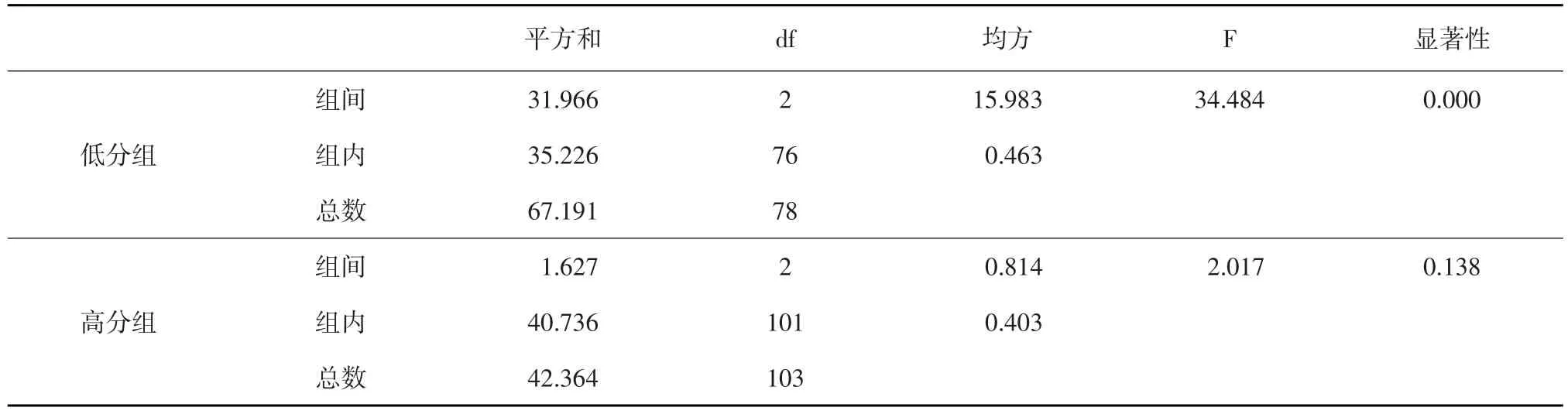

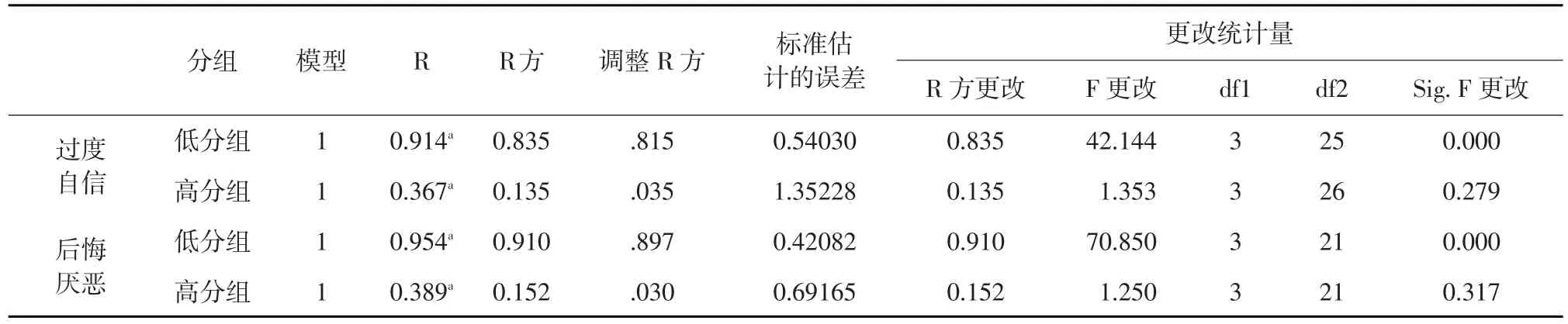

(5)个人特质的调节作用。由表4、5可知,过度自信低分组中不同推荐因素对投资者的感知风险有显著影响,而高分组中不同推荐因素对投资者的感知风险没有显著影响。后悔厌恶的分组检验结果与之相同。个人特质的调节效应分组回归分析验证见表6。

表4 不同推荐因素与感知风险的分组方差分析(过度自信)

表5 不同推荐因素与感知风险的分组方差分析(后悔厌恶)

表6 过度自信倾向/后悔厌恶倾向的调节效应分组回归分析

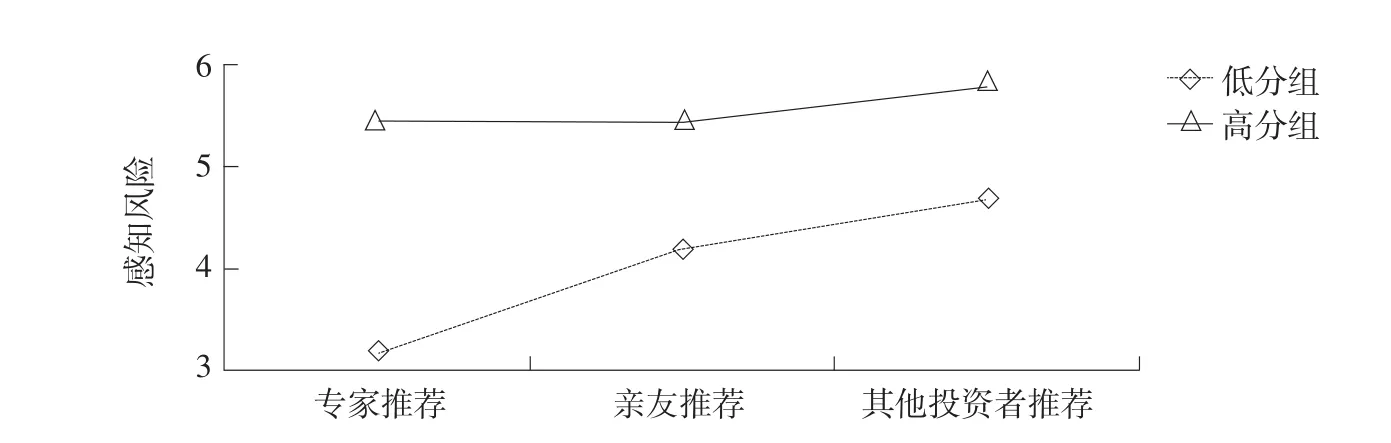

图2、3显示投资者个人特质的调节作用。无论是过度自信倾向分组还是后悔厌恶倾向分组,高分组的被试均表现出更高的感知风险。在低分组中,不同推荐因素对投资者的感知风险具有显著影响,而高分组影响则不显著,支持假设H5a、H5b。

图2 推荐因素与感知风险的分组折线图(过度自信)

图3 推荐因素与感知风险的分组折线图(后悔厌恶)

四、结论与建议

(一)研究结论

通过对感知风险与冲动性投资意愿的相关分析可知,投资者的感知风险与冲动性投资意愿存在显著负相关关系。这表明,投资者在决策过程中感知到的风险越低,其越容易产生冲动性投资意愿。在实验中,自变量对感知风险产生影响,意味着间接影响冲动投资意愿。

另外,通过信息强化对感知风险的影响分析可知,投资者接受正向信息强化有利于加深对投资目标的熟悉与信任程度,降低感知风险。

实验结果表明不同类型的推荐因素影响投资者的感知风险:专家推荐因素相当于从专业角度为投资者提供建议,相比来自其他方面的推荐更能降低感知风险。亲友与投资者的关系较为亲近,投资者更倾向于信任关系亲近的推荐者,但其无法从专业角度提供更有效的建议,因此这种推荐因素的刺激较弱。其他投资者的推荐因素可以通过交易量的变化,让投资者了解市场对投资目标的反映,这种推荐方式力度较小,难以取信投资者,对投资者刺激有限,因此影响最小。同时,这三种推荐因素之间存在交互作用,三种推荐因素交互的效果良好,专家推荐与亲友推荐的交互影响要高于专家推荐与其他投资者推荐的交互影响。这与各因素单独作用的效果一致。

研究还显示,作为消费者的个人特质,过度自信与后悔厌恶倾向显著影响投资者的感知风险。高后悔厌恶倾向的投资者比低后悔厌恶倾向的投资者具有更低的感知风险。此外,后悔厌恶倾向也调节推荐因素对感知风险的影响。后悔厌恶倾向高的投资者更厌恶风险,不容易形成冲动性投资意愿,是一种抑制倾向。这类投资者厌恶改变决策带来的不可预知风险,行为更加保守。因此,后悔厌恶倾向高的投资者不容易接受推荐因素的刺激,不同推荐因素对感知风险的影响不显著。

实验结果表明,投资者的过度自信倾向与后悔厌恶倾向的作用相同,也是一种抑制倾向,而不是冲动倾向,这一点与假设相反。这可能是因为本研究的焦点是推荐因素等外界刺激对冲动性投资意愿的影响,过度自信倾向高的投资者在决策过程中更倾向于相信自己的判断,而不是他人的建议,过度自信倾向越高的投资者越不容易接受外部的推荐因素。因此,在本研究设计的情境中过度自信成为抑制倾向。

(二)营销启示

对于经销商来说,投资者相当于金融产品的购买者,刺激投资者更多地购买金融产品,能为经销商带来更大收益。因此经销商总是希望诱导投资者形成冲动性投资行为,促使投资者在其推荐下投资相关股票。专家推荐是最有效的推荐因素,经销商也正是由此对投资者产生主要影响。由于股票市场存在严重的信息不对称,经销商作为投资机构往往比个体投资者有更宽的信息渠道、更强的专业知识背景、更有效的分析方法,因此要充分利用专业优势,塑造专业、可信任的形象,利用投资者依赖权威的心理,最大限度地消除感知风险,诱导投资者决策。在推荐过程中还要利用多种推荐因素交互效应,多因素的共同推荐比单一专家推荐更有利于降低投资者的感知风险。

与此同时,要充分利用新媒体的信息强化优势,诱导投资者联想近期媒体上的相关报道,或者根据近期的热点新闻,推出新的金融产品组合。这样可以降低投资者的感知风险,同时加强投资者自动筛选信息的心理作用,投资者在接受大量利好信息后,对后续信息的接受度会减弱,在先入为主效应的作用下,对经销商的推荐信任会加强。

经销商不仅要关注推荐手段,还应注意到投资者的个体差异。过度自信与后悔厌恶倾向决定个体冲动投资的可能性,经销商可通过投资者的投资记录等了解投资者的投资习惯,识别出后悔厌恶倾向较低的消费者,有针对性地实施推荐。对于高后悔厌恶倾向的投资者,要避免引起投资的失败记忆,诱导投资者将失败归因于过度自信,有利于诱导投资者遵从经销商的建议。

(三)不足与展望

本文存在一定的研究不足与局限。首先,影响消费者投资意愿的个人特质还包括投资目的、可支配时间、资金等因素,本文主要针对外部刺激对冲动投资的意愿影响进行研究,没有深入考虑消费者个人特质的影响,今后研究中将加以完善。其次,情境模拟法中的投资目标是股票,但金融产品类型的不同也会影响投资者的冲动投资意愿。今后可针对不同类型的投资产品对比研究,探讨投资品类型对冲动性投资的影响。最后,本研究是基于情景模拟法的实验结果分析,后续研究可通过真实情景获取数据并深入研究。

[1]Rook D W.The Buying Impulse[J].Journal of Consumer Research, 1987(2).

[2]Richard R Brand,J Joseph Cronin.Consumer-specific Determinants of the Size of Retail Choice Sets:An Empirical Comparison of Physical Goods and Service Providers[J].Journal of Services Marketing,1997(1).

[3]Keith B Murray,John L Schlacter.The Impact of Services Versus Goods on Consumers’Assessment of Perceived Risk and Variability[J].Journal of the Academy of Marketing Science,1990(1).

[4]Ian Phau,Sui Meng Poon.Factors Influencing the Types of Products and Services Purchased over the Internet[J].Internet Research,2000(2).

[5]Agrawal M L,Schmidt M.Listening Quality of the Point of Service Personnel(PSPS)as Impulse Trigger in Service Purchase:A Research Framework[J].Journal of Services Research,2003(1).

[6]Heien-Kun Chiang,Yi-Wen Liao.An Agent-based Framework for Impulse-induced Mobile Shopping[C]//In Proceedings of the Fourth International Conference on Computer and Information Technology.USA:IEEE CIT,2004.

[7]章璇,景奉杰.网购商品的类型对在线冲动性购买行为的影响[J].管理科学,2012(3).

[8]Stern H.The Significance of Impulse Buying Today[J].Journal of Marketing,1962(2).

[9]陈旭,周梅华.电子商务环境下消费者冲动性购买形成机理研究[J].经济与管理,2010(12).

[10]龚俊威.电子商务环境下网络冲动性购买及营销策略研究[J].价格月刊,2013(7).

[11]Zoran Ivkovich,Scott Weisbenner.Information Diffusion Effects in Individual Investors’Common Stock Purchases Covet Thy Neighbors’Investment Choices[J].Review of Financial Studies, 2007(4).

[12]Barber B M,Odean T.All That Glitters:The Effect of Attention and News on the Buying Behavior of Individual and Institutional Investors[J].Review of Financial Studies,2008(2).

[13]朱华桂,王笑宸,庄晨.个体证券投资者心理与行为:评析与展望[J].经济问题,2014(11).

[14]尚秀芬.投资者有限注意对我国股票市场投资者行为的影响研究[J].上海金融学院学报,2013(3).

[15]骆彬.股票投资者行为浅析[J].当代经济,2013(12).

[16]Werner F M De Bondt,Richard Thaler.Does the Stock Market Overreact?[J].The Journal of Finance,1985(3).

[17]Kent L Womack.Do Brokerage Analysts’Recommendations Have Investment Value?[J].The Journal of Finance,1996(1).

[18]Gupta P,Harris J.How E-WOM Recommendations Influence Product Consideration and Quality of Choice:A Motivation to Process Information Perspective[J].Journal of Business Research, 2010(9).

[19]Weun S,Jones M A,Beatty S E.Development and Validation of the Impulse Buying Tendency Scale[J].Psychological Reports, 1998(3).

[20]Thaler R H,Johnson E J.Gambling with the House Money and Trying to Break Even:The Effects of Prior Outcomes on Risky Choice[J].Management Science,1990(6).

[21]Peter J P,Tarpey Sr L X.A Comparative Analysis of Three Consumer Decision Strategies[J].Journal of Consumer Research, 1975(1).

[22]Kahneman D,Tversky A.The Psychology of Preferences[J].Scientific American,1982(1).

F832.5

A

1672-3805(2015)06-0033-08

2015-09-13

郑春东(1973-),男,天津大学管理与经济学部副教授,博士,研究方向为市场营销与行为金融。