基于中国商业银行的资本分析的资本监管问题研究

吴香萍

(安徽财经大学金融学,安徽蚌埠233000)

基于中国商业银行的资本分析的资本监管问题研究

吴香萍

(安徽财经大学金融学,安徽蚌埠233000)

2008年美国次贷危机加快了BaselⅢ诞生的步伐,2010年BaselⅢ正式出台,对全世界商业银行风险管理给出新的监管标准。根据我国的实际情况,2012年出台的《商业银行资本管理办法(试行)》也对我国的商业银行风险监管方面做出新的规定。在这个背景下,根据各上市商业银行的年报数据,剖析《商业银行资本管理办法(试行)》的出台降低了我国商业银行资本充足率,我国商业银行资本充足率仍高于监管要求,但资本充足率高并不意味着我国商业银行的经营没有问题,从我国商业银行资本在结构和缺口两个方面探讨商业银行的资本监管问题并给出建议。

资本充足率;资产结构;资本套利;资本监管

1988年,巴塞尔委员会出台《关于统一国际银行资本衡量和资本标准的协议》和8年后出台修正的《资本协议市场风险补充规定》构成了BaselⅠ,从此开始了对全世界范围内的商业银行资本监管和风险控制。随着金融创新的不断深化,仅仅依靠资本充足率无法保证商业银行的稳健经营,巴塞尔委员会在2004年出台了BaselⅡ,建立了资本监管的三大支柱,并将操作风险也纳入银行风险监管的范围内。BaselⅡ的影响刚刚开始时,美国次贷危机导致新一轮银行倒闭,BaselⅡ不适用于新经济环境,由此,BaselⅢ正式出台。BaselⅢ将二级资本(核心资本和附属资本)改为三级资本(核心一级资本、其他一级资本和二级资本);核心一级资本充足率提高到4.5%;增加了分子中的扣减项、分母中的操作风险和风险权重,虽然最低要求没有变化,实际上提高了资本充足率的标准;由于经济具有顺周期性,增加了留存资本缓冲和逆周期资本缓冲以抵御风险。

我国在baselⅢ的基础上,根据我国资本市场的发展阶段,在2012年正式出台的《商业银行资本管理办法(试行)》(以下简称:《办法》)对我国的商业银行资本管理作出规定。在《办法》中规定我国按照高级法①对商业银行风险加权资产进行调整,也就是对资本充足率的分母项调整,调整后的商业银行资本充足率不得低于8%,核心一级资本充足率不得低于5%,一级资本不得低于6%,储备资本2.5%以及在经济过渡繁荣时期计提2.5%的逆周期资本缓冲。在2013年1月1日《办法》正式实施,过渡期为2013年到2018年。

根据国内学者的研究,在新监管标准影响下,短期内我国商业银行的资本充足率是合乎甚至高于监管标准的,但由于我国银行利润来源主要依赖存贷差及国际银行业的影响,长期仍然存在压力。(蔡正旺,2011;贺建清,2011;陆静,2011)与此同时,也有学者认为资本充足率高并不意味着商业银行的资本监管不存在问题。(蔡正旺,2011;翟光宇,陈静,2011)商业银行在面临资本补充压力时,也会存在被动的在资本管理和资本套利两个方面调整资本充足率。(许友传,2011)

资本管理主要是对资本的结构进行管理,因为每种资本都有其自身的补充方式上,对资本管理的分析主要是从补充资本的方式选择上进行的分析。首先,对商业银行资本结构分析与对企业资本结构分析类似,分析过程包括两个方面,一是对股权资产与债券资本的比例,如核心资本占总资本的比重;二是股权资本或债券资本各自组成部分的比重,如核心一级资本占一级资本的比重;(卢斌,郑丽丽,2009)许友传(2011)利用2000-2008银行数据,验证了资本监管并不会改变银行的风险行为,但会通过增加附属资本来提高资本充足率;在资本套利方面,沈庆劼(2010)分析了不同类型的资本套利方式,得出我国可能存在监管资本套利的可能;张玉喜(2008)分析的是我国在资产证券化中的监管资本套利行为;翟光宇,陈静(2011)利用股权/总资本与资本充足率的比较,说明了我国14家上市商业银行确

实存在资本套利的可能。

在对如何有效地对商业银行资本进行监管方面,主要也是针对资本结构调整和监管资本套利的遏制。对资本结构调整主要是调节各种资本的补充方式和数量,武敬云(2011)研究了在新资本管理办法下我国城市商业银行资本补充渠道的选择;蒋超良(2012)分析了在《办法》规定下的我国商业银行资本补充工具的创新。沈庆劼(2012)给出了从模型建立、制度设计等方面对资本套利监管的建议;张玉喜(2011)主要从资产证券化的角度给出监管资本套利的建议。

在《办法》的基础上,本文根据五大国有商业银行和较早成立的股份制商业银行(共13家上市银行)数据,分析了由于监管标准变化带来的我国商业银行的资本充足率变化情况,再从资本结构分析、资本套利两个角度分析资本充足率可能存在的虚高,最后给出针对资产结构调整及资本套利监管的政策建议。

一 《商业银行资本管理办法》对资本充足率的影响

表1是近五年来,我国商业银行的资本充足率的变化表,本文选择的是作为系统重要性银行的中国银行、中国农业银行、中国工商银行、中国建设银行、中国交通银行(以下简称:中行、农行、工行、建行、交行)。

图1 国有商业银行2010—2014资本充足率变动折线图

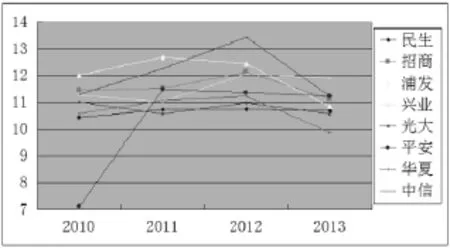

图2 各股份制商业银行2010-2013资本充足率变动折线图

从各类银行的年报数据来看,我国商业银行的资本充足率都有所下降。这与《办法》严格了资本定义,增加了风险加权资产的权重有关。在《办法》中,增加了七项扣减项,《办法》中规定的资本扣减项包括了商誉、贷款损失准备缺口、非自用不动产和企业投资等七项,同时调低了个人贷款和小微企业贷款的风险权重,提高了同业债权的风险权重。

二 商业银行资本结构与资本套利分析

尽管我国商业银行的资本充足率是符合甚至超过了监管的标准,但并不意味着我国商业银行的资本监管没有问题。在资本管理方面,我国资本结构单一,且二级资本主要靠次级债满足;同时也存在监管资本套利的问题。

1.资本结构分析。

表1 各项资本占比

我国目前仍是以一级资本为主,都达到70%以上,平安银行甚至达到了95%的水平。每种资本都有其资本补充工具,核心一级资本的补充工具有:留存收益(以提高净利润、降低股利支付)、股本(普通股,一般配股由于增发)、境外战略投资者、境外上市等;其他一级资本补充工具:优先股、可转换一级资本债券、可减记一级资本债券;二级资本补充工具:次级债、可转换二级资本债券、可补充二级资本债券。但我国一级资本主要由普通股满足,二级资本主要由次级债来满足。在2013年正式实施新监管标准之前,各商业银行纷纷增发次级债补充资本充足率。在2012年我国次级债的规模就高达3300亿元,而且一直都处于不断增大的趋势。但次级债本身吸收风险的能力就是有限的,加上我国还存在的问题就是银行间互相持有次级债(翟光宇,陈静,2011),这种互相帮助会迅速提高资本充足率,但会减弱本身吸收风险能力就不强的次级债的资本约束能力。

2.资本套利分析。

监管资本套利就是指商业银行通过资产证券化等方式,在没有降低风险的同时,减小了风险加权资产,虚增了

资本充足率。商业银行普遍的监管资本套利的方式有“摘樱桃”、资产证券化、金融创新。(宋永明,2009)本文借鉴了翟光宇,陈静(2011)利用股权/总资产与资本充足率之间的大小判断存在监管资本套利的方法,分析在《办法》实施后商业银行的资本套利行为。

股权/总资产与资本充足率的区别主要在分母部分,资本充足率的分母是各项风险资产经过加权后得出的。如果商业银行没有经过监管资本套利,那这两个值应该是接近的;如果商业银行进行了监管资本套利,那应该是股权/总资产偏低,但资本充足率偏高。

表2 各商业银行股权/总资产情况表

从股权/总资产和总资产的比较来看,我国商业银行的股权/总资产比资本充足率低了将近两倍多,这说明我国存在较严重的监管资本套利。

三 对我国商业银行的资本监管的建议

在2014年4月,银监会发布工行、农行、建行、交行、招商六大银行采用高级法计算资本充足率,对资本的质量要求越来越高,资本结构和资本套利存在问题,所以我国还是需要加强资本监管的。

在改善资本数量和结构方面,可以通过发行不同资本的补充工具来调整,在增加银行资本的同时,调整资本的结构。针对资本补充工具单一,可以发行的其他一级资本工具包括优先股和含有减记或转股条款的一级资本债券,但优先股成本较高,可先发行混合一级资本债;二级资本工具包括可减记的次级债券、可减记的混合资本债券和可转换资本债券等;香港的是全球金融中心,资本市场规模大,资本工具创新种类多,资本市场成熟加上人民币的跨境贸易等条件,商业银行也可在香港发行美元或欧元的资本创新工具。

商业银行进行资本套利的原因无非是因为过高的监管资本,导致商业银行难以开展盈利性高的行为,银行在利润驱动下的增大经营风险,所以制定符合我国国情的资本监管水平是至关重要的;同时,监管部门应正确识别风险水平,也可以开展符合政策意图的资本套利行为;根据2013年中国人民银行、银监会的第21号公告规定,银行自持最低档次资产支持证券占发行规模的0.25%,远低于原来的5%的标准,银行应把握这个时机,加快资产证券化的步伐,但也要注意资产证券化过程中的风险控制。

四 结论

根据本文的分析,我国目前资本充足率基本达到监管要求,但资本结构不合理,存在监管资本套利。我国商业银行目前应注意减记或转换一级资本、二级资本债券,补充资本金。但因为《办法》有较长的过渡期,在过渡期内资本市场的变化可能会对规定有冲击,因此注意实际经济的变化,早做防范,保证银行的稳健经营。

注释

①高级法:高级法是使用银行内部模型计量风险和监管资本的方法。内部模型法要求是一般市场风险资本为一般风险价值与压力风险价值之和。风险价值是指银行冒风险投资得到报酬;压力风险价值就是在经济下行或流动性等压力下的风险价值。

[1]巴塞尔银行监管委员会.第三版巴塞尔协议[M].北京:中国金融出版社,2011.

[2]中国银行业监督管理委员会.中国银行业实施新监管标准指导意见,2011.

[3]中国银行业监督管理委员会.关于商业银行资本工具创新指导意见,2012.

[4]杨庆和.周期性与长期性一致性选择:信贷集中于其政策含义[J].金融研究,2001.

[5]肖璞,刘轶,鄢俊华.中国系统重要性银行的评价指标、评估与有效监管[J].金融论坛,2012.

[6]陆静.巴塞尔协议Ⅲ及其对中国银行业的影响[J].财经理论与实践.2011.

[7]贺建清.“中国版巴塞尔协议Ⅲ”对银行业的影响分析[J].金融论坛,2011.

[8]蔡正旺.中国版巴塞尔协议Ⅲ对上市银行的影响[J].金融监管,2011.

[9]卢斌,郑丽丽.中国商业银行资本结构影响因素的实证分析[J].南京财经大学学报,2009.

[10]赵瑞,杨有振.资本结构对商业银行盈利能力的影

响分析[J].山西财经大学学报,2009.

[11]武敬云.我国城市商业银行资本补充渠道选择研究[J].金融理论与实践,2015.

[12]蒋超良.推进商业银行资本工具创新[J].中国金融,2011.

[13]徐争,冯智清,郭红玉.新资本管理办法下中国商业银行资本补充机制研究[J].武汉金融,2014.

[14]翟光宇,陈剑.资本充足率高真的代表资本充足吗?—基于中国上市银行2007-2011年季度数据分析[J].国际金融研究,2011.

[15]张玉喜.商业银行资产证券化中的监管资本套利研究[J].当代财经,2008.

[16]沈庆劼.新巴塞尔协议下是否依然存在资本监管套利[J].上海经济研究,2010.

[17]许友传.资本约束下的银行资本调整与风险行为[J].经济评论,2011.

Capital Regulation Based on the Capital Structure Analysis of Commercial Bank in China

Wu Xiangping

(Department of Finance,Anhui University of Finance and Economics,Bengbu,Anhui 233000,China)

The sub-prime mortgage crisis happened in the USA in 2008 has accelerated the BaselⅢ,which was formally launched in 2010.New regulatory standards are provided for the commercial bank risk management.According to the actual situation of our country,“the commercial bank capital management approach(trial)"was formulated.Under this background,according to the annual report data of listed commercial Banks,this paper argues that although the commercial bank capital management approach(trial)has decreased bank capital adequacy ratio,but the commercial bank capital adequacy ratio in China is still higher than the regulatory requirements.The capital adequacy ratio high does not mean no problems in the management of the commercial Banks in China.The paper proposes some advice on the capital supervision of commercial banks from the aspects of commercial bank capital structure and gap.

capital adequacy ratio;asset structure;capital arbitrage;regulatory capital

F832.33

A

1672-6758(2015)09-0057-4

(责任编辑:蔡雪岚)

吴香萍,在读硕士,安徽财经大学。

Class No.:F832.33Document Mark:A