“营改增”对福建省企业整体税负影响的实证分析

熊霞

(福建信息职业技术学院)

我国自1994税制改革后,形成了增值税和营业税并行的流转税课税格局。但随着我国经济结构的调整,尤其是现代服务业的快速发展,营业税和增值税并行的格局逐渐显现出一定的不合理性,原有的营业税呈现出税负过高、重复征税等诸多问题。福建省于2012年11月1日进入“营改增”试点范围,本文依据2000~2013年福建统计年鉴数据,借助Eview软件,分析“营改增”对福建省企业整体税负的影响。

一、模型的建立

研究“营改增”对福建省企业整体的税负影响可以直接从个别行业企业的角度分析税负的变化,汇总后得出“营改增”对福建省企业的整体影响。也可以换个角度,通过分析福建省营业税和增值税税收收入合计额在改革前后增减变化情况,得出“营改增”对福建省企业整体税负的影响。营业税和增值税是流转税,随着产品流转而征收,只要有产品流转,就一定要征收二者中其中一种税,具体征收哪一种,得看流转产品的具体类型。换句话说,只要企业有成果流转,就一定要征收两税中其中一种。所以,增值税和营业税的来源于一个国家(或地区)所有常驻单位在一定时期内生产活动的成果流转。根据福建统计局对统计指标的解释,产品直接取自自然界的部门称为第一产业,包括种植业、林业、牧业和渔业。根据目前增值税条例的规定,第一产业的企业属于免征增值税的企业,这类企业的生产总值对增值税影响不大。第二产业包括工业和建筑业,“营改增”改革以前,工业主征收增值税,建筑业主征营业税。除了第一、第二产业外的其他各业,都属于第三产业。第三产业中除了批发和零售业征收了增值税外,其他大多数产业在“营改增”前征收营业税。因而工业、建筑业、批发和零售业、其他第三产业的生产额,都会影响增值税和营业税收入。此外,根据目前政策,出口商品可以申请退增值税,进口商品海关要代征增值税,因而出口额和进口额也会影响增值税收入。把增值税营业税的合计设成变量Y的话,则工业生产总值、建筑业生产总值、批发和零售业生产总值、其他第三产业生产总值、出口额和进口额都是变量Y的影响因素,分别设为x1、x2、x3、x4、x5、x6。

表1 福建省2000~2013年增值税、营业税合计、各产业生产总值和进出口额表 单位:亿元

根据福建省各年统计年鉴,汇总整理得到福建省2000~2013年增值税、营业税税收收入合计、各产业生产总值和进出口额表(表1)。

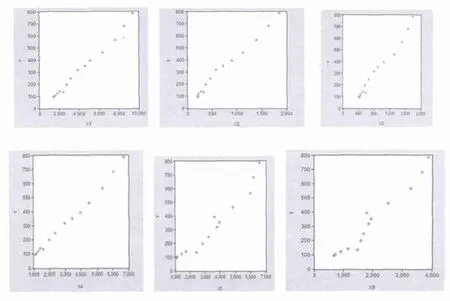

图1 数据散点图

二、参数估计

在Eviews软件中,新建工作簿,分别定义变量“增值税营业税合计”y、“工业生产总值”x1、“建筑业生产总值”x2、“批发和零售生产总值”x3、“其他第三产业生产总值”x4、“出口额”x5和“进口额”x6,输入相关数据,得出散点图如图1所示。

可见:变量x1、x2、x3、x4、x5、x6都与Y成线性关系,且当各产业生产值都为零时,没有增值税和

营业税收入,因而,设定无常数项线性回归方程,Yi=β1x1i+β2x2i+β3x3i+β4x4i+β5x5i+β6x6i+μ。

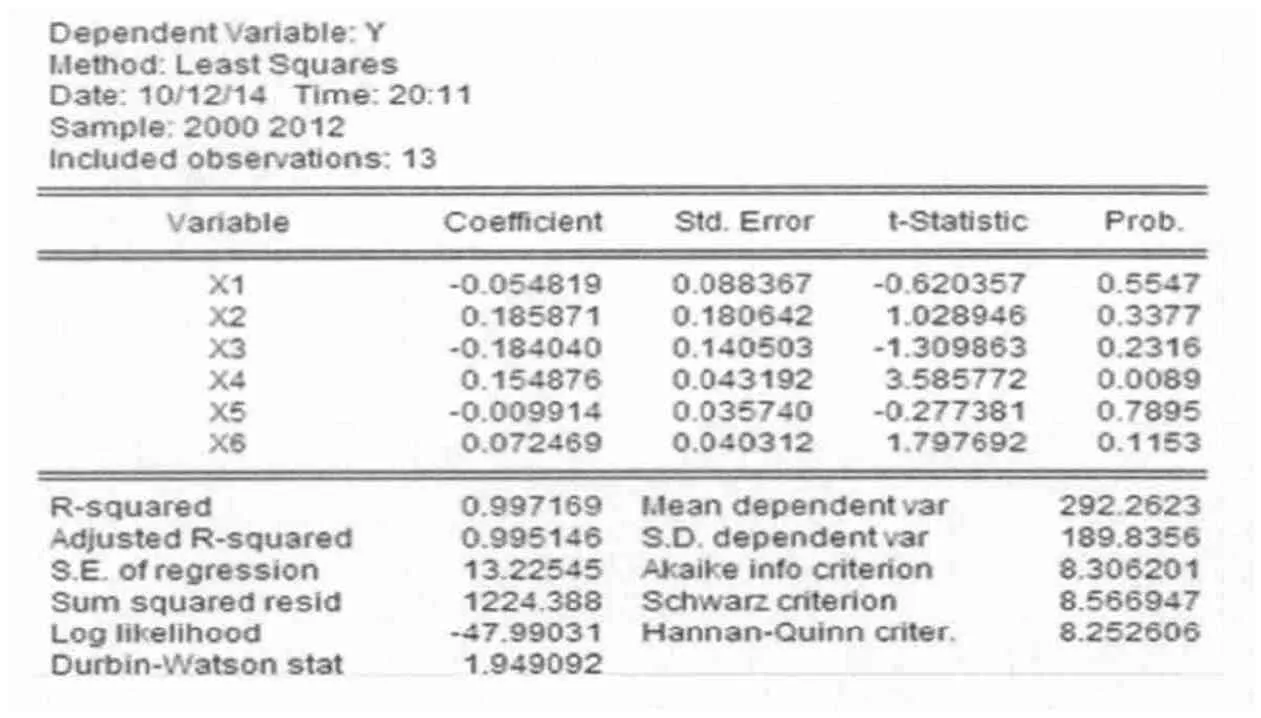

利用最小二乘法,通过Eviews软件计算,得到模型的参数估计结果,如表2。

Y=-0.054819x1+0.185871x2

-0.184040x3+0.154876x4

-0.009914x5+0.072469x6

三、模型检验

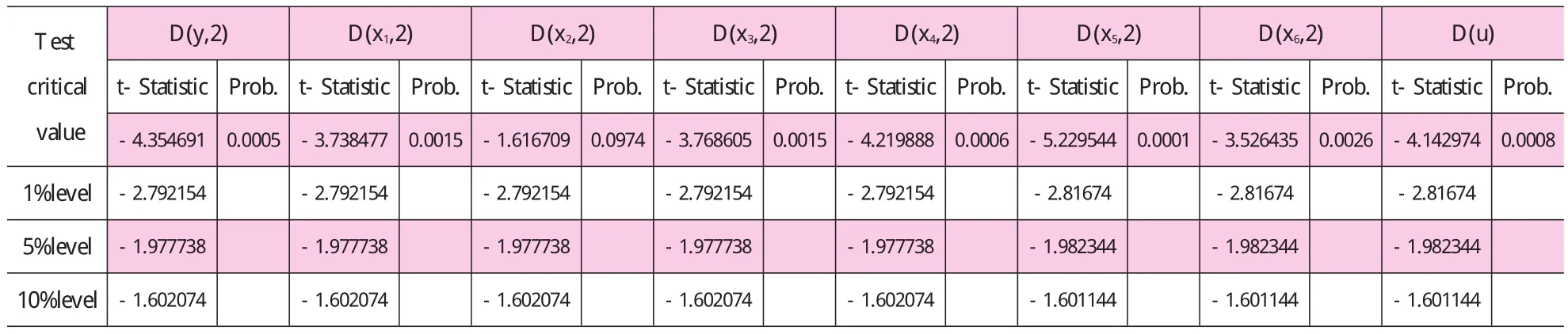

从表2回归结果可知:拟合优度R-sqared=0.997169,Adjusted R- squared 0.995146说明模型对变量拟合的很好,变量 x1、x2、x3、x4、x5、x6对变量Y的编译解释能力高达99.51%。回归后,新增一个系列u=resid,对y、u、x1、x2、x3、x4、x5、x6分别进行单根检验,得到结果如表3。

表2 模型回归结果

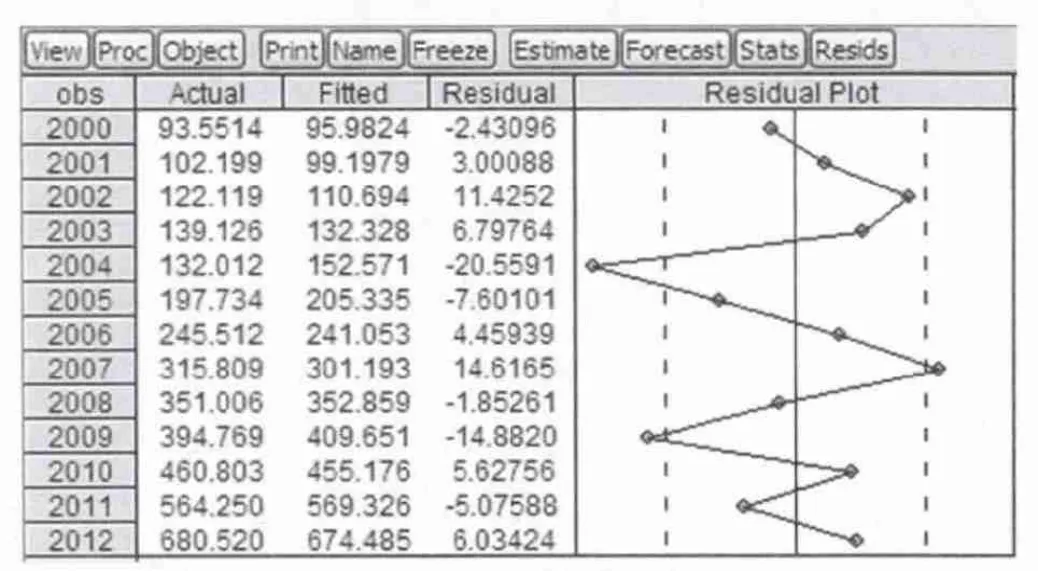

可见,变量y、x1、x2、x3、x4、x5、x6都在1%水平下二阶差分检验平稳,残差系列u水平平稳,如图2所示。

因此,设定的线性方程

Y=-0.054819x1+0.185871x2-0.184040x3

+0.154876x4-0.009914x5+0.072469x6结果可靠。

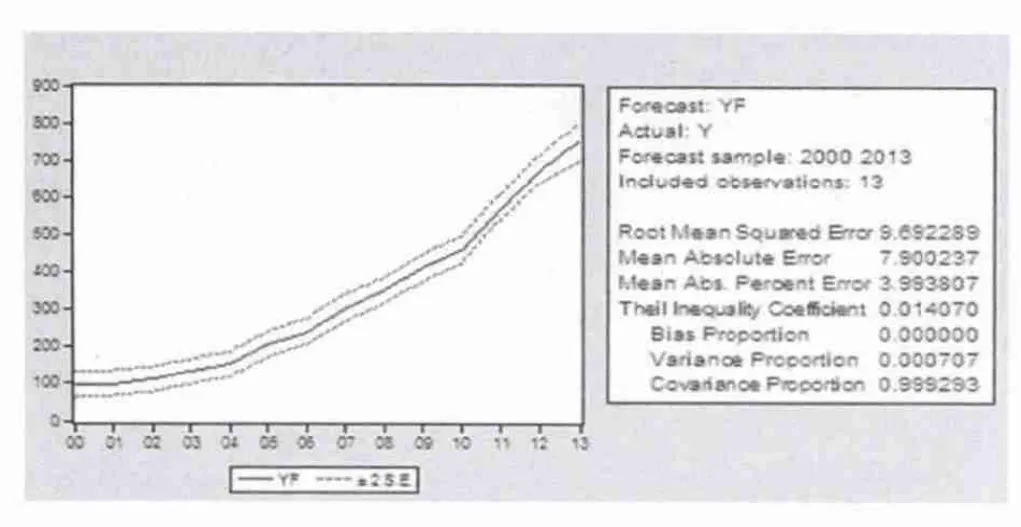

根据模型回归结果,代入 2013 年 x1、x2、x3、x4、x5、x6的实际数字,得到预测结果如图3所示,打开YF预测系列,找到YF系列中2013年的值为:755.1503亿元,比2013年实际的增值税和营业税税收收入合计数785.8258亿元少了近30亿元。根据图2的残差图可知,即便消除残差的影响,2013年营业税和增值税税收收入合计还是比预测值要大,因为在样本期间,残差值最大值在20以内,而2013年两税合计的实际值比预测值大了近30,说明“营改增”后的2013年,从整体角度,福建企业税负没有降低,反而上升了。

图2 模型残差列表

四、“营改增”后福建企业税负不减反增的原因分析

假设“营改增”的增值税税率为t增,改革之前的营业税税率为t营,“营改增”对企业税负率的影响为Δt,企业收入为R,外购成本和为C和,包括外购材料、固定资产和劳动力的支出,可抵扣的外购成本为C抵,则,Δt=,其中是当期外购成本中可抵扣的比重是外购成本占总收入的比重,这其实就是企业的投入比重。如果“营改增”的增税效应t增-t营大于可抵扣的减税效应,则企业的税负会加重。减税效应取决于企业外购成本可抵扣的比重和企业的投入比重。如果企业没有进行固定资产的更新不会非正常上升。因而“营改增”是否给企业带来减税优惠取决于税率变动副度、外购成本可抵扣比率和固定资产更新周期。具体原因分析如下:

图3 预测结果

表3

(一)税率变动幅度

“营改增”前,交通运输业实行3%的营业税税率,其他服务企业主要实行5%的营业税率,“营改增”后,交通运输业税率变为11%,有形动产租赁变成17%,税率差高达8%和12%,如果当年此两类企业没有进行固定资产更新,则税负很可能上升。潘文轩等人(2013)在对上海市“营改增”部分企业的调查问卷中得出,47.4%的交通运输业税负增加,42.9%的有形动产租赁业税负增加。交通运输业和有形动产租赁业的高增值税率是导致福建省“营改增”企业税负增加的原因之一。

(二)外购成本可抵扣比重低

在知识密集型的创新设计服务和鉴证服务企业中,外购成本中可抵扣的比重都比较低,仅有经营耗材等材料支出可以抵扣进项税,而占支出大多数的人力成本不能抵扣进项税,导致这类营改增企业税负增加。外购成本可抵扣比重低是导致福建省营改增企业税负增加的原因之二。

(三)固定资产更新周期长

出于数据收集的难度性高,笔者无法取得福建省营改增企业2013年确切的固定资产更新比例数据,但可以确定的是,在营改增前,多数企业都已经进入正常经营时期,已经购置了生产经营设备,这些设备更新周期较长,在2013年不需要更新,企业没有大量的进项可以抵扣,导致企业的税负增加。交通运输业购置一次固定资产,至少可以使用4年,而很多鉴证服务企业,多年都不用增加固定资产,因而较长的固定资产更新周期导致”营改增“企业税负增加。

(四)税收征收方式的改变

福建省的部分服务型企业,在”营改增“前是按核定综合税率的形式征税的,俗称“包税制”。”营改增“后,要求查账征收,把增值税和其他税种分开征收。许多鉴证服务企业和文化创意企业反映查账征收后,企业的税负增加。这也可能是2013年福建省”营改增“企业税负增加的原因之一。

[1]潘文轩.“营改增”试点中部分企业税负不减反增现象释疑[J].广州商学院学报,2013.1.

[2]雷刚跃,张友生,李雄.基于多元线性回归分析的软件工作量估算模型[J].科学技术与工程,2013.9.

[3]胡怡建.上海服务业“营改增”改革试点效应分析[J].科技发展,2013.01.

[4]李博.企业发展视野中营业税改增值税的核心价值研究[J].税收与税务,2013.09.

[5]何春艳,陈欣欣.“营改增”对企业经济的影响调研——基于江苏宿迁地区企业数据[J].财会月刊,2013.10.

[6]樊其国.“营改增”税负增加解决之道[J].国际商务财会,2013.2.