影响上市公司过度投资行为因素的实证研究

张 宁

影响上市公司过度投资行为因素的实证研究

张 宁*

(安徽财经大学 会计学院,安徽 蚌埠 233030)

委托代理理论有力地解释了我国上市公司两权分离现象,由于二者并不完全属于同一利益整体,因此代理方出于“自利”动机,极有可能做出损害委托方利益的行为,如过度投资。而上市公司普遍地过度投资行为则会影响国家宏观经济的平稳发展。以2011-2013年沪深两市A股上市公司为样本,深入分析上市公司过度投资行为的影响因素。结果表明:上市公司的自由现金流增多,会加重其过度投资行为;国有企业比非国有企业中的过度投资行为愈加突出;高管人员持股比例增多能有效减少过度投资行为;第一大股东持股比例增多会在某种层面上加重过度投资行为。从以上几个视角进行深入研究,能够为有效减少上市公司过度投资行为、不断改进公司治理效率、完善治理机制提供一些启示。

过度投资;自由现金流;股权性质;股权激励;第一大股东持股比例

一、引言

伴随着近年我国经济大环境的良好发展,尤其是在2001年之后,许多上市公司存在过度投资行为,在很大程度上导致了公司出现严重的投资过热、非效率投资现象。过度投资行为会对上市公司的经营造成重大不利影响,不仅会给公司的持续、稳定发展带来负面影响,也会阻碍我国经济的健康发展。目前我国的公司治理机制尚不成熟,上市公司的股权结构安排不尽合理,经常是“一股独大”,尤其是在国有企业中会造成“所有者缺位”现象,形成内部人控制的局面,致使公司的管理层或者大股东通过过度投资行为侵害中小股东的利益。另外我国法律法规尚不健全,市场并不完善,也会导致公司过度投资行为的发生。因此,如何有效地减少过度投资行为、提高投资效率就显得至关重要。

1976年,Jensen 和Meckling明确地提出了非效率投资决策,包括过度投资和投资不足。1989年,Lang和Lizenberger在研究过度投资时提出了“过度投资假说”,企业如果存在较大的自由现金流,就会导致企业经营者倾向于选择净现值(NPV)小于零的投资项目,即企业的过度投资行为和自由现金流量有很大关联。经营者将企业资源投资于多方领域,使得企业的规模也会随之增大,进而会促使经营者管理和控制更多的资源,其在企业中的威望也与日俱增。“理性经纪人假设”认为经营者们是理性的,他们为了最大化谋取个人私利,最终会倾向于扩大企业规模,这也就导致了企业的“过度投资”行为。另外,股权结构的性质以及第一大股东的持股比例也都是影响过度投资的重要因素。因此,从这三个方面来研究上市公司的过度投资行为,可以在分析现状的同时提出合理的改进建议,促进公司治理向良好的方向发展。

二、文献综述与研究假设

(一)国外相关文献综述

1985年MM理论提出,在完美的没有代理成本的资本市场中,企业的市场价值不会受到财务结构的制约,同时企业的投资行为也不会受到财务结构与财务决策的制约。但是由于在资本市场中存在各种客观因素,致使MM理论只能是一种假设,这就说明在现实中,资本市场并不是完美的,当企业处于这种环境时,企业的市场价值和投资行为在很大程度上会受到财务结构以及决策的影响。现实中大多企业的过度投资行为和其留存的自由现金流之间相关联,二者呈显著正相关关系。

1990年,Strong和Meyer[1]采用实证研究方法选择了造纸行业上市公司为样本,对其过度投资行为进行分析,研究发现:任意投资和自由现金流之间具有显著的相关性。

2006年,Richardson[2]在研究上市公司的自由现金流以及股权激励情况等因素对过度投资的影响时,发现:当公司存在自由现金流且对高管人员没有行之有效的股权激励政策的条件下,过度投资与自由现金流呈明显的正向相关关系。Richardson证明了过度投资行为往往存在于拥有较高自由现金流并且缺乏相应股权激励措施的企业中。

2013年,Gunter Strobl[3]研究了上市公司的管理层激励机制、股票价格的信息量和投资行为三者之间关系,认为管理层对其股票收益的担忧会导致过度投资。

(二)国内相关文献综述

周杰[4](2005)的研究表明,CEO在上市公司持股时,更易洞察投资机会,及时做出正确的投资决策,更能较好地保护股东利益,合理规避过度投资行为。

饶育蕾和汪玉英[5](2006)从大股东持股视角对上市公司的过度投资行为进行了分析,认为第一大股东持股比例增多会加重企业的过度投资行为,而当国家成为控股股东时,过度投资行为尤其突出。

杜莉[6](2007)对管理层如何促使企业过度投资行为的方式进行研究,发现拥有较高自主权且过度自信的高管人员更易做出过度投资行为。

徐晓东和张天西[7](2009)发现,过度投资行为会随着企业自由现金流的增加而加剧,国家作为第一大股东控股的公司更偏好于过度投资。

程仲鸣和夏银桂[8](2009)研究了企业自由现金流、控股股东和过度投资的关系,认为企业的自由现金流越多,越会加剧其过度投资行为。当地方政府作为控股股东时,自由现金流与过度投资的关系更明显。

杨宇(2013)[9]从高管人员的股权激励和薪酬激励两个方面研究上市公司高管人员的激励水平和过度投资的关系,发现高管人员的持股比例和薪酬水平越高,越会在一定程度上减少上市公司的过度投资行为,即高管人员的激励水平与过度投资呈明显的负相关关系。

(三)研究假设

1. 上市公司的自由现金流会加剧过度投资行为。

如果上市公司存在自由现金流,高管人员很可能出于“自利”,将自由现金流投资于外部项目,而非留存企业或向股东进行分红。管理层对外投资,一方面可以粉饰其业绩,以获得较高的评价;另一方面,其可能获得来自被投资企业的回扣,即所谓的除了显性薪酬以外的额外薪酬部分。可以从中发现,上市公司中的自由现金流的增多是引发高管人员过度投资行为的“催化剂”。但是过度投资将会损害企业利益,降低企业价值,并且自由现金流越多,就越有可能导致过度投资行为。据此提出假设H1:上市公司中存在自由现金流会加剧企业的过度投资行为。

2. 高管人员持股比例增多能够在某种意义上减少上市公司的过度投资行为。

由于上市公司高管人员和股东利益并不完全一致,易致其出于自利而进行过度投资。然而,若股东对高管人员采取相应的激励措施,如长期激励计划,提高高管人员的持股比例,增强其归属感和忠诚度,将股东利益、公司利益与高管利益进行整合,尽力使三者利益趋于一致,以有效避免高管人员进行过度投资的行为。目前,在我国上市公司中高管人员的持股比例与公司所有者相比相对很低,所以增加高管人员的持股比例属于有效的激励政策,对减少和抑制上市公司的过度投资行为是有效的。并且,在一定的限度范围内,随着高管人员持股比例的不断增加,管理者为获取私人利益而从事的过度投资行为减少更为明显。据此提出假设H2:高管人员持股比例的增多能够在一定程度上制约上市公司的过度投资行为。

3.上市公司第一大股东持股比例增多,会加重其过度投资行为。

当上市公司中第一大股东持股比例较高时,该股东可在一定程度上对上市公司进行控制,便会发生其侵占小股东利益的行为。通过对证券市场观察分析,上市公司中大股东侵害小股东利益的方式主要是违规的关联方交易,通过弄虚作假变相“掏空”上市公司资产。上市公司中存在的这些行为也可以当做是“投资”行为,这些“投资”所产生的净现值(NPV)小于零,即过度投资行为。第一大股东持股较高时,高管人员自然而然地就选择了为第一大股东的利益服务,疏于对企业投资决策机会进行评价以及监督管理,完全服从第一大股东的指挥。管理层的疏忽与不作为,以及帮助大股东进行利益输送均会加剧企业的过度投资行为。据此提出假设H3:上市公司第一大股东持股比例增多,会在某种意义上加重其过度投资行为。

4. 非国有企业比国有企业更能有效地制约过度投资行为。

在现阶段我国证券市场上,国有企业仍是主力军。由于其拥有特殊的持股对象以及管理主体,缺乏有效的监督和管理机制,易形成内部人控制局面。另外,地方政府也可以对国有企业的投资决策和行为进行行政上的干预,以达到突出政绩或发展地方经济的需要。一些“聪明”的高管人员还懂得利用国企与政府的特殊关系来减轻自己投资失败所需承担的责任。既可获得高收益又可尽量避免对投资失败负责,导致了国有上市公司高管层对过度投资的偏好。据此提出假设H4:非国有企业比国有企业更能有效地制约过度投资行为。

三、研究设计

(一)样本和数据

为了对影响过度投资行为的因素进行实证分析,选取沪深两市A股上市公司2011—2013年度的数据作为样本,并对样本数据进行筛选。由于金融和保险行业的特殊性,将涉及金融行业的上市公司数据进行剔除。其次,将被ST和PT的上市公司的数据进行剔除。然后剔除了同时在B股和H股上市的公司数据。最后将信息披露不完善、数据不准确以及控制权发生变更的公司数据进行剔除。以下的数据资料来自国泰安数据库。

(二)变量和模型

表1 变量的定义和度量

本文构建的过度投资检验模型如下:

Invest= a0+a1FCF+a2PEH+a3 PLS+∑Year+∑Industry+ε

根据前述假设:a1应大于零,即自由现金流的存在会在一定程度上加剧上市公司的过度投资行为;a2应小于零,即高管持股比例增加能够在一定程度上制约上市公司的过度投资行为;a3应大于零。ε用来表示所估计模型的残差。

四、实证检验

(一)描述性统计分析

表2是主要变量的描述性统计结果。2011-2013年,代表过度投资行为的Invest的均值为1.75E+09,最小值与最大值分别为-8.42E+08、9.52E+10;自由现金流的均值为2.54E+08,最小值与最大值分别为-1.33E+10、2.70E+10;高管持股比例和第一大股东持股比例的均值分别为0.1991018和0.5969323。

表2 描述性统计

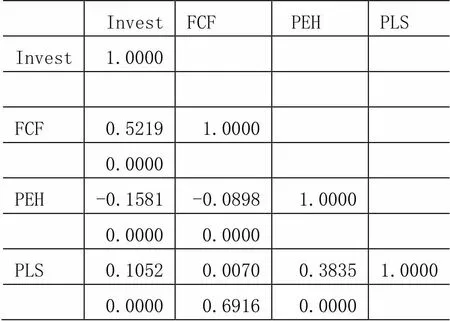

表3是变量的皮尔逊相关性矩阵。从表3来看,代表企业过度投资行为的Invest与自由现金流FCF的相关系数为0.5219,大于0.5,线性相关性较强,在0.01的显著性水平下,与自由现金流呈明显的正相关关系,表明企业的自由现金流越多,会加重企业的过度投资行为;在0.01的显著性水平下与高管持股比例显著负相关,表明高管持股比例越高,企业的过度投资行为会在一定程度上受到制约;与第一大股东持股比例在0.01的显著性水平下呈明显的正向相关关系,说明在上市公司中第一大股东持股比例的增多,会在一定程度上加重公司的过度投资行为。

表3 主要变量相关性分析

(二)回归分析

1. 总样本分析

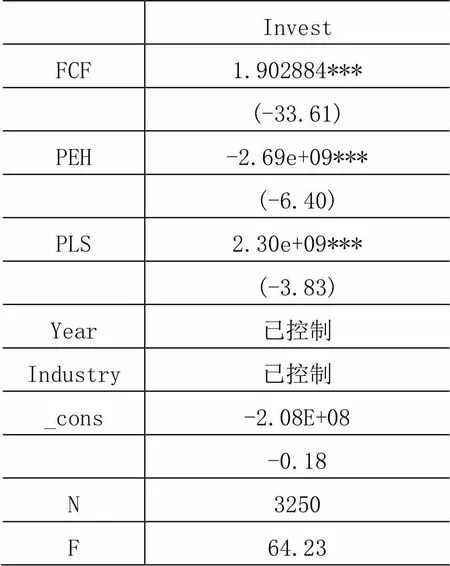

表4 FCF、PEH、PLS对过度投资行为的影响

注:括号内的数值为t值;***、**、*分别表示在1%、5%、10%的水平上显著

由表4可以看出,a1>0,上市公司的自由现金流会对其过度投资行为产生显著的正向影响。由t值可判断,其在0.01的显著性水平下显著,说明上市公司自由现金流增多刺激了企业的过度投资行为,假设H1成立。a2<0,且在0.01的显著性水平下显著,表明上市公司中高管持股比例越高,就能更有效地抑制企业过度投资行为,假设H2成立。a3>0,在0.01的显著性水平下也是显著的,说明上市公司中第一大股东持股比例的增多,会在某种意义上使其过度投资行为愈加严重,假设H3成立。

2. 上市公司股权性质(国有、非国有)对过度投资行为的影响

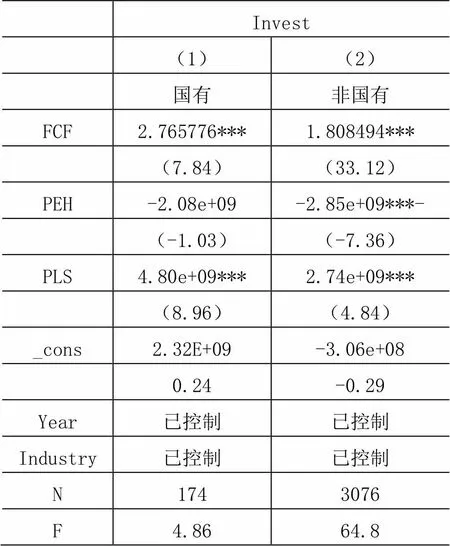

表5 上市公司股权性质对过度投资行为的影响

注:括号内的数值为t值;***、**、*分别表示在1%、5%、10%的水平上显著

表5说明了公司股权性质对过度投资行为的影响,其中列(1)是国有样本公司数据的回归结果,列(2)是非国有样本公司数据的回归结果。结果显示,无论是国有上市公司还是非国有上市公司,其自由现金流增多或者第一大股东持股比例增多都会在一定程度上加重其过度投资行为,另外国有上市公司对企业过度投资行为的影响在0.01的显著性水平下比非国有上市公司更为显著,说明了上述假设H4是成立的。

五、结论与启示

目前,我国上市公司的过度投资现象较为严重。从对以上四因素的分析结果中可以发现,自由现金流、上市公司高管层持股比例、第一大股东持股比例、国有与非国有的控股性质,都会对上市公司的过度投资行为产生重要影响。具体来说,高管人员持股比例的增加,会在某种意义上减少过度投资行为。在国有企业中由于存在“内部人控制”以及为一定经济目标服务的需要,更倾向于过度投资;而在非国有企业中,高管层和股东在做出投资决策时往往更加谨慎,且股东具有更大的主观能动性去监督管理层的投资决策行为,因此上述两点均可以解释非国有控股上市公司更加有效规避了过度投资行为。

基于以上结论,提出以下关于缓解过度投资行为的意见:第一,适当地增加对高管人员的股权激励,弱化股东与高管人员的利益不一致现象,同时提升其对企业的归属感,以有效控制过度投资行为。第二,明晰国有控股上市公司的产权主体,优化上市公司的股权结构,减少政府干预,缓解过度投资现象严重的不利局面。第三,完善董事会结构,从内部制衡管理层权力,分别设置董事长与总经理两个职位,两职分离,有利于减少高管人员的过度投资行为。第四,改善外部环境,政府部门应当积极制定相关政策,为上市公司的良性运转提供强有力的政策保障和外部治理机制,以达到制约过度投资行为的目标。第五,改善公司财务治理,通过财务预算形成收支平衡,在所有者与经营者之间合理地进行财务与权力分割,限制自由现金流量,有效降低上市公司的过度投资行为。

参考文献:

[1]Strong, J.S.and J.R, Meyer.Sustaining Investment Discretionary Investment and Valuation:A Residual Funds Study of The Paper Industry, in R.Glenn Hubbard, ed. AsymmetricInformation, Corporate Finance and Investment[C].University of Chicago Press,1990:86-89.

[2]Richardson S.Over-invest of free cash flow [J].Review of Accounting Studies,2006(11):159-189.

[3]Gunter Strobl. Stock-based managerial compensation, price informativeness, and the incentiveto overinvest[J]. Journal of Corporate Finance, 2013:71-79

[4]周杰.管理层股权结构多对我国上市公司投资行为的影响[J].天津商业学院学报,2005,(5):35-40.

[5]饶育蕾,汪玉英.中国上市公司大股东对投资影响的实证研究[J].南开管理评论,2006,(5):67-73.

[6]杜莉.管理层过度投资行为驱动因素分析[J].财会通讯,2007,(6):74-75.

[7]徐晓东,张天西.公司治理、自由现金流与非效率投资[J].财经研究,2009.(10):47-58.

[8]程仲鸣,夏银桂.控股股东、自由现金流与企业过度投资[J].经济与管理研究,2000,(2):19-24.

[9]杨宇.高管激励与过度投资的相关性分析[D].江西财经大学,2013:23-29.

[10]刘怀珍,欧阳令南.经理私人利益与过度投资[J].系统工程理论与实践,2004,(10):45-52.

[11]郑斐然.上市公司大股东控制与过度投资行为[J].当代经济,2010,(9):104-105.

[12]俞红海,徐龙炳,陈百助.终极控股股东控制权与自由现金流过度投资[J].经济研究,2010,(8):103-114.

[13]詹雷,何娟,胡鑫红.过度投资研究模型:评价与运用[J].财会月刊,2011,(9):94-97.

[14]袁玲.第一大股东股权结构、现金流和公司投资[J].财会通讯,2010,(1):67-69.

An Empirical Study of the Affecting Factors of Listed Companies’ Overinvestment Behavior

ZHANG Ning

(School of Accounting, Anhui University of Finance & Economics, Bengbu 233030, Anhui)

Principal-agent theory effectively explains the two rights separation phenomenon of listed companies in our country, because the two do not entirely belong to the same interests as a whole, so out of "self-interest" motive, the agent is likely to make the behavior of the damage to the interest, such as excessive investment. While generally excessive investment behavior of listed companies will affect the smooth development of the national macroeconomic. Taking 2011-2013 Shanghai and Shenzhen A-share listed companies as samples, the paper examined the factors affecting the excessive investment behavior of listed companies, and found that excessive investment behavior of listed company are positively related to the free cash flow; State-owned listed companies’ excessive investment behavior is more serious than non-state-owned listed companies; Executives shareholding increase can effectively alleviate over-investment behavior; In addition, the first big shareholder's stake will, to a certain extent, inhibit excessive investment behavior. This paper will help to effectively curb excessive investment behavior of listed companies, constantly improve the corporate governance efficiency, and perfect the corporate governance mechanisms.

overinvestment; free cash flow; equity nature; equity incentive; proportion of the largest shareholder

F492

A

1004-4310(2015)04-0125-05

10.14096/j.cnki.cn34-1044/c.2015.04.030

2015-03-28

张宁(1991-),女,安徽阜阳人,硕士研究生,研究方向:公司财务与公司治理。