财务柔性影响企业非效率投资的路径研究

田旻昊, 叶 霖

(1.东北财经大学会计学院,辽宁 大连 116025;2.东北财经大学财务处,辽宁 大连 116025)

财务柔性影响企业非效率投资的路径研究

田旻昊1, 叶 霖2

(1.东北财经大学会计学院,辽宁 大连 116025;2.东北财经大学财务处,辽宁 大连 116025)

以非效率投资的融资约束理论和代理理论为基础,通过引入融资约束和代理问题两个中介变量,将财务柔性与非效率投资纳入同一研究框架,从投资不足和投资过度两个方面分析财务柔性对企业非效率投资的影响路径。结果表明,财务柔性对非效率投资具有显著的影响,并且这种影响具有双刃剑效应,财务柔性既能通过缓解融资约束解决企业的投资不足,又能通过加剧代理问题导致企业的投资过度。

财务柔性;融资约束;代理问题;非效率投资

一、引 言

投资是企业重要的财务政策,其效率的高低会直接影响到企业的生存与发展,然而现实中由于受到资本市场不完善和委托代理等问题的影响,企业的非效率投资广泛存在,导致企业投资严重偏离了价值最大化的目标,如何有效抑制非效率投资是近年来国内外学者研究的热点问题。国内学者尝试从不同的角度研究非效率投资问题,罗付岩和沈中华[1]从代理成本角度、徐晓东和张天西[2]从企业现金流角度、童盼和陆正飞[3]从资本结构角度对非效率投资进行了研究,上述研究主要从完善资本市场制度、优化治理结构等方面改善企业非效率投资,而从财务柔性角度进行的研究较少。国外学者虽有少部分研究涉及财务柔性与投融资关系等问题,但基于我国不完善的资本市场环境和特殊的上市公司治理背景,西方发达国家的研究成果不一定适用我国的实际情况。因此,从财务柔性角度研究企业非效率投资是个值得探讨的问题,具有重要的理论与实践价值。

财务柔性(Financial Flexibility)是指企业采取有效行动改变现金流的数量和时间以应对非预期需求和把握投资机会的能力,是企业应对市场不确定性和把握未来投资机会的重要手段。现代企业越来越处于不确定的经济环境之中,面临更多的突发事件,为了确保企业在激烈的市场竞争环境中保持投资能力和应变能力,保证企业增值,促进企业长远可持续发展,保持财务柔性至关重要。财务柔性使企业能够利用较低的交易成本来重构筹资,缓解融资约束;然而过高的财务柔性会加剧企业的代理问题,导致代理成本的上升。

企业保持财务柔性是为了更好地把握投资机会,进而提高投资效率。财务柔性对非效率投资是否具有显著影响?更进一步,如果其能够影响企业非效率投资,那么具体又是通过何种内在机制影响的?针对以上问题,本文从企业的财务策略制定角度出发,通过分析财务柔性与企业非效率投资之间的内在联系,研究企业如何选择财务柔性储备策略,以达到运用自身财务手段抑制非效率投资的目的。

二、文献综述

(一)财务柔性

FASB从企业对其现金流量的调控能力角度将财务柔性定义为:企业采取有效行动改变现金流的数量和时间,以应对非预期需求和把握投资机会的能力。Byoun[4]也持类似的观点,认为财务柔性是企业调用财务资源以应对未来不确定性的能力。葛家澍和占美松[5]认为这种能力体现在两个方面:一是现实的能力,一般分析其财务报表的流动性、盈利能力、预期现金流量以及表外披露的与报酬及风险有关的事项可以大致作出估计和判断;二是潜在的能力,主要依靠企业经理层筹划、运用资金和其他理财的能力。西方学术界的观点均是从财务柔性的运用方式出发对其进行界定,以体现其功能效用。而国内的研究则从财务柔性在整个财务管理系统的地位出发,将其定义为一种综合调控能力。赵华和张鼎祖[6]认为财务柔性是适应环境动态变化、优化财务资源配置以及有效管理财务风险的财务系统综合能力。

财务柔性的计量方法可以分为三类。第一类是单一指标法,这种方法仅依据企业现金持有量或财务杠杆的单一财务指标判断财务柔性的大小。Marchica和Mura[7]将真实债务水平与预测债务水平比较,并定义连续三年以上具有剩余举债能力的公司为财务柔性公司。第二类是多指标判定法,曾爱民、傅元略和魏志华[8]采用公式“现金柔性=企业现金持有率-行业现金持有率,负债融资柔性=Max(0,同行业的平均负债比率-公司的负债比率)”进行计算。第三类是综合指数法,马春爱[9]采用层次分析法从现金、资本结构和外部融资成本三个维度构建了财务柔性综合指数。

(二)非效率投资

关于企业的非效率投资问题,国内外学者主要是通过公司治理、自由现金流、资本结构等视角进行研究。Grenadier和Wang[10]认为代理冲突将导致企业投资行为的低效率,具体表现为过度投资和投资不足。股东与经理人之间存在着利益冲突,反映在企业投资领域就是各种非效率的投资行为。Jensen[11]认为自由现金流会影响企业的投资行为。研究发现,持有大量现金的企业比持有少量现金的企业更容易做出非效率的投资决策。张翼和李辰[12]研究发现我国企业自由现金流同样会对投资效率产生较为显著的影响。他们从股权结构入手验证了自由现金流量会引发过度投资的问题。在资本市场信息不完全的情况下,公司的融资行为选择会影响到公司的投资行为决策,即不同的融资方式以及由此形成的不同资本结构,可能会导致公司的投资效率出现较为明显的差异。Fama和French[13]的研究结果表明,企业的投资效率与融资方式、资本状况和资本成本存在密切关系。

(三)财务柔性与非效率投资关系

对于财务柔性与投资效率之间的关系,西方学者的研究主要集中于财务柔性对投资不足和投资过度两个方面的影响。Brounen[14]和Denis[15]认为财务柔性已成为影响财务决策的重要因素,Bulan[16]和Marchica[17]进一步研究发现财务柔性尤其对公司投资决策有显著影响。Oded[18]的研究表明高财务柔性企业可以直接调用现金储备和剩余举债能力为投资活动提供所需资金,财务柔性越高,公司追逐投资机会的能力越强,越有利于减少投资不足,增加企业价值。Abe de Jong[19]通过实证检验发现企业保留举债能力有助于未来投资效率的提高。

我国学者顾乃康等人[20]研究发现保持财务柔性的企业,其投资水平会显著提高,董理和茅宁[21]研究表明一旦财务柔性缺乏,公司首先削减投资,其次才是削减股利。虽然我国学者已经开始对财务柔性与企业非效率投资的关系进行研究,但是相关研究较少且研究并不深入,主要原因是财务柔性研究在我国尚处于起步阶段,相关的理论体系发展还不够成熟。本文主要研究财务柔性对非效率投资的影响路径,尝试深入分析财务柔性影响非效率投资的内在机理。

三、理论分析与研究假设

如果资本市场是完美的,企业无需考虑项目投资所需的资金来源问题,无论是内源融资还是外部融资,有效的资本市场总能够满足企业的融资需求,那么企业的投资决策只与投资机会有关,凡是净现值为正的项目都应该进行投资。然而,在现实的企业投资活动中,却有可能出现被迫放弃净现值为正的项目情况,即投资不足。在不完善的资本市场中,由于信息不对称和委托代理问题的存在,导致企业存在融资摩擦,外部融资成本高于内源融资成本,当企业的内部资金不足时就会产生融资约束,企业出现投资不足的主要原因就是融资约束的存在。

财务柔性按资金来源可以分为现金柔性、负债柔性和权益柔性,现金柔性代表企业的超额现金持有量,负债柔性代表企业的剩余举债能力,权益柔性代表企业在资本市场上的权益融资能力。由于我国证监会对上市公司的股权再融资设定一系列公司业绩上的要求,在这种特殊的制度背景下,决定发行证券的权利并不在企业手中,所以我国上市公司基本上都不具备权益柔性,本文只考虑现金柔性和负债柔性。拥有财务柔性的企业具有低成本重构筹资的能力,一方面企业持有的超额现金提高了内源融资能力,当企业面临融资需求的时候可以首选内源融资,缓解了企业的融资约束;另一方面企业保持低财务杠杆会降低破产成本,给债权人传递出积极的信号,尤其在我国银行业存在信贷配给的情况下,健康的财务结构是能否获得银行信贷的重要因素。财务柔性能够从超额现金持有和剩余举债能力两个方面缓解企业的融资约束,使企业避免出现投资不足的情况。据此,提出本文的假设H1。

H1:融资约束是财务柔性与非效率投资之间的中介变量,财务柔性会通过缓解融资约束避免投资不足。

现代企业制度强调所有权和经营权的分离,股东和经理层具有不同的效用函数,受到客观条件所限的契约不完备性和信息不对称性的影响,产生了代理问题。Jensen[11]的自由现金流理论认为拥有自由现金流的企业应该把现金分配给股东,否则经理层就容易挥霍这些资源,产生代理问题,进而导致过度投资。管理者防御假说认为由于代理问题的存在,管理者有动机进行大规模的专业性项目投资,专业性项目投资使股东撤换管理者时需要付出巨大的代价,这些投资虽然保证了管理者的职位安全,但却会导致过度投资。因此,企业出现过度投资的主要原因就是代理问题的存在。

企业保持财务柔性是有成本的,当公司储备了较高财务柔性的时候,说明公司对现金流的掌控能力较强,拥有充足的现金持有量和较低的负债比率。根据Jensen[11]的自由现金流理论,拥有自由现金流的公司容易产生代理问题,从而导致过度投资。负债的相机治理假说认为债务对企业的代理问题具有治理作用,但是财务柔性要求企业保持低财务杠杆,债务的治理作用没有得到有效的发挥,所以保持财务柔性的企业在拥有自由现金流量的同时却没有负债的相机治理作用,容易产生代理问题。基于以上分析,提出本文的假设H2。

H2:代理问题是财务柔性与非效率投资之间的中介变量,财务柔性会通过加剧代理问题导致过度投资。

四、研究设计

(一)变量定义

1.被解释变量

本文采用Richardson[22]的非效率投资度量模型,将投资支出分为两部分:一部分是维持公司正常资产运营的支出和预期的投资支出,与公司的成长机会、融资约束以及行业等因素有关;另外一部分是非预期支出,通过回归分析,采用模型的残差作为公司非效率投资水平,若残差大于0,则表明该公司非效率投资的类型为过度投资;若残差小于0,则表明该公司非效率投资的类型为投资不足。Richardson模型在国内外非效率投资相关研究中得到大量的运用,已成为当前学术界普遍认可的度量非效率投资最为有效的方法。

2.解释变量

本文采用曾爱民[8]对财务柔性的度量方法,将其量化为超额现金持有量与剩余举债能力之和,即计算财务柔性为现金柔性与负债融资柔性之和,其中,现金柔性=企业现金持有率-同行业平均现金持有率,负债融资柔性=Max(0,同行业的平均负债比率-公司的负债比率)。

为了对指标进行无纲量化处理,上述公式中的现金比率和负债比率都要经过企业总资产的标准化处理。由于不同行业间在资本结构、获利能力、行业风险等方面有着显著的不同,所以本文以行业为基准度量企业的财务柔性。最后,根据组织学习理论和战略管理理论,企业通常会预先储备财务柔性来把握未来的投资机会,所以本文采用滞后一期的数据来表示企业的财务柔性。

3.控制变量

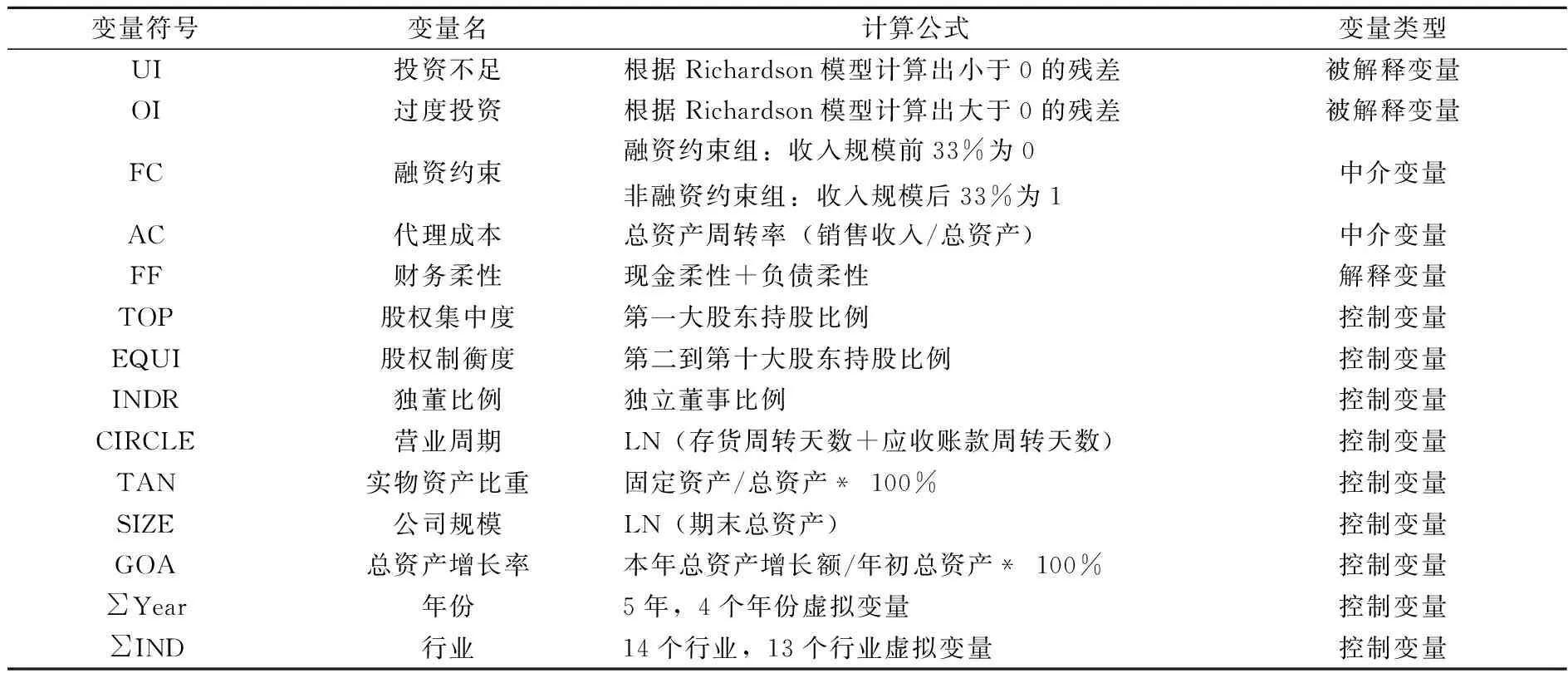

为了控制其他可能对非效率投资产生影响的因素,更准确的分析财务柔性与非效率投资之间的关系,本文分别从公司财务特征和公司治理结构角度引入控制变量。参考程新生和谭有超[23]、方红星和金玉娜[24]等人的研究,本文控制了第一大股东持股比例、股权制衡、独立董事比例、营业周期、实物资产比重和公司规模等因素。详细结果见表1。

表1 变量设计与说明

(二)数据来源与样本选取

本文研究的是上市公司财务柔性对非效率投资的影响,选取2009-2013五年间在我国沪深两市的A股上市公司为样本进行实证研究。同时,由于本文非效率投资的度量方法需要上一期数据,因此实际数据采集期间为2008-2013年。截止2013年12月31日,我国资本市场A股上市公司共有2421家,经过筛选,我们共得到6166个样本。同时,为了消除极端值对多元回归结果的影响,本文对极端值进行了上下各1%的温莎(Winsorized)处理。为了避免其他因素对研究的影响,针对样本进行了以下的筛选:(1)剔除金融类行业的样本公司;(2)剔除2008-2013年间被ST处理及退市的样本公司;(3)为确保企业具有相同的融资环境,剔除了同时发行B股和H股的样本公司;(4)手工收集年报补全了数据缺失的样本公司;(5)剔除具有异常值数据的样本公司。

本文所使用的数据来源于Wind咨询金融终端和国泰安金融数据库;采用Excel2013对上述数据进行处理和整合,运用SPSS19.0统计软件对数据进行描述性统计分析、多元回归分析以及稳健性检验。

(三)模型设计

由于本文采用Richardson残差模型度量企业非效率投资,所以需要用到的基本模型如下:

INewt=α+α1Growst-1+α2Levt-1+α3Casht-1+α4Aget-1+α5Sizet-1+α6SRt-1+α7INew t-1+

∑Year+∑Industry+ε

(1)

其中,INewt表示t年购建固定资产、无形资产和其他长期资产支付的现金减去t年处置固定资产、无形资产和其他长期资产以及折旧和摊销的现金净额与平均总资产的比值。Richardson基本模型中的成长机会计算需要对贴现率和超额盈余的持续性参数进行估计,基于数据的可获得性,多数研究采用托宾Q替代模型中的成长机会。模型中的Growst-1、Levt-1、Casht-1、Aget-1、Sizet-1、SRt-1、Inewt-1分别表示t-1期的托宾Q、资产负债率、现金持有量、上市年限、资产规模、股票收益率和前期投资水平,同时控制了年度和行业的影响。

为了验证本文的假设H1和H2,需要用到中介变量检验的方法,构建以下模型:

UI/OI=β0+β1FF+β2Top+β3EQUI+β4INDR+β5Circle+β6Tan+β7Size+β8GOA+

∑Year+∑Industry+ε

(2)

FC/AC=λ0+λ1FF+λ2Top+λ3EQUI+λ4INDR+λ5Circle+λ6Tan+λ7Size+λ8GOA+

∑Year+∑Industry+ε

(3)

UI/OI=γ0+γ1FF+γ2FC/AC+γ3Top+γ4EQUI+γ5INDR+γ6Circle+γ7Tan+γ8Size+

γ9GOA+∑Year+∑Industry+ε

(4)

按照温忠麟等[25]对于中介变量的检验程序,如果系数β1和λ1都显著的话,则可以证明FC/AC是中介变量,如果同时γ1不再显著,则说明是完全中介变量。

五、实证检验

(一)描述性统计

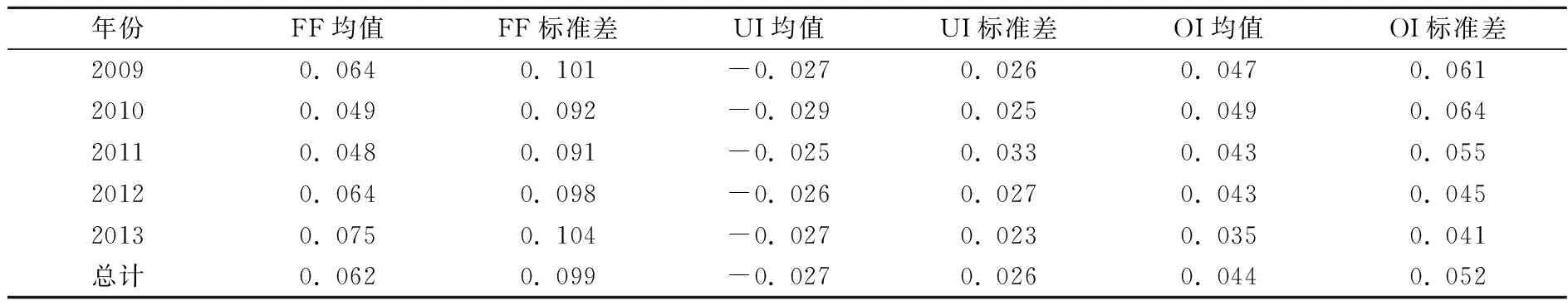

表2报告了财务柔性、投资不足和过度投资的描述性统计分析结果。根据表2报告的回归结果,从静态角度看,财务柔性的均值为0.062,说明我国上市公司普遍保持着一定的财务柔性水平,整体上具有一定的财务柔性储备意识,这可能与我国资本市场不发达,经营环境波动性较大有关;从动态角度看,财务柔性的均值除2010年显著下降外,基本上保持了逐步增长的趋势,这说明自从金融危机之后,我国上市公司对储备财务柔性愈加重视,逐步加大了财务柔性储备行为。投资不足和过度投资5年内变化并不大,总体均值为-0.027和0.044,虽然过度投资的程度要更大,但是从样本量来看,投资不足为3810家,过度投资为2356家,说明我国上市公司投资不足的情况比较普遍。

表2 主要变量描述性统计

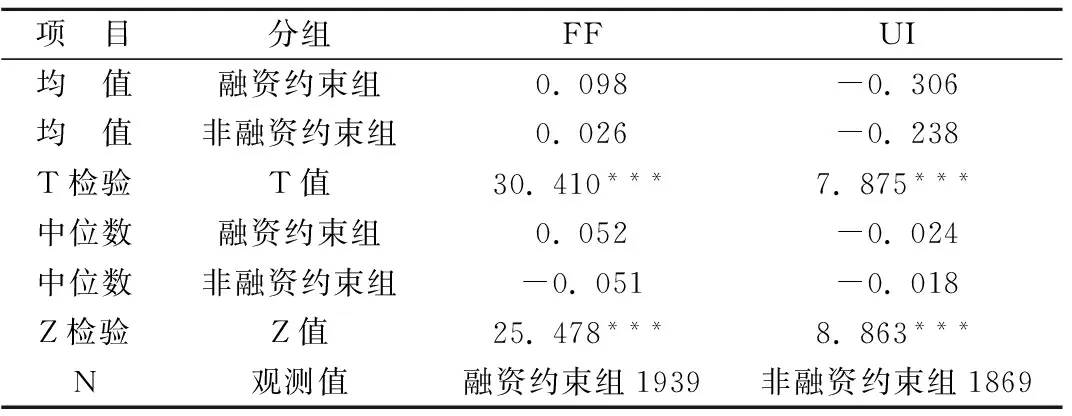

表3 财务柔性和投资不足按融资约束分组比较结果

注:“*** ”表示10%置信水平下显著。

根据表3报告的回归结果,通过分析融资约束组与非融资约束组的财务柔性和投资不足指标,我们发现,按融资约束分组之后,财务柔性和投资不足的均值和中位数均有显著的差异,说明融资约束程度不同,财务柔性和投资不足显著不同。

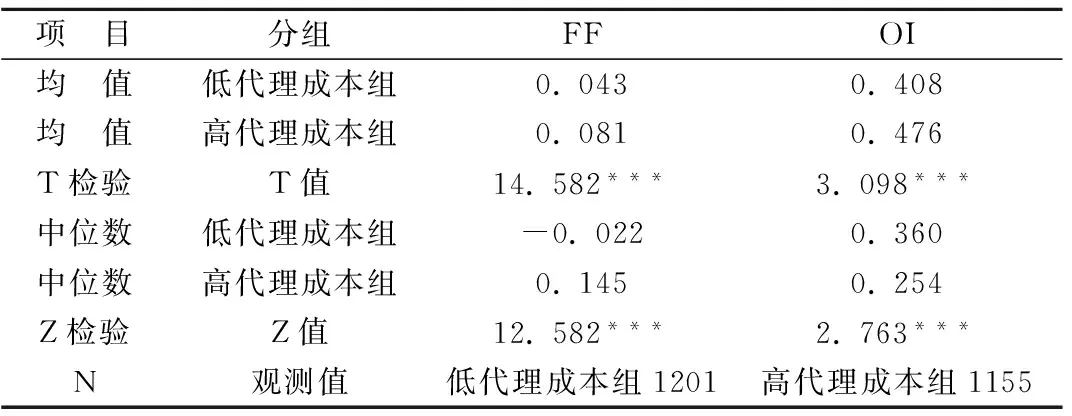

根据表4报告的回归结果,通过分析低代理成本组与高代理成本组的财务柔性和过度投资指标,我们发现,按代理成本分组之后,财务柔性和过度投资的均值和中位数均有显著的差异,说明代理成本不同,财务柔性和过度投资显著不同。

(二)实证分析

表4 财务柔性和过度投资按代理成本分组比较结果

注:“*** ”表示10%置信水平下显著。

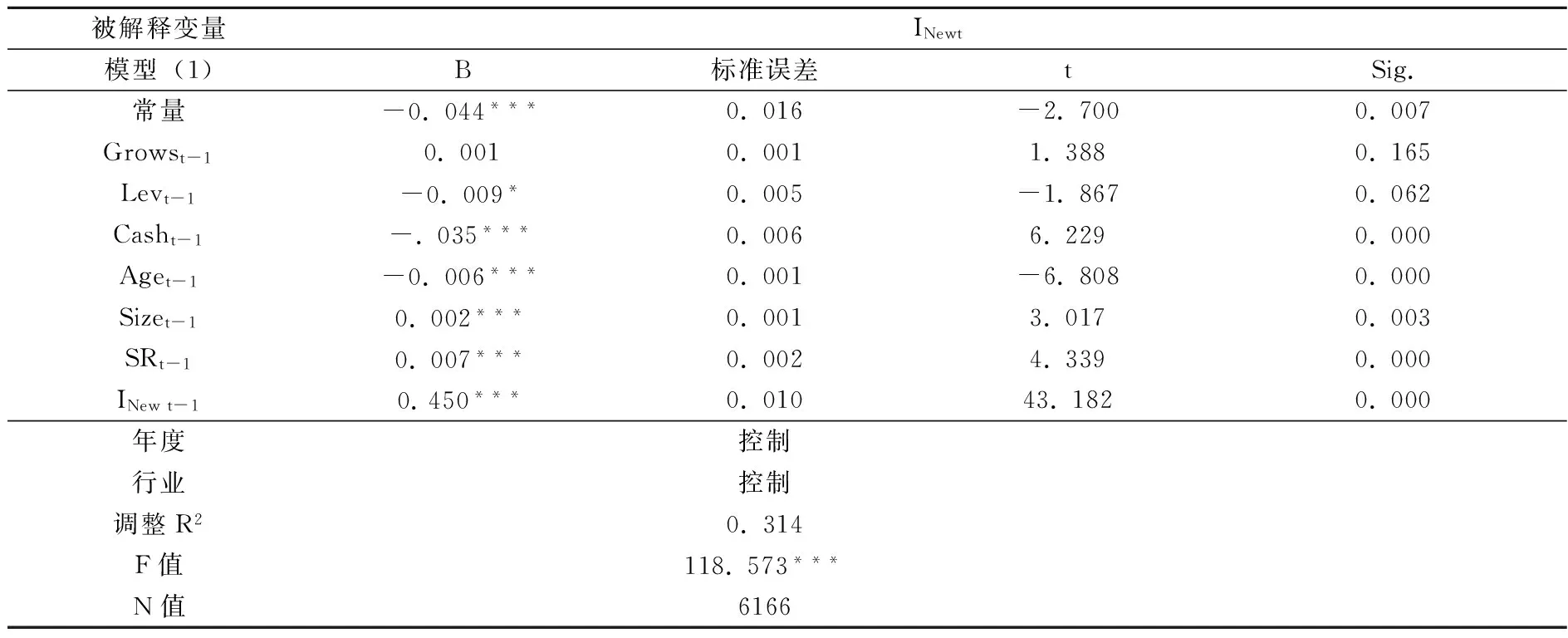

投资不足和过度投资指标是通过Richardson模型回归结果的残差获得的,回归模型结果见表5。根据表5报告的回归结果,模型的调整R2达到了0.314,F值为118.573,且在1%的水平下显著,因此回归结果较为理想,从该模型计算出的非效率投资数据较为可信,回归得到的投资不足样本量为3810个,过度投资样本量为2356个。

表5 非效率投资度量模型回归结果

注:“* ”、“*** ”分别表示1%、10%置信水平下显著。

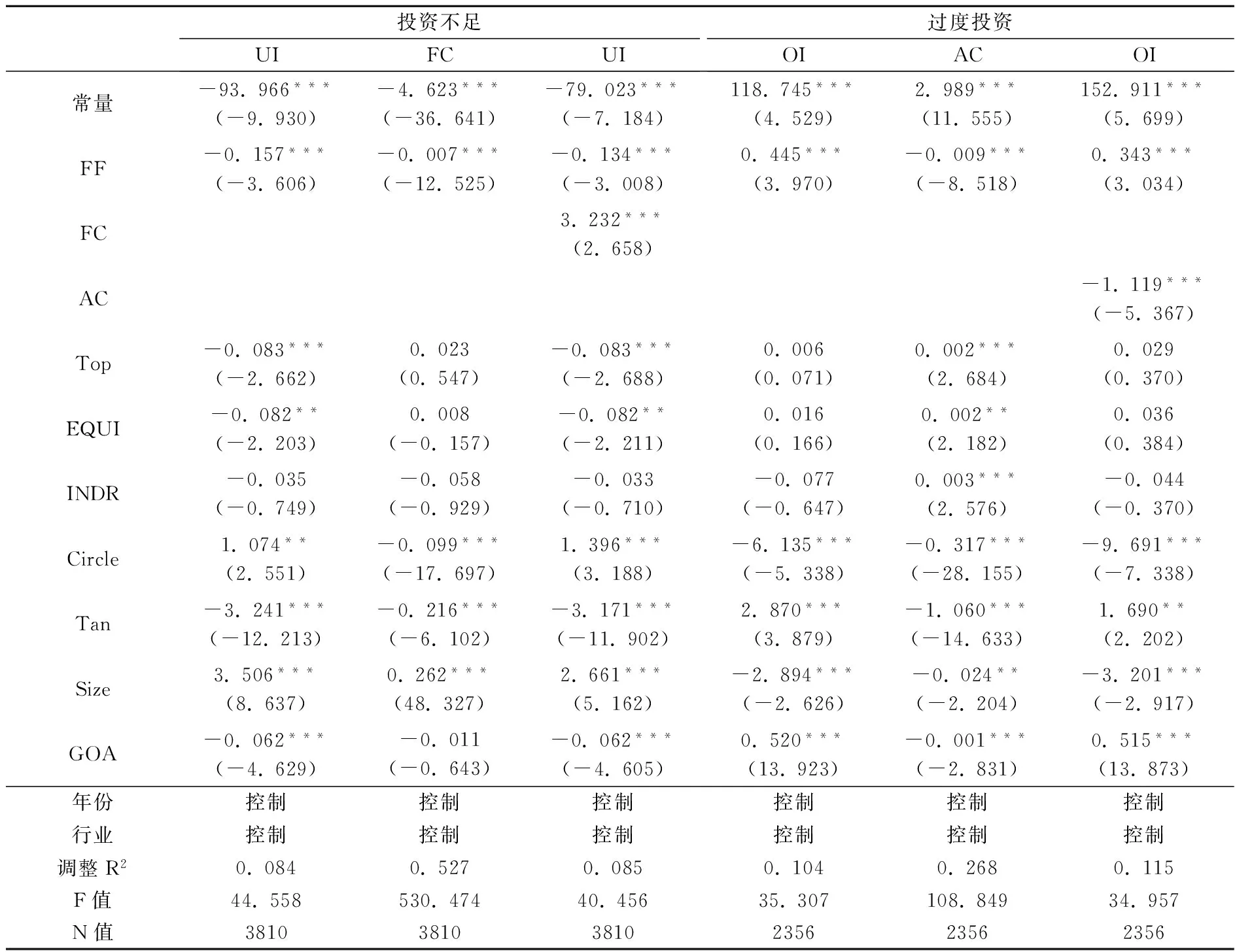

我们采用模型(2)、(3)、(4)对投资不足样本进行回归分析,以检验财务柔性、融资约束和投资不足之间的关系,回归结果见表6。

根据表6报告的财务柔性与投资不足回归结果,FF与UI在1%水平下显著负相关,说明财务柔性能够避免投资不足问题。其系数为-0.157,调整R2为0.084,拟合情况较好且通过了整体性检验。根据表6报告的财务柔性与融资约束回归结果,FF与FC在1%水平下显著负相关,说明财务柔性能够缓解融资约束。其系数为-0.007,调整R2为0.527,拟合情况较好且通过了整体性检验。根据表6报告的财务柔性、融资约束与投资不足回归结果,FF与UI在1%水平下显著负相关,其系数为-0.134,调整R2为0.085,相比之前略有提高,且通过了整体性检验。

根据中介变量的检验方法,在控制了融资约束变量之后,FF与UI的显著性明显下降,t值从-3.606下降到-3.008,其回归系数由-0.157下降到-0.134,说明FC是FF与UI的中介变量,这一结果支持了本文的假设H1,财务柔性能够通过缓解融资约束避免投资不足。通过计算中介效应在总效用中的比例,融资约束的中介效用大小为0.157-0.134=0.023,中介效用与总效用之比为0.023/0.157=0.1465。

表6 财务柔性、投资不足和过度投资回归结果

注:“** ”、“*** ”分别表示5%、10%置信水平下显著。

我们采用模型(2)、(3)、(4)对过度投资样本进行回归分析,以检验财务柔性、代理成本和过度投资之间的关系,回归结果见表6。

根据表6报告的财务柔性与过度投资回归结果,FF与OI在1%水平下显著负相关,说明财务柔性容易导致过度投资问题。其系数为0.445,调整R2为0.104,拟合情况较好且通过了整体性检验。根据表6报告的财务柔性与代理成本回归结果,FF与AC在1%水平下显著负相关,说明财务柔性会加剧代理问题。其系数为-0.009,调整R2为0.268,拟合情况较好且通过了整体性检验。根据表6报告的财务柔性、代理成本与过度投资回归结果,FF与OI在1%水平下显著负相关,其系数为-0.343,调整R2为0.115,相比之前略有提高,且通过了整体性检验。

根据中介变量的检验方法,在控制了代理成本变量之后,FF与OI的显著性明显下降,t值从3.970下降到3.034,其回归系数由0.445下降到0.343,说明AC是FF与OI的中介变量,这一结果支持了本文的假设H2,财务柔性会通过加剧代理问题导致过度投资。通过计算中介效应在总效用中的比例,融资约束的中介效用大小为0.455-0.343=0.112,中介效用与总效用之比为0.112/0.455=0.2462。

(三)稳健性检验

为了提高研究结果的可靠性,本文进行了一系列的稳健性检验。关于融资约束的度量,由于企业面临的融资约束状况不能被直接观察,融资约束的度量方法主要包括两大类:单变量指标判别法和多变量指数法。常见的融资约束指数有KZ指数和WW指数,然而Hadlock和Pierce[26]采用详细的描述性信息将样本的融资约束程度分成五类,研究发现KZ指数和WW指数存在机械相关、变量遗漏等问题,而公司规模与持续期是识别融资约束的稳健性变量。因此,本文选用公司规模作为划分融资约束的标准,并用持续期作为划分标准重新进行回归,结果未发生显著变化。关于代理成本的度量,本文借鉴James[27]的方法,选用总资产周转率作为代理效率的替代变量,并用管理费用率作为代理成本的替代变量重新进行回归,结果未发生显著变化。

六、结论与局限性

与以往主要从公司治理、自由现金流和资本结构等视角的研究不同,本文考察了财务柔性对上市公司非效率投资的影响以及具体的影响路径。通过理论分析与实证检验,我们发现财务柔性具有双刃剑效应,既能够避免投资不足也能够导致投资过度。具体来看,融资约束是财务柔性影响投资不足的中介变量,财务柔性通过缓解融资约束避免投资不足;代理问题是财务柔性影响投资过度的中介变量,财务柔性通过加剧代理问题导致过度投资。

本文的研究结论不但有助于上市公司从更为全面的角度审视自身的非效率投资问题,而且有助于上市公司更合理地储备财务柔性,以达到通过自身财务资源的合理配置有效抑制非效率投资的目的。局限性在于:一是只考虑了委托代理问题对过度投资的影响,而未考虑委托代理问题对投资不足的影响;二是对于财务柔性的度量方法还不够准确,财务柔性是公司总体财务政策的综合考量,涉及到公司财务的方方面面,本文只从超额现金持有和未使用的举债能力两个方面来度量,进一步的研究应该侧重于深入分析财务柔性的影响因素,选取更加精确的指标来衡量上市公司的财务柔性。

[1] 罗付岩,沈中华.股权激励、代理成本与企业投资效率[J].财贸研究,2013,(2):146-156.

[2] 徐晓东,张天西.公司治理、自由现金流与非效率投资[J].财经研究,2009,(10):47-58.

[3] 童盼,陆正飞.负债融资、负债来源与企业投资行为——来自中国上市公司的经验证据[J].经济研究,2005,(5):75-84.

[4] Byoun, S. Financial flexibility and capital structure decision[J]. Working Paper of Baylor University,2011:1-34.

[5] 葛家澍,占美松.企业财务报告分析必须着重关注的几个财务信息——流动性,财务适应性,预期现金净流入,盈利能力和市场风险[J].会计研究,2008,(5):3-9.

[6] 赵华,张鼎祖.企业财务柔性的本原属性研究[J].会计研究,2010,(6):62-69.

[7] Marchica, M.T., Mura, R. Financial flexibility, investment ability, and firm value: evidence from firms with spare debt capacity[J].Financial Management,2010,39(4):1339-1365.

[8] 曾爱民,傅元略,魏志华.金融危机冲击,财务柔性储备和企业融资行为——来自中国上市公司的经验证据[J].金融研究,2011,(10):155-169.

[9] 马春爱.企业财务弹性指数的构建及实证分析[J].系统工程,2010,28(10):61-66.

[10] Grenadier S R, Wang N. Investment timing, agency, and information[J].Journal of Financial Economics,2005,75(3):493-533.

[11] Jensen M C. Agency costs of free cash flow, corporate finance, and takeovers[J]. The American economic review, 1986,76(2): 323-329.

[12] 张翼,李辰. 股权结构、现金流与资本投资[J]. 经济学(季刊),2005,(4):229-246.

[13] Fama E F, French K R. The corporate cost of capital and the return on corporate investment[J]. The Journal of Finance, 1999, 54(6): 1939-1967.

[14] Brounen D, De Jong A, Koedijk K. Capital structure policies in Europe: survey evidence[J]. Journal of Banking and Finance, 2006,30(5): 1409-1442.

[15] Denis, McKeon. Debt financing and financial flexibility: evidence from pro-active leverage increases[J]. Review of Financial Studies, 2012, 26(6): 1897-1929.

[16] Bulan, Laarni, Narayanan Subramanian. A closer look at dividend omissions: payout policy, investment and financial flexibility[R]. Brandeis University Working Paper, 2008:1-55.

[17] Marchica, Mura. Financial flexibility, investment ability, and firm value: evidence from firms with spare debt capacity[J]. Financial Management, 2010, 39(4): 1339-1365.

[18] Oded, J. Payout policy, financial flexibility, and agency costs of free cash flow[J]. Working Paper of Boston University,2008:1-40.

[19] Abe de Jong A, Verbeek M, Verwijmeren P. Does financial flexibility reduce investment distortions?[J]. Journal of Financial Research, 2012, 35(2): 243-259.

[20] 顾乃康,万小勇,陈辉. 财务弹性与企业投资的关系研究[J].管理评论,2011,(6):115-121.

[21] 董理,茅宁.公司成熟度、剩余负债能力与现金股利政策——基于财务柔性视角的实证研究[J]. 财经研究,2013,(11):59-68.

[22] Richardson. Over-investment of free cash flow[J]. Review of Accounting Studies, 2006,11(2):159-189.

[23] 程新生,谭有超,刘建梅. 非财务信息、外部融资与投资效率——基于外部制度约束的研究[J].管理世界,2012,(7):137-150.

[24] 方红星,金玉娜. 公司治理、内部控制与非效率投资:理论分析与经验证据[J]. 会计研究,2013,(7):63-69,97.

[25] 温忠麟,张雷,侯杰泰,刘红云. 中介效应检验程序及其应用[J]. 心理学报,2004,(5):614-620.

[26] Hadlock C J, Pierce J R. New evidence on measuring financial constraints: moving beyond the KZ index[J]. Review of Financial Studies, 2010, 23(5): 1909-1940.

[27] Ang J S, Cole R A, Lin J W. Agency costs and ownership structure[J].The Journal of Finance, 2000, 55(1): 81-106.

(责任编辑:文 菲)

A Study on the Impact Path of Financial Flexibility on Inefficient Investment

TIAN Min-hao1, YE Lin2

(1. School of Accounting, Dongbei University of Finance and Economics, Dalian 116025, China; 2. Finance Department, Dongbei University of Finance and Economics, Dalian 116025, China)

Based on financing constraints theory and agent theory, this paper, through the introduction of two mediators—financing constraints and agency problem, includes financial flexibility and inefficient investment into a same research framework, and studies the impact path of financial flexibility on under-investment and over-investment. Results from the theoretical analysis and empirical test show rhat the financial flexibility has a significant and double-edged influence on inefficient investment Financial flexibility can not only solve the under-investment of enterprises by alleviating financing constraints, but also lead to over-investment by intensifying agent problem.

financial flexibility; financing constraints; agency problem; inefficient investment

2014-11-02

田旻昊(1986-),男,辽宁辽阳人,东北财经大学会计学院博士生;叶霖(1986-),女,吉林长春人,东北财经大学财务处会计师。

F275

A

1004-4892(2015)03-0057-09