高管权力、产权性质与盈余持续性

谢盛纹,刘杨晖

(江西财经大学 会计发展研究中心,江西 南昌330013)

一、引言

据相关媒体报道,伴随着“八项规定”的进一步贯彻落实,仅2014年上半年,就有40 余名国企高管因滥用职权或贪腐等问题被查,分析学者认为,长期以来国企高管权力结构及约束机制不合理是导致上述问题的重要原因之一①。可见,高管权力作为一种契约安排在企业治理机制中发挥着举足轻重的作用。为此,近年来,国内外学者对高管权力问题进行了一系列的理论分析与实证检验,并取得了丰硕的研究成果。然而,通过梳理文献可以发现,关于高管权力的研究主要集中在高管对薪酬和公司绩效的影响,对盈余质量尤其是对盈余持续性的影响关注较少。事实上,高管权力有可能影响到盈余持续性,因为已有研究表明,高管权力影响公司业绩的波动[1],而盈余持续性是盈余持续到下一期的程度[2],如果公司高管权力会引起公司业绩波动,那么,公司盈余随时间的推移自然会产生某种偏离,这又势必导致盈余无法稳定地持续到下一期,如此一来,也会使盈余持续性发生改变。公司高管权力与盈余持续性之间是否存在某种关系,是否存在其他因素影响着它们之间的关系,这是本文意欲回答的问题。鉴于此,本文选取2007-2014年我国沪深上市公司为研究样本,立足于代理理论和产权理论,应用一阶段自回归模型,分析高管权力与盈余持续性之间的关系以及探索产权性质这一因素在其中所扮演的角色。

本文可能的贡献有以下三点:①可以为高管权力的经济后果提供边际证据。以往高管权力方面的研究主要集中在薪酬契约和企业绩效方面,本文以盈余持续性为视角,考察了高管权力的经济后果以及这种后果在不同产权性质下的差别。②盈余持续性内生性的研究在理论上和实践中都非常重要,但从高管权力角度研究的文献却鲜有发现。本文从代理理论和产权理论出发,探讨了可能影响盈余持续性的一个关键变量高管权力,并利用中国上市公司的数据进行了实证分析,拓展了盈余持续性内生性的研究,并为后续研究提供参考。③本文试图分析和厘清高管权力、产权性质以及盈余持续性的作用机理,其理论分析与经验证据对进一步完善我们企业分配制度、公司治理和产权制度具有较好的借鉴意义。

二、文献回顾

关于高管权力,国内外研究主要是两个方面:一是高管权力对其薪酬的影响;另一个是高管权力对企业绩效的影响。Conyon(1997)[3]的研究结果表明,高管权力越大,则其控制薪酬的能力越强,Bebchuk et al.(2002)[4]指出随着高管权力的增大,高管越有可能且越容易藉其权力实现自身薪酬最大化。高管权力与薪酬之间的这种关系普遍存在于世界各国企业中[5]。我国也不例外,权小锋等(2010)[6]研究发现,权力越大的高管越倾向于利用盈余管理谋取薪酬,不仅如此,高管权力还影响着公司业绩的波动性,也即是,高管权力越大,公司的业绩越高,但经营风险也相应提高。对于这种结果,Adams et al.(2005)[1]认为,CEO单独做出决策容易因判断失误导致经营风险,而高管群体决策能减轻这种经营风险,即高管权力与绩效波动正相关。卢锐等(2007)[7]还发现,尽管权力较大的企业高管的在职消费超过其他企业,但是这些公司的绩效并不优于其他企业;Grinstein et al.(2004)[8]从企业并购的研究视角得到类似的结论,研究表明,为了获取高额报酬,权力较大的企业高管更具有强烈的动机进行并购活动,而市场对此的反应通常却是负面的,且在这种情况下报酬与绩效敏感性并不显著;赵息等(2013)[9]利用中国上市公司的数据也发现了类似的问题——并购绩效随着高管权力的增大而减小。

综上所述,关于高管权力的研究众多,为本文的研究提供了丰富的理论基础和参考依据。这些研究表明,高管权力越大,所有者与经营者的委托代理矛盾越突出,带来负面的经济后果,但是,目前国内外主要是关于高管权力对薪酬设计以及业绩波动影响的研究,而高管权力对盈余质量的影响相对较少,更鲜有研究探讨高管权力对盈余持续性的影响,这为我们的研究提供了一定的空间。

三、理论分析和研究假设

在应计制下,会计信息能否及时地确认和配比收入与费用,影响着投资者能否能得到决策有用的信息。然而,会计信息很有可能成为管理层管理盈余和掩饰其机会主义行为的重要途径[10],事实上,管理层可以利用其权力影响会计信息质量。这是因为,首先,高管权力的膨胀容易使得决策权集中,造成决策的盲目和专制、管理的混乱和资源的浪费,进而导致公司治理水平的劣化,最终引致财务信息披露机制失控,从而降低信息质量;其次,高管权力过大,更容易诱使高管实施机会主义行为,进而侵占公司利益,在这种情况下,管理层为了掩饰其侵害公司的行径,更有可能操纵会计信息,从而损害会计信息质量。

若高管权力对会计信息产生影响,则它也很有可能影响盈余持续性。这是因为,盈余持续性显示的是当期盈余持续到未来的程度[11],即盈余持续性反映的是当期盈余成为盈余时间序列永久性部分的程度[12]。暂时性的盈余往往不具有持续性,因为它受到临时性因素的影响较大,而永久性会计盈余则相反,它可以在未来的会计盈余中得到持续的体现[13]。根据这一原理,我们可以从以下三个方面推知高管权力会影响盈余持续性:第一,高管权力为其寻租行为提供便捷。代理理论认为,理性的高管和所有者利用签订代理契约来使个人利益最大化,高管拥有的信息比所有者多,这种信息不对称将会影响委托人有效监控高管,因此,高管很可能且完全有能力通过权力影响企业决策并利用手上的权力进行寻租,以掩盖其种种行径进行盈余操纵,而盈余操纵主要有以下两种方式:①通过改变会计政策或者调节估计方法等来操控利润,即应计盈余管理。这种调整只改变盈余的期间分布并不能真正提高盈余,相反却掩饰了高管对公司的侵害行径,降低了会计信息质量,从而破坏盈余持续性。②高管可能采取一种更为隐蔽的方式,即通过改变真实交易来操纵盈余。在这种情况下,对真实交易的改变会使企业的最优经营活动产生非正常偏离,企业会因此遭受损失[14],这也最终影响到盈余持续性。第二,高管权力过大可能会引起业绩的过度波动。高管为了维护其代理关系,稳固其公司地位及可能的晋升很可能会运用手中的权力使企业进行盲目扩张或过度投资,可能提升业绩的同时,也增大了业绩的异常波动[15],通过这些方式来提升企业绩效,暂时性盈余和价格无关的盈余得以增长,但永久性盈余的比重却是下降的,且这最终必将造成公司盈余持续性的整体下降。第三,高管权力影响公司决策。从企业决策角度上来看,高管权力的增大会导致其对董事会和股东的战略决策及其影响力增大[3],造成群体决策向个人决策的转移,易形成专制决策的局面,在这种情况下,相对于群体决策,它更有可能导致决策失误或者做出冒进的决策从而引发公司的经营业绩风险,企业经营风险的增加势必降低盈余持续性[16]。综上我们可以推断,高管权力的增大可能导致盈余持续性的降低。由此,本文提出假说1。

H1:约定其他条件不变的情况下,高管权力和盈余持续性负相关。

众所周知,产权具有激励和约束功能,且这些功能的发挥随产权的确立与明晰程度的增加而愈加显著。如果产权明确,则为获收益而产生的成本只能由产权主体承担,进而促使资源利用的激励与约束更为有效。不仅如此,当其选择某一行动时还会更好地考虑未来成本收益,并选择他认为能使权力价值最大化的行为方式。事实上,不同的产权性质存在产权明晰程度的相异,即国有产权和私有产权在此方面存在差异[17]。理论上,我国国有企业的产权归为国家所有,然而,现实中,权力实则是由代理人(通常是总经理)行使,而代理人对于企业资源的使用和转让以及最终成果的分配却不具有充分的权能,代理人的经济成就和对于其他成员实行监督的激励因此降低,这就造成比非国有企业更加突出的代理问题[18],这样一方面带来国企盈余持续性相对民企偏低,另一方面带来比民企更大的代理成本,而这一代理成本增大了高管实施机会主义行为,侵害公司利益的概率[19]。其次,相对于非国企来说,国企的目标更加多元化,导致高管努力与绩效因果关系存在模糊性,这使得高管精力更加分散以及监督和激励高管的难度也大大增加,加剧了高管权力对盈余持续性的危害;另外,为了降低权力所带来的公司风险,高管很有可能且有能力平滑公司业绩的波动,在这种情况下,高管更有可能进行盈余操纵[20],继而导致盈余持续性下降。综上,我们有理由认为,国企高管权力对盈余持续性的负面影响要强于非国企,所以,本文提出假说2。

H2:约定其他条件不变的情况下,国有产权加剧了高管权力与盈余持续性的敏感程度。

四、研究设计

(一)样本选择与数据来源

本文所使用的数据来源于CSMAR和CCER数据库,样本区间为2007-2014年,我们不仅遵照研究惯例剔除了相关样本,且还剔除了相关变量缺失的样本,最终包含12 735 个样本公司,对于极端值,我们采用缩尾处理,缩尾的范围是上下1%。

(二)检验模型和变量定义

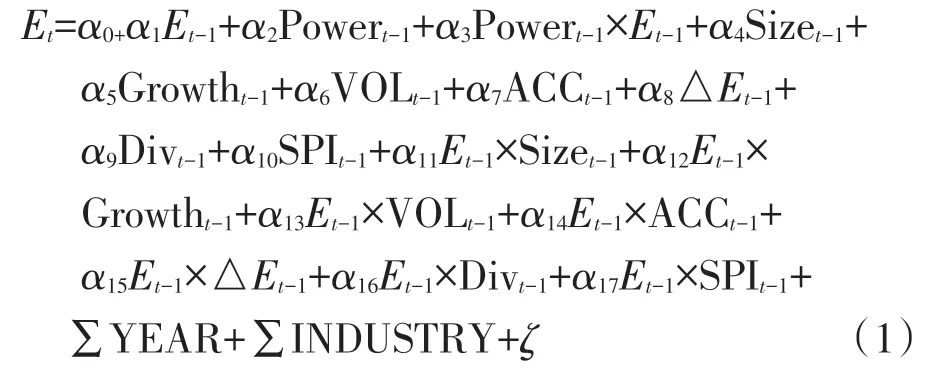

尽管盈余持续性的衡量富有争议,但目前国内外主流方法中使用较多的还是线性一阶段自回归模型[2,21],所以,本文也采用这一方法,同时,我们还借鉴Frankel et al.(2009)[21]的研究经验,在具体研究中控制了规模(Sizet-1)、盈余波动性(VOLt-1)、应计盈余(ACCt-1)、盈余变动(△Et-1)、股利支付政策(Divt-1)②、非经常性损益(SPIt-1)、年度(YEAR)和行业(INDUSTRY)等因素,各变量的定义和计算方法详见表1,根据线性一阶段自回归模型和各个变量的定义,本文的检验模型如下:

表1 研究变量的定义

五、实证分析

(一)描述性统计

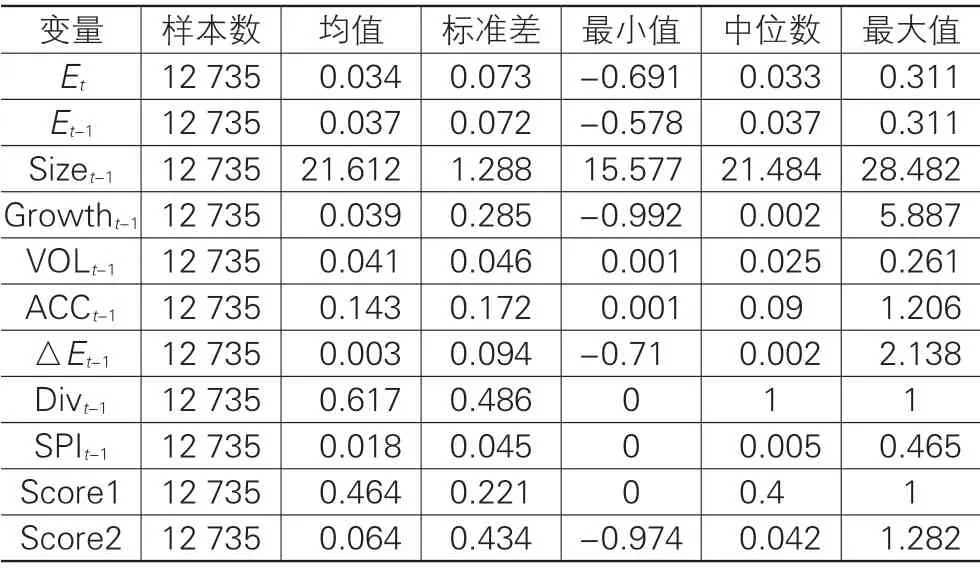

主要变量的描述性统计结果见表2所列。

表2 描述性统计

由表2 可知,Et的均值为0.034,中值为0.033,标准差为0.073,这表明样本公司的会计盈余表现出一定的差异性。盈余变动(△Et-1)的均值为0.003,中位数是0.002,标准差是0.094,可见,从整体上来说,在考察期间内,上市公司的会计盈余变动并不大。高管权力的衡量指标Score1 的均值为0.464,中值为0.4,Score2 的平均值为0.064,中值为0.042,这说明高管权力很大的公司相对较少。

(二)回归分析

回归分析结果见表3所列。

表3 回归方程结果

从表3的回归结果可以获知,在考虑相关控制变量后,全样本数据分析中的交互项Powert-1×Et-1与被解释变量Et的回归系数是-0.127,t值为-3.48,这说明交互项Powert-1×Et-1与被解释变量Et关系在1%的水平上显著负相关。表明高管很可能通过手中权力影响企业决策并利用手中权力进行寻租,从而导致上市公司盈余持续性降低。在高管权力的另一个衡量指标Score2 的模型中,交互项Powert-1×Et-1和被解释变量Et之间的回归系数是-0.062,t值为-3.32,这说明交互项Powert-1×Et-1和被解释变量Et是在1%的水平上显著,二者结果是一致的。

在分组回归中,我们可以看到,国企样本组中的交互项Powert-1×Et-1和被解释变量Et之间的回归系数是-0.218,t值为-4.25,这说明在国企中,高管权力与盈余持续性显著负相关关系。非国有产权组中,交互项Powert-1×Et-1和被解释变量Et之间的回归系数是-0.063,t值是-1.19,这说明在非国有企业中高管权力与盈余持续性负相关,但不显著。在Power=Score2 的方程式中,实证结果相同。由以上结果可知,本文两个假设均得以验证。

六、敏感性测试

为了增强本文结论的可靠性,减少研究偏误,我们进行了以下敏感性检验:①盈余持续性替代变量的替换。我们将会计盈余的替代变量分别替换成三种不同的计算方法。②高管权力替代变量的替换。尽管前面我们用了两个指标衡量高管权力,为了防止这两个指标的衡量偏误,我们分别采用机构投资者持股以及CEO是否内部董事衡量高管权力来进行稳健性测试。③为了解决解释变量与不随时间变化的无法观测因素的相关性,我们使用固定效应模型,同时也使用随机效应模型作为对比。④为了控制潜在的异方差和序列相关性问题,我们对年度公司采用了聚类分析的办法。⑤为了处理模型可能存在的内生性问题,我们借鉴前人研究高管权力使用的方法二阶段GMM(广义矩估计方法)[7]和IV估计(工具变量法)[6],在工具变量法中所运用的工具变量是高管权力的滞后一期值[6]和是否从上市公司领取薪酬[15]。这些敏感性测试的结果基本与主测试一致⑦。

七、研究结论及研究意义

本文以高管权力与会计盈余持续性之间的关系为研究切入点,以净利润与期末净资产的比值作为会计盈余的衡量指标建立线性一阶段自回归模型,考察了高管权力对盈余持续性的影响及产权性质在其中扮演的角色。结果发现:在其它条件不变的情况下,高管权力越大,高管越有可能并且有能力通过权力来影响公司的决策或进行寻租行为,从而导致公司盈余持续性降低,进一步地,高管权力对盈余持续性的这种负面影响在国企中更加显著,这表明,非国有企业相对国有企业更加关注企业的“效率”和“效益”[6]。

本文的政策意义在于:

首先,实证的结果表明高管权力的增加会降低公司的会计信息质量,最终降低公司的盈余持续性。因此,应该完善公司内部治理机制,健全外部经理人市场,创造代理人竞争空间,合理控制削弱上市公司的高管权力,从而降低代理成本。另外,上市公司应该加强对高管的考核、培训,并防止高管独断专行的情况,建立健全公司的决策机制。

其次,研究经验显示高管同时担任董事长使高管权力增大。因此,为遏制高管权力的无限扩大,应当避免高管同时兼任董事长职务,使高管权力受制于董事长,削弱其权力以减少其对公司的危害。

再次,本文研究结果发现,机构投资者持股比例越高,高管权力越小,这说明机构投资者持股能有效降低高管权力,不仅如此,已有研究表明,机构投资能改善公司治理水平、提高公司信息披露透明度和会计信息稳健性进而改善公司信息环境,所以,应当充分发挥机构投资者外部监督职能,有效监督高管权力。

最后,本文的实证结果认为产权性质影响高管权力与盈余持续性的关系。这表明,长期以来,国有企业所有者缺位、内部人控制现象仍然严重,进而导致各种公司治理问题,高管权力问题是其表现之一,因此,国有上市公司应该深化产权制度改革,明晰产权边界并确立独立行使权力的产权主体,鼓励其向多元化产权结构转变。对高管而言,国有上市公司应该完善总经理任用考核机制,防止其权力膨胀,做出侵害公司利益的行为。对监管部门而言,在监管过程中应重视对高管权力的监督,把危害控制在源头,而对于产权性质不同的公司,监管部门的监督重点应有所差异。

注 释:

① 转引自新华网2014年6月24日的博文:《“一把手”权力过分集中上半年44国企高管落马》。

② 借鉴Li(2011)[22]的研究,采用哑变量来衡量公司的股利支付政策得到的结果类似。即当公司该年度支付现金股利时Div 取值为1,否则为0。

③ 中国引入CEO 体制比较晚,多数上市公司并没有设置CEO这个职位,考虑到我国的制度背景,所以依据CEO在公司经营管理中的作用与地位结合国泰安现有的高管个人资料数据来定义,本文的CEO包括:总裁、总经理、CEO、首席执行官、行长(金融行业已经剔除)。

④ 在本文的高管权力衡量指标中没有采用高管持股这一指标,原因是在我国上市公司,尤其是国有控股上市公司的高管持股极少甚至为零,高管持股更多只是象征性的,而在民营企业中高管一般通过金字塔方式间接持股,直接持股的数量难以衡量高管权力。也没有采用是否创始人来衡量高管权力,因为此种衡量方法只适合于民营企业,由于我们特殊的制度背景,上市公司中国有企业占据很大一部分,而在民营企业中,创始人同时又是CEO的上市公司比例并不高,仅仅为19.6%。

⑤ 卢锐、魏明海和黎文靖(2008)[7]构造了三个单维度变量合成的一个虚拟变量和积分变量来定义高管权力,借鉴此方法,本文为了更加准确的衡量高管权力,用五个维度变量,采用平均和主成分分析方法来定义高管权力。

⑥ 为了将五个维度的权力综合成一个指标,我们对这五个指标采用主成分分析法进行降维处理,通过正交旋转并根据特征值大于1的经验准则选取主分量个数。

⑦ 限于篇幅,这里不再赘述,检验结果留而待查。

[1]Adams R B,Almeida H,Ferreira D. Powerful CEOs and their impact on corporate performance[J]. Review of Financial Studies,2005,18(4):1403-1432.

[2]Richardson S A,Sloan R G,Soliman M T. Accrual reliability,earnings persistence and stock prices[J]. Journal of Accounting and Economics,2005,39(3):437-485.

[3]Conyon M J. Corporate governance and executive compensation[J]. International Journal of Industrial Organization,1997,15(4):493-509.

[4]Bebchuk L A,Fried J M,Walker D I. Managerial power and rent extraction in the design of executive compensation[J].University of Chicago Law Review,2002,69(3):751-846.

[5]Otten J,Heugens P. Extending the managerial power theory of executive pay:A cross national test[R]. MPRA paper 6778,2007.

[6]权小锋,吴世农. CEO权力强度、信息披露质量与公司业绩的波动性——基于深交所上市公司的实证研究[J]. 南开管理评论,2010(4):142-153.

[7]卢锐,魏明海,黎文靖. 管理层权力、在职消费与产权效率[J]. 南开管理评论,2008(5):85-92.

[8]Grinstein Y,Hribar P. CEO compensation and incentives:Evidence from M&A bonuses[J]. Journal of Financial Economics,2004,73(1):119-143.

[9]赵息,张西栓. 内部控制、高管权力与并购绩效——来自中国证券市场的经验证据[J]. 南开管理评论,2013(2):75-81.

[10]Hung M. Accounting standards and value relevance of financial statements: An international analysis[J]. Journal of Accounting and Economics,2000,30(3):401-420.

[11]Dechow P M,Dichev I D. The quality of accruals and earnings: The role of accrual estimation errors[J]. The Accounting Review,2002,77(s-1):35-59.

[12]Lipe R. The relation between stock returns and accounting earnings given alternative information[J]. The Accounting Review,1990,65(1):49-71.

[13]Kormendi R,Lipe R. Earnings innovations,earnings persistence,and stock returns[J]. Journal of Business,1987,(3):323-345.

[14]Gunny K. What are the consequences of real earnings management?[R]. Working paper,University of Colorado,2005.

[15]Cheng S. Board size and the variability of corporate performance[J]. Journal of Financial Economics,2008,87(1):157-176.

[16]Asthana S C,Zhang Y. Effect of R&D investments on persistence of abnormal earnings[J]. Review of Accounting and Finance,2006,5(2):124-139.

[17]袁卫秋. 金融市场发展、产权性质与商业信用供给——基于竞争性动机的实证研究[J]. 华东经济管理,2015(6):74-79.

[18]Shleifer A,Vishny R W. The Grabbing Hand: Government Pathologies and heir Cures[M]. Cambridge:Harvard University Press,1998.

[19]孙光国,赵健宇. 产权性质差异、管理层过度自信与会计稳健性[J]. 会计研究,2014(5):52-58.

[20]Bannister J W,Newman H A. Accrual usage to manage earnings toward financial analysts′ forecasts[J]. Review of Quantitative Finance and Accounting,1996,7(3):259-278.

[21]Frankel R,Litov L. Earnings persistence[J]. Journal of Accounting and Economics,2009,47(1):182-190.

[22]Li K. How well do Investors Understand Loss Persistence?[J]. Review of Accounting Studies,2011,16(3):630-667.

[23]Chung K H,Pruitt S W. Executive ownership,corporate value,and executive compensation: A unifying framework[J]. Journal of Banking & Finance,1996,20(7):1135-1159.

[24]傅颀,汪祥耀,路军. 管理层权力、高管薪酬变动与公司并购行为分析[J]. 会计研究,2014(11):30-37.

[25]谢获宝,惠丽丽. 市场化进程、企业绩效与高管过度隐性私有收益[J]. 南方经济,2015(3):52-76.

[26]王茂林,何玉润,林慧婷. 管理层权力、现金股利与企业投资效率[J]. 南开管理评论,2014(2):13-22.

[27]王雄元,何捷,彭旋,等. 权力型国有企业高管支付了更高的职工薪酬吗?[J]. 会计研究,2014(1):49-56.

[28]王新,毛慧贞,李彦霖. 经理人权力、薪酬结构与企业业绩[J]. 南开管理评论,2015(1):130-140.

[29]黎文靖,池勤伟. 高管职务消费对企业业绩影响机理研究——基于产权性质的视角[J]. 中国工业经济,2015(4):122-134.

[30]杨兴全,张丽平,吴昊旻. 市场化进程、管理层权力与公司现金持有[J]. 南开管理评论,2014(2):34-45.

[31]肖东生,高示佳,谢荷锋. 高管—员工薪酬差距、高管控制权与企业成长性——基于中小板上市公司面板数据的实证分析[J]. 华东经济管理,2014(5):117-122.