省域面板数据的民间资本支持实体经济分析

陈林心 何宜庆

摘要 运用中国2002~2012年31个省域面板数据,尝试估算民间资本对实体经济的支持,实证分析了多种因素对实体经济的不同影响。研究发现:中、西、东北部实体经济增长格局表现出一定的波动性,云南、河北、内蒙和辽宁的实体经济有增强趋势,黑龙江实体经济趋弱。储蓄存款对全国各地区实体经济的贡献率都比较高;私营企业流动资产、房地产完成投资和农业机械总动力对实体经济的贡献次之;固定资产投资中自筹和其它、零售业流动资产对实体经济有贡献,但微不足道;社会捐赠教育经费对实体经济的作用不明显,影响西部地区实体经济发展的关键因素尚不明确。文章对实证结论背后的政策含义进行了阐释。

关键词 民间资本;实体经济;面板数据

[中图分类号]F832.5 [文献标识码]A [文章编号]1673-0461(2015)11-0083-05

一、引 言

民间资本对实体经济产生正面影响的解释源于对罗默内生增长模型的扩展与应用。Robert J. Barro(1991)经过分析得出私人投资和经济增长之间存在着正向相关的结论,这是国外最早对民间资本与经济发展关系作出定量研究的文献[1]。Brian W. Sloboda(2008)和Mika Kortelainen(2013)论证了民间资本对国民产出的影响[2-3]。

国内学者对民间资本的研究主要集中在民间资本投资领域定性分析和具体融资模式上,安晓云等(2001)论证了民间资本的发展通过居民收人的提高,推动消费,最终促进经济增长[4]。杨国群(2003)、李博和胡岳崛(2004)均认为民间资本是推动我国经济增长的重要力量[5-7]。宋瑛等(2006)分析了东、中、西部地区1978~2004年民间投资和地区经济增长的正相关关系[8]。刘卫华(2006)和陈兆荣(2007)分别分析了民间资本投入城市基础设施建设的途径和民间资本通过投资、出口和消费等途径来实现对经济的推动作用[9-10];彭建刚等(2008)指出通过合理的政策和得力的措施,可以引导民间资本参与小额贷款组织、参与村镇银行、参与农村资金互助社[11]。易晓文(2010)论证了民间资本对温州经济增长的影响具有典型的普特南矛盾:既有正面影响,也有负面影响[12]。简楚豫和张菲菲(2012)、吕晨光(2013)提出了规范民间资本投资的基本策略和开放行业准入领域[13-15]。

国内学者对实体经济的研究,主要是比较虚拟经济与实体经济,并对它们的关系进行定性或定量研究。杨姣等(2010)采用统计综合指数方法描述虚拟经济和实体经济,然后通过建立计量经济模型来分析它们的关系[16]。姚景超等(2013)运用协调度模型测算了1998年以来我国虚拟经济与实体经济的协调发展状况,指出:我国实体经济逐渐回暖,虚拟经济与实体经济开始重新向均衡发展路径收敛[17]。

综观国内外现有研究,学者多侧重于民间资本的定性探讨,可操作性有待加强,定量研究较少;对民间资本投资的单一渠道进行认证,缺少全局观念;研究多局限于个别省份,以东南沿海地区民间资本较为富庶的地区为主,对于中、西部欠发达地区研究较少;研究方法限于传统的统计方法。本文着眼于民间资本对实体经济的支持作用,通过设定反映民间资本和实体经济的指标体系,运用主成分赋权方法和传统计量方法,建立面板数据模型,揭示民间资本对实体经济的作用内涵,为国家鼓励民间资本发展的金融政策提供一定参考。

二、指标选取和样本数据

“民间资本”是中国特有的概念,《浙江统计年鉴(2008)》将民间资本定义为非政府拥有的资本。具体而言,民间资本就是民营企业的流动资产和家庭的金融资产。我国目前的民间资本主要有4种形式:经营性的民间资本、金融性的民间资本、现金性的民间资本、不动产性的民间资本。

实体经济是指物质的、精神的产品和服务的生产、流通等经济活动。包括农业、工业、交通通信业、商业服务业、建筑业等物质生产和服务部门,也包括教育、文化、知识、信息、艺术、体育等精神产品的生产和服务部门。实体经济始终是人类社会赖以生存和发展的基础。

本文研究民间资本支持实体,在进行实证分析时,需要对民间资本和实体经济分别进行量化度量。

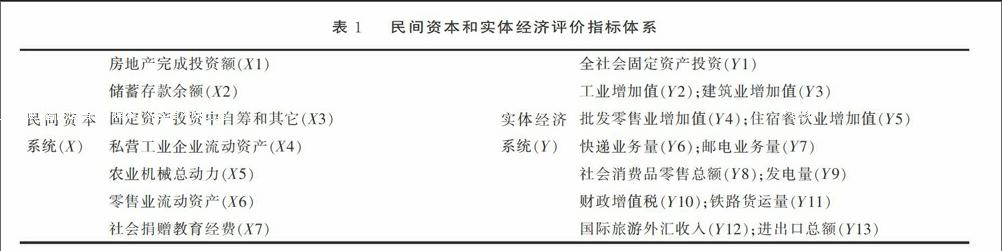

(一)民间资本和实体经济指标体系

本文参照有关学者的研究方法[16-17],构建民间资本和实体经济指标体系,从社会消费、工业、服务业、投资、物流、财政收入、对外贸易和外汇收入8个产出方面选取了代表实体经济的13个指标,综合反映实体经济发展状况;从储蓄存款、固定资产投资、农业、工业和服务业5个投入方面选取了代表民间资本的7个指标,力求全方位概括民间资本。

(二)样本数据

本文统计样本包括除香港、澳门特别行政区、台湾的中国31个省(直辖市、自治区)(文中简称省域),这31个省域分为东北4省域(含内蒙古)、中部6省域、西部11省域和东部10省域。实证包括31个省域2002~2012的数据,所有数据均来自《新中国六十年统计资料汇编》,《中国统计年鉴》2003~2013年相关各期及国家统计局网站和部分省份统计公报。

三、民间资本支持实体经济实证

在对实体经济进行主成分分析的基础上,得出2002~2012年各省域实体经济综合得分后,接着进行面板数据分析,实证过程包括:首先,为了避免伪回归,确保估计结果的有效性,对面板各序列的平稳性进行单位根检验。其次,如果基于单位根检验的结果发现变量之间是同阶单整的,进行协整检验。最后,用F检验和Hansman检验甄别混合估计模型(Mixed Effects Model)、固定效应模型(Fixed Effects Regression Model)和随机效应模型(Random Effects Regression Model),选择适合模型分别确定全国、东部、中部、西部和东北各地区回归模型参数。endprint

(一)实体经济系统的指标权重赋值及综合得分

借助SPSS16.0,将实体经济各指标对系统的总体贡献度作为权重,贡献度越大,权重赋值越高。具体步骤:首先为了消除不同数量级和量纲带来的影响,先将原始数据进行Zscore标准化;然后进行KMO检验,检验结果显示,各年份实体经济系统的KMO值均在0.7以上,大于0.5,满足主成分分析条件。

主成分赋权:利用主成分得到相关系数矩阵R和因子载荷矩阵F,为了确定评价指标的权重分配,利用已得的相关系数矩阵R与每一列因子载荷向量F■建立下列回归方程:R*■=■,并求得■=R■*■。其中b■表示第k个系数主成分分量贡献,它与对应的方差贡献D■的组合,便是第m个评价指标的权重。利用公式■■=■b■*D■(k=1,2,···,n,n为主成分个数,m=1,2,···,p,p为系统中指标个数)进行计算,然后对■进行归一化,获得标准权重W■,依次计算出2002~2012年各年实体经济系统的31个省域的各自综合得分。

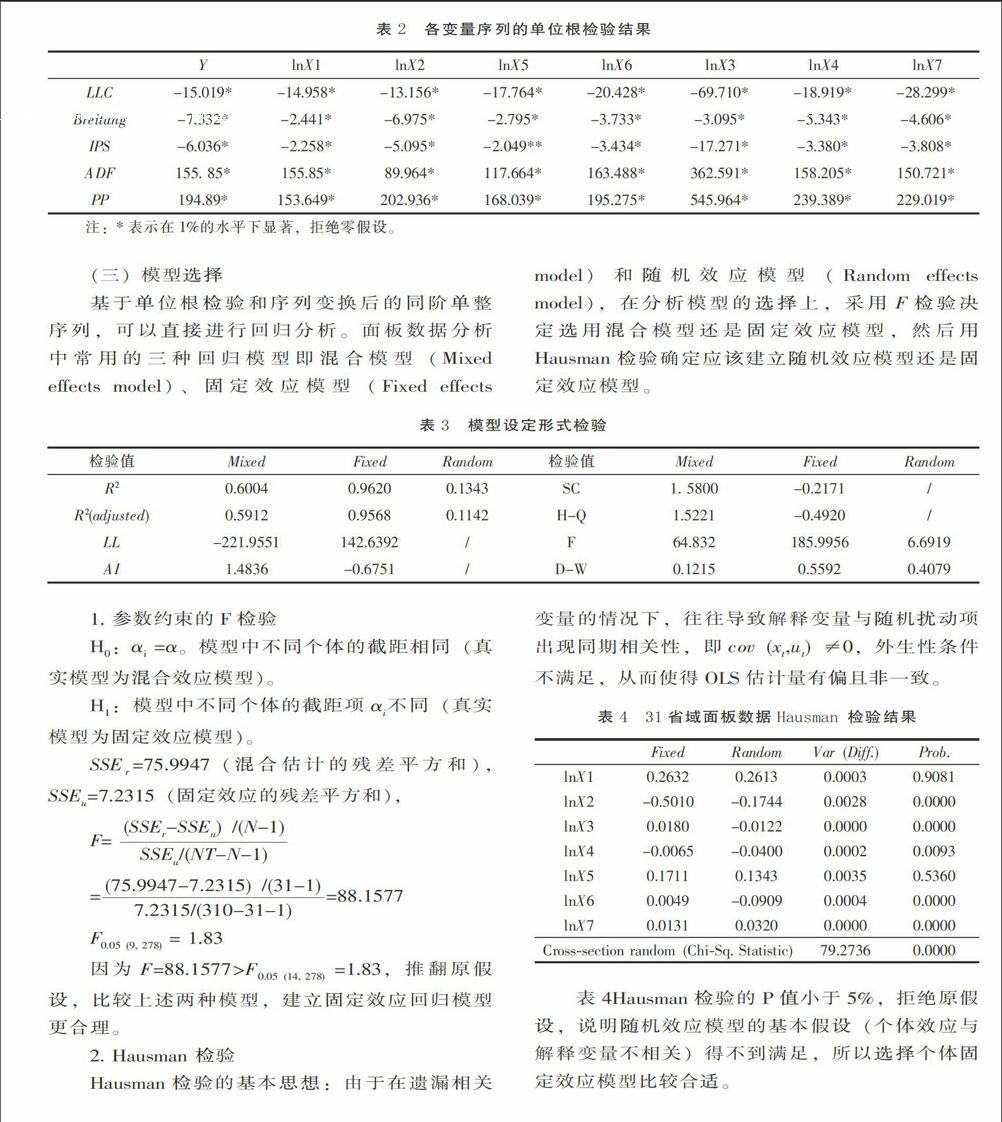

(二)单位根检验

对面板数据的各自然对数序列(Y除外)的平稳性进行单位根检验,检验通过三个模型来完成,首先从含有截距和趋势项(Individual intercept and trend)的模型开始,再检验只含截距项(Individual intercept)的模型,最后检验二者都不含(None)的模型。并且认为,只有三个模型的检验结果都接受零假设时,才认为时间序列是非平稳的,只要其中有一个模型的检验结果拒绝了零假设,就认为时间序列是平稳的。

结论显示序列lnX3、lnX4和lnX7平稳,序列Y、lnX1、lnX2、lnX5和lnX6均存在单位根,于是对这四个序列的一阶差分(1st difference)再进行单位根检验,单位根检验结果如表2。

再对序列Y、lnX1、lnX2、lnX5和lnX6进行一阶差分序列变换,经检验所有序列平稳。

(三)模型选择

基于单位根检验和序列变换后的同阶单整序列,可以直接进行回归分析。面板数据分析中常用的三种回归模型即混合模型(Mixed effects model)、固定效应模型(Fixed effects model)和随机效应模型(Random effects model),在分析模型的选择上,采用F检验决定选用混合模型还是固定效应模型,然后用Hausman检验确定应该建立随机效应模型还是固定效应模型。

1. 参数约束的F检验

H■:α■ =α。模型中不同个体的截距相同(真实模型为混合效应模型)。

H■:模型中不同个体的截距项α■不同(真实模型为固定效应模型)。

SSE■=75.9947(混合估计的残差平方和),SSE■=7.2315(固定效应的残差平方和),

F= ■

=■=88.1577?摇?摇?摇?摇?摇?摇?摇?摇?摇?摇?摇?摇?摇?摇?摇?摇?摇

F■ = 1.83

因为F=88.1577>F■ =1.83,推翻原假设,比较上述两种模型,建立固定效应回归模型更合理。

2. Hausman 检验

Hausman检验的基本思想:由于在遗漏相关变量的情况下,往往导致解释变量与随机扰动项出现同期相关性,即cov(x■,u■)≠0,外生性条件不满足,从而使得OLS估计量有偏且非一致。

表4Hausman检验的P值小于5%,拒绝原假设,说明随机效应模型的基本假设(个体效应与解释变量不相关)得不到满足,所以选择个体固定效应模型比较合适。

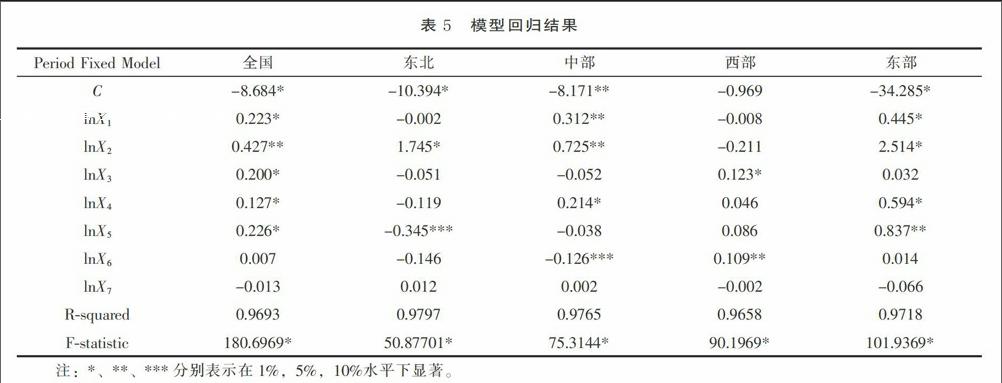

类似对东北省域、中部省域、西部省域和东部省域三种类型的回归模型进行F检验和Hansman检验,固定时点的效应模型为最优。各模型估计参数如表5。

四、结论与讨论

本文根据2002~2012年面板数据,对我国大陆内地31个省域的民间资本对实体经济的支持作用进行实证分析,主要有以下结论:

(1)所有回归模型拟合度都高于0.96,拟合效果较好 。显著影响实体经济的因素分为三个层次:储蓄存款余额(X2)为第一层次,私营工业企业流动资产(X4)、房地产完成投资额(X1)、农业机械总动力(X5)为第二层次,固定资产投资中自筹和其它(X3)、零售业流动资产(X6)为第三层次,它们对实体经济的解析力度渐次降低,解释变量社会捐赠教育经费(X7)均未通过显著性检验,可以认为社会捐赠教育经费对实体经济的贡献不显著。其中,储蓄存款余额对实体经济的贡献率依东部、东北、中部和全国而递减,储蓄存款余额增加1%,实体经济水平分别提高2.514%、1.745%、0.725%和0. 427%,西部地区储蓄存款反而成为阻碍实体经济发展的因素;私营企业流动资产和房地产完成投资额对东北和西部地区的实体经济作用不显著,农业机械总动力对中、西部地区的实体经济也未有明显促进作用。

(2)全国模型的五个变量估计值对应的P值,通过了水平为5%的显著性检验,储蓄存款余额对实体经济的贡献最大,弹性系数为42.7%;另两个变量农业机械总动力和房地产完成投资额对实体经济的贡献弹性系数分别为22.6%和22.3%,固定资产投资中自筹和其它紧随其后。

(3)东北地区模型中,除储蓄存款余额外,农业机械总动力估计值也通过显著性检验,后者对实体经济的贡献率为负,弹性系数分别为174.5%和-34.5%。

(4)中部地区模型中,变量储蓄存款余额、房地产完成投资额、私营企业流动资产和零售业流动资产估计值通过显著性检验,固定资产投资中自筹和其它、农业机械总动力和社会捐赠教育经费对本地区实体经济的提升作用不明显。储蓄存款和房地产投资对中部地区实体经济的发展发挥了重要作用。endprint

(5)西部地区模型中,只有变量固定资产投资中自筹和其它、零售业流动资产对实体经济作用显著,各自增加1%时,实体经济水平分别提高0. 123%和0.109%。

(6)东部地区包括了中国实体经济发展最好和民间资本最多的省和直辖市,模型中的变量储蓄存款余额、农业机械总动力、私营工业企业流动资产和房地产完成投资额对实体经济影响显著。储蓄存款对实体经济存在倍增作用,农业机械总动力对实体经济的促进作用不容忽视,房地产投资对本地区实体经济的发展相比其它地区,表现最好。

本文的政策含义也十分明显:首先,利率市场化成为迫切之需,扭转长期以来利率管制扭曲的资金价格,实体经济受损的局面,改革要围绕提高居民储蓄回报率,有效地把高储蓄转化为高投资,为实体经济提供充分的融资。其次,东北地区应大力发展高附加值的工业和服务业,适当限制机械化农业的发展;要看到中部地区房地产还有比较大的发展空间,积极出台支持私营企业的产业政策或税收政策,加快物流产业的发展都是大有裨益的。最后,影响西部地区实体经济发展的关键因素尚不明确,要着力发掘;而东部地区可以通过发展农村机械化水平和增加房地产投资进一步夯实实体经济基础。

需要指出的是,本文研究还存在一定局限性,选择11年数据作为分析的时间尺度,显然太短,长时间尺度对于揭示民间资本支持实体经济空间格局演变规律更为科学与可信;再者,在构建衡量民间资本和实体经济指标体系方面存在局限,有限的几个指标并不能说明全部,这些不足有待在今后的研究中渐进解决。

[参考文献]

[1] Robert J. Barro. Economic Growth in a Cross Section of Countries [J]. Quarterly Journal of Economics,1991(106):407-443 .

[2] Brian W. Sloboda,Vincent W. Yao.Interstate Spillovers of Private Capital and Public Spending [J].Ann Reg Sci,2008(42):505–518.

[3] Mika Kortelainen、Simo Lepp nen.Public and Private Capital Productivity in Russia:A Non-Parametric Investigation[J]. Empir Econ,2013(45):193–216.

[4] 安晓云,卢嘉瑞.民间资本发展与收人增长源泉[J].河北经贸大学学报,2001( 4 ): 1-7.

[5] 李博.我国民间投资的发展研究[D].黑龙江:哈尔滨工程大学,2004.

[6] 杨国群.我国民间投资现状及发展研究[D].大连:东北财经大学,2003.

[7] 胡岳氓.激活民间资本促进经济发展[J].中央财经大学学报,2004 (5): 61-65.

[8] 宋瑛,杜跃平.民间投资和地区经济增长差异的实证分析[J].开发研究,2006( 5 ): 44-47.

[9] 刘卫华,夏瑛瑄,常海华.城市基础设施建设引入民间资本的探索[J].统计与决策, 2006 ( 4 ): 131-132.

[10] 陈兆荣.民间投资对我国经济增长影响的实证分析[J].统计教育,2007( 4 ): 60-61.

[11] 彭建刚,王惠,何婧. 引导民间资本进入新型农村金融机构[J].湖南大学学报(社会科学版),2008(5):41-46.

[12] 易晓文. 民间资本的集聚对区域经济增长的影响——基于温州的实际经验[J].江西社会科学,2010(12):76-80.

[13] 简楚豫.甘肃省民间资本投资的国际经验借鉴[J].中国市场,2012(35):36-37.

[14] 张菲菲.民间资本回归实业[J].中国金融家,2012(5):59-60.

[15] 吕晨光,杨继瑞,何静.山西民间资本投资问题研究[J].理论探索,2013(5):107-110.

[16] 杨姣,席晶. 我国虚拟经济与实体经济的关系研究——基于综合指数VAR的实证分析[J].市场研究,2010(3):34-37.

[17] 姚景超,王进会. 我国虚拟经济与实体经济发展协调性实证研究[J].金融发展评论,2013(8):142-149.

(责任编辑:张丹郁)endprint