董事会结构特征对R&D投资的影响

——基于民营上市公司的实证研究

鲍伟达,许强

(浙江工商大学财务与会计学院,杭州310018)

董事会结构特征对R&D投资的影响

——基于民营上市公司的实证研究

鲍伟达,许强

(浙江工商大学财务与会计学院,杭州310018)

本文以2009-2011年沪、深两市的A股民营上市公司为研究对象,实证分析了董事会结构特征对R&D投资的影响。结果表明:董事会规模与R&D投资显著正相关;董事会独立董事比例与R&D投资不相关,董事长与总经理两职合一与R&D投资显著正相关。

董事会结构特征;R&D投资;民营上市公司

1 引言

研究发现我国近年来已开始重视企业的R&D投入,R&D投资的总量逐年上升,投资规模不断地提高,研发力度不断加大。但是与发达国家相比,中国民营上市企业的研究开发投入现状明显不足,投入资金匮乏,主要依靠“外源性”经济来维持发展,这一原因导致我国民营企业核心技术含量低,缺乏长期竞争力。由此看来,民营企业应充分意识到R&D投入对拯救民营企业摆脱竞争劣势的重要作用,将R&D作为企业在市场竞争中获取竞争优势的根本途径。R&D投资作为企业的一项战略选择受到处于战略决策层董事会的重大影响,而董事会结构特征对董事会的决策能力和治理机制有重大影响。基于此,本文从董事会结构特征这一角度来研究中国民营上市公司董事会特征对R&D投资的影响。

2 理论分析与研究假设

本文从董事会规模、独立董事比例、董事长总经理两职合一3个方面来衡量董事会结构特征。Ocasio(1994)指出董事会规模越大,在两职分离的现代企业制度下的董事会成员之间的相互制约和智力的有效性更能充分发挥。大规模董事会更可能限制总经理施加社会影响以维系其权力的可能性,从而提高公司治理效率。本文认为较大规模的董事会,意味着更多的人才,拥有多项专业知识,提高了董事会决策的正确性和有效性,能更加科学地进行R&D投资,进而提升了企业核心竞争力。据此,提出以下假设:

假设1:董事会的规模与R&D投资正相关。

我国民营企业独立董事主要来自于社会各界的名人,而且兼具各项身份,很少有精力专注于上市公司的经营决策上,由于无法直接进行经营管理活动,对企业的运营缺乏专业的感知,无法提出有建设性的决策意见。而且民营上市企业的独立董事未必真正懂得经营和管理,更缺乏必要的法律和财务专业知识。在进行决策判断时难免出现偏差,进而影响到企业正确的R&D决策。据此,提出以下假设:

假设2:独立董事的比例与R&D投资负相关

两职合一是指董事长同时担任总经理,本文认为我国绝大多数的民营上市公司的决策者或权力者是家长或企业家个人,两职合一能够减少心理契约成本,同时也能够促使民营企业对商机更具有敏感性,提高民营企业的R&D投资,使得民营企业更快适应变幻万千的市场竞争环境,有利于缩短反应的时间和提高决策的速度,从而提高民营企业的公司绩效。两职合一设置解决了两权分离的现代企业制度带来的委托代理问题和代理成本,有利于民营企业做出正确的R&D决策,促进企业技术创新和长远经济发展。据此,本文提出以下假设:

假设3:董事长与总经理两职合一与R&D投资正相关

3 实证研究

3.1数据来源

本文对沪、深两地的A股民营上市公司2009-2011年公布的年度财务报告进行了全面、仔细的调查和统计,并按照如下原则进行样本的筛选:①剔除金融类和保险类民营上市公司;②剔除交叉上市的民营上市公司;③剔除ST、*ST、暂停上市等股票处于非正常交易状态的民营上市公司;④剔除财务数据缺失的公司。最终,筛选出披露了研究开发费用,而且有比较完整数据的共计370个观测值。研究开发费用主要是手工收集的,其他财务数据主要是从ccer财务数据库中获得的。

3.2变量定义和模型构建

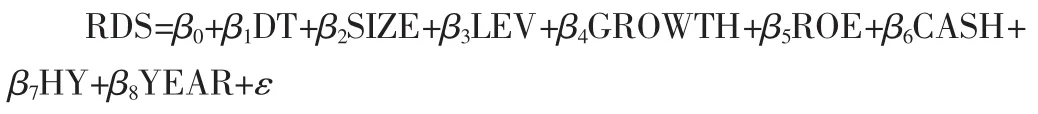

本文的被解释变量为研发密度(RDS),即R&D投资/总资产;解释变量为董事会规模(DSHRS)、独立董事的比例(DDBL)、董事会与总经理两职设置情况(LZSZ);控制变量为公司规模(SIZE)、资本结构(LEV)、成长能力(GROWTH)、盈利能力(ROE)、债务保障率(CASH)、行业(HY)、年度(YEAR),为了验证董事会结构特征对R&D投资的影响,构建了模型一:

将董事会规模(DSHRS)、独立董事的比例(DDBL)、董事会与总经理两职设置情况(LZSZ)分别替代董事会结构特征(DT),形成回归结果一、结果二和结果三。董事会结构特征(DT)对R&D投资的回归结果为结果四。

3.3实证结果

表1 回归结果

通过对表1数据分析可得知研发投入密度(RDS)与董事会规模(DSHRS)与在结果一和结果四回归结果中都在5%的显著性水平上显著正相关。这表明,在其他影响因素相同的情况下,董事会规模越大,越能促进企业的R&D投资。董事会规模越大的公司,董事会成员拥有更多的专业知识,董事会决策更具有科学性,董事会成员更加懂得进行技术创新是企业发展的重要措施,是提高企业竞争力的核心。

研发投入密度(RDS)与董事会独立董事比例(DDBL)与在结果二和结果四回归结果中都无显著的关系。假设2不成立。独立董事比例与R&D投资强度没有明显的关系一定程度上是因为我国独立董事制度的不健全和独立董事作用的局限性。由于独立董事持股的限制,独立董事并不是公司剩余收益的直接受益者和相关者,独立董事沦为“花瓶”的现象较为普遍。

研发投入密度(RDS)与董事长与总经理两职设置(LZSZ)与在结果三和结果四中在5%的显著性水平上显著正相关。即董事会两职合一的企业,R&D投资强度高于非两职分离的企业。假设3成立。

4 研究结论和建议

研发投入密度与董事会规模显著正相关;研发投入密度与董事会独立董事比例不相关;研发投入密度与董事长与总经理两职合一显著正相关。基于研究结果本文提出以下建议:①保持一定的董事会规模;②提倡董事长和总经理两职合一;③建立健全独立董事制度。

主要参考文献

[1]白艺昕,刘星,安灵.所有权结构对R&D投资决策的影响[J].统计与决策,2008(5):131-134.

[2]P Dechow,R Sloan.Executive Incentives and the Time Horizon Problem: An Empirical Investigation[J].Journal of Accounting and Economics,1991,14(1):51-89.

10.3969/j.issn.1673-0194.2015.15.003

F276.6

A

1673-0194(2015)15-0011-02

2015-03-15

2014年山东省高校人文社科研究计划自筹经费项目(J14WG60)。