国际直接投资规则的新变化及其对金砖国家的影响

黄河

(复旦大学国际关系与公共事务学院,上海 200433)

国际直接投资规则的新变化及其对金砖国家的影响

黄河

(复旦大学国际关系与公共事务学院,上海 200433)

金融危机爆发后,世界经济格局发生了深刻变化。金砖国家对外投资迅速崛起,引领世界经济增长的核心正从发达国家转向以金砖国家为代表的新兴经济体国家。与此同时,西方国家普遍认为,金砖国家跨国公司的共同特征是政府在企业经营中扮演重要角色,在一些具有战略意义的行业形成了一批由国家控股的大型国有企业。这些国有企业又被称为“国家控制实体”,已成为国际直接投资领域的生力军,在对发达国家市场的并购行为中表现出明显的资产寻求动机。针对金砖国家跨国公司海外并购的迅猛发展,许多发达国家开始采取一些新的政策和措施,对金砖国家国有跨国公司所主导的对外直接投资加以限制,金砖国家在新一轮国际经贸规则制定中将面临重大考验。

国际直接投资;规则新变化;金砖国家

一、金砖国家对外直接投资的崛起

金砖国家原指“金砖四国”,包括巴西、俄罗斯、印度和中国,2010年南非也加入进来,成为“金砖五国”(BRICS)。2009年,金砖国家首脑举行了第一次峰会,以后依例每年举行。不到十年间,金砖国家已从概念衍生出机制安排[1]。在过去的几十年里,金砖国家以明显高于世界经济增长速度的水平加速发展[2]。

据联合国贸发会议统计,2012年,发展中国家吸收的直接投资有史以来首次超过发达国家,占全球直接投资流量的52%。全球前20大外国投资接受国中有9个是新兴经济体国家,20大对外投资来源国中有7个是新兴经济体国家,中国有史以来首次成为全球第三大对外投资国,仅次于美国和日本。新兴经济体的崛起和对外投资的迅猛发展正在改变着世界投资格局和投资流动模式。传统的世界对外投资活动由欧美日发达国家主导的格局,正在向发达国家和新兴经济体国家特别是金砖国家共同主导的格局演变[3]。

联合国贸发会议在2013年3月发布的特别报告里指出,金砖国家在新兴经济体超越发达经济体成为全球直接投资的主体方面发挥了重要的推动作用[4]。金砖国家的推动作用与投资企业特征主要表现在以下四个方面:

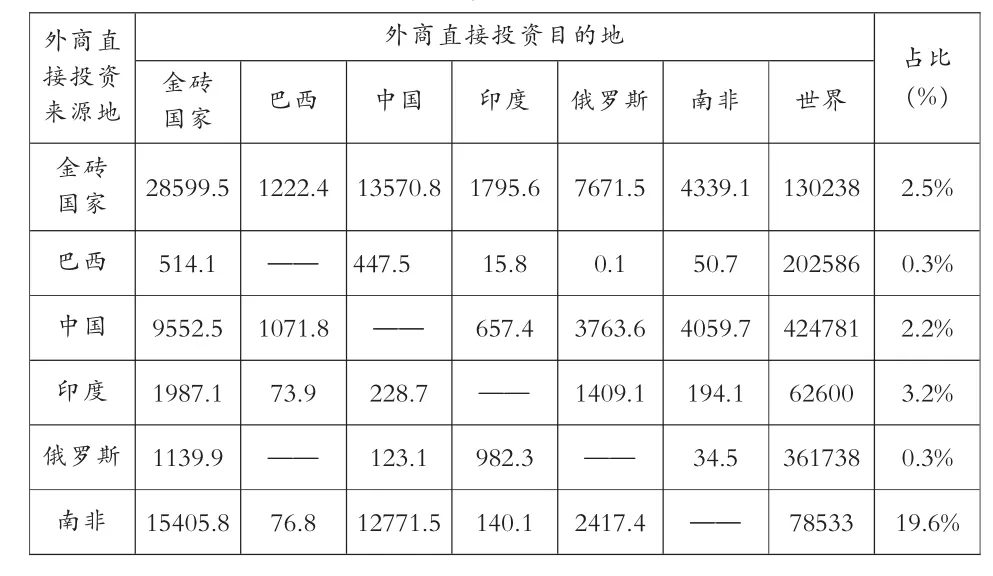

1.在最近的10年里,金砖国家双边投资存量从2003年的2.6亿美元大幅上升到了2011年的约286亿美元,增长幅度高达百倍。金砖国家双边直接投资存量合计占金砖国家外商直接投资存量总量的比重从2003年的0.1%上升到了2011年的2.5%。从国别来看,南非对于其他金砖国家的直接投资规模与比重都是最高的,2011年其对另外4个国家的直接投资存量达到了154亿美元,占其对外直接投资存量总量的1/5左右。中国对其他金砖国家的直接投资存量规模也较大,达到了95.5亿美元,其中大部分投资在了南非和俄罗斯,分别约为40.6亿美元和37.6亿美元,分别是中国对外直接投资存量的第八大和第九大接受国。中国在这两个国家的直接投资以服务业为主。巴西对其他金砖国家的直接投资规模最小,到2011年存量规模仅约5亿美元,大部分是在中国专业服务业投资。印度与俄罗斯之间的相互投资规模较大,占到了各自对其他金砖国家投资存量规模的3/4以上(见表1)[5]。

表1.2011年金砖国家相互间直接投资存量规模及占比单位:百万美元

2.根据世界经济发展状况,2011年世界海外直接投资(Overseas Direct Investment,ODI)将进一步增长,持续复苏,从而回到全球金融危机前的水平,金砖四国ODI流量更是呈现高速发展态势。表2反映了近年来金砖四国ODI流量的增长率。从增长率上来看,金砖四国近年来的ODI流量年均增长率分别为:巴西是最高的(591.98%),其次是中国(250.69%),然后是印度(69.96%)和俄罗斯(53.18%),而同期世界ODI流量的年均增长率只有11.68%。说明金砖四国ODI发展迅速,远远高于世界平均增速。从发展趋势上来看,近年来印度和俄罗斯的ODI流量均呈现稳定发展的态势,印度ODI流量年均增速高于俄罗斯,增长率表现稳定且强劲,表明印度自21世纪以来对外直接投资势头猛,潜力大;中国在21世纪初期ODI流量出现过波动,但很快就保持快速增长的趋势;巴西ODI流量虽然年均增速最高,但是波动非常大,说明ODI流量不稳定,易受国内外经济环境变化的影响[6]。

表2.金砖四国ODI流量增长率(%)

3.在跨国并购额上,中国远远领先于其他金砖国家,俄罗斯和印度并驾齐驱,巴西较为落后;在跨国并购权重上,若不考虑金融危机的负面影响,印度跨国并购权重已接近中国水平,中印两国远远领先于巴西和俄罗斯。例如,2013年1至11月,中国境内投资者共对全球156个国家和地区的4522家境外企业进行了直接投资,累计实现非金融类直接投资802.4亿美元,同比增长28.3%。其中,股本投资和其他投资为642.9亿美元,占投资总额的80.1,利润再投资为159.5亿美元,占投资总额的19.9%。截至2013年11月底,中国累计实现非金融类对外直接投资5157亿美元,全年累计非金融类直接投资在900亿美元左右,连续第12年保持增长[7]。另据UNCTAD统计的数据显示,2005年俄联邦FDI量为120亿美元,2006年为235亿美元,2007年为478亿美元[8],2008年为537.59亿美元(见表3)。

表3 2008年俄罗斯对外直接投资情况单位:亿美元

资料来源:数据来源:中驻俄使馆经商参处。转引自:张宝艳:“俄罗斯对外直接投资:理论、现状与影响”,《俄罗斯中亚东欧研究》,2009年第5期,第46页。

4.在金砖国家跨国并购的企业特征方面,很大比例的跨国并购项目是由国有企业完成,且为资源领域的粗放型并购,而私营企业跨国并购成功率非常低,说明具有很大的局限性和单一性。例如,2013年,中国央企在动荡不利的国际投资环境中依然表现出色。2月,中海油以151亿美元的价格收购加拿大尼克森公司是中国企业迄今为止完成的最大一笔海外并购。3月,中国五矿首次在海外成功发行25亿元人民币债券。9月,中石油以50亿美元的价格并购哈萨克里海大陆架“卡沙甘”油田项目股份。10月,中航工业收购德国洪堡公司19.03%的股份,是中国公司第一次要约收购法兰克福上市公司。11月,中国石化出资31亿美元收购阿帕奇公司埃及油气资产三分之一权益。同月,中粮集团首次成功发行10亿境外美元债。12月,中国海外最大铜矿项目—中铝秘鲁特罗莫克铜矿投产。据有关统计,截至2012年年底,中国海外资产规模最大的47家央企在海外的资产总规模合计达3.8万亿,占全国最大的100家跨国公司海外资产总额的85%,47家央企的海外总收入达4万亿,员工总人数为44.8万[7]。

与此同时,俄罗斯对外直接投资中占有支配地位的行业主要是燃料、能源和冶金行业。目前,俄罗斯对外直接投资的50%投到石油、天然气领域,约25%投到冶金、采矿工业部门。2007年和2008年燃料、能源、冶金业在俄罗斯对外直接投资中的比重明显加大。2007年,在俄罗斯的海外并购中,约有54%投到冶金、采矿业,12%投到机器制造业,建筑、不动产业占9%,石油、天然气行业占6%,6%投资到能源、电视通讯业,13%是其他行业。境外资产最多的俄罗斯跨国企业中,排在前四位的是卢克石油公司、俄罗斯天然气工业股份公司、北方钢铁集团、俄罗斯铝业集团都是石油、天然气、冶金和采矿行业[9]。

二、金砖国家跨国公司与“国家控制实体”

金砖国家跨国公司是指来自金砖经济体、进行对外直接投资和在一个或多个国家从事价值增值活动并对跨国界经营活动进行有效控制的国际化企业。从上述的资料可以看出,金融危机后金砖经济体已成为世界直接投资的新力量。目前,排名前20位的外国投资东道国中,中国与俄罗斯分别排在第三、第四位(图1)[10]。

图1 2012和2013年FDI流出量前20位母国/经济体(十亿美元)

根据UNCTAD 2014年世界投资报告的资料显示,国有跨国公司(State Owned—Transnational Corporations,SO-TNCs)数量相对较小,但其外国子公司数量和所管理的国外资产规模却十分庞大。UNCTAD估计,至少有550个SO-TNCs——来自发展中国家,SO-TNCs主导的FDI投资预计在2013年达到1600亿美元。在这一水平上,尽管其数量不到所有跨国公司数量的1%,但是所管理的资产却超过全球FDI流量的11%[11]。目前,在全球跨国公司100强中,国有跨国公司占据了19席,其中一半以上(56%)的国有跨国公司都位于新兴经济体[12]。哥伦比亚大学Vale可持续国际投资研究中心Karl P.Sauvant和Jonathan Strauss认为金砖国家“国有跨国公司(SO-TNCs)”控制着近2万亿美元的外国资产[13]。

表4 200家最大非金融跨国公司中总部位于金砖国家的跨国公司

据此,西方学者普遍认为,尽管以金砖国家跨国公司在来源国、所选择的产业、竞争优势、目标市场和国际化路径等方面表现出较高的异质性,但学者们通过对比较成功的金砖经济体国家跨国公司进行研究,发现其共同特征是政府在企业跨国经营中扮演重要角色:金砖国家在对外投资逐渐扩大的基础上,对传统的国有经济进行了股份制改革,在一些具有战略意义的行业形成了一批由国家控股的大型国有企业(State Owned Enterprises),这些国有企业又被称之为“国家控制实体”(State Controlled-Entities),“国家控制实体”已成为国际直接投资(Foreign Direct Investment)领域的生力军,并在对发达国家市场的并购行为中呈现出明显的资产寻求动机(Asset-seeking Motives)。

例如,西方国家认为俄罗斯政府不断加强对战略性资源的控制,从政府对经济调整的干预逐渐走向国家垄断。因为普京上任伊始就表示,与经济增长速度直接有关的重要任务之一是继续对所谓自然垄断的大公司进行改革。在俄罗斯,有相当多的观点认为,由于当今世界中跨国公司成为全球经济最重要的经济主体,因此俄罗斯也应该组建大型公司。对俄罗斯现有的垄断组织,如天然气工业公司、俄罗斯统一电力股份公司等做理智而全面的权衡就会认识到,诸如此类的大型公司不仅能够将俄罗斯经济从危机中解脱出来,还可使其跻身于世界先进行列。诸如阿巴尔金等经济学家们强调,应该把俄罗斯自然垄断组织视为民族骄傲,它们在世界经济中有许多方面是无与伦比的。他们提议,在经济改革中不应采取简单的非垄断措施将大型公司化整为零,而应调整国家与上述大型公司之间的关系,促进俄罗斯大型工业集团的发展,因为它们能够提高产品在国内外市场上的竞争能力[14]。2004年8月,普京签署命令限制对549家具有战略意义的大型企业的私有化。2004年9月,普京批准俄罗斯天然气垄断企业——天然气工业股份公司和100%国家控股的俄罗斯石油公司合并,组建俄罗斯能源领域的“航空母舰”。2007年4月,普京在其国情咨文中明确倡议,到2008年5月,大约用一年左右时间,在俄罗斯集中建立起6个规模庞大的国家集团公司,每个集团公司均由专门的联邦立法确定章程和任务,并被赋予振兴俄罗斯经济、实施国家重大建设工程以及发展高新技术产业的重任。俄罗斯石油公司和天然气公司相互持股,俄罗斯石油公司成为天然气工业股份公司下属的子公司[15]。

另一个金砖经济体的成员国巴西则早在20世纪70年代末期就成立了654家国有企业,其中有198家为联邦政府所有。联邦政府所有的企业遍布巴西各个经济领域,不少企业成为巴西最大的企业[16]。由于国有企业是巴西政府实施政治经济战略的重要部门,其在巴西政治生活中发挥着重要影响力。因此,巴西政府对国有企业也有很大的照顾。国有企业不少管理人员来自政府部门,如巴西石油公司的总裁就来自军方与政界高层[17]。巴西政府作为国有企业的所有者,通过选派董事会成员掌握控制国有企业的重要的经营决策。这种决策的结果主要以计划指导、公共和基础部门投资及国有企业管理经营等方式来体现,因而决策对当事人的影响和推动程度是随政府的计划能力、投资能力和经营管理能力的加强而增大的。政府通过企业制定和执行经济发展计划,以形成资本主义条件下的有计划的市场经济体制[18]。

上述国有企业的经营模式被西方国家认为代表的是一种不同于以往国有经济的新型经济模式,这种新型经济模式是使俄罗斯、中国和巴西等新兴经济体国家成功的一种经济发展模式。这种模式的特征是:国家政府设立并扶持国有企业迅速发展,并开始在世界经济的各个领域与发达国家的跨国公司展开竞争。这些国有企业由于资金规模巨大,背后有庞大的国有资产做支撑,因此一般都在国内市场上居于垄断者的地位,成为国家在战略性行业的利益代表。主权国家可以根据国家战略或国家利益的需要,组建若干个足以影响全球竞争的大型跨国公司,参与相关行业的国际竞争。这些国有跨国公司不仅得到政府的资金支持,还能得到政府在经济、政治和外交等方面的支持。无需讳言,这些公司由于涉及主权国家的安全和战略利益,因此透明度相对比较低,很少披露其资产结构、投资动机、投资行为以及投资收益等细节。

三、国际直接投资规则的新变化

众所周知,规则就是约束或激励行为主体行动的规范,而所谓国际投资规则也就是在国际范围内约束不同的国际投资行为主体活动的规范。这些不同的行为主体包括国家、国际组织、企业或个人。国际投资规则是国家、个人、企业之间从事国际投资活动时需要共同遵守的制度或规则。在全球产业竞争中,除了技术和服务层面的竞争外,更重要的是规则的竞争,特别是国际规则;谁主导规则制定,谁将在竞争中处于优势地位[19]。

冷战结束后,在全球化日益加深的背景下,随着国际直接投资活动规模、流动格局、投资形式的变化所引起不同的利益诉求,围绕着对外资保护与促进的分歧,发达国家和发展中国家在双边、区域和多边层次就国际投资规则的目的、结构和具体内容进行反复的博弈、谈判,经过60多年的发展演变,国际投资规则逐渐形成了当前一个缺乏综合性全球多边投资协定,而以双边投资协定(BIT)特惠贸易与投资协定(PTIA)为主体的双边、区域和多边投资协定共存的规则体系。截至2012年年底,国际投资协定总计3196项,其中双边投资协定已经达到2857项,其他协定达到339项。这些协定反映了不同历史背景下国际直接投资流动过程中东道国、母国和跨国公司不同的利益诉求[3](P176)。

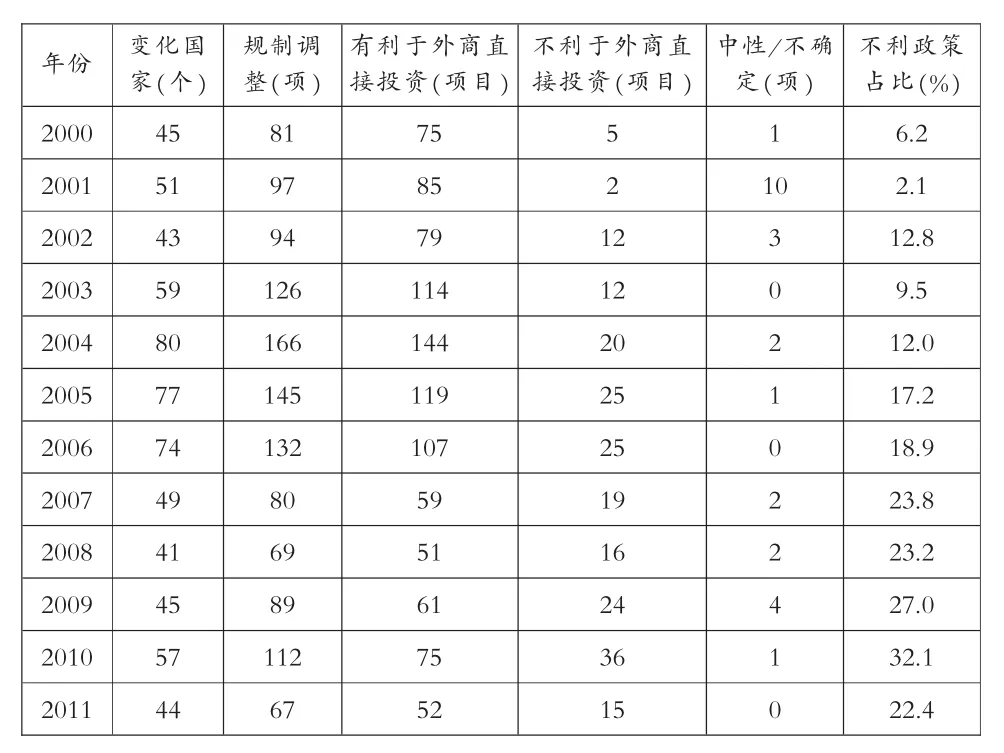

事实上,在国际直接投资规则的制定过程中,一直存在着“加强监管”和“促进自由化”的争论。从20世纪90年代末开始,某些国家基于“经济安全”、“战略产业”等理由对外资并购进行严格审查。来自国有企业的投资和国有机构的投资,在发达国家都引起了比较强烈的反弹,开始出现“投资保护主义”的迹象[20]。2008年金融危机以后,各国外资政策变化的主流仍然是积极地鼓励外商直接投资流入,但另一方面监管和限制的倾向也有所加强。如表6所示,2000—2011年,全球各国累计对1258项外资政策或有关规制进行了修改或调整,其中有1021项政策调整(占81.2%)旨在更多地吸引外商直接投资。与此同时,不利于外商直接投资的政策占比也在逐步上升(见表5),这在一定程度上表明东道国投资保护主义倾向有所滋长[5](P28)。

表5 2000—2011年各国外资政策与规制的变化与调整情况

鉴于金砖国家跨国企业海外并购的迅猛发展,许多发达国家计划开始采取一些新政策措施,对金砖国家国有跨国公司所主导的对外直接投资进行限制。发达国家认为,金砖国家国有跨国公司的所有权特点和治理结构,会引起东道国对其带来的不公平竞争问题和可能引起的国家安全问题的担心。

关注近年趋势可以发现,“加强约束”的比例越来越高,新投资保护主义早在金融危机之前便已抬头。2003年以来,各国已经频繁推出与投资相关的监管或限制措施,投资保护主义不断发酵升级。2008年金融危机之后,投资保护主义更是肆无忌惮。一方面,国际投资保护主义倾向日趋严重,不仅有正式的法律约束和政策限制,还有非正式的行业潜规则和社会文化抵制,再加上最新出现的安全审查等未知因素,投资保护主义的形式层出不穷。另一方面,国际投资保护主义制度化的发展倾向逐渐清晰起来,各国不断推出并逐步完善针对外来投资的政策和法律体系,投资保护步入法治健全的规范化发展阶段。根据《世界投资报告》的统计资料,2003-2010年,投资保护主义倾向的政策变动比例达到21.7%,在2010年更蹿升至历史最高值32.2%,也就是说2010年有将近1/3的政策变动带有投资保护主义的倾向。这一阶段发生的典型事件主要有:(1)美国总统布什正式签署了以“埃克森—弗洛里奥”条款为蓝本的《2007外商投资与国家安全法》①(Foreign Investment and National Security Act)[21],该法不仅是美国第一次以法案形式规定对涉及美国国家安全的基础设施、能源和关键技术领域的交易项目进行审查,也扩大了美国外国投资委员会的对投资主体的审查范围,特别是涉及外国国有或者国家控股的企业和重要的基础设施企业的并购交易[22]。该法同时强化了美国对外投资委员会(The Committee on Foreign Investment in the United States,简称CFIUS)的权力,以保护美国“国家利益”和“国家安全”的名义对可能有损美国“国家利益”和“国家安全”的对外投资进行审核。此法案的通过也成为美国对国家安全审查制度最重要的修订。(2)2008年,美国为了保护战略性工业安全,又发表了《外国直接投资与国家安全报告》,旨在加强对跨国直接投资流入与流出的管理,尤其是对来自于“发展中国家政府控制的企业以及主权财富基金需要加强监管”,此举被认为直指金砖国家。由此可以推测,未来中国、俄罗斯、巴西等国的国有大型能源、矿业和航运企业投资美国必将遭到国家安全审查风险。金砖国家大型企业特别是国有企业将面临着越来越多的障碍与挑战。(3)德国在2009年也对其对外投资法进行了修改,允许国家对来自欧盟以外的对外直接投资进行审核。(4)澳大利亚和加拿大进一步明晰了其相关法律规范,强调对于涉及来自海外“国家控制实体”的并购申请要格外关注[23]。

在国际机制层面,2011年以来,美国就多次在各种政治、经济和外交活动中讨论“竞争中立”原则,并在经济合作与发展组织(OECD)、联合国贸易和发展会议(UNCTAD)等国际组织中推动竞争中立框架(Comparative Neutrality Framework)的推广和落实,使得竞争中立原则引起广泛关注。“竞争中立”的概念可以追溯到20世纪70年代,最早由澳大利亚提出,是指“政府的商业活动不得因其公共部门所有权地位而享受私营部门竞争者所不能享受的竞争优势”[24]。美国认为,自2004年到2008年初,跻身“福布斯世界2000强企业”的企业中有117家是来自金砖国家的巴西、俄罗斯、印度和中国的国有企业,面对全球经济新趋势,美国副国务卿罗伯特·霍马茨(Robert D.Hormats)直言不讳地表示:国有企业借助背后的政府支持,无须提高自身的生产效率或研究创新能力便能在美国市场或第三国市场获得竞争优势,因此美国有必要采取应对措施以消除这一竞争优势。在罗伯特·霍马茨看来,不同经济体之间国有企业占优的市场冲击了私营企业占优的市场,所以世界贸易需要再平衡。在多边框架下,美国借助经济合作与发展组织(OECD)这个政府间平台推动竞争中立概念的普及,试图在竞争中立框架的具体规则中加入更多限制国有企业竞争优势的条款;在双边框架下,2011年签署的《美国—新加坡自由贸易协定》则针对国有企业单独制定了大量高标准的限制条款;近期公布的《欧盟与美国就国际投资共同原则的声明》在呼吁美欧摒除经济保护主义情绪、提供一个开放和非歧视的投资环境的同时,不忘宣称双方政府将共同致力应对来自受益于国家力量的商业企业的实质挑战[25]。

四、影响及挑战

近年来,美国逐渐意识到,随着金砖国家纷纷加入WTO,金砖国家利用国际经济规则的实施机制来遏制某些针对性投资保护主义的能力也在增长。同时,在WTO的发展进程中南北之争再度激化,多哈回合谈判僵局一直无法突破。美国彼得森国际经济研究所的学者因此主张,现在应该结束WTO多哈回合的淤滞状况,战后全球贸易投资协定的老旧模式几乎崩溃。美国现在必须重夺国际贸易与投资规则制定的主导权。随着越来越多的发展中国家(如中国和印度)企业的国际竞争力增强,如何在“公平贸易”的帽子下保护美国企业的利益,美国希望通过新的国际协定来引入竞争性中立条款和劳工保护条款,削弱来自金砖国家企业的竞争力。因此,美国必须另起炉灶,设计新的贸易和投资规则,维持和放大自己在全球竞争中的优势[26]。

美国的意图是将贸易与投资政策的中心逐步向按照美国模式统一国际竞争规则的方向倾斜。目前,由“跨太平洋伙伴关系协定”(TPP)、“跨大西洋贸易与投资伙伴关系协定”(TTIP)、“服务贸易协定”(TISA)和美国《2012年双边投资协定范本》(BIT2012)所引领的国际经济规则的“重构”正在成为影响未来新兴经济体国家发展的新的重大外部因素,牵涉到下一步的经济发展大计、战略走向和在全球经济治理中的定位。在美国“有顺序的谈判”(sequential negotiation)战略的持续推动下,以“准入前国民待遇+负面清单”为核心的第三代贸易与投资规范正在演变成为美国重塑国际贸易、投资和世界经济格局的战略手段。以美国为首的发达国家在国际投资规则制定中引入多种措施,必将对金砖国家跨国企业海外并购产生影响,影响主要表现在以下三个方面:

1.在美国强势主导的TPP谈判中,国有企业问题理所当然地成为多边讨论与博弈的重要话题。美国借道TPP、TTIP、TISA和BIT2012为国有企业参与国际竞争制定规则的意图已经十分清晰[25](P93)。2014年1月20日,美国总统奥巴马在国会大厦发表任内第六份国情咨文。奥巴马在谈及美国的贸易与投资政策时提及中国。奥巴马说,“21世纪,美国产品需要更多的出口。中国希望在世界上经济增长最快的地区定下规则。这将会令我们的工人和商人处于劣势。我们为什么要让这种情况发生?定规则的应该是我们。”[27]目前,美国已告诉其TPP伙伴国,美国希望在2015年夏季之前完成谈判,这样协定就可以在2015年底之前递交国会,赶在2016年总统大选升温之前获得国会的批准[28]。如果TPP、TISA和BIT2012中有关规则上升为全球标准,未来金砖国家企业(包括国有企业)将面临着全新的国际经营环境,对相关国家现有的贸易、投资和发展模式都会提出新的挑战。例如,作为国际投资领域中标准最高的范本,BIT2012不仅涵盖了国际投资协定中所有传统议题(如投资待遇的最低标准、最惠国待遇、征收、转移、代位、损失补偿、投资争端解决等),还纳入了准入前国民待遇、国有企业、劳工、环境、业绩要求等新条款。涉及内容与TTP和TTIP如出一辙,标准和规则均高于目前正在谈判或已签署的其他自由贸易协定,也高于WTO的现行标准。目前,在TTP、TTIP和TISA谈判中,中国、俄罗斯、印度等主要新兴市场国家集体“被缺席”,美国巩固其在全球贸易与投资体系中领导地位的意图昭然若揭。以TPP和TTIP为首的区域贸易协定将着重扩大区域内贸易与投资额,自然对被排除在外的新兴经济体和发展中国家形成遏制[29]。

2.欧盟和美国开始在其各自的投资政策中采纳新的原则,并呼吁其他国家也考虑采纳这些原则,以巩固国际投资市场。2012年4月10日,美国和欧盟发布了《欧盟与美国就国际投资共同原则的声明》规定了七项原则:一是开放和非歧视的投资环境;二是公平竞争的环境,推动竞争中立原则;三是对投资者与投资强有力的保护;四是公平且有约束力的争端解决;五是健全的透明度和公众参与规则;六是负责任的商业行为准则;七是严格适用的国家安全审查[30]。这七项原则集中反映了美欧在国际投资规则领域的立场。其中值得关注的是国家安全考虑已成为当前许多国家进行投资并购审查的重要措施。英国、美国、德国和日本等国家强化了国家安全措施,但对“国家安全”概念没有进行明确的定义。这样,就为发达国家东道国政府扩大审查范围及加强对外资并购的审查保留空间[31]。

3.美国和欧盟开始在国际政治经济的大框架下考虑国际投资问题。美国和欧盟认为,经济互惠并不能阻止战争。全球化需要足以保证公平适用规则的执法者(或霸主)、大国合作或全球治理安排。如果没有共同努力定位国家利益的政治架构,经济框架注定会支离破碎。狭隘的民族主义就会排挤全球承诺。2014年10月,自乌克兰危机以来,美国和欧洲先后出台了新的措施,将制裁俄罗斯的国有能源企业,包括俄罗斯石油运输公司、俄罗斯石油公司和俄罗斯天然气工业股份公司。美国《华尔街日报》披露了将遭受欧盟新制裁的俄罗斯公司清单,涉及3家俄罗斯大型国有石油公司、3家国防工业企业和9家生产军民两用产品的公司。报道指出,“新制裁首次禁止名单上的公司在欧盟融资和贷款。欧盟还准备限制俄罗斯能源和国防公司进入欧洲市场,禁止与俄罗斯能源公司签署新的涉及深水、北极或页岩气项目的油气勘探和生产服务合同。”俄罗斯自然资源和环境部长谢尔盖·东斯科伊承认,制裁措施已经影响了俄罗斯油田的开发和页岩油的开采[32]。

由上可见,以中国为首的金砖国家在未来制定可能的国际直接投资总协定中,并不占有结构性权力的优势,就如同在关贸总协定中那样。在军事角力让位于经济角力的今天,由于金砖国家目前还不具备足够的结构性权力与发达国家抗衡,金砖国家跨国企业进入国际市场就不得不选择接受现行的规则。促使金砖国家跨国企业“自愿”接受此类规则的机制主要来自于以下几个方面:第一,满足特定的规则已成为进入特定国家市场的一个前提条件;第二,由于国际直接投资、国际生产网络和外包的迅速发展,金砖经济体中越来越多的产业已被纳入西方跨国公司国际分工的链条之内,接受这些西方跨国公司产品标准、技术规章与认证制度已成为正常生产、销售和管理活动的必要条件;第三,金砖国家市场中介体系发展滞后,迫使金砖国家的跨国企业不得不接受发达国家的跨国中介机构的认证,进而成为发达国家标准的接受者。例如,在国际资本市场上,国家和企业的融资成本和其资信评级直接相关。而国际通行的资信评级标准主要有穆迪债务评级标准、标准穆尔债务评级标准和惠誉债务评级标准[33]。

因此,为避免国际投资规则的分散化和碎片化,服务于金砖国家的经济发展,金砖国家必须以积极姿态参与多边投资框架的创建,真正成为国际多边投资规则的制定者。与此同时,金砖国家在新一轮国际经贸规则制定中将面临重大挑战。目前,据IMF测算,自美联储的退出政策实行以来,已经导致巴西、中国和印度经济减速超过0.5个百分点。很多发展中国家如印度、南非、墨西哥更是面临财政和国际收支的双赤字,有的国家就业形势也非常严峻。2013年,南非失业率在25%左右徘徊,35岁以下青壮年的失业率更是高达70%。在新兴市场和发展中经济体失速风险进一步加大的情况下,奥巴马政府可能将利用其主导的TPP、TTIP、BIT2012以及TISA全面塑造国际贸易、国际投资,维护以美元为基础的国际金融体系。2015年,TPP协定和TISA协定可能会有阶段性的成果,既为奥巴马政府医改挫折挽回部分损失,也为民主党中期选举增添一些祛码,更为奥巴马的8年任期留下难得的政治遗产[34]。由此可见,美国式“市场至上主义”将成为新一轮全球贸易与投资规则制定的基本理念和主导方向。美国在亚太地区和跨大西洋地区同时推进新一轮贸易和投资谈判,其主要战略目标是借助推动新一轮全球贸易和投资规则重建,重新划分和分割市场,获取制度红利。这种在世界贸易协定体系外建立的谈判协定,旨在构建高标准的贸易投资新规则,构筑其在全球贸易投资领域的新优势。无论是新的全球治理机制(如BRICS),还是新的多边协议(如TPP,TTIP和BIT2012)谈判,都包含着对经济力量和对未来全球经济资源掌控的博弈。国际直接投资环境正发生深刻变化,新的市场准入标准正在重构。这必将对金砖国家经济发展和市场开放带来新的挑战和压力[35]。

注:

①2006年的迪拜环球港务案引起了国会对美国外国投资委员会宽松执法的极大不满。2007年,国会通过《外国投资与国家安全法》,对艾克森-弗罗里奥法案确立的外国投资审查和限制体系作了修正和完善,强化对外国投资和并购活动的审查和限制。修正的重点有:1、国会加强在整个程序中参与及监督作用;2、扩展了艾克森-弗罗里奥法案下“国家安全”的定义和内涵,将“关键基础设施”和“国土安全”作为“相当类似于国家安全”的概念而包括进去;3、国家情报机构对任何会对国家安全造成威胁的外国投资案作单独审核和考虑;4、总统和委员会在对相关投资案进行评估时,须考虑包括对国家关键的基础设施可能造成的影响。参见方之寅:《析美国对外资并购的审查和限制》,《东方法学》,2011年第2期,第131-141页。

[1]陈拯.金砖国家与保护的责任[J].外交评论,2015,(1):1-2.

[2]赵福昌.金砖国家经济发展特点与优势[J].中国金融.2011,(5):18.

[3]李玉梅,桑百川.国际投资规则比较、趋势与中国对策[J].经济社会体制比较,2014,(1):182.

[4]UNCTAD,GlobalInvestmentTrendsMonitor(Special Edition)[R].25 March 2013.

[5]张幼文.开放升级的国际环境——国际格局变化与全球化新趋势[M].上海:上海社会科学出版社,2013.285-287.

[6]黄庐进,梁乘.金砖国家对外直接投资特征比较[J].商业时代,2012,(23):57-58.

[7]杨挺,田云华,邹赫.2013-2014年中国对外直接投资特征及趋势[J].国际经济合作,2014(1):25.

[8]王殿华.转型国家对外投资问题研究——俄罗斯对外直接投资的特征、优势及前景[J].俄罗斯中亚东欧研究,2010,(4):51.

[9]张宝艳.俄罗斯对外直接投资:理论、现状与影响[J].俄罗斯中亚东欧研究,2009(5):46.

[10]联合国贸发会议.2011世界投资报告[R].经济管理出版社,2011.

[11]UNCTAD,World Investment Report,2014[DB/OL]南开大学国际经济研究所网站:http://www.nkiie.com/news1.asp?ArticleID=1312.2014-12-31.

[12]联合国贸易与发展会议.国际生产和发展的非股权形式[A].2011年世界投资报告[C].中国财政经济出版社.2012.

[13]Karl P·sauvant of Jonathan Strauss:固有跨国公司控制着近2万亿美元的外国资产[J].哥伦比亚外商直接投资展望,2012.64.

[14]田春生.俄罗斯“国家资本主义”的形成及其特征[J].经济学动态,2010,(7):125-126.

[15]王伟.俄罗斯的国家集团公司:建立与运行[R].中国社会科学院俄罗斯东欧中亚研究所.俄罗斯东欧中亚国家发展报告(2009年)[DB/OL].http://euroasia.cass.cn/chinese/ Produc-tion/Yellowbook2009/.

[16]Victor Bulmer-Thomas.the Economic History of Latin America since Independence,New York[M].Cambridge U-niversity Press,P.344.

[17]黄琪轩.产权的政治与巴西“经济奇迹”的中断[J].2012年上海第三届国际政治经济学论坛论文集《新兴经济体与国际关系》.

[18]叶祥松.巴西国有企业管理体制及其启示[J].财经科学,1996,(6):65.

[19]李丽.低碳经济对国际贸易规则的影响及中国的对策[J].财贸经济,2014,(9):114.

[20]赵小平.国际直接投资规则和协调机制的构建:现状和未来”[J].市场营销导刊,2008,(5):61.

[21]卢进勇,李锋.国际投资保护主义的历史演进、特点及应对策略研究[J].亚太经济,2012,(4):111.

[22]中华人民共和国商务部国际贸易经济合作研究院.对外投资合作国别(地区)指南[M].北京:商务部投资促进事务局,2012.79.

[23]Karl P.Sauvant,The Regulatory Framework for Investment:Where Are We Headed[M].The Future of Foreign Direct Investment and the Multinational Enterprise Research in Global Strategic Management,Volume 15,pp.407-433.

[24]张琳,东艳.国际贸易投资删的新变化:竞争中立刷的应用与实践[J].国际贸易,2014,(6):48.

[25]毛志远.美国TPP国企条款提案对投资国民待遇的减损[J].国际经贸探索,2014,(1):93.

[26]朱文晖,李华.中美双边投资协定谈判策略思考[J].开放导报,2013,(5):20.

[27]新华网.美国总统奥巴马在国会大厦发表任内第六份国情咨文三次提及中国”[DB/OL].http://www.qh.xinhuanet. com/2015-01/22/c_1114090320.htm.

[28]肖恩,唐南.TPP缔结在望[N].金融时报,2015-02-05.

[29]赵春明,赵远芳.国际贸易新规则的挑战与应对[J].红旗文摘,2014,(21):19.

[30]王婷.竞争中立:国际贸易与投资规则的新焦点[J].国际经济合作,2012,(9):75.

[31]桑百川,靳朝晖.国际投资规则新发展及对中国的影响[J].山西大学学报,2012,(3):226.

[32]陈曦.西方国家加紧对俄罗斯制裁[J].中国新时代,2014,(10):27.

[33]李向阳.国际经济规则的实施机制[J].世界经济,2007,(12):5.

[34]王海峰.国际经济和治理格局变动趋势[J].宏观经济管理,2014,(2):84-87.

[35]张海冰.世界经济格局调整中的金砖国家合作[J].国际展望,2014,(5):19-20.

【责任编辑:林莎】

F 11

A

1000-260X(2015)04

2015-02-12

2011年度国家社会科学基金一般项目“当前中国企业跨国经营的国外政治风险及对策研究”(11BGJ010);上海市浦江人才计划资助项目“中国海外投资企业的权益保护研究”(15PJC006)

黄河,政治学博士后,经济学博士后,复旦大学国际关系与公共事务学院副教授,复旦大学国际政治经济学研究中心副主任,从事国际政治经济学研究。