我国互联网金融的规模与功能分析

段曼丽

【摘要】 以网上投融资、第三方支付/理财平台为模式的新型互联网金融近两年在我国快速发展,在资金总额和企业数量上都有较大增长。尽管与传统金融机构相比规模较小,功能相同,但却具有新的经营方式,给传统金融带来一定冲击。在不同的经营方式和人们社会生活的多样化下两者会竞争、融合发展。但金融中介一贯的信息不对称和管理激励问题仍是所有金融机构以及监管者要面对的问题。只有细分市场避免同质化、整合线上线下资源提高自身优势、参与行业并购等才是互联网金融未来的发展途径。

【关键词】 互联网金融 模式 规模 功能

随着2013年余额宝的问世,2013—2014年间我国互联网金融呈现了爆发的态势,规模大增。尽管大家对互联网金融的概念有较多的争议(乔海曙和吕慧敏,2014),但无论是互联网金融还是金融互联网,其本质都离不开金融。金融,从本质上讲就是资金和信用的交易,主要涉及融资、投资和中介等活动,在渠道上分为直接融资和间接融资。我国现在以银行信贷为主要的融资渠道,根据中国银监会的消息,在2013年末银行业金融机构总资产为151万亿,总负债为141万亿,如此规模下商业银行的经营管理正日益受到互联网金融的冲击。互联网金融作为资金渠道,不论其是融资、投資还是中介平台模式,在快速发展并对商业银行形成冲击的情况下其规模问题值得重视,这促使我们思考我国互联网金融的规模及其对应功能的问题,因为Cochrane(2013)认为对于金融而言,重要的是功能不是规模。

互联网金融早起于电子金融(殷剑锋,2014),同时,网上银行等业务也早已存在,为什么2013年之前我国互联网金融的规模较小,2013年以后就规模暴涨呢?互联网金融的快速发展与其经营模式的创新有直接的关系,因此分析互联网金融的规模问题首先要考察其经营模式。本文将从互联网金融的发展模式出发,分析不同模式下的发展规模,进而分析不同模式下互联网金融的功能,这对于深入认识互联网金融的发展本质与前景有着重要的现实意义。

一、我国互联网金融发展与现有模式

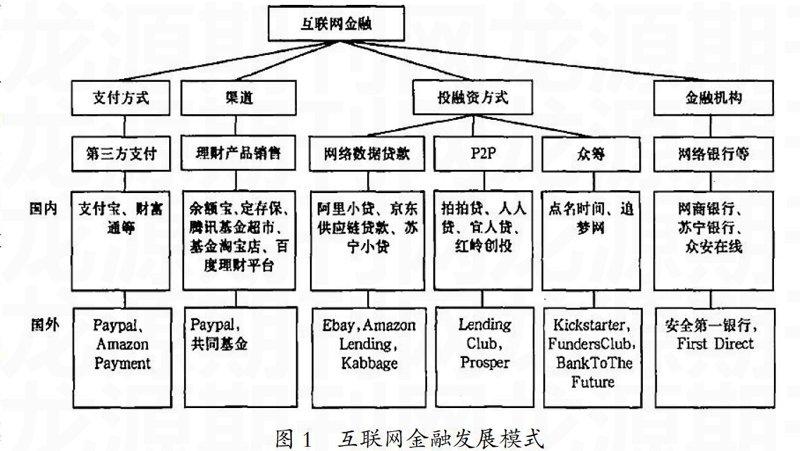

在我国,互联网金融有两种概念:一种是金融的互联网,主要是指金融机构实现了互联网化,将网下业务搬到了网上;另一种是互联网的金融,主要是指互联网企业推出的金融业务。为了综合分析我国互联网金融的全貌,本文同时将这两种概念都包含在互联网金融内,即本文将分析这两种现象,并对它们的模式进行比较分析(见图1)。

尽管谢平和邹传伟(2012)认为互联网金融是既不同于商业银行间接融资,也不同于资本市场直接融资的第三种金融融资模式,但互联网金融毕竟也属于金融的“资金融通”这一范畴。因而,本文从资金融通的角度分析我国互联网金融的发展与模式。

在金融体系中,资金融通主要涉及融资、投资和中介三个方面,投融资是资本逐利的重要载体,而为了降低交易成本和信息不对称,商业银行和投资银行等金融机构承担起金融中介的角色。同时,由于交易成本和信息不对称的影响,金融机构不断分工,呈现不同的机构类型,它们共同为实现资本逐利行为提供服务。信息科技的发展,一方面促使这些传统金融机构不断革新,开设电子金融业务,另一方面促使互联网公司的发展。从市场结构看,商业银行等金融机构由于特殊的准入限制是一个高度垄断的市场结构,互联网公司由于其存在于虚拟空间则是一个高度竞争的市场结构。所以,尽管早期的商业银行等传统机构开展了信用卡、网上银行、网上支付、网上证券与保险等网上业务,但传统金融机构的网下业务仍在不断发展壮大。另外,由于金融机构信息的非标准化,电子金融对传统金融业的颠覆被证明是错误的(殷剑锋,2014)。随着资本市场直接融资业务的快速发展,商业银行等传统间接融资业务受到较大冲击,“脱媒”现象得到关注。但随后又新诞生了“影子银行”等新型金融中介,电子金融的“去中介化”受到质疑。总的来看,由于金融中介的能力优势和比较优势,“去中介”在资金资源相对稀缺的情况下不现实,传统金融机构和互联网新型机构各自不断发展,呈现了竞争与融合的局面。

按照资金融通过程,目前国内互联网金融创新分为支付方式创新、渠道创新、投融资方式创新和金融机构创新四种模式。在资本逐利的主要投融资方式上,出现了以融资为主要目的的众筹,其形式已经发展出了股权众筹、债券众筹、回报众筹和捐赠众筹等多种形式。同时,影响较大的则是以投资为主要目的的P2P、网络小贷等模式。在金融中介上,互联网金融的创新模式则较丰富。第一种是对金融活动中最基本的支付方式的创新,即第三方支付,典型的如网上支付的支付宝和移动支付的微信钱包。第二种是基于平台的销售服务渠道创新模式,一个是进行理财产品销售的渠道,如余额宝等各种宝宝,它们大多在本质上是货币基金;另一个是产品超市或信息平台,提供各种产品以及供求信息,如铜板街、好贷网等。第三种是互联网企业进军金融业带来的金融机构形式创新,如众安在线等。

2013年余额宝的问世及其爆发增长,一方面促使互联网金融在我国快速发展,出现了众多的宝宝产品、理财平台和P2P公司;另一方面促使传统的商业银行也纷纷开展类似网上业务,如互动营销金融服务平台“金融商城”、P2B平台——e融e贷。同时,互联网企业也在不断革新。在筹资方面拓展众筹业务对象,如娱乐众筹“娱乐宝”、“凑份子”。在融资方面,P2P公司纷纷引进风险投资融合发展线上与线下业务。在渠道方面,不仅推出货币基金以外的定期票据理财产品,而且同时推出了销售货币基金、定期理财产品的理财平台,如招财宝。在支付方面,则推出了“先消费、后付款”的“京东白条”。在网络银行方面,出现了全网络化营运的浙江网商银行。此外,在P2P公司出现跑路现象的同时,互联网企业、电商和餐饮企业则创新推出P2B(Person to Business)、O2O(Online to Offline)业务,融合线上和线下资源,如普资华企(P2B)和妙资财富(O2O)。当前,垄断传统金融机构受到竞争互联网金融的严峻挑战,而资金融通的金融活动离不开基本的投融资和中介渠道,如何利用新的技术不断融合线上、线下资源,实现风险管理和资金盈利是各个公司必须面对的,他们必将在更加细分的市场中竞争、合作并不断创新发展。

二、我国互联网金融规模分析

2013—2014年互联网金融快速增长,最为引人注目的就是余额宝。余额宝于2013年6月13日上线,截止到2014年6月30日,余额宝规模达5741.6亿元,2014年上半年余额宝为广大投资者带来的收益超过125亿元,上半年平均年化收益率超过5.4%。用户数也保持了持续增长,截至2014年6月底,用户数已达1.24亿户。然而,近几个月,互联网理财产品的收益率连续走低,余额宝目前规模已经进入平稳增长的成熟期。与此同时,各大银行也纷纷推出与余额宝类似的产品以应对挑战,如平安银行推出“平安盈”、民生银行推出“如意宝”、兴业银行推出“兴业宝”和“掌柜钱包”等。从截至2014年二季度末的数据来看,余额宝仍然一家独大。在银行系宝宝军团中,规模最大的为兴业银行掌柜钱包,规模为519.34亿元;民生银行“如意宝”规模为73亿元,在银行系宝宝中排名第二,与余额宝的规模差距较大。随着2014年货币市场利率的下降,与余额宝类似的货币基金宝宝们的收益不断下降,年化收益率从2014年1月1日的6.74%下降到2014年6月30日的4.23%。

在余额宝规模不断增加、收益率下降的同时,P2P成为我国互联网金融新的亮点。从最初的拍拍贷到宜信、陆金所、深圳红岭创投等,根据壹零财经和网贷之家的数据,截止2014年6月末我国P2P平台数量超过1000家,成交量达到160.4亿元,贷款余额达到476.6亿元,然而累计出问题的平台数达到了172家。

与P2P贷款投资不同,吸引投资的众筹公司在2014年也得到快速发展。根据众筹之家的导航平台,我国现有众筹平台54家。在2014年10月9日,众筹著名的平台众筹网上有11549个项目,已成功990个,众筹中522个。根据梦800网站,众筹网2014年8月筹资金额为539.45万元,9月筹资金额为821.68万元;京东众筹2014年8月筹资金额为227.41万元,9月筹资金额为1173.83万元;淘宝众筹2014年8月筹资金额为2200.33万元,9月筹资金额为1592.09万元。

在互联网金融的销售服务平台方面,诞生于2009年6月的“挖财”是国内最早的个人记账理财平台,5年时间累积了超过8000万的用户。金银猫是国内首家互联网票据理财平台,不仅是一个金融资讯和信息发布的平台,也是一个全方位为个人及机构客户提供涵盖银行理财、基金、信托、券商、保险等各类理财业务的金融服务在线交易平台,采用全新的P2B+O2O+社区网点模式,在银行P2B业务领域是最有实力的平台。2014年5月18日,金银猫理财用户数突破1万人,2014年7月28日,金融e家社区理财服务店突破50家。铜板街是国内首款实现综合理财交易的平台,截止2013年12月31日,铜板街理财平台交易额突破2.7亿元;2014年3月,铜板街APP单日交易额则突破1亿元人民币;在2014年6月,铜板街理财平台交易额已突破10亿元。截至2014年8月,已服务超500万投资者,投资总额累计超50亿元。盈盈理财是国内领先的最早从事基于互联网技术的金融信息撮合交易服务的平台,2013年年注册用户数超过两百万。2014年,盈盈理财针对中小企业融资现状推出P2B/P2P投融资服务模式,截止2014年6月累计用户突破500万,活跃用户突破100万,累计投资额突破30亿元,为投资人带来收益超6000万元。乾贷网是P2B互联网理财平台,截止2014年8月,乾贷网发生额已突破2亿元。招财宝则是在理财产品发布机构、融资人与投资人之间提供居间金融信息服务,以帮助双方完成交易撮合的交易平台,招财宝公司不发布任何理财产品或借款项目,不设立资金池,亦不为交易双方提供担保,2014年8月招财宝的成交额突破110亿元,截止2014年10月8日,累计成交金额为151.2亿元。汇投资是P2C网络投融资平台,2014年7月16日,汇投资用户投资总额突破1亿,2014年10月9日已加入用户23955位,用户投资总额3亿8819万元。PPmoney是理财平台,2013年12月,PPmoney总成交额达10亿,截止2014年6月30日,总成交额突破21亿元,与2013上半年相比,成交量上涨355.53%,注册人数增长662.62%。

总的来看,2014年互联网金融各种模式下的公司在规模上都得到了较大的发展,货币基金理财产品的规模最大,其中余额宝份额最大,其他类似宝宝规模较小。P2P、众筹和平台公司单个规模不大,但数量众多,增长很快,总体规模上P2P的规模相对较大。与商业银行上百万亿的总规模相比,这样的互联网金融规模应该是非常小的,再说商业银行主要依靠企业等大客户,互联网金融主要依靠长尾的社会公众,为什么互联网金融会对传统商业银行造成较大冲击呢?这是因为互联网金融有着和传统金融一样的功能,但却有着更加灵活、一体化、重体验的模式。

三、我国互联网金融功能分析

随着金融的不断增长,一些学者开始思考金融增长带来的影响。过去30年里,无论是占GDP的比例,还是从金融资产的数量以及就业人数等方面,金融服务部门都呈现了较大增长(Greenwood and Scharfstein,2013)。然而,Rajan(2005)則认为尽管去中介化降低了交易成本、提高了资本配资效率并更好地实现了风险分担,但导致了投资人与投资项目间出现了管理者的激励问题,这会改变市场的风险结构,进而影响市场的稳定。Cochrane(2013)认为对于金融而言,重要的是功能不是规模。鉴于此,本文认为从规模上可以看到互联网金融发展的结构和速度,从功能上可以看到互联网金融发展的长度,因为具有优势功能的互联网金融才能走的更为长远。陈龙(2014)认为从金融业的格局上看,P2P和众筹等新的融资手段,虽然属于金融创新,却是对现有金融体系的一种补充,不会对现有格局产生巨大冲击,而结算、支付和利息收入代表了一般用户对银行最主要的需求,支付是金融业最基本也是最重要的功能,得移动支付者得天下。可见,未来互联网金融的发展重点与互联网金融的优势功能有直接的联系。

Merton(1995)认为金融最基本的功能是资源配置,金融系统的功能可以划分为6个:交换商品与服务、提供融资机制、跨时空转移经济资源、管理不确定性并控制风险、提供价格信息、处理信息不对称和激励问题。这些功能传统金融机构能实现,互联网金融则以新的方式和模式从事金融活动,也能实现这些功能。张信(2014)从资金结算与清算、资源分配与集聚和风险管理与分散三个方面对不同互联网产品功能进行简要分析,认为互联网金融越来越体现了其作为金融服务的本来职能。从资金融通的角度,本文认为互联网金融的模式中,销售服务平台实现了网上与网下的资金、理财产品的交换,众筹和P2P等提供了网上投融资机制,O2O则连接了线上和线下资源,她们通过互联网和大数据实现了资金资源的跨时空配置、提供价格信息并分散、控制风险。互联网金融以新的形式实现了传统金融机构的主要金融功能。因此,从互联网金融2013—2014年的爆发看,其竞争优势并不在其功能上,关键在于其实现功能的方式上。谢平(2014)也认为互联网金融创新主要是指互联网技术和精神对金融交易和组织形式的影响,金融的核心功能不变,金融契约的内涵不变,金融风险、外部性等概念的内涵也不变。从过去几年电子金融的缓慢发展与互联网金融的爆发增长相比较看,垄断的传统商业银行等金融机构的方式转变较慢,互联网企业的方式转变比较快。这些方式的转变是一种创新,创新背后的根本经济力量是竞争。

然而,与传统金融机构一样,在互联网金融中,Merton(1995)提到的处理信息不对称和激励问题和Rajan(2005)所担心的管理激励问题却仍然存在,2013年末到2014年初的P2P跑路风波就是一个典型的范例。互联网金融的网上模式降低了交易成本、提高了资金配置效率,但产生了新的投资与被投资对象,产生了新的互联网金融中介,信息不对称和管理激励问题不会消失,同时,由于互联网金融的高度竞争和联系以及网上虚拟交易对象等问题还可能引发系统性风险。

金融产品或者服务本质上是金融合约,作为合约属性必然存在责任与义务的问题,作为金融工具,必然存在风险与收益的问题。互联网金融提供的是与传统金融机构类似功能的服务,但是更加一体化、灵活化,强调客户体验和市场细分。但是,金融活动本质是要实现资本逐利的,互联网金融公司为了保护自身以及客户的利益,有责任和义务去降低信息不对称,努力控制风险。当然,对金融合约责任与义务、风险与收益的管理离不开金融监管,日益综合一体化的互联网金融给我国分业监管的金融监管体系带来了难题。

四、结论与启示

在我国,以电子支付、信用卡等电子金融为模式的早期互联网金融不断发展,以网上投融资、第三方支付/理财平台等为模式的新型互联网金融正快速增长。它们以不同的方式实现金融基本的资金融通功能,本质上都是金融中介。傳统的金融机构在受到资本市场发展直接融资导致“脱媒”的同时,正面临互联网企业等技术公司的互联网金融冲击。不同的经营方式和人们社会生活的多样化注定两者会共同存在、融合发展,在不断竞争中也会有规模与业绩上的冲击,这也正是市场经济的必然。

互联网金融有着与传统金融类似的功能,但也同样面临信息不对称和管理激励问题,整合资源、优化配置风险以及加强监管有助于互联网金融的规模发展与长久稳定。对于不同模式下不同互联网金融公司而言,细分市场避免同质化、整合线上线下资源提高自身优势、参与行业并购等是未来发展的途径。对它们的股权性质、治理结构以及市场结构、产业链的分析是未来要研究的问题。另外,金融规模增长带来的社会效益及成本仍是一个值得进一步探讨的课题。

【参考文献】

[1] 陈宇:风吹江南之互联网金融[M].北京:东方出版社,2014.

[2] 刘姝姝:众筹融资模式的发展、监管趋势及对我国的启示[J].金融与经济,2014(7).

[3] 乔海曙、吕慧敏:中国互联网金融理论研究最新进展[J].金融论坛,2014(7).

[4] 谢平、邹传伟:互联网金融模式研究[J].金融研究,2012(12).

[5] 殷剑锋:“互联网金融”的神话和现实[N].上海证券报,2014-

04-22.

[6] 谢平:互联网金融的基本理论要点[N].21世纪经济报道,2014-

03-10.

[7] 张信:浅析互联网金融产品的不同功能[J].金融与经济,2014(5).

[8] Cochrane J H:Finance:Function Matters,Not Size[J].The Journal of Economic Perspectives,2013,27(2).

[9] Greenwood R、Scharfstein D:The Growth of Finance [J].The Journal of Economic Perspectives,2013,27(2).

[10] Merton R C:A functional perspective of financial intermediation[J].Financial Management,1995,24(2).

[11] Rajan R G:Has financial development made the world riskier?[C]Proceedings-Economic Policy Symposium,Federal Reserve Bank of Kansas City[A].2005 issue Aug.

(责任编辑:熊亚)