上市公司操纵性盈余与所得税成本问题研究

(上海工程技术大学管理学院 上海201620天津英大泰和保险公司天津300000华中农业大学经济管理学院湖北武汉430070)

长期以来,由于上市公司进行盈余管理而导致的会计信息不实已成为政府、学术界和实务界共同关注的重大现实问题。针对这一问题,中外研究者从不同角度进行了思考与研究,并提出了不同的监管建议与治理方案,这些建议与方案虽然都有一定的道理,但又不可避免存在漏洞与瑕疵。其实,任何一种制约盈余管理的措施和机制都不是一劳永逸的,都存在缺失和不足,也都存在失效的可能。本文从所得税成本这一新的视角研究盈余管理的影响因素和经济后果,并进而探求有关政策建议,对于规范证券市场秩序、拓展现代会计研究视角具有一定的理论价值与实际意义。

在资本市场中,公司管理层出于融资、契约和政治管制等目的,往往有意识地进行盈余管理。然而,管理层的盈余管理行为并非毫无成本,当公司在进行盈余管理时,往往面临着财务报告成本与税务成本的权衡。而会计利润与应税所得之间差异的存在,使得某些盈余管理行为并不一定导致所得税负的变化。这是因为,某些业务活动只是影响会计利润,并不影响应税所得,这里我们将其定义为非应税项目损益 (等同于其他研究中的会计利润与应税所得差异)。如果公司主要通过调节非应税项目损益来操纵利润,那么其盈余管理行为并不导致所得税费用的上升。因此,公司有动机通过操纵非应税项目损益,以规避盈余管理的所得税成本。

本文从会计与税法差异的角度出发,通过实证分析企业操纵性盈余所付出的所得税成本,试图厘清盈余管理与所得税的关系,并从成本角度提出了治理上市公司盈余管理问题的新思路。

一、理论假设

本文主要围绕两方面的问题展开,一是盈余管理是否存在所得税成本,以及不同盈余管理方式的所得税成本是否存在差异;二是公司管理层节约所得税成本的动机是否会影响其对不同盈余管理方式的选择,即在操纵盈余时,优先选择低成本的行为方式,而规避高成本的行为方式;其次,当税率存在明显差异时,公司是否会采取一定的盈余管理方式以规避所得税成本。

在对国内外有关盈余管理、盈余管理与所得税关系、所得税改革对盈余管理影响的经典文献和相关理论进行回顾和总结的基础上,通过理论分析提出如下假设:

假设1:上市公司在进行盈余管理时,通过操纵非应税项目损益来规避部分所得税成本。

我国企业所得税名义税率有三档,分别为一般税率25%,小微利企业、高新科技的低税率10%、15%,加上各种税收优惠,实际享受的税率要比名义税率低。理论上,虽然每个企业都有盈余管理及避税动机,但是高税率的公司显然比低税率的公司的动机更为强烈,据此提出第二个假设:

假设2:随着税率上升,上市公司更倾向于通过操纵非应税项目损益规避所得税成本。

二、研究设计

(一)数据来源及样本选择

本文以2013年我国A股上市公司为基本研究样本,剔除金融行业的公司。本文参考叶康涛(2006)对于数据来源的选取,避免合并报表数据对测算结果的干扰及子公司数据披露的不完整,仅选取母公司数据进行测算。本文数据从巨潮资讯网以及国泰安数据库提供的公司年报整理获得。

2013年我国A股上市公司共2516家,在选取样本时,出于推算公司应税所得的目的,我们剔除了如下样本公司:(1)母公司未披露所得税率或所得税费用的(195 家);(2)母公司适用多种所得税率的(310 家);(3)母公司当期所得税为 0 的(38 家);(4)母公司当年亏损(225 家)的;(5)母公司当期税前利润弥补以前年度亏损的(134家);(6)2013 年 金 融 行 业 上 市 公 司 (44家)。最后,共得到1 570家样本公司。

(二)实证模型设计

被解释变量:DBTD为操纵性非应税项目损益,即会计利润与应税所得之间差额减去正常的会计利润与应税所得之间差额。解释变量:DTACC为操纵应计利润;TAX为适用的所得税率。控制变量:DEBT表示2013年公司资产负债率;FIRST表示第一大股东持股比例;STATE表示第一股东为国有股,是则为1,否则为0;LNSIZE为期初资产总额的对数值。

(三)变量测算

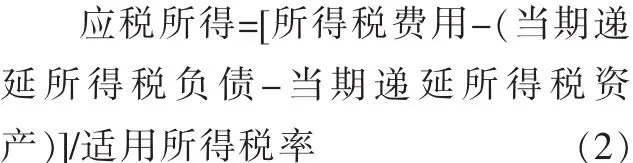

1.非应税项目损益的测算。为了检验回归方程(l),我们首先需要测算上市公司的非应税项目损益,即会计利润与应税所得之间的差额。会计利润数据可以很容易地从公开会计报表中获取,但大部分上市公司并不披露应税所得数据,为此,我们需要推算上市公司的应税所得,在此,本文借鉴龙月娥、叶康涛(2013)对应税所得的计算。

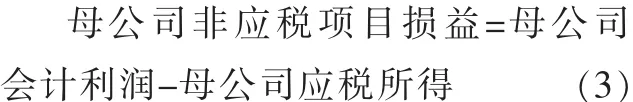

在推算得到母公司应税所得后,我们可以推算母公司非应税项目损益如下:

我们假定,母公司非应税项目损益总额里,部分属于正常的非应税项目损益,为此,我们需要推算母公司正常非应税项目损益 (在敏感性检验部分,我们假定全部非应税项目损益都属于操纵性非应税项目损益,并进行了敏感性检验,本文的主要结论仍然得到支持,但解释能力要低于考虑正常非应税项目损益的模型,这表明上市公司的非应税项目损益中,有一部分属于正常非应税项目损益)。

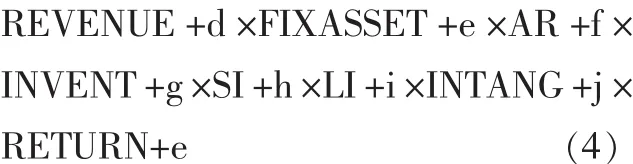

我们采用如下回归方程推算母公司正常非应税项目损益:

其中:BTD为非应税项目损益,即会计利润与应税所得的差额;INTEREST为财务费用;REVENUE为主营业务收入;FIXASSET为固定资产;AR为应收账款;INVENT为存货;SI为短期投资;LI为长期投资;INTAGN为无形资产;RETURN为投资收益。

上述解释变量的选取,主要基于我国所得税会计申报表中有关纳税调整项目的可能的驱动因子。所有变量都除以期初总资产进行标准化。

2.操纵性盈余的测算。我们采用应计利润指标来识别公司的盈余管理行为。本文借鉴Richardson等(2003)和叶康涛(2006)的研究,采用基于资产负债表方法计算应计利润。即采用如下公式计算公司总体应计利润:

其中:TACC为公司总体应计利润;△ASSET为公司年度总资产变化额;△CASH为公司年度货币资金变化额;△LIAB为公司年度负债变化额。

为了更好地考察上市公司盈余管理行为与所得税支付的关系,我们进一步借鉴Rcihardson等 (2003)的思路,将全部应计利润区分为短期应计利润和长期应计利润。

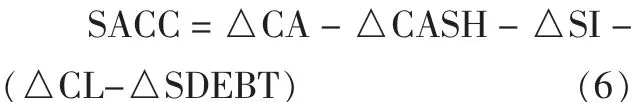

我们定义短期应计利润如下:

其中:SACC为短期应计利润;△CA为流动资产年度变化额;△CASH为货币资金年度变化额;△SI为短期投资年度变化额;△CL为流动负债年度变化额;△SDEBT为短期借款 (包括一年内到期长期借款)年度变化额。

长期应计利润定义为:

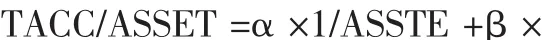

我们采用修正 Jones模型(Deehow,etal.,1995) 测 算 正 常TACC,即:

其中:l/ASSET为期初资产倒数;REVCHANG为 (主营业务收入变化额-应收账款变化额)/期初资产;FIXASSET为固定资产/期初资产。

同时,我们借鉴Whelan和MeNamara(2004)的方法,分别采用如下两个模型测算正常的SACC和LACC:

其中:INT为无形资产及其他长期资产/期初资产,其余变量定义同上。

操纵性应计利润、操纵性短期应计利润和操纵性长期应计利润分别为上述三个回归模型的残差项。

三、实证结果与分析

(一)操纵性非应税项目损益的推算

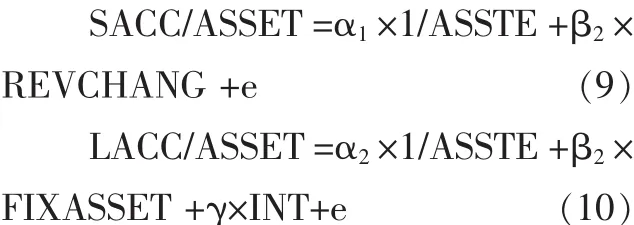

我们首先采用回归方程(4)测算正常非应税项目损益(NBTD)。回归结果见下页表1。从回归结果来看,调整R2达到59.5%,拟合效果不错。进一步的分析表明,投资收益变量、固定资产回归系数为正且显著,表明母公司投资收益越高,则非应税项目损益也越高,固定资产越大,非应税项目损益越高。这很有可能是由于母公司大部分投资收益不需要补税,因此,投资收益在增加母公司会计利润的同时,并不会导致应税所得的上升,从而非应税项目损益增加。固定资产涉及到折旧政策、年限、残值等会计估计内容人为操作空间大。不过,其余所有解释变量都不显著。由于我们并未发现存在多重共线性和异方差等问题,因此,我们认为样本公司的正常非应税项目损益差异主要源于其投资收益及固定资产的差异。

令该回归方程拟合值为NBTD,则操纵非应税项目损益 (DBTD)为:DBTD=BTD-NBTD。

(二)操纵性盈余与所得税成本

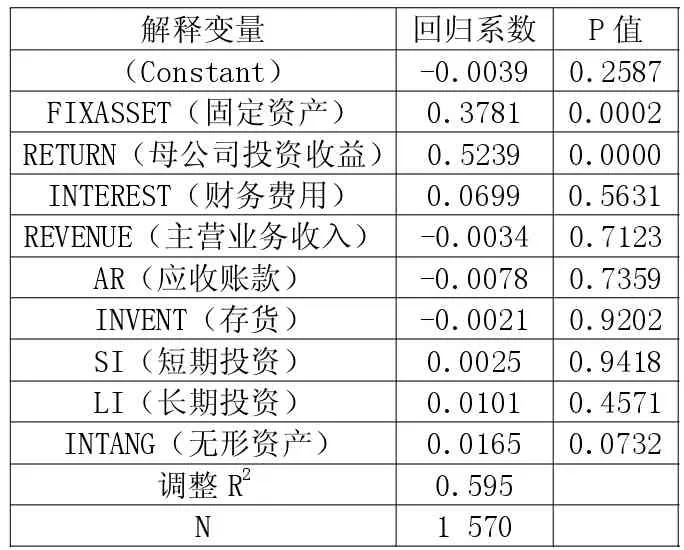

我们下面采用回归方程(1)考察操纵性盈余与所得税成本的关系。回归结果见表2。

表1 正常非应税项目损益测算模型

表2 操纵性盈余与所得税成本

从回归结果来看,调整R2为0.533,拟合效果较为满意。且DTACC在1%置信水平下显著且回归系数为正,同我们所推断的假设1结论相符。这表明在控制其他因素的条件下,公司操纵非应税项目损益会随着操纵性应计利润的增加而增加,即公司可以对非应税项目损益进行操纵,以达到规避盈余管理的税收成本的目的。同时我们可以看出企业通过操纵性盈余项目每增加1元的应计利润,有14.9分的操纵利润可以规避所得税成本。

此外,TAX变量在5%的置信水平下显著且系数为正,平均而言当所得税实际税率增加1个百分点时,操纵非应税项目损益占期初资产比例会增加0.15%,回归结果表明上市公司实际所得税率越高,则公司通过增加非应税项目损益来规避税负的动机越强烈。因此假设2基本可以由此得到证明。

控制变量中除了第一大股东持股比例的回归结果不显著外,其他控制变量在回归模型中均得到了显著的结果,这几个控制变量对企业盈余管理行为均存在一定影响。上市公司通过盈余管理对非应税项目的操纵受到各控制变量的限制。从分析结果来看,企业资产负债率(DEBT)同操纵性非应税项目损益呈负相关,说明债务契约对企业操纵非应税项目起到一定限制作用。控制人类型(STATE)变量符号为负,证明了国有企业在更严格的监管下,其调节所得税负担方面的盈余管理行为受到了一定抑制。公司规模越大,企业财务制度也越健全,企业通过盈余管理操纵非应税项目损益的空间也就越小,回归模型中公司规模(LNASS)变量符号为负很好说明了这个问题。

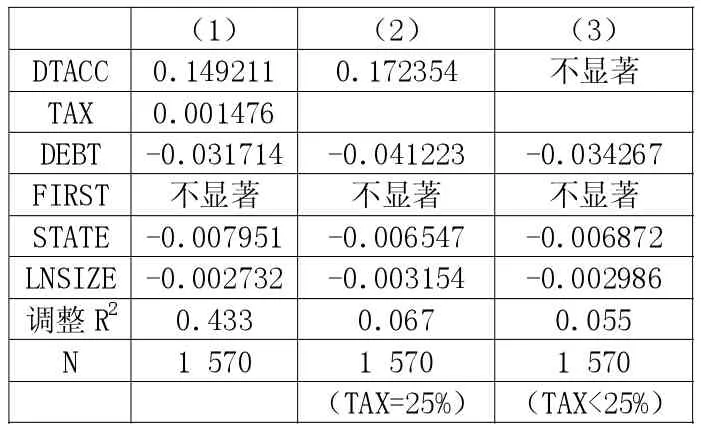

我们对税率等于25%(即没有享受税收优惠)和税率小于25%(即享受税收优惠)两个组别分别进行回归,结果见表 3 回归(2)和(3)中。结果表明,在高税率组别,DTACC的回归系数显著为正,且拟合程度好于回归(1),但在优惠税率组别,DTACC的回归系数不显著。这表明公司通过操纵非应税项目损益规避税负的动机主要发生在高税率组别,而对于享受优惠税率的公司来说,该动机并不强烈。在高税率组别中,每增加1元操纵应计利润,操纵非应税项目损益将增加17.2分,高于总体回归结果。

表3 操纵性盈余与所得税成本(区分税率)

四、结论及建议

(一)主要结论

本文主要从会税差异角度通过考察操纵性盈余与所得税的相关性及企业税率的大小在其中的影响,来分析公司是否通过操控非应税项目以规避所得税成本,并进一步计算出了为操纵性盈余所支付的所得税成本。在分别进行理论分析和实证研究检验之后,本文主要结论总结为以下几点:

首先公司在进行盈余管理时,往往面临着财务报告成本与税务成本的权衡。为了摆脱该困境,公司有可能通过操纵性盈余,以规避盈余管理的所得税成本。本文通过考察2013年我国A股上市的1 570家公司的财务数据实证研究证明了操纵性盈余与所得税成本的关系,分析证实了该结论。企业存在通过操纵非应税项目损益规避盈余管理的所得税成本的动机。同时,上市公司通过非应税项目损益规避盈余税负成本的行为主要发生在高税率组别,而享受了所得税优惠的公司则没有呈现出该特征。

本文分析虽然发现上市公司存在通过操纵盈余损益以规避所得税负的行为,但回归结果也表明,上市公司通过非应税项目损益规避的盈余管理税负成本较为有限,平均每1元操纵利润中,只有15分的操纵利润可以规避所得税成本,这或许是由于进行盈余管理的公司避免因非应税项目损益过高,而引起资本市场或税务当局的怀疑(Mills,1998)。