新常态背景下小微企业融资问题研究

陆顺+汪祖刚

摘 要:本文阐述了当前小微企业融资的需求与发展趋势,分析了小微企业融资难与融资贵问题的根源。本文认为,解决小微企业融资难融资贵问题,需要从提高政策的针对性、执行力、有效性和优化政策的顶层设计四个维度进行突破,形成政策协同效应,从而实现小微企业的资金供求平衡关系。

关键词:小微企业;融资

中图分类号:F830.31 文献标识码:B 文章编号:1674-0017-2015(5)-0016-05

2014年以来,国务院频频出台政策来缓解小微企业融资难融资贵的困局。如何有效解决小微资金互联互通问题再次成为经济“新常态”背景下的紧迫性课题。从市场经济规律来看,小微企业融资难与融资贵的问题本身具有其内在的经济逻辑关系。小微企业融资难与融资贵的问题本质上是对一个问题的两个方面进行描述,因为融资难所以就会出现融资贵的结果。按照市场价值规律的一般原理,当一件商品供不应求时价格就会上升,但经过一段时间调节后,大家都会趋之于生产并提供该类商品,出现供求平衡甚至供过于求状态,其价格必然下跌。但是,对于小微资金这种特殊的商品一直供不应求。可以预计,在未来经济发展中这种需求会越来越大,在较贵的资金价格体系下,并没有出现小微企业资金供求趋于平衡或供过于求的状态。解决小微企业的融资难只有从政策突破入手,小微企业的资金供求才能形成互联互通机制,从而实现小微企业的资金供求平衡关系。

一、相关文献综述

国内外学者对中小微企业融资难与融资贵问题进行了大量的研究和探讨。国外研究中小微企业融资问题的主要理论依据是信贷配给理论,认为信贷市场信息不对称所导致的逆向选择和道德风险,降低了信贷资源配置的效率,从而使企业面临资金缺口。Stiglitz&Weiss(1981)从委托代理理论出发,通过研究信贷市场借贷双方的委托代理关系,系统分析了中小企业融资困难和融资选择的微观机理,并提出了信贷配给理论,研究结果表明中小企业融资困难这一信贷市场的普遍现象是银行金融机构配给的结果。Kenneth(1994)认为,信息不对称将引发商业银行对中小企业实施“信贷配给”行为,使得中小企业陷入融资困境。Barton&Matthews(1998);Gibson(1992);Cavalluzzo, Cavalluzzo &Wolken(2002)考察了企业主主观偏好因素造成中小企业自身融资难的可能性。亦即,处于某种因素的考虑,作为融资主体的中小企业主有可能宁愿选择规模受限的内部融资,而主动避免在银行信贷市场进行外部融资,因而在融资方式选择中显示出某种主观偏好的影响。国内不少学者结合国内小微企业运作特点从不同的视角进行了比较深入的研究,也得出了一些有价值的研究结论和成果。林毅夫(2005)研究指出信息不对称是导致中小企业与金融机构之间融资不通畅的主要原因。王霄,赖雁云(2014)则提出了中小企业融资存在内生和外生融资缺口的新“两缺口模型”。解决小微企业融资难融资贵问题较为复杂,仅靠银行难以奏效,必须政府、银行、企业、社会齐抓共管,形成合力,才能达到最好的效果(赖小民,2009)。陆岷峰(2011)认为,构建中小企业融资与民间资金对接渠道是有效解决中小企业融资难题的关键路径。赵亚明(2012)从经济转型的长期趋势看,构建一个专业化和多层次的小微企业融资体系才是解决小微企业融资困境的根本途径。马乃云(2012)研究发现政府虽然出台了一些财税政策,但政策的效果并不理想,应该进一步加大政府支持的力度,帮助中小微企业渡过难关。罗仲伟(2014)研究表明在金融体系还不够完善的新兴市场,依赖既有的金融机构开发专门针对小微企业的金融产品是解决小微企业金融问题的可行路径。闫永晶(2014)通过对中小企业融资中银企信贷关系的动态博弈分析,进一步表明辛迪加贷款模式对解决我国中小企业融资难问题具有重要意义。孙玉西(2014)认为互联网金融可对中小企业融资难的内外瓶颈有效破解,并明确了中小企业融资在互联网金融时代的未来发展方向。

从已有的研究成果来看,理论界普遍认为,信息不对称是中小微企业融资难最主要的原因。信息不对称引发逆向选择和道德风险两大问题,从而形成较高的信息费用和交易费用。通过反思造成我国小微企业融资困局的原因和解决思路,研究发现,在我国目前的经济金融生态环境下,小微企业融资难融资贵不仅仅是一种单纯的经济运行过程中的问题。大多学者试图通过增加资金供给来解决小微企业融资问题,不仅收效甚微,而且忽视了小微资金供求渠道闭塞这一核心问题。资金渠道问题不解决,再大的资金供给也解决不了小微企业融资难融资贵的问题。本文基于小微企业政策的四大维度,认为解决小微企业的融资难只有从政策突破入手,打通小微资金渠道,小微资金供求才有可能形成互联互通机制,从而实现小微企业的资金供求平衡关系。

二、“新常态”下小微企业的融资难题

可以预计,在经济“新常态”背景下小微企业的资金需求会越来越大,在较贵的资金价格体系下,小微资金的供给渠道不足,小微企业融资难与融资贵的问题仍在一定范围内存在。

(一)小微资金刚性需求会加大

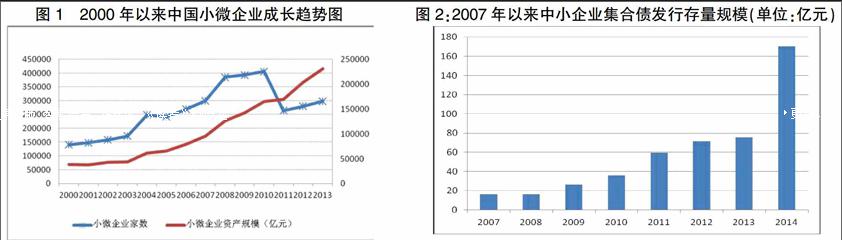

近十年以来,中国国民经济年均10%以上的增长率是以小微企业的膨胀式成长为支撑的。根据《中国统计年鉴》统计,从小企业数量来看,从2000年到2013年,中国小企业数量已从2000年14万户扩大到2013年的近30万户,增长了两倍;从资产规模来看,小企业总资产规模已从3.89万亿扩大到2013年的近24万亿,增长了近6倍;从经济产能来看,小微企业总产值已从2000年的3.67万亿扩大到2013年的40万亿,增长了近10倍。按小微企业近十年来数量、资产规模、经济产能等成长趋势来看,小微企业的投资发展将撬动巨量的资金资源,对小微资金的刚性需求在经济“新常态”背景下会持续加大。从图1中,可以看到,受国际金融危机滞后因素及国内经济结构调整等因素的综合影响,小微企业数量规模在2010年后出现一定程度减少,2011年以后数量出现回升态势;小微企业资产规模一直持续保持快速增长趋势。

(二)小微资金供应渠道仍不畅

从目前中国金融业态来看,中小微企业的融资渠道主要可划分为三大类:直接融资、间接融资和民间金融。在经济“新常态”背景下,三大融资渠道不畅直接导致小微资金供求矛盾。

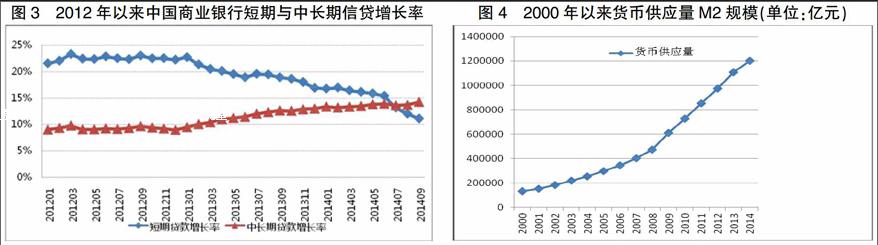

1、直接融资渠道较严。目前,中小微企业的直接融资渠道主要有股票市场的新三板,债券市场的中小企业集合债、小微金融扶持债等品种。随着资本市场不断深化改革发展,在一定程度上对中小微企业融资需求提供了资金渠道。截至2014年10月末,全国中小企业股份转让系统用了不到一年时间挂牌企业数量突破1200家、总市值突破3000亿元、年内挂牌企业融资总额突破100亿元;中小企业集合债的存量规模为170.29亿。但是受市场的开放程度局限,直接融资方式普遍对企业的资产规模、盈利能力、偿债能力、发展能力等指标要求过高,大多数中小微企业的自身条件无法满足直接融资方式的要求。因此,这一渠道在支持小微企业融资问题上的资金供给有限。

2、间接融资渠道受阻。以银行信贷为主的间接融资渠道是中小微企业最主要的外部资金来源渠道。近些年来,在国务院的政策指引下,人民银行和银监会纷纷出台了多项缓解中小微企业融资难融资贵的政策措施,也取得了一定成效。截至2014年上半年,小微企业贷款余额14.17万亿元,同比增长15.7%,比大型企业贷款增速高5.6个百分点,比中型企业贷款增速高2.3个百分点,比各项贷款平均增速高1.7个百分点。但是相比于小微企业的资金的刚性需求,银行的信贷配给仍显不足。从图3中2012年以来中国银行业的贷款结构来看,中长期贷款增速持续上升至15%左右,短期贷款增速明显呈下降趋势至10%左右,总体反映出小微企业的短期资金供给相对于大企业中长期资金供给要小。中长期贷款的增速在2014年7月已超过短期贷款增速,大量的信贷资金投放主要集中于大型国企和大型投资项目,而对于小微资金的信贷配给却相对不足。尽管中国人民银行2014年以来已启动定向MLF和定向降准,释放更多银行贷款资金,同时配置一定比例给中小企业。降低银行准备金要求,新增流动性也不一定必然会流向实体部门,而是流向同业货币市场和债券市场。

3、民间融资渠道收窄。近十年以来,民间金融作为整个金融体系的重要补充,其巨量的社会资金资源以其独有的人缘、地缘、信息等优势为中小微企业的发展提供了大力的支持。受经济下行压力的影响,2013年以来全国各地的民间资本运作出现了大量的“非法集资”、“金融诈骗”、“跑路”、“失联”等案例,整个民间金融环境正发生着微妙的变化,民间资本的风险偏好逐渐降低,避险意识显著增强,市场出借资金规模大幅降低,民间金融渠道持续收窄。

(三)社会资金结构失衡

从整个社会资金面来看,中国资金市场的供给规模仍较大,并未出现资金面趋紧的态势。截至2014年10月,中国社会融资规模已达到135549.30亿元;货币供应量M2从2000年的132487.52亿元增长到2014年10月1199236.31亿元,增长了8.05倍。社会庞量的资金规模之所以无法满足小微企业刚性资金需求,根本的原因在于政策的天花板效应限制了各种可能的供应资金流向小微企业的需求渠道,从而导致了小微企业资金供不应求的结构失衡呈一种常态化。要想解决小微企业融资难融资贵的困局,关键在于捅破政策的天花板效应,疏通资金供求渠道,促进小微资金的互联互通。

三、政策制约是抑制资金供给的根本原因

小微企业融资难融资贵是小微企业自身条件和社会经济金融运行环境综合作用的结果。小微企业资金一直供不应求,但并没有出现资金供求趋于平衡或供过于求的状态。究其原因,是由于政策的天花板效应限制了各种可能的供应资金流向小微企业。

(一)政策的针对性较差

近十年以来,国务院、工业和信息化部、银监会等部门为促进小微企业持续健康发展,频频出台一系列涉及银行信贷、担保体系、民间资本、财税扶持等方面的政策,试图有效解决小微企业融资困局。但是,部分政策条目与解决小微企业融资难并没有必然的内在关系,针对性较差,从而很难达到政策预期效果。

1、从银行信贷配给政策来看,国务院、人民银行、银监会等部门通过行政手段鼓励商业银行加大对小微企业的信贷配给。从银行商业化、市场化经营模式来看,各商业银行出于对小微企业融资所产生的成本、风险和收益等指标的考量,并不能真正做到完全定位于小微客户,而是集中偏好于中大型客户追求规模扩张的同质化发展。

2、从担保扶持政策来看,担保体系的建立为中小微企业的融资提供了很好的增信功能,为缓解中小微企业的融资难起到了一定的促进作用。截至2013年,全国拥有8185家担保公司,在保余额2.57万亿元,放大倍数2.34倍。然而,中国目前的融资担保体系和模式在缓解融资难问题的同时,加剧了企业的融资贵问题。据实地调研发现,担保公司在风险与收益不对称的情况下,以咨询费、手续费、顾问费等收取方式增加了小微企业的融资成本。

3、从民间资本政策来看,民间资本依靠人缘、地缘、亲缘等信息优势为中小微企业的融资难题提供了很好的供给渠道。伴随着近几年的经济形势变化,民间资本运作管理不完善导致了民间资金脱实向虚,风险偏好降低,融资成本高居不下。

4、从财税扶持政策来看,目前中国对小微企业还未实现名单制的分类管理,容易造成扶持对象针对性差,财税扶持资金的低效利用。考虑到小微企业数量多、涉及行业广的特点,对有限的财税资金应该做到“定点定量”,才能充分发挥扶持功效。

因此,如何在解决小微企业融资难问题的政策制定上提高政策的针对性是需要解决的政策问题之一。

(二)政策的执行力较弱

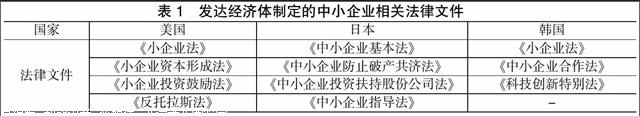

通过比较各国关于解决小微企业融资难融资贵的政策措施,可以看出我国相当一部分政策的执行力较弱,并未达到政策的预期效果。纵观美、日、韩等国通过法律手段对小微企业发展计划、政府扶持、税收优惠等方面进行规范,发挥了不可替代的作用。而我国在小微企业融资政策中缺乏法律手段的有力推进,政策的执行力往往大打折扣。因此,如何在解决小微企业融资难问题的政策制定上强化政策的执行力是需要解决的政策问题之二。

(三)政策的有效性较低

在对小微企业进行市场调研过程中发现,受诸多因素的限制,小微企业的实际有效融资渠道主要还是依赖于中小型城市商业银行、农商行、农村信用合作社等正规金融渠道。相关金融监管部门旨在通过制定多项政策来引导商业银行降低小微贷款利率和社会融资成本,支持实体小微企业的发展。通过调研发现,这类银行业金融机构普遍存在做大规模的同质化偏好。因此,这类银行业金融机构在服务于小微企业时,尽管在一定程度上加大了信贷配给,缓解了融资难的问题,但是对于小微企业的融资成本中包含多种费用,造成小微企业贷款的实际利率很难低于10%以下,政策的有效性较低。因此,如何在解决小微企业融资难问题的政策制定上增强政策的有效性是需要解决的政策问题之三。

(四)政策的顶层设计缺位

小微企业作为经济发展中特殊的微观经济主体,在就业、税收、经济增长等方面发挥重要作用。回顾近十年出台的关于有效解决中小微企业融资难融资贵的政策中,政策的制定者包括国务院、财政部、发改委、工业和信息化部、人民银行、银监会、工商行政管理局、税务总局及各省市政府相关部门;政策的内容涵盖财税、金融、行政、法律等各个方面。由于政策上缺乏顶层设计,难以形成政策的协同合力,收效甚微,主要体现在以下三个方面:

1、小微企业管理分散。中国目前尚未建立针对小微企业的统一管理机构进行集中化管理。“政出多门”的局面无法形成管理政策上的合力,不利于政策的有效发挥,降低了政策功效。

2、服务机构分散。我国目前还未组建真正意义上的小微专营金融服务机构。目前,针对小微企业融资难融资贵困境的服务机构较为分散。国有商业银行、股份制商业银行、城市商业银行等各家商业银行均设立了中小微企业部,但存在无法集中金融资源对小微企业进行专营服务的缺陷。

3、专业化水平不足。小微企业客观上的资产规模小、资质等级差、资金实力弱等先天不足决定了商业银行对小微企业的信贷偏好、信贷模式、信贷产品等必须进行专业化设计,从风险和收益角度进行合理定价。调研发现,民生银行在小微企业贷款方面做了大量的专业化实践,而其他大多数商业银行普遍采取传统的定价和流程进行小微信贷配给,缺乏针对小微企业的专业化信贷产品、信贷流程和风控体系。

因此,如何在解决小微企业融资难问题的政策制定上进行顶层设计,是需要解决的政策问题之四。

四、政策突破是一项多维的系统工程

(一)提高政策的针对性

在有关小微企业融资问题政策的制定过程中,首要的问题是要提高政策的针对性。在现已颁布的部分支持小微企业融资的银行信贷、担保增信、民间资本引入、财税扶持等政策中,存在一定的道义上呼吁,细则不明,过于原则化和条文化。通过提高小微企业政策的针对性是今后政策制定中的首要任务。①对于银行信贷政策而言,如何处理好行政性和商业性的关系是关键。可行的路径为通过政府低成本的财政存款作为商业银行对小微企业信贷配给的一大资金来源。②对于担保增信政策而言,如何促进现有担保模式的转型和发展,真正做到降低企业融资成本是关键。可行的路径为通过政府和金融机构共同出资成立担保机构,并建立风险分担机制。③对于民间资本引入政策,如何构建出系统完备、科学规范、运行有效的开放性资金市场是关键。可行的路径为通过民间资本的阳光化运作,按行业划分成立专营民营银行,比如科技银行、物流银行等,同时可通过互联网金融平台扩大小微企业的融资渠道。④对于财税扶持政策而言,如何对小微企业实现名单制分类管理、差异化扶持是关键。可行的路径为通过名单制管理,对不同行业、不同发展阶段、不同融资方式、不同税种的税收减免政策实行差异化、定点化、定量化,充分发挥政府这只“看得见的手”的作用。

(二)强化政策的执行力

小微企业政策的执行力直接决定了政策的预期效果。通过法律手段强化小微企业系列政策的执行力是各个部门的政策着力点。以十八届四中全会关于全面推进依法治国重大问题为契机,发挥法律政策在解决小微企业融资困局中的强制性。以立法的方式明确小微企业的社会地位,确保相关政策的强制性、可操作性、合规性,做到有法可依、有法必依,这样小微企业的融资政策便有了法律的保障。具体而言,在充分借鉴美国、日本、韩国、台湾等地在服务中小微企业的法律体系基础上,细化和完善《中小企业促进法》、《商业银行法》、《担保法》、《公司法》、《证券投资基金法》等一系列与小微企业融资相关的法律法规,建立起权责明确、操作性强、适用性广的小微企业法律体系。通过强制性的法律手段做到事前约束和事后奖惩相结合,充分强化政策在事中的执行力度。

(三)增强政策的有效性

一方面,实现正规金融市场利率与民间金融市场利率的并轨,让市场在社会资金定价上起决定性作用,优化利率结构,切实缓解小微资金的供求矛盾;另一方面,细化小微不良贷款核销政策、适当放宽这类银行监管指标考核要求、提高小微风险容忍度、创新小微信贷产品、简化小微信贷审批流程、实现小微业务流程再造。

(四)加强政策顶层设计

1、落实小微企业集中化管理。小微企业融资所涉及的经济主体和相关政策具有繁、广、散的特点,只有通过落实小微企业集中化管理,才能充分集中政策资源,对小微企业发展进行集中管理,形成条线化管理路径,从而有效提升对小微企业管理效率。

2、实现金融机构专营化服务。各大银行类金融机构对小微企业同质化信贷配给服务导致资金资源的分散。只有整合金融机构的信贷资源,成立小微企业专营政策性银行,本文实现金融机构专营化服务,解决小微企业的融资困境。

3、提升信贷专业化水平。通过加大对小微信贷的结构调整、流程再造、产品创新、风控灵活等来提升小微信贷的专业化水平,才能满足小微企业的信贷需求。

五、结论与建议

在经济“新常态”背景下,解决好小微企业融资难融资贵问题,对于稳增长、促改革、调结构、惠民生具有非常重要的现实意义。解决小微企业融资困难的问题是一项长期的、复杂的系统工程,不可能在短时间内完全解决,需要政府这只“看得见的手”和市场这只“看不见的手”共同努力。努力的方向和路径在于通过明确和细化政策标准,精简和优化政策流程,确保从政策的针对性、政策的执行力、政策的有效性及政策的顶层设计四个维度进行突破,形成政策协同效应。惟其如此,小微企业的资金供求才能形成有效的互联互通机制,从而实现小微企业的资金供求平衡关系。

参考文献

[1]Barton S L,Matthews CH. Corporate Strategy and Capital Structure[J].Strategic Management Journal 1998,9(6):623-632.

[2]Cavalluzzo K S ,Cavalluzzo L C.Wolken J D.Competition, Small Business Financing ,and Discrimination: Ev-idence from a New Survey[J].Journal of Business,2002,75(4):641-679.

[3]Gibson B.Financial Information for Decision Making: An Alternative Small Firm Perspective [J].The Journal of Small Business Finance ,1992,1(3):221-232.

[4]Kenneth J Arrow. Methodological Individualism and Social Knowledge [J]. American Economic Review, American Economic Association, 1994. 84(2), 1-9.

[5]Stiglitz J E, Weiss A. Credit Rationing in Markets with Imperfect Information[J].American Economic Review,1981,71(3):393-410.

[6]赖小民.缓解当前中小企业融资难的政策思考[J].中国金融,2009,(2):61-63。

[7]林毅夫,孙希芳.信息、非正规金融与中小企业融资[J].经济研究,2005,(7):35-44。

[8]陆岷峰,张惠.中小企业融资与民间资金对接渠道建设研究[J].江西财经大学学报,2011,(1):31-37。

[9]罗仲伟,贺俊.国外优化小微企业发展环境的实践[J].求是,2014,(11):28-29。

[10]马乃云,张安安.完善财税政策促进中小微企业发展[J].中央财经大学学报,2012,(8):7-10。

[11]孙玉西.互联网金融时代下中小企业融资问题研究[J].湖北经济学院学报,2014,(10):37-38。

[12]王霄,赖雁云.配给之谜 信贷配给还是自我配给[J].现代财经,2014,(10):36-45。

[13]闫永晶,李存金,杨青.基于博弈论分析辛迪加贷款与我国中小企业融资难问题[J].科技和产业,2014,(5):156-161。

[14]赵亚明,卫红江.突破小微企业融资困境的对策探讨[J].经济纵横,2012,(11):56-59。

The Research on Issues of Financing of Micro and Small Enterprises under the Background of the New Normal

LU Shun1 WANG Zugang2

(1School of Economics and Management, Nanjing University of Science and Technology, Nanjing Jiangsu 210094;

2 Golden Credit Rating International Co., LTD., Nanjing Jiangsu 210005)

Abstract:The paper expounds the current demand and the development trend of the financing of micro and small enterprises and analyzes the roots of the problems why it is difficult and expensive for micro and small enterprises to financing. The paper thinks that to solve these problems, measures should be taken from such four aspects as improving the pertinence, execution, effectiveness of the policies and optimizing the top design of the policies. The four dimensions should form the policy coordination effect so as to realize the balance between the capital supply and demand of micro and small enterprises.

Keywords: micro and small enterprise; financing

责任编辑、校对:杨振峰