管理层激励与盈余管理的实证研究

张芫 张建平

【摘 要】 文章基于委托代理理论,以2010—2013年我国制造业上市公司数据为研究样本,应用修正的Jones模型,从管理层的货币性薪酬和股权激励两个方面,对管理层激励与盈余管理之间的关系进行了实证研究。研究发现:管理层货币性薪酬和股权激励均与盈余管理呈正相关关系。此外,以管理层是否持有公司股票为标准将样本进行了分组研究,证实在高管未持股时,盈余管理的程度更加严重。

【关键词】 货币性薪酬; 股权激励; 盈余管理; 制造业

中图分类号:F275 文献标识码:A 文章编号:1004-5937(2015)15-0058-04

一、引言

盈余管理指的是企业管理者为了谋取私人利益,有目的的、不是完全中立的对公司财务报告进行调整和控制的行为,其本质是对财务报告的一种“披露管理”(Schipper,1989)。已有研究发现,薪酬契约是盈余管理的一大动机。基于委托代理理论,在经济发展过程中,企业的所有者慢慢地发现自身越来越没有足够的时间和能力来经营企业,于是他们寻求职业经理人来代替他们行使管理企业的职能,这样企业的所有权和经营权逐渐相分离。但是,公司实际持有人和代理人的目标函数并不一致,持有人以股东价值最大化为目标,他们希望公司的股价能够持续走高,以给他们带来丰厚的报酬;而代理人则更多地考虑自身是否能够获取最大的报酬。近年来,许多企业高管薪酬与企业经营绩效的负相关引起了公众的广泛关注,人们开始怀疑以会计盈余为基础的高管报酬契约是否行之有效。公司管理者为了使得自身效用最大化,有动机采取盈余管理的行为,粉饰真实的财务数据,以期获得最大的报酬。于是如何制定管理者激励机制逐渐成为现代公司治理机制中的一个重要组成部分,同时高管薪酬制定和盈余管理之间有没有必然的关系也成为公司财务研究领域的一个重要课题。

针对这些现象,本文利用修正的Jones模型,研究管理层激励与盈余管理之间的关系,以期为企业高层管理者薪酬激励制度的改进和上市公司盈余信息披露质量的提高提供有效的经验证据。

二、文献回顾

国外学者很早就开始了对高管货币性薪酬与盈余管理之间联系的研究。美国学者Paul. M. Healy早在1985年就已经证实管理层的奖金实施方案与会计决策之间存在着联系。他发现在奖金方案与会计盈余上下限之间挂钩的前提下,管理层在实际收益高于盈余上限的当年将会适当地调减利润,其意图是在保证本期奖金的基础上,最大化以后年度的奖金;而在实际收益低于盈余管理的下限时,管理层将会大幅度地调减利润,增加以后年度获取奖金的可能性。Steven Balsam(1998)通过研究分析得到可操纵性应计项目将会影响管理者的报酬,管理者通常会选择有利于自身的会计方法来调整利润,以增加薪酬。Ferdinand A. Gul等(2003)以1993年澳大利亚证券交易所上市的648家企业为样本,验证了以会计盈余为基础的报酬契约会促使公司高管产生盈余管理的动机。另外,部分外国学者也研究了股权激励与盈余管理之间的关系。Warfield(1995)研究发现管理者持股比例与可操控性应计利润的绝对值呈反向关系。Kadan(2005)发现公司实行限制性股票和股票期权的政策会激发管理层盈余管理的动机。Bergstresser等人(2006)通过实证研究发现公司高管持有的股票期权数额越大时,公司越有可能出现盈余管理的现象。

国内学者从高管薪酬视角对盈余管理的研究较晚,李延喜等人(2007)最早开始了这方面关系的研究。他们通过使用多元回归的实证方法发现:管理层有以实现自身报酬最大化为动机来增加公司利润的盈余管理行为。通过应用LISREL模型,王克敏(2007)采用2001—2004年我国沪深两市1 914家公司的样本数据,对高管的年度报酬与盈余管理之间的相关性进行了研究,发现两者呈正相关关系,而CEO持股比例与盈余管理负相关,但相关性并不显著。朱星文等(2008)将盈余管理作为虚拟变量,对管理层报酬敏感性、盈余管理和董事会三者之间的相关性进行了研究,发现公司高管为了达到增加报酬的目的,通过向上的盈余管理来调增会计收益的现象较为普遍。

从上述文献可以看出,目前国内就管理层激励机制对盈余管理影响的研究较少,已有的基本上是从CEO的报酬方面来研究的,并且大多存在数据较为陈旧等问题。针对已有研究的不足,本文以我国制造业上市公司为特定研究背景,以2010—2013年上市公司的数据为研究样本,采用修正的Jones模型,对管理层(包括董事会、独立董事和高级管理人员三方面)激励机制的制定与盈余管理之间是否存在联系的问题进行研究,以期获得我国上市公司基于管理层薪酬激励视角的盈余管理的经验证据。

三、理论分析与研究假设

在公司的实际经营活动中,由于股东和管理者的目标函数不一致,往往会产生“道德风险”。这种情况下,股东通常会通过设计一个以公司绩效为基础的薪酬激励制度来约束管理者的行为,以减少代理成本和由于信息不对称所导致的风险。然而,已有研究证明管理层的收入与公司长期绩效关系不大,而与短期绩效联系较紧密。作为一个理性的经济人,管理层为了追求自身利益的最大化,有动机通过盈余管理来提高公司短期绩效,最终增加自己的收入。因此,提出如下假设:

H1:高管货币性薪酬与盈余管理程度正相关。

在企业管理层的激励方式中,除了货币性薪酬的激励,还有一种方式是股权激励。高管持股的收益与股价密切相关,而股价又与公司的业绩密切相关,这使得管理层为了获得高额的报酬会采取利己的会计方法与程序来增加盈余,使得股价上涨,以期在行权时能获得更大的收益。因此,提出如下假设:

H2:高管股权激励与盈余管理程度正相关。

我国上市公司中,大部分企业高管的持股比例为零。在高管持有公司股份的情况下,高管实行盈余管理时会兼顾公司的利益,会在自身利益与企业之间权衡,使自身利益与企业利益最大限度地趋于一致。因此,提出如下假设:

H3:高管持股时,盈余管理与高管薪酬的相关程度比高管零持股时低。

四、实证分析

(一)应计盈余管理的计量

企业的净利润一般由应计利润(TA)和经营现金流量(CFO)两部分组成。因为与会计核算方法的选择无关而与公司的收款活动相关,所以经营现金流量很难被操控。应计利润可分为非操控性应计利润(NDA)和操控性应计利润(DA)。一般来说,管理层都是通过操纵公司应计利润来改变盈余,因此选择操控性应计利润来表示盈余管理的程度。本文拟采用修正的Jones模型来度量应计盈余管理的程度。由于应收账款常被认为是盈余管理的重要手段之一,所以在修正的Jones模型中,销售收入的变化减去了应收账款的变化额。修正的Jones模型如下:

其中,TAi,t表示公司i第t年的总应计利润,NIi,t表示公司i第t年的净利润,CFOi,t表示公司i第t年的经营现金流量净额。Ai,t-1表示公司i第t-1年的总资产,?驻REVi,t表示公司i第t年相比第t-1年营业收入的变动额,?驻RECi,t表示公司i第t年相比第t-1年应收账款的变动额,PPEi,t表示公司i第t年固定资产的原值。NDAi,t表示公司i第t年非操控性应计利润,DAi,t表示公司i第t年操控性应计利润。?琢1,?琢2,?琢3的估计值使用各年度的数据,通过公式(2)进行最小二乘法回归求得,?着i,t为残差项。

(二)数据来源与样本选择

本文以2010—2013年沪深两市A股主板制造业上市公司为研究样本,由于部分指标需要前一年的数据为基准,所以选取了2009—2013年的上市公司数据。为保证准确性和完备性,剔除了以下样本:(1)金融和保险行业的上市公司样本;(2)期间被ST、*ST、PT等特殊处理的上市公司样本;(3)期间新上市的公司样本;(4)所需财务数据缺失的公司样本等。最终得到可用样本4 350个,其中2010年977个,2011年1 089个,2012年1 125个,2013年1 159个。本文的数据全部来源于RESSET数据库,数据处理运用EXCEL和SPSS 21.0完成。

(三)模型与变量说明

表1为模型变量说明。

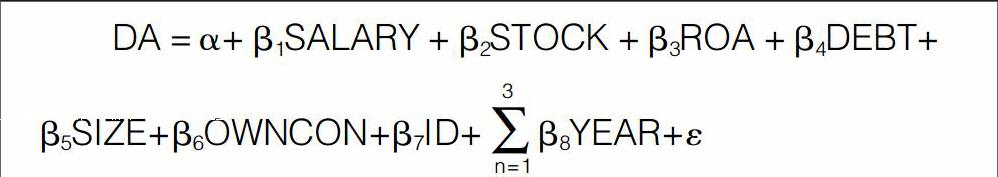

为了检验高管薪酬对盈余管理程度的影响,建立了以下多元回归模型:

(四)实证结果分析

1.描述性统计

由表2可知,我国上市公司盈余管理的现象非常普遍,几乎所有的上市公司都进行了向上或者向下的盈余管理。可操纵应计利润的平均值和中位数均为正,说明我国有一半以上的上市公司进行的都是向上的盈余管理。从管理层激励变量来看,高管报酬对数的最大值和最小值之间的差额约为6,说明我国上市公司高管年薪的差距较大。高管持股比例普遍较低,中位数仅为0.00021,说明有大约一半的企业高管零持股,这和我国对高管持股的政策有关。高管人员几乎只有在公司初次发行、增发新股和配送股时可以获得公司的股票,并且我国对上市公司高管买卖公司股票的限制也非常严苛,这些都导致了上市公司高管的持股比例不高。从控制变量来看,资产净利润率的均值为4.84%,表明我国制造业上市公司盈利能力良好;资产负债率的均值为43.9%,说明企业债务水平良好,但最大值达到411%,说明部分企业的负债仍然过高;虽然股权集中度的均值仅为36%,但最大值却达到了99%,说明“一股独大”的现象仍然严重;独立董事变量的中位数仅为33.33%,说明我国制造业上市公司董事会中独立董事所占比例仍然偏低。

2.相关性分析

由表3 Spearman相关性分析可知,解释变量SALARY、STOCK与被解释变量DA在0.01显著性水平下的相关性系数均为正,表明高管货币性薪酬、持股比例与盈余管理均呈正相关关系,初步证实了本文的假设。控制变量中资产负债率与DA呈负相关关系,表明企业的债务水平越高,越能抑制公司高管进行盈余管理的动机;资产净利润率、资产规模、股权集中度、独立董事比例均与DA呈正相关关系。另外,从总体上看,各变量之间的相关性系数均不高,可预测模型不会出现严重的多重共线性问题。

3.多元回归分析

由表4可以看出,管理层薪酬的替代变量SALARY与盈余管理DA的估计系数为0.007,符号为正,并且通过了10%的显著性检验,这证明了假设1:高管货币性薪酬与盈余管理程度正相关,即公司管理层有为了获得高额报酬而进行盈余管理的动机。股权激励的替代变量STOCK与盈余管理DA估计系数为0.057,二者在1%的显著性水平下正相关,说明高管股权激励与盈余管理程度正相关,也说明高管为了获得更多的股权,有动机对公司进行盈余管理操作,这同时也证明了假设2。

在控制变量中,净资产利润率、债务水平、股权集中度、独立董事比例分别在不同显著性水平下与盈余管理呈正相关关系。净资产利润率为企业评价业绩的指标之一,与盈余管理呈正相关关系,说明企业利用正向盈余管理的手段来调增净利润。资产负债率与可操纵应计利润呈正相关关系,印证了债务契约假说,即在其他条件相同的情况下,公司债务水平越高,管理层越有可能选择增加收入的会计程序和方法。公司规模变量与盈余管理的估计系数为负,但并不显著,所以笔者认为盈余管理与公司规模仅存在微弱的负相关关系。这基本上符合了政治成本假说,即规模大的公司更易受到监管部门和社会舆论的监督,公司内部控制也更为完善,这也在一定程度上抑制了管理层盈余管理动机的产生。股权集中度变量与盈余管理呈正相关,表明大股东控制越紧密的企业越有可能进行盈余管理。独立董事作为监督公司管理层和大股东的经营决策行为、维护中小股东利益的一种重要机制,在理论上应该起到抑制公司盈余管理行为的作用,但回归结果却显示独立董事比例与盈余管理呈正相关关系。这是因为:(1)我国上市公司中独立董事虽未在公司任职,但其与公司股东和管理层的联系都较为紧密,很难作出独立的判断,监督作用也不强;(2)从之前的描述性统计中可以看出,我国制造业独立董事比例的均值为36%,仅略高于我国对上市公司独立董事比例的最低要求,这说明我国独立董事在董事会中所占的比例仍然较低,未形成一定的规模,并不能很好地发挥其监督的职能。

由表5可以看出,两组高管的货币性薪酬与盈余管理的估计系数均为正,但在高管持股时,相关性并不显著,证明此时高管的货币性薪酬与盈余管理并无显著联系。可以得出结论:高管持有公司股票时,其利用盈余管理来调整公司利润的动机较高管未持股的公司小,假设3成立。

五、研究结论

本文基于委托代理理论,应用Jones模型,以制造业上市公司数据为研究样本,从高管货币性薪酬和股权激励两个方面探讨了管理层激励与盈余管理之间的相关性关系。实证研究的结果证实了管理层货币性薪酬和持股比例均与盈余管理之间存在着正相关关系,表明制造业上市公司管理层为获取高额报酬而进行了盈余管理。通过进一步将样本分为高管持股组和高管零持股组发现:相比高管持股比例为零的上市公司,高管持有公司股票时,盈余管理与高管薪酬的相关性较低。这说明,在高管的报酬契约中采取以货币性薪酬和股权激励相结合的方式,会在一定程度上缓解管理层以增加报酬为动机的盈余管理行为。

【参考文献】

[1] 陈胜蓝,卢锐.新股发行、盈余管理与高管薪酬激励[J].管理评论,2011(7):155-162.

[2] 戴云,刘益平.高管薪酬诱发盈余管理的实证研究[J].工业技术经济,2010(1):146-150.

[3] 付琳琳,李延喜,冯宝军.我国上市公司高管薪酬与盈余管理的关系[J].技术经济,2011(8):113-117.

[4] 李延喜,包世泽,高锐,等.薪酬激励、董事会监管与上市公司盈余管理[J].南开管理评论,2007(6):55-61.

[5] 冯莉.所有权结构、公司治理与盈余管理的关系探讨[J].会计之友,2014(34):45-59.

[6] 谭军良.国企高管薪酬激励与公司盈余管理[J].宏观经济研究,2012(11):86-91.

[7] 王克敏,王志超.高管控制权、报酬与盈余管理——基于中国上市公司的实证研究[J].管理世界,2007(7):111-119.

[8] 袁知柱,郝文瀚,王泽燊.管理层激励对企业应计与真实盈余管理行为影响的实证研究[J].管理评论,2014(10):181-196.

[9] 周晖,马瑞,朱久华.中国国有控股上市公司高管薪酬激励与盈余管理[J].财经理论与实践,2010(4):48-52.

[10] 朱星文,蔡吉甫,谢盛纹.公司治理、盈余质量与经理报酬研究——来自中国上市公司数据的检验[J].南开管理评论,2008(2):28-33.

[11] Brad a.Badertscher. Overvaluation and the Choice of Alternative Earnings Management Mechanisms[J]. The Accounting Review, 2001(5):1491-1518.

[12] Gaver J J., Gaver K M., Austin J R. Additional Evidence on Bonus Plans and Income Management[J]. Journal of Accounting and Economics, 1995,19(1):3-28.

[13] Healy P M. The Effect of Bonus Schemes on Accounting Decisions[J]. Journal of Accounting and Economics,1985(7):85-107.

[14] Nagar V., Nanda D., Wysoki P. Discretionary Disclosure and Stock-based Incentives[J]. Journal of Accounting and Economies, 2003(34):283-309.

[15] Shuto A. Executive Compensation and Earnings Management: Empirical Evidence from Japan[J].Journal of International Accounting, Audition & Taxation, 2007(16):1-26.