坚持“外修内养”破解“两个在外”努力实现我国集成电路产业新突破

中国半导体行业协会集成电路分会副理事长兼秘书长 于燮康

坚持“外修内养”破解“两个在外”努力实现我国集成电路产业新突破

中国半导体行业协会集成电路分会副理事长兼秘书长 于燮康

1 集成电路产业“两个在外”的严峻现实

据海关总署统计,2013年中国进口集成电路2 313.4亿美元,同比增长20.4%;2013年中国出口集成电路877亿美元,同比增长64.1%。进出口逆差1 436.4亿美元。2014年中国进口集成电路2 184亿美元,同比下降6.9%。出口集成电路610.9亿美元,同比下降31.4%。进出口逆差为1 573.1亿美元,同比上升9.5%。中国台湾地区、韩国和马来西亚是我国内地集成电路进口来源的前3位。出口方面,中国香港、中国台湾地区和新加坡是国内集成电路出口市场的前3位。从进口来看,我国内地对进口集成电路需求较大且境外代工业务占相当比例。

再看2014年中国进口集成电路2 856.6亿块,进口金额2 184亿美元;出口集成电路1 535.2亿块,出口金额610.9亿美元,进出口价格差异说明进口产品较出口高端,且产品附加价值高。而我国出口产品较为低端,或者说代工价格低廉。

中国的消费市场十分巨大。据2013年统计,共销售8 100万台PC,3.75亿支手机,2 000万辆汽车及5 600万台彩电。据IC Insight统计,中国是全球最大的IC消费市场,2014年真正在中国消耗的IC约达1 000亿美元,也就是说,在中国进口集成电路2 200亿美元中有近1 200亿美元的逆差来自海外代工业务。

从以上分析我们不难看到,就我国集成电路产业的发展现状,中国集成电路产业仍然存在着极大的发展压力。集成电路进出口逆差巨大且呈逐年上升趋势的表象,反映出我国集成电路制造业这块短板相对突出,更表现出与国际先进水平差距大的实质,最终表现在集成电路产业“两个在外”的严峻现实,一方面集成电路设计企业的产品主要在海外或外资企业加工;另一方面集成电路制造企业的主要业务也在海外。

在我国经济产业转型升级加快的大背景下,国产集成电路在国内有着巨大的市场替代空间。同时,从国家安全角度来讲,作为电子信息产业的基石,我国关键集成电路基本都靠进口,如通用计算CPU、存储器、通讯芯片、高端显示器件、各类传感器等,特别是在斯诺登将美国棱镜计划公诸于世之后,我国信息安全更是受到了前所未有的挑战和威胁。

2 制造业的短板尤为突出,制造能力弱,生产规模小,投入严重不足

中国半导体市场和集成电路市场的需求一直稳步增长,中国半导体消费市场的增长率达到14.6%。然而,中国半导体产品销售额和中国集成电路产品销售额却较低,2013年的中国集成电路产品销售额仅占全球份额的16.09%。中国的集成电路产品制造能力弱,生产规模小,不仅造成中国在国际竞争中的发展空间有限,而且不能确保国内的信息安全和产业安全。

2.1 芯片制造在三业发展中严重失调

随着国内集成电路产业的发展,IC设计、芯片制造和封装测试三业格局也在不断优化。就三业发展速度来看,“十五”、“十一五”以及“十二五”期间,IC设计业发展速度始终保持领先,其在国内集成电路产业中的龙头地位日益凸显。封装测试业增长平稳,且随着国内封测企业大规模开展跨国收购兼并,封装测试业也呈现出加速发展的势头。而对于国内芯片制造业发展,由于项目投资金额大、制程技术进步快、企业国际化竞争程度高,导致“十一五”以来除海力士(无锡)、INTEL(大连)、三星半导体(西安)等外资项目外,而本土芯片制造企业投资相当之少,这也导致了近10年来国内芯片制造业增速相对较低。据中国半导体行业协会统计,2014年中国集成电路产业销售额为3 015.4亿元,同比增长20.2%。其中,设计业增速最快,销售额为1 047.4亿元,同比增长29.5%;制造业若排除西安三星投产的影响,2014年增长率仅为11%,销售额约661.7亿元;封装测试业销售额1 255.9亿元,同比增长14.3%。制造业只占到全国同业总值22%的份额。

2.2 产业技术严重滞后

我国芯片制造业,根据中国半导体行业协会的统计,2013年全年收入达到600.86亿元,比上年增长19.9%。其中本土企业总收入为266.6亿元,占中国10大芯片制造企业(含外资)全部收入454.1亿元的 58.7%,占中国整个芯片制造业收入的44.37%,可见本土芯片企业占量较低。在先进工艺方面,工艺技术进步严重滞后,国内最大最先进的晶圆代工企业——中芯国际集成电路制造有限公司,2014年底或2015年初量产28 nm技术,与国际上14 nm技术即将量产的情况相比,中国大陆又落后了2代技术。

我国封测代工业,目前国内规模以上集成电路封装测试企业有83家,其中本土企业或内资控股企业占32.5%,其余为外资、台资及合资企业。内资企业以封测代工业为主,外资企业以IDM型为其母公司封装测试自有产品为主。在封测前十大企业中,内资企业销售收入占到35.7%。随着智能手机、平板电脑、智能电子产品和消费类产品领域对高端封装产品的需求快速增长,而我国集成电路封测企业先进封装(高端)仅占其企业封测总值的20%份额。尽管在市场拉动和政策支持下,我国封装测试技术逐步接近国际先进水平,但产业发展主导能力仍然较弱,高阶封测技术大都掌握在国际大厂手中,产品技术总体处于中低端为主、附加值低,竞争力不强,价格竞争无序压力大。

2.3 芯片制造和先进封装产能严重不足,制造资源越来越少

中国已经成为半导体市场需求规模全球第一的国家。根据IC Insights的数据,中国的半导体市场需求已占到全球市场需求的30%左右。从目前的产能情况来看,300 mm(12英寸)晶圆产能中国的缺口较大。中国大陆厂商仅掌握全球不到1%的300 mm晶圆产能,位于中国大陆(包括外商独资)的300 mm晶圆产能则有8%。2008年以来,一批传统的IDM公司已经(或将要)停止建设新的生产线,逐渐转型为集成电路设计企业,预计需要外协的产能价值约300亿美元,产能需求将十分旺盛。而中国大陆内资芯片制造业现有产能与市场需求方面存在的差距巨大,全部300 mm月产能不到5万片晶圆。十大制造企业中的天津中环、吉林华微是以器件制造为主,西安微电子以航天器件为主要业务。在产能方面,从2012年下半年以来,先进工艺的产能已经出现供不应求的现象。

尽管在国家政策的支持下,我国集成电路产业得到了快速的发展,但我国集成电路产业的投入还是严重不足的。1965~1999年,国家对集成电路产业35年的累计投资不足200亿元人民币,不及Intel公司2000年106亿美元投资额的1/5,其中100亿元用于华虹的我国第一条200 mm(8英寸)生产线建设。2000~2012年,中芯国际的中外投资合计100亿美元,成为中方可控的上市公司;同时也成立了大连英特尔、无锡海力士、西安三星等以外资为主的集成电路企业,合计引进外资约265亿美元。而三星、Global Foundries等企业每年投入巨资扩产,仅英特尔公司2010年研发投入66亿美元。随着全球半导体芯片产业进入“寡头垄断”、“寡头结盟”的新阶段,产业门槛越来越高,资金需求越来越大。目前投资一条月产5万片的300 mm(12英寸)芯片生产线需要50亿美元。为建设新的芯片生产线,2012年韩国三星投资142亿美元,美国英特尔投资125亿美元。而我国中芯国际和上海华力两个300 mm的芯片领先企业平均每年投资不到5亿美元,不到国际一流公司的1/10。国内企业正面临被国际巨头进一步甩开距离的严峻形势,其中投入相差悬殊成为企业发展差距日渐拉大的一个重要原因。

3 制造代工企业融入全球产业竞争

截至2014年底,国内已建成的集成电路300 mm生产线达到9条,200 mm生产线为18条,150 mm生产线为21条,125 mm生产线为9条。涌现出中芯国际、华力半导体、华虹NEC、武汉新芯、华润微电子、和舰科技、台积电(上海)、上海先进等IC制造代工企业,这些企业纷纷进入国际市场,融入全球产业竞争。全球晶圆代工厂制造的IC在整个芯片市场所占的比重2009年为24%,预期在2014年将快速跃升至37%。这表示半导体产业在从垂直整合的组件制造(IDM)过渡至以轻晶圆或无晶圆厂模式的发展过程中,目前正处于S型曲线的陡峭部份。几乎所有的IC新创业者在加入这个市场时都是无晶圆厂的公司。GSA与IC Insights预计,在2018年以前,代工厂所制造的IC可望占到整个产业芯片销售的46%。

根据一份由全球半导体联盟(GSA)与市场研究公司IC Insights联手进行的调查报告显示,全球晶圆代工销售额预计将在2014年增长13%达到479亿美元,是全球半导体产业中收入上升最快的行业。预计全球晶圆代工厂的IC销售将在2015年时达到537亿美元,增长率为12%。而我国代工企业业务仅占全球代工业务市场20%不足,具备国际先进制造技术的企业仅有一家。我国大部分IC公司还是要委托国外代工。由此可见,我国芯片制造业要在未来中国半导体跨越式发展的过程中发挥更加重要的作用,指望国内目前的代工能力是远远不够的。

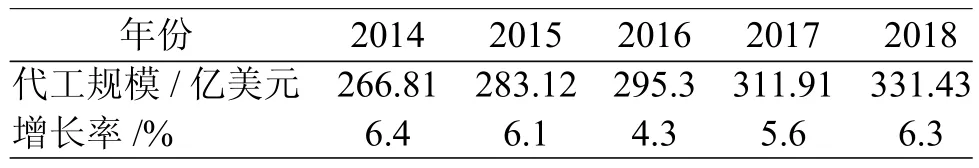

即便是作为较为成熟的优势产业封测业,目前国内封测企业的高端封装产品份额所占比重极低,前三大内资封测企业BGA、CSP、SiP等高端封装产品的销售也只占企业总体销售的20%左右。装备、材料企业的产业化配套基本停留在低端产品上,高端、关键封测装备及材料仍基本依赖进口。就国内封测业而言,前两名的英特尔产品(成都)、飞思卡尔半导体(中国)占据了近一半份额,我国内资封测业前三大企业长电科技、天水华天、通富微电3家销售收入加起来还不到日月光集团的一半。而全球封测代工业产值预估高端封装需求急增。全球封测代工生产值预估见表1。

表1 全球封测代工生产值预估

4 坚持“外修内养”,破解“两个在外”的困局

全球芯片产业目前正处于一个周期性低迷期,重心再次向亚洲偏移,而中国又是亚洲市场的重点,中国的IC市场己成为全球芯片制造商争夺的焦点。作为战略性的产业,中国的集成电路制造业必须要守住阵地。如果不能自主掌握制造,设计企业也将同样受制于人。一旦订单被拒,中国的设计企业也将遭受毁灭性的打击。因此要破解“两个在外”的困局,尽快缩小集成电路进出口逆差,中国必须两条腿同时迈,即对外加大并购力度,收购海外有实力的芯片企业;同时加强国内企业的投入、兼并重组和整合。也就是“外修内养”兼备。

另一方面,《推进纲要》强调了在产业发展上市场、政府两者的有机统一,突出企业作为产业发展的主体,坚持以市场化手段完成资源配置,鼓励企业通过兼并重组的方式做大做强。在国内企业并购国外企业时,国家应在对外投资管理政策等方面给予支持。国家千亿级基金的扶持和旺盛的市场需求,技术、资金的转移加速,为我国集成电路产业实现新突破带来了新的发展机遇。

所谓外修是指对外收购兼并。由于中国集成电路制造企业起步较晚,在发展中屡屡遭到来自国际巨头的“专利围剿”。因此,中国的制造产业要做大做强,加强收购国外有实力、有专利技术的企业是最好的选择。

当前全球集成电路产业进入了寡头竞争时代,国际上集成电路企业兼并重组风云涌起。在集成电路晶圆代工企业方面,台积电、格罗方德、联电依然占据前三,作为中国大陆技术最先进和规模最大的代工龙头企业中芯国际位居第四,但体量只有排名第一的台积电的1/10。从台积电的发展历史可以看到,它先后合并了德基、世大、Wafer Tech等企业,迅速扩大规模,实现了全球布局的经营策略。台积电、格罗方德、联电都是通过兼并重组实现了自身的快速发展。

集成电路企业对外并购的优势在于,一是通过兼并重组可以获得先进的技术、专利或其他知识产权,包括技术人员,提前获得有潜力的技术或产品,降低研发成本,提高自主创新能力;二是通过兼并重组可以提升企业的经营规模和行业地位,扩大产能,发挥规模化效益;三是通过兼并重组可以扩大公司产品的市场占有率,尤其是通过收购国外知名的品牌,可以形成公司产品的品牌销售规模,寻求利益最大化。

长电科技此次收购星科金朋不仅收购本身超出市场预期,后续两家公司的整合也将存在显著的协同效应,大幅提升长电在全球封测行业竞争实力。主要体现在,一是国内封测龙头格局形成,并且收购引入的国家半导体大基金和中芯国际后续有望成为长电股东,未来国家政策及产业链支持将进一步向长电倾斜;二是长电将获得星科金朋的技术优势,星科金朋则获得国内人力成本优势;三是长电与星科金朋的客户重叠度较低,客户互补优势明显;四是两家公司合并后在产能和管理两方面将获得显著规模效应。华天科技以自有资金收购美国FlipChip International,LLC公司及其子公司100%股权,有利于公司进一步提高晶圆级集成电路封装及FC集成电路封装的技术水平,改善公司客户结构,提高公司在国际市场的竞争能力。

去年有消息称,中国资本将收购韩国东浦科技(DONGPU Hightec)。“东浦是世界一流的模拟代工厂,如果中国大陆资本收购成功,这就是一桩不错的生意。”业内人士说,作为模拟集成电路领域的后起者,东浦舍得花大价钱到美国的先进大厂挖人才。虽然东浦在全球集成电路代工界的规模并不十分大,但在工艺领域很有特色。对于中国来说,可以弥补在模拟技术领域的不足。

制造能力是一个国家和地区半导体产业核心竞争能力的体现,国家大基金以及各地方基金都明确了集成电路制造领域为投资重点,这是中国集成电路产业走向良性发展征途的开始,而走向国际市场开展优质资产收购更是一条发展捷径。

而内养则是要大力发展国内集成电路制造企业,加强投入和整合,在提升制造工艺技术水平上下内功。集成电路的投入是有阈值的,不达到一定规模,超过相应阈值,很难有明显的效果。它的投入产出模式与传统产业并不相同,以前的发展思路不能简单套用在集成电路行业上。撒胡椒面的投入方式很难从已经垄断市场的大企业手中抢订单。

一方面,要加大整合力度,集中有效资源,提升企业竞争力。集成电路制造要达到一定的体量才能够实现盈利的目标。当今,芯片技术创新所带来的建设成本使企业难以承受,建设一条5万片300 mm集成电路生产线约需50亿美元,巨额的资金投入为产业的升级换代带来挑战。我国集成电路技术研发起步很早,长期以来由于种种原因,投入资金不足,产业规模上不去,产业链不配套,企业小而散,自主发展乏力。如今国家的战略是要依靠整合和合并,形成一些大型的战略性企业,而发展计划更倾向于“市场驱动”。根据我国集成电路产业发展现状,积极实施企业兼并重组,可以解决我国集成电路产业结构不合理、集中度低、企业小而分散、同质化竞争的问题。通过兼并重组将资源聚焦于重点优势企业,从而打造具有国际竞争力的集成电路航母企业,可以带动整个产业做大做强。如:华天科技成功收购了昆山西钛微电子科技有限公司63.85%的股权,通过股权收购,使得企业不但掌握了先进封装技术,并通过相关资源的整合配置,先进封装产能快速提升。近日,长电科技联合新潮集团、芯智联投资共同出资成立芯智联,从事新型集成电路先进封装测试技术的研发;集成电路先进封装测试材料的研发、生产、销售。还有,早期成立的一些国有集成电路企业因为各种因素,长期处于亏损,或者依靠国家资金勉强维持,如果通过国家产业基金的参与,被有实力的大企业收购,企业也许会重获新生。

另一方面,要加大投入,扩大先进制程的产能,抢占代工市场。晶圆制造业成为产业核心,生产能力成为整个产业最稀缺的资源,“产能为王”已成为行业公认的发展大势。目前,300 mm晶圆代工正处于利好之中。据IC Insights预计,到2017 年12月,300 mm晶圆产能占总集成电路晶圆产能的比重将达到70.4%。庞大的市场需求以及国家千亿级基金的出台,加上制程技术的局限性,让中国大陆成为投资半导体制造的热门。2014年底,中国第一条合资建设的300 mm生产线项目已经确定,尽管联电拿出的是55/40 nm技术,但是它负责运行,因此技术,订单等都不担心,是个双蠃的方案。华力微电子早已传出将砸约195亿元,再建新300 mm厂,并预计锁定先进制程,按照28 nm到16/14 nm再到10 nm三个世代制程技术的规划,达到月产能约3万~5万片。武汉新芯也已与全球最大闪存公司美国飞索半导体正式签约,合资兴建300 mm晶圆厂,联合研发生产3D NAND。最近上海市又开始筹建一个更大规模的集成电路新基金,用于推动上海新的集成电路产业基地建设,新基金将助力上海集成电路企业再建2条300 mm生产线。随着移动智能终端对VLSI MEMS及新能源汽车等对功率半导体器件的大量需求,200 mm生产线投资相对风险小,对产业升级带动很大。中芯深圳一条 200 mm、0.35~0.13μm、4万片月产能的集成电路芯片生产线现正式投产。近日,总投资60亿元的沧州高新区200 mm集成电路芯片制造项目正式签约动工。华天科技与武汉新芯签署了战略合作协议,双方将在集成电路先进制造、封测等方面展开合作,共同建设中国集成电路产业链。华天科技还定增募资20亿元加码先进封装,开展扩大高密度封装规模、产业化智能移动终端封装、研发并产业化晶圆级封装技术三大项目。此前,长电科技跟中芯国际配套,通富微电跟华力电子,合作或能解决晶圆合作伙伴短板。而这一切在各级政府的支持下,突出企业作为产业发展的主体,坚持以市场化手段完成资源配置,对于调整集成电路产业结构,大力发展集成电路制造业具有重大战略意义。

第三,加快立体工艺开发,尽快推动22/20 nm、16/14 nm芯片生产线建设,尽快改变核心技术、关键设备等方面受制于人的不利局面。随着半导体工艺技术不断推进,进入20 nm节点后,技术的开发难度和投资都大幅增加,如果能在这些尖端技术节点上整合企业和科研机构的力量,将极大提高研发的效率和进度。目前,中芯国际已经实现成熟量产40 nm制程,并且得益于2014年7月与高通的合同,28 nm制程量产的消息也即将推出。然而,与国际上的同等水平来说,还是落后了至少两个制程。中芯国际与武汉新芯、清华大学、北京大学、复旦大学、中科院微电子所合作成立“集成电路先导技术研究院”,携手打造国内最先进的集成电路工艺技术研发机构。尽管合作过程中会存在理念、利益等方面的分歧、阻力,但这一歩跨出毕竟是业界共识的一个良好例证。如果“集成电路先导技术研究院”能致力于整合国内IC产业链研发资源,打造一个能联动设备厂商、材料供应商、代工厂、设计企业及科研机构的公共平台。这既是一个产、学、研、用相结合的技术创新平台,又是一个为国产专用设备和材料研发提供大生产条件的验证平台。

在集成电路企业整合重组的过程中,国家要积极改善投融资环境,积极创造有利于兼并重组的氛围,大力度出台利于兼并重组的产业扶持政策来鼓励企业兼并重组。集成电路企业间的兼并重组需要巨额的资金,光依赖收购方的自有资金,无法完成较大收购项目。集成电路产业作为资金密集型产业,企业本身的发展就需要大量的资金投入,实施兼并重组后,如果不能实现较好的效益和现金回流,必然会增加企业的经营困难和风险,在一定程度上降低了企业实施兼并重组的意愿。国家应对集成电路产业的兼并重组给予特殊的政策支持,特别是国家集成电路产业发展基金应该把企业的兼并重组作为重要的支持项目。尽管国内封测业目前有长电科技收购新加坡星科金朋、华天科技收购美国FCI及其子公司的基础,但国内封测业仍处在规模小、同质化竞争激烈的局面,还须通过产业基金的支持,进一步对封测产业链进行兼并重组,使我国封测产业整体上进入到国际先进水平。

随着国家《推进纲要》的实施和国家产业基金的建立,以及各级地方政府的扶持,我国集成电路产业环境进一步改善,加上中国集成电路产业已经有了的基础,只要坚定不移坚持“外修内养”的发展方向,完全有可能破解“两个在外”的困局,像中国高铁一样突出重围走向世界。

2015-03-02