多个金融市场协同波动溢出效应检验

黄海峰 葛林

摘要:金融市场发育越完备,金融市场的传导机制发挥就越充分,金融市场间的联动性就越强通过独立成分分析和建立EGARCH-M模型探讨中国主要金融市场(股票市场、债券市场和外汇市场)对中国证券投资基金市场的协同波动溢出效应。实证结果表明多个金融市场对于证券投资基金市场表现出为非对称性的协同波动溢出效应。但我国的金融市场传导机制仍不显著,金融市场发育不完全,对于投资者的指导性不强。

关键词:金融市场;证券投资基金;独立成分分析;FGARCH-M模型;协同波动溢出效应

文章编号:1003-4625(2015)02-0061-04

中图分类号:F830.9

文献标志码:A

一、引言

我国的金融市场是在改革开放后逐步孕育发展起来的,经过了30多年的探索和发展,中国金融市场化程度已经极大地提高。早在上世纪中叶M ar-kowitz(1952)和Fama(1965)就证实,金融市场发展越完备,即金融市场的市场化程度越高,金融波动在各个金融市场问的传导就越迅速,反应就越敏感。因此,衡量金融市场问的波动溢出效应,可以很好地反映出一国金融市场的市场化程度。

由于我国长期的利率管制,使得信贷市场波动幅度作常有限,并不能准确反映出金融市场的波动情况。因此最能够直接反映我国金融市场协同波动溢出效应的金融市场为:股票市场、债券市场和外汇市场。它们也是实现资源与风险配置的重要场所,随着金融市场化改革的进一步推进,其波动会愈发剧烈。2004年6月1日颁布的《证券投资基金法》促使我国证券投资基金市场迅速发展起来。根据Wind数据显示,2013年我国境内共有基金管理公司77家,其中合资公司43家,内资公司34家;管理资产合计36021.32亿元,日益成为投资者投资的重要渠道。2014年3月24日,中国证券业协会又下发《关于进一步推进证券经营机构创新发展的若干意见》,提出将建立支持证券经营机构创新发展的包容性监管理念,为进一步证券投资基金投入到股票市场、债券市场和外汇市场扫清了障碍,逐步实现“法无禁止即可为”。可以说我国的金融市场正在逐步完备,多个金融市场协同必将成为趋势。

而具体到金融市场波动的定义,广义上可以认为是金融市场中收益率、资产规模以及交易量等变量的波动,狭义上是指金融市场中金融资产收益率的波动,本文主要讨论狭义上的金融市场波动,即金融资产收益率的波动。具体到金融市场波动溢出效应的定义,在动态投资组合与风险管理理论的解释为:某个金融市场资产的价格变动能够快速地传导到另一个金融市场,这种单个金融市场对另一个金融市场价格波动的传导被称作波动溢出效应,而多个金融市场波动对一个金融市场之间波动的传导被称为协同波动溢出效应(张瑞峰,2007)。

因此,探讨三个金融市场对证券投资基金市场的协同波动溢出效应,既能反映出我国金融市场的发育程度,也能为投资者资产风险管理提供指导。

二、文献综述

在金融市场波动溢出问题方面的研究由来已久,Hamao等(1990)使用ARCH模型就东京、伦敦、纽约股市间的关联性进行研究,发现存在一定的波动溢出效应。Steely等(2002)研究上世纪90年代末亚洲金融危机,支持了股市和债市存在负的波动溢出效应的观点。Gallo等(2008)以香港股市为基点,研究亚洲股市间的波动溢出,发现韩国和泰国股市对于港股存在波动溢出效应。

近年来,越来越多的国内学者研究金融市场间的波动溢出效应。郭亭(2006)将证券投资基金分为基金指数、大型基金指数和小型基金指数三类,运用改进的EGARCH模型对其波动与信息的关系进行分析,实证结果为证券投资基金市场在我国并未表现出应有的波动溢出效应。张瑞峰等(2006)运用独立成分分析方法研究亚太地区股指对中国沪市和深市的协同波动溢出效应,得到了较理想的结论。李成等(2010)采用VAR-GARCH-BEKK模型研究了中国主要金融市场的溢出关系,结果显示金融市场彼此间存在显著的双向均值溢出及双向波动溢出效应。柴尚蕾等(2011)将独立成分分析方法引入国际股指市场和股票市场对我国股市之间的波动溢出研究,并通过其与VECH、BEKK和DCC等传统多元GARCH模型的对比分析,结果表明其建立的ICA-EGARCH模型在解决高维问题时具有一定的优势。袁吉伟(2013)利用VAR-GARCH-BEKK模型,研究了我国债市和汇市之间的价格和波动溢出效应。王振宇(2014)以大豆期货为例研究中美农产品价格间的波动溢出效应。

张瑞峰(2006)曾认为,由于缺少反映市场波动的综合指标,能同时研究多个金融市场对一个金融市场的波动溢出效应的方法较少,并且每种方法都有一定的缺陷。然而,在现实问题中,获取多个市场对一个市场的协同波动溢出信息显得更为重要,所以,如果仅仅研究单个金融市场对一个市场的波动溢出,只能片面地反映出这一金融市场的情况。此外,对于单一的金融市场影响多个金融市场之间也经常存在着强的关联性,如果将多个金融市场作为解释变量来研究对其的波动溢出效应,常会出现多重共线性问题。也正是因为这个原因,现有的研究多数集中在同类市场或者两个市场之间彼此波动溢出效应,而研究多个金融市场之间的协同波动溢出的文献非常的少,研究中国国内金融市场间的协同波动溢出效应,尤其是研究证券投资基金市场的波动溢出效应就几乎没有。基于前人的研究,本文引入独立成分分析方法对中国主要金融市场(股票市场、债券市场、外汇市场)收益率波动数据进行分解,并建立EGARCH-M模型研究三者对证券投资基金市场的协同波动溢出效应。

三、理论框架

(一)独立成分分析

独立成分分析(Independent Component Analy-SIS,ICA)是在人工智能领域运用非常广泛的统计方法,自1998年推广到金融领域后,ICA在金融数据方面的研究逐渐受到重视。

独立成分分析(ICA)模型的数学表达式为:源,此处即为各市场的独立成分,A是未知的矩阵。该模型含义为被观察到的数据是如何由独立成分混合而发出。的;(2)独立成分服从非高斯分布;(3)矩阵A是方阵,从而来估计矩阵A,进而通过由被观测到的混合

(二)EGARCH-M模型介绍

在处理金融高频时序问题时,负向的冲击往往引起的波动要大于正向冲击,基于此已有学者针对这种非对称的冲击设计了诸多模型。其中最具代表性的是Nelson(1991)的EGARCH模型,其表达式如下:

上式中非对称性的存在可通过β小于零的假设获得检验。

此外,Engle等(1987)提出的ARCH-M模型考虑了风险对收益均值的影响,理由在于资产的收益应该与风险呈正比。本文研究金融市场风险波动溢出,亦考虑风险对收益的影响,即:因此可以将k个新指标同时作为一个市场的解释变量来研究k个市场对一个市场的协同波动溢出问题,而多重共线性问题便得以解决。

因此,本文采用的ICA-EGARCH-M模型表达式为:表明k个金融市场日收益率对一个金融市场日收益率序列不产生协同波动溢出效应。

四、实证结果及分析

(一)变量选取和统计描述

本文选取沪深300指数(hs)、中证全债指数(zz)、人民币对美元汇率(wh)和上证基金指数(jj)分别代表股票市场、债券市场、外汇市场和证券投资基金市场。考虑到人民币汇率形成机制改革以前,我国实行单一盯住美元的固定汇率制度,本文选取汇改之后数据,即从2006年12月22日到2014年10月22日的日收盘价格,除去节假日和交易日不一致的数据,共计1898组,数据来源于国泰安CSMAR。各指数

表1为经过Eviews6.0处理后得出的各变量的统计特征。由表l得出统计特征,发现变量的偏度值非零,说明变量是有偏的,且变量的峰度均大于3,具有高频数据的“尖峰厚尾”特性。但是J-B统计量的值郁比较大,从而拒绝正态分布的假设,由此笔者认为自回归条件异方差模型较为合适。

(二)EGARCH-M模型估计

分别对沪深300指数(hs)、中证全债指数(zz)、人民币对美元汇率(wh)以及证券投资基金指数(jj)的收益率序列建立EGARCH(1,1,1)-M模型,模型表达式如下:经过Eviews6.0处理并估计的模型参数如表2:

β(非对称系数)均小于零,表明与三个企融市场的波动存在非对称性,另系数θ均不显著为零,由此验证收益波动的合理性。

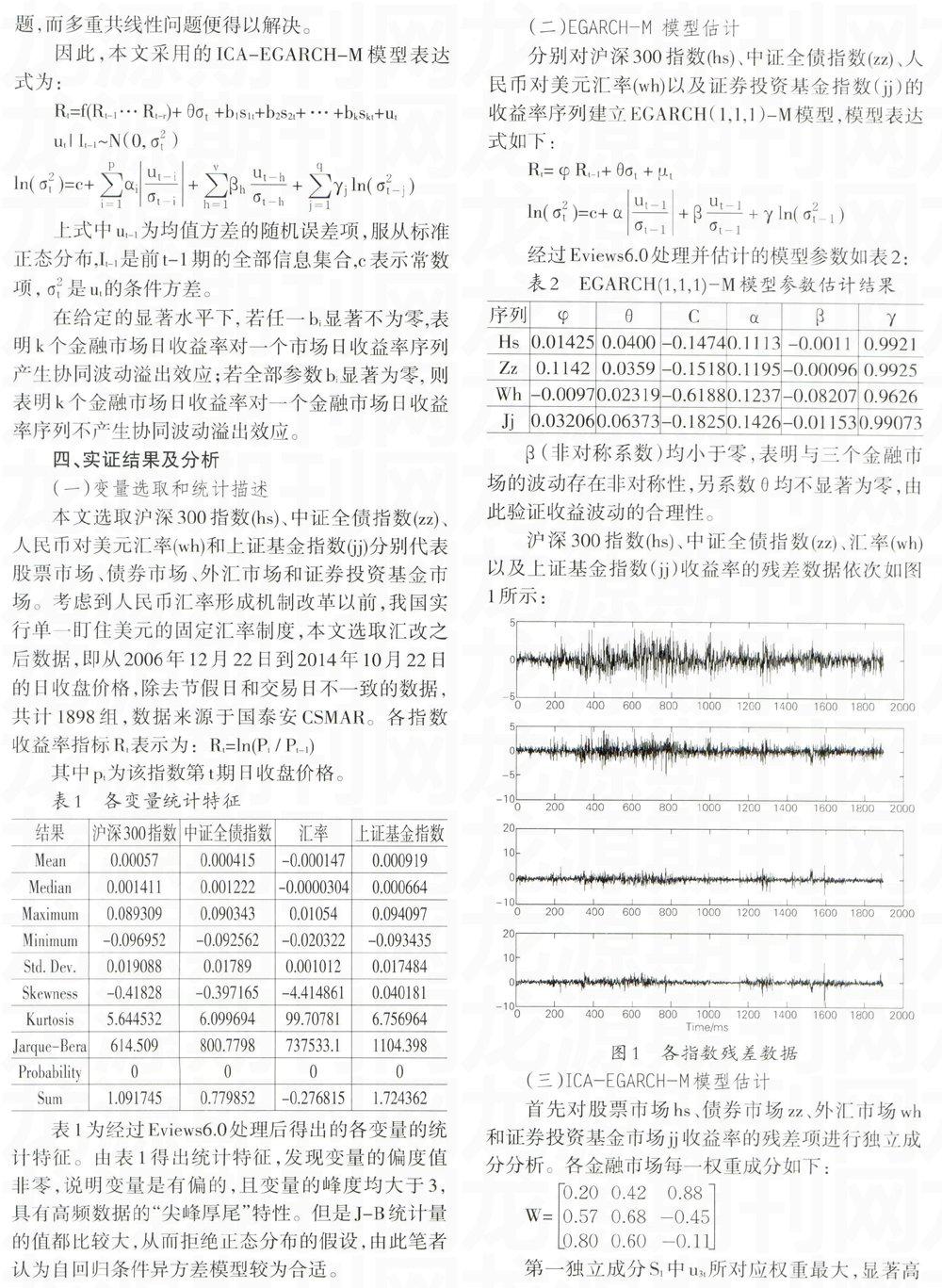

沪深300指数(hs)、中证全债指数(zz)、汇率(wh)以及上证基金指数(jj)收益率的残差数据依次如图1所示:

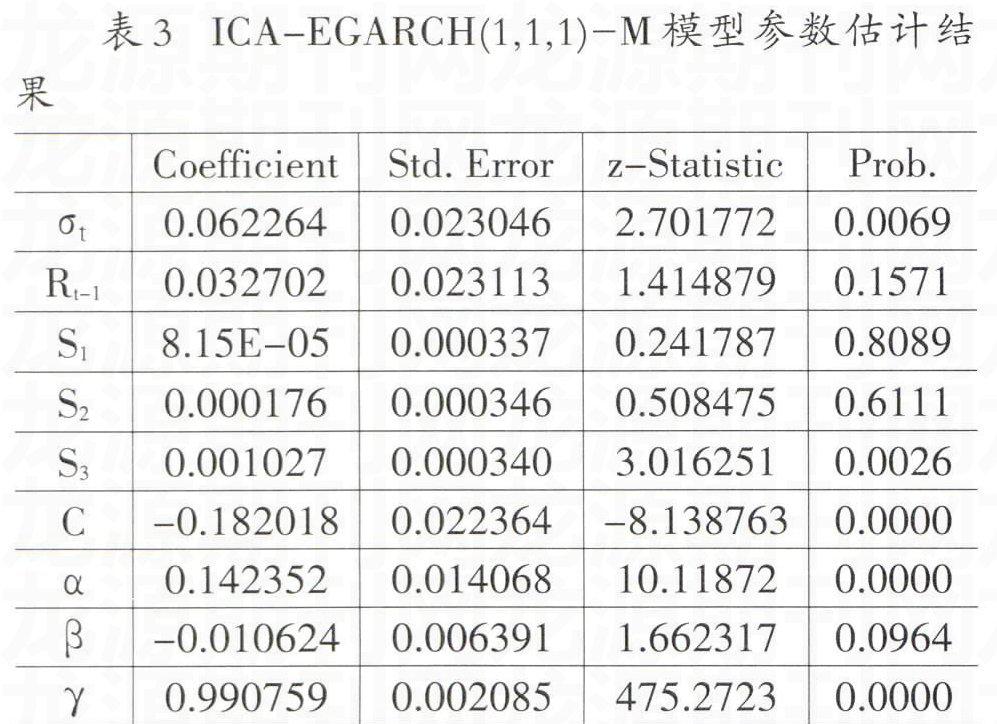

(三)ICA-EGARCH-M模型估计

首先对股票市场hs、债券市场zz、外汇市场wh和证券投资基金市场jj收益率的残差项进行独立成分分析。各金融市场每一权重成分如下:1)-M模型,就将3个独立成分作为解释变量引入证券投资基金收益率序列的EGARCH模型中,得到均值方程和方差方程的参数估计结果如表3:动)对其收益率有正的影响,三个主要金融市场(股票市场、债券市场和外汇市场)对证券投资基金市场存在协同波动溢出效应,而且主要来源于股票市场和债券市场。

在方差方程中,β<0且α、β和γ在10%的显著性水平下显著,表明在考虑其他三个主要金融市场对证券投资基金市场的协同波动溢出效应的情况下,证券投资基金市场的波动同样存在非对称性。

五、结论

我国金融的改革史可以说就是一部推行市场化进程的历史,首先四个市场的日收益率数据符合高频金融数据“尖峰厚尾”的特征,说明我国符合金融市场的一般规律。本文又通过建立ICA-EGARCH-M模型研究股票市场、债券市场和外汇市场对证券投资基金市场的协同波动溢出效应,最后实证结果表明在10%的显著性水平下通过了假设检验,说明三个市场对于证券投资基金市场存在协同波动溢出效应,这无疑从另一个层面证实了我国金融业改革日益深化,金融市场的波动传导效应开始显现。但传导性依然不强,金融市场发育并不完全。而对于证券投资基金的动态投资组合与风险管理实践操作的指导为:三个金融市场对其的波动溢出效应呈现出非对称性,股票市场影响最大,其次是债券市场,而外汇市场影响不大,实际操作上应关注股票市场波动,这可能与我国股票类基金占比较大有关,同时由于外汇市场的市场化程度仍然不高,风险管理中权重不宜过大。