“营改增”对我国航空企业财务的影响

于兆河 匡雅楠

【摘 要】 “营改增”是我国税收制度史上又一次重要飞跃,是当代经济发展到一定程度在税收制度上的体现。文章通过分析这一改革对航空行业的影响,并结合具体实例对航空企业在“营改增”前后营业收入、成本、固定资产价值相关认定和折旧、税负的变化进行了说明,进而提出了相应的解决方案。

【关键词】 营改增; 航空企业; 财务影响

中图分类号:F812.42 文献标识码:A 文章编号:1004-5937(2015)14-0075-02

税收政策随着经济的进步越来越不可忽视。我国原采用“双税并行”的模式,这样一则使按照抵扣制度运行的增值税税务链不完整,不利于增值税发挥应有的作用;二则可能会造成重复征税的忧患,出现由于税务负担的增加而抑制了企业的成长。针对这些问题,国家推出了“营改增”政策,本文根据这一政策,以航空企业的实际数据为依据来分析改革对航空业带来的影响。

一、改革对航空企业财务方面的影响

(一)改革对收入的影响

改革前,航空运输业需要交纳营业税,由于营业税包含在售价中,而增值税则不列入售价中,所以在收入不变的情况下:剔除增值税的市场售价=未剔除增值税的市场售价/(1+相关应纳增值税项目的税率),那么就有:

剔除增值税的市场售价与未剔除增值税的市场售价之间的差异=相关应纳增值税项目的税率×不含税市场售价

剔除增值税的市场售价相对于未剔除增值税的市场售价的下降比例=(未剔除增值税的市场售价-剔除增值税的市场售价)/未剔除增值税的市场售价×100%=相关应纳增值税项目的税率/(1+相关应纳增值税项目的税率)

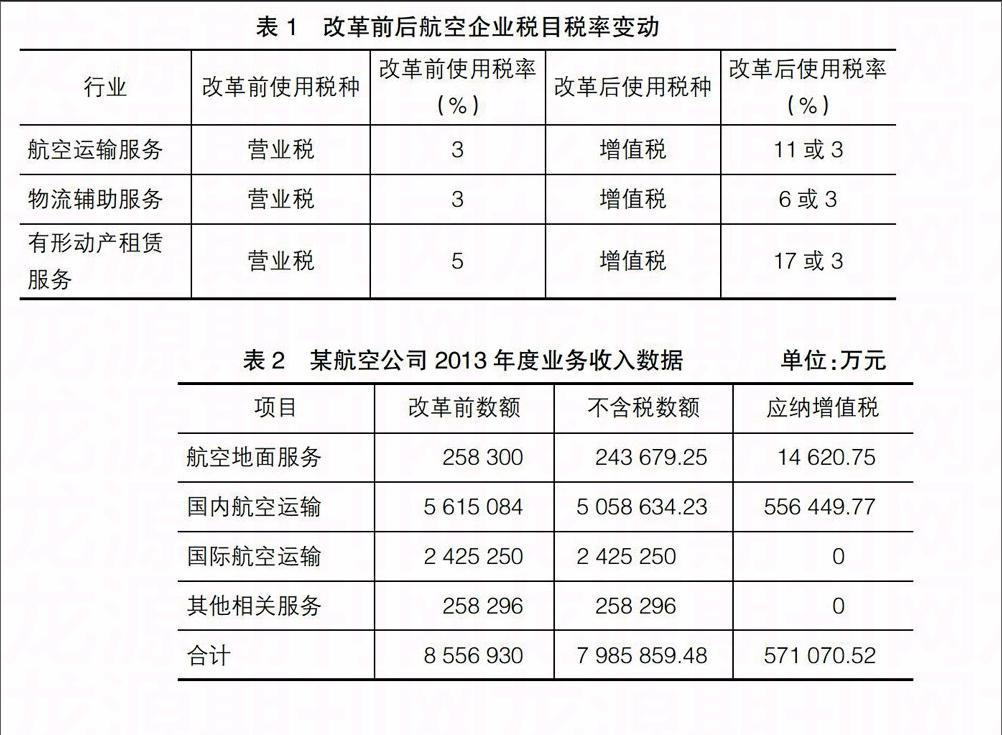

由此可见,改革后的营业收入会相应减少,但是减少的程度随着改革后使用的增值税的税率大小有所不同,改革前后的变动见表1。

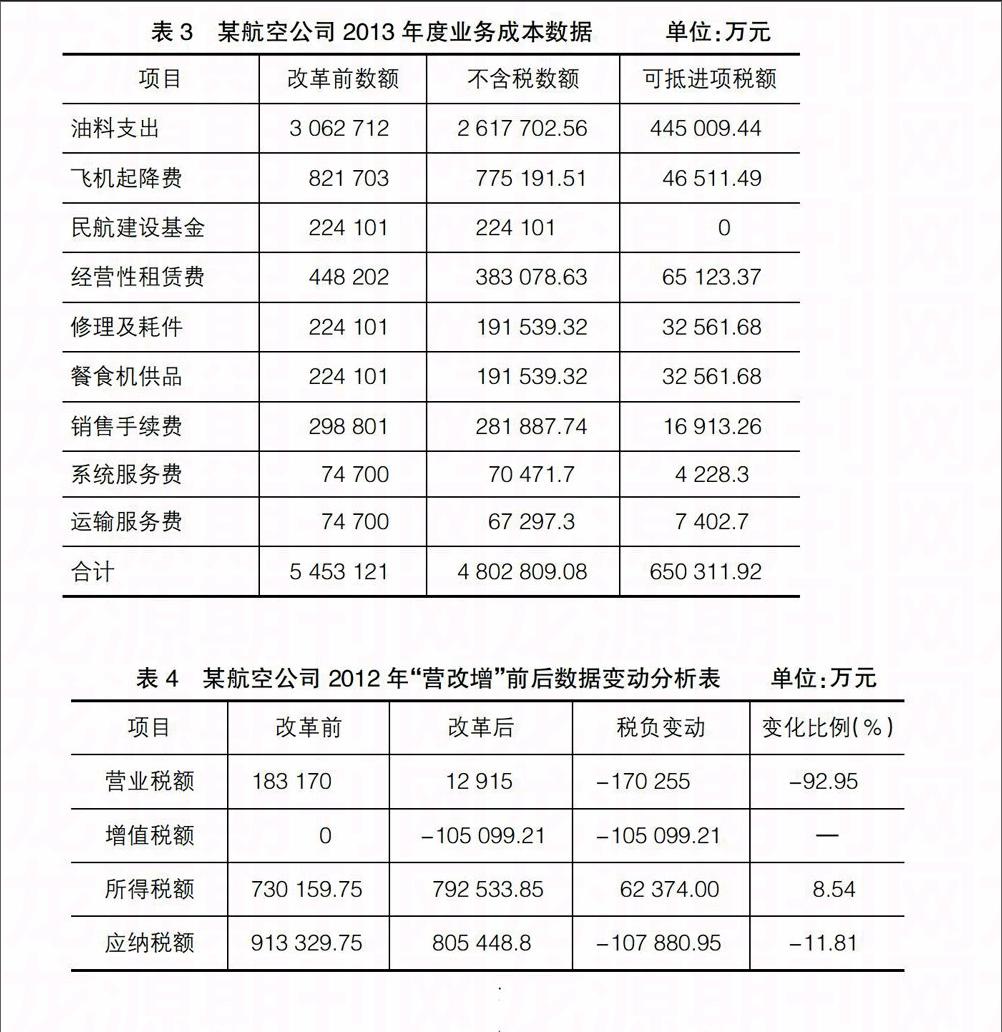

通过上述公式和表格所给出的分析可以看出,国内空中航线运送货物和顾客、航空运输中的湿租这类航空运输服务在改革后收入减少了9.91%;航空地面服务和通用航空服务这类物流辅助服务在改革后收入减少了5.66%;干租运输服务视为有形动产租赁服务业务,在改革后收入减少了14.53%。而国际运输业务采用优惠的零税率政策。下面以国内某航空公司2013年度具体数据为例说明,该航空公司收入数据如表2所示。

(二)改革对成本的影响

改革前,原营业税纳税人缴纳的税费计入“营业税金及附加”,而这个项目是需要计入成本中的,所以它会使营业成本整体增加。改革后变为缴纳增值税,则该项目不需要计入成本,而且改革后所缴纳的增值税实行进项税额抵扣制,这样航空公司的成本就会降低。

对于航空企业而言,主要的成本有民航建设基金支出、油料费支出、飞机起降费、飞机经营性租赁费、餐食机供品、销售代理的手续费、飞机修理及航空耗件、系统运输服务费以及相关折旧。其中,飞机经营性租赁费可以归入“营改增”中现代服务业——有形动产租赁这类增值税应税项目,适用17%的税率;飞机起降费、销售代理的手续费可以归入“营改增”中现代服务业——物流辅助业务这类增值税应税项目,适用6%的税率;系统服务费可以归入“营改增”中现代服务业——信息技术服务业这类增值税应税项目,适用6%的税率;运输服务费可以归入“营改增”中交通运输业——航空运输服务这类增值税应税项目,适用11%的税率。餐食机供品、油料费支出、飞机修理及航空耗件也可以按照货物购进和修理费用支出所形成的进项税额进行抵扣,适用17%的税率。某航空企业成本的数据如表3所示。

(三)改革对航空企业可抵扣固定资产的影响

自2009年我国的增值税由生产型转为消费性,其转变重点表现在购入固定资产的进项税可以进行抵扣,不再计入成本之中。“营改增”的实施对于航空企业来说,本期新购进的如发动机、飞机、高价周转件等符合有关规定的固定资产可以抵扣进项税额(房屋、建筑物除外),税率为4%。这样,改革后可以抵扣进项税的资产价值初始确认值就比改革前有所下降,从而以固定资产价值作为依据的折旧数额也随之减小。固定资产的进项税额可以抵扣,相当于企业花费了相对较少的资金购进了相同的资产,这样剩余的资金就可以继续用于企业固定资产的投资,有利于固定资产规模的扩大。

继上例所述,若该航空公司2012年度本期新购进的可抵扣进项税的固定资产是672 303万元,则改革后其不含进项税的价格=672 303÷(1+4%)=646 445.19(万元),可以抵扣的进项税=646 445.19×4%=25 857.81(万元)。

(四)改革对航空企业税负的影响

1.改革后税种的变化对税负的影响

改革前航空企业需要交纳营业税的部分计入“营业税金及附加”,它是营业利润的抵减项目,会使所得税减小;改革后这一部分计入了增值税,这样就不会再对所得税有影响。单从这一方面来看,“营业税金及附加”的减少,可能会导致营业利润的下降,从而进一步影响所得税的金额。改革使得航空公司经营活动所需缴纳的税种由营业税转换到增值税,使得流转税也发生了巨大的变化。

2.改革后营业利润的变化对税负的影响

改革后航空企业的收入、成本、营业税金及附加都会受到一定的影响,进而影响税负。就以上材料可知:

改革前该航空企业应纳所得税=(8 556 930-

5 453 121-183 170)×25%=730 159.75(万元)。

改革后应缴纳的所得税额=(243 679.25+

5 058 634.23+2 425 250+258 296)-(3 383 859.83+

1 127 550.94 + 67 297.30 + 224 101) - 12 915

=3 170 135.41(万元)

改革后应纳所得税=3 170 135.18×25%=792 533.85(万元)

改革对增值税项目的影响数=571 070.53-

650 311.93-25 857.81=-105 099.21(万元)

改革对营业税的影响数=(650 311.93 + 183 170-

12 915)×25%=205 141.73(万元)

3.改革后税负的变化分析

经过对上述数据的整理,得到表4。

通过表4可以看出,改革后流转税由营业税转为增值税,由于营业税可以在所得税前扣除,而增值税实行抵扣制度,在计算企业所得税的过程中不计入,所以表4中所得税项目的增加主要是因为原营业成本中剔除了购进资产的进项税所致。

二、航空企业的应对方案

(一)完善人才政策,对相关负责人员进行培训

针对“营改增”政策的出台,航空企业应给予重视,开展对政策的宣传工作并就参予核算工作的相关人员进行培训,使其真正了解政策的意义,防止因不了解政策的实际操作内容而导致会计核算出现错误,使国家和公司蒙受损失。

(二)培养税收筹划意识

企业进行税收筹划的主要目的在于使公司的财务目标和发展战略相适应,因此税收筹划需要与公司的实际经营状况相结合。合理的税收筹划不但可以促使公司的财务目标和发展战略得以实现,而且可以适当缓解公司的税务压力,降低企业的纳税风险,进而推动国家税收合理有序进行。

(三)对发票进行合理管控

改革后航空企业需要凭借合乎规范的增值税发票进行增值税抵扣计量,对发票能否进行有效的管理关系到企业税负的正确计算,影响到企业自身的利益。所以要加强航空企业的内部监督体系,保证发票开具的准确、合理性,避免给公司带来不必要的损失与风险。

三、结论

通过对航空企业的具体分析可以看出,改革对航空企业的财务影响有有利的地方也有不利的地方。因此,加大航空企业财务人员对政策的理解、加强对发票的管理和控制,并在此基础上进行合理的纳税筹划是改革能否卓有成效的关键。●

【参考文献】

[1] 黄翠玲.浅议“营改增”对企业税收的影响[J].现代商业,2012(7):30-32.

[2] 向小玲.营业税改征增值税若干问题探讨[J].会计研究,2012(11):59-60.

[3] 吴艳红,周志勇.“营改增”对远洋和航空运输业的影响[J].财会月刊,2013(12):102-103.

[4] 孙继湖,穆晓玲.“营改增”对航空公司的影响及应对措施 [J].财会通讯,2014(2):60-64.

[5] 许晓玲.“营改增”对我国航空运输企业税负及利润的影响[J].会计之友,2014(27):62-64.