我国上市商业银行风险评价

——基于2014年年报数据的因子分析

李俏,胡燕京

(青岛大学经济学院,山东青岛266071)

我国上市商业银行风险评价

——基于2014年年报数据的因子分析

李俏,胡燕京

(青岛大学经济学院,山东青岛266071)

基于因子分析法对2014年16家上市商业银行年报数据进行分析,从资本、信用、盈利和流动四个方面建立商业银行风险评价指标体系,并在设定各项指标权重基础上,计算出各银行综合风险控制水平.该评分体系较好地反映了我国商业银行整体风险水平,为银行业管理层做出决策提供参考.

商业银行;风险评价;因子分析

1 引言

风险,是对未来收益的不确定性.商业银行,作为特殊企业,其经营和管理的核心就是风险控制.商业银行风险是指在经营环境中,由于无法预料的不确定性事前因素或实际情况变化与预期情况不相符,而引起实际收益水平与预期收益水平相背离,造成银行收益减少或遭受损失的情况.如今,随着互联网金融和资本市场开放程度的不断扩大,大批新兴金融机构和外资银行涌入市场,在给市场注入新鲜血液的同时,也给我国传统银行业带来新的挑战.面对激烈竞争的金融市场,我国商业银行要积极推进产品创新、制度创新,加强风险管理,及早认识银行业所面临的风险,在不断防范新风险产生的同时及时化解已有风险.

正确认识和评价银行业所面临的风险,是进行风险控制的基础.目前,我国监管部门对银行业风险体系的评价和监管主要集中在两方面:一是《商业银行风险监管核心指标(实行)》;二是《股份制商业银行风险评价体系(暂行)》.但两个暂行体系多利用数据汇总方式,主观性较强,缺乏合理性和科学性.

2 风险评价指标体系

本文在建立常见风险防控指标体系基础上,采用定量分析方法,利用2014年各上市银行年报数据,采用因子分析法,对上市银行的风险控制水平进行测度.

对风险控制水平的测度首先基于风险的分类.根据巴塞尔委员会1997年颁布的《有效银行监管的核心原则》、2004年颁布的《巴塞尔协议新资本协议》和2010年颁布的《巴塞尔协议(Ⅲ):更加稳健的银行和银行体系的全球监管框架》、《巴塞尔协议(Ⅲ):流动性风险计量、标准和检测的国际框架》及我国商业银行的监管特色和成因特点等因素,本文从资本风险、信用风险、盈利风险和流动性风险四个方面选取反映上市银行业风险控制的指标体系.

2.1 资本风险

资本风险,商业银行补偿未来损失和支付到期债务的能力,是衡量银行经济实力和抵御各种风险的重要指标.2010年《巴塞尔协议III》对银行的资本充足率和核心资本充足率提出了新的要求:总资本充足率要求维持8%不变,核心资本充足率在增加防护缓冲资本和反周期准备资本的情况下,核心资本充足率达到8.5%-11%.从2014年上市银行年报中可以看出,16家上市银行都达到了最低要求,但各家银行间仍存在一定程度的差距.

文章将资本风险用资本充足率和核心资本充足率两个指标进行测量.资本充足率和核心资本充足率是银行经营和发展的需要,是银行风险控制能力的直接体现.

随着人们物质生活水平的不断提高,电网用户侧用电负荷需求也发生了一定改变,人们对电能越来越依赖,可靠性要求越来越高。国家和企业对电网建设和发展思路也随之巨大转变,从以往关注发电、输电向需求侧配电网转变,投入巨大资金对配电网进行升级改造。目前国内配电网大多采用10 kV电压等级,通过配电变压器降压后直接面对广大用户。10 kV配电网是发、输、配电系统的最末端环节,是保障居民正常生活和城市稳定发展的基础,也是电力可靠供应和供电优质服务的实物载体。为保障配电网安全稳定运行,日常检修和故障处理必不可少。

2.2 信用风险

信用风险,是以信用贷款形式获得银行贷款的债务人到期不愿或不能按照合同约定进行偿还债务,形成银行呆账、坏账,使银行遭受损失的风险.目前,商业银行的不良贷款数量连年增加,不断增加银行的风险成本,严重影响银行资产的数量和质量.

文章将信用风险分解为不良贷款率、估计贷款损失率、报备率、十大客户授信余额比例和单一客户授信余额比例五个指标.不良贷款率和估计贷款损失率衡量了银行信贷资产的质量,是银行面临的潜在损失;报备率衡量银行抵御损失的能力,是银行在损失发生前已做好的减值准备;十大和单一客户授信余额比例衡量了贷款的风险集中程度,是银行风险的承受程度.

2.3 盈利风险

盈利风险,银行因经营不善,风险控制能力低等问题,使得竞争实力和发展实力低于同行业水准,引发破产的风险.银行要在保持盈利水平的基础上,加强风控管理,降低成本,获得长远发展.

文章将盈利风险用平均总资产收益率、加权平均净资产收益率、成本收入比、净利息收益率和净利差来度量.平均总资产收益率和加权平均净资产收益率反映了银行综合管理能力的高低;成本收入比和净利息收益率反映了银行为获得一单位收入所要付出的成本;净利差是资金来源的成本与运用收益之间的差额,是银行的毛利润.

2.4 流动性风险

表1 标准化的指标体系

流动性风险,银行不能在短时间内以较低成本获得负债或变现资产取得现金的风险.流动性不足是造成银行挤兑和破产的主要原因,在资产收益和资产流动性之间寻求合理的均衡点是银行风险管理的目标,文章将流动性风险分解为存贷比和流动资产比例两个指标.存贷比是由于存款和贷款之间不同步,引起的“时间缺口”.流动性比率是银行化解流动性风险,实现资产变现的能力.

3 实证分析

鉴于数据的可获得性和全面性,文章选取在沪深上市的16家银行作为样本,搜集2014年年报数据,运用SPASS软件,进行因子分析,计算相应的标准化数据矩阵、特征值、贡献率及因子载荷矩阵等,并对各家银行的因子风险和风控水平进行测度评分.

首先对14个指标进行标准化处理,求出相关系数矩阵R和样本数据的适应性指标KMO.KMO检验值为0.72,适合进行因子分析.

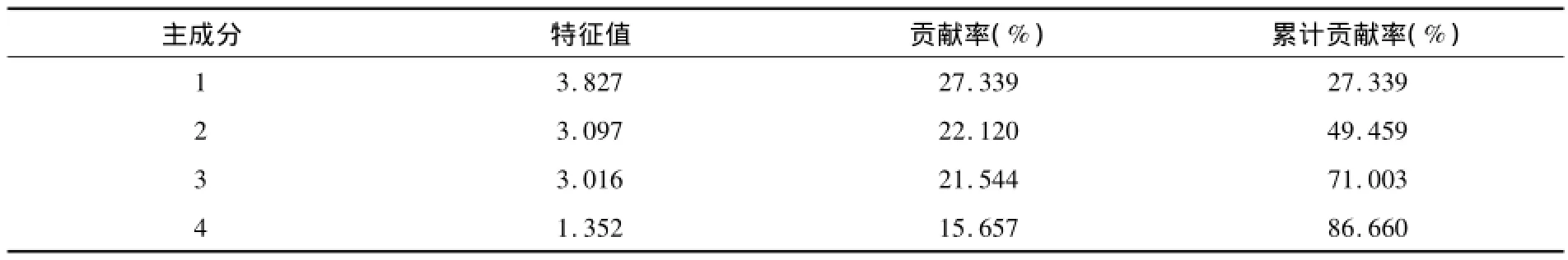

从表2可以看出,特征根大于1的因子有4个,其贡献率分别为27.39%、22.12%、21.54%和15.65%,累计贡献率达到86.66%,即前4个因子所代表的信息就能比较充分的反应原始数据所涵盖的信息.

表2 特征值及累计方差贡献率

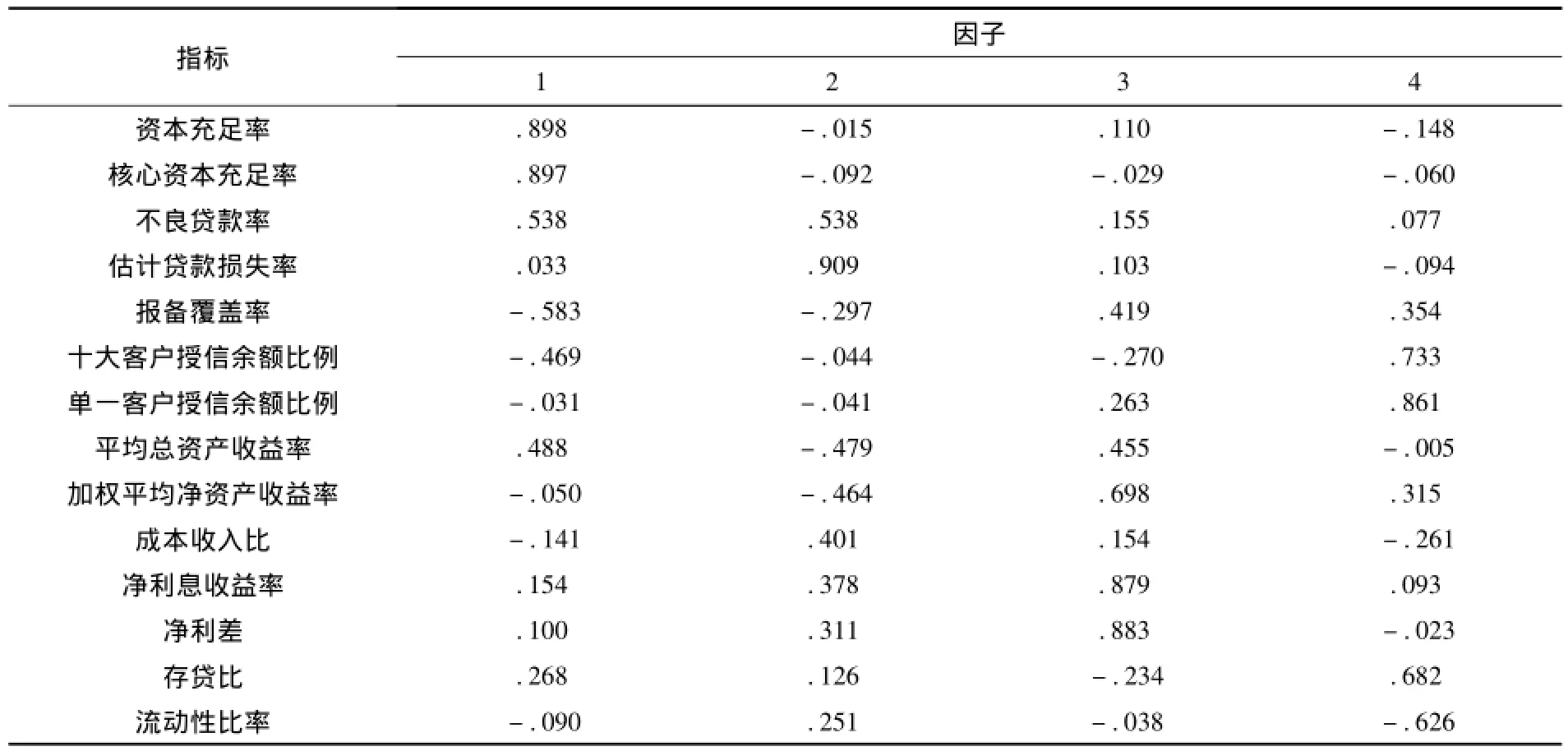

其次,初始因子载荷分析发现,多数主因子变量负载程度普遍较低,与14个评价指标关系不明确,难以获得明确因子意义.因此进一步采用方差最大值正交旋转法,即使因子负载矩阵与每个因子有关的负载平方的方差最大,提供每一个荷载量所表示因子与对应变量相关关系.

表3 因子旋转成分矩阵

从表3可以看出,经过旋转处理的因子分析使各因子含义更加明确.通过分析可以看出:

第一类因子主要包括资本充足率和核心资本充足率,且负荷值分别达到0.898和0.897,较好体现了银行风险的资本风险,将其定义为资本风险因子.

第二类因子主要包括不良贷款率和估计贷款损失率,负荷值分别0.538和0.909,体现了银行风险的经营风险,将其定义为经营风险因子.

第三类因子包括加权平均净资产收益率、净利息收益率和净利差,其负荷为0.698、0.879和0.883,反映了银行风险的收益和损失,定义为盈利风险因子.

第四类因子包括十大客户、单一客户授信余额比例、存贷比和流动性比率,负荷为0.733、0.861、0.682和0.626,反映银行风险的贷款集中度和资金流动性,定义为流动风险因子.

最后,对银行风险控制水平进行测度比较.文章采用因子负荷矩阵中的数据与各类因子相对特征值开平方根的比值,得到每个指标对应系数,在同标准化数据相乘后,得出各家银行的因子测评结果.同时将各类因子测评结果以其自身贡献率作为权重得出银行的综合风险控制水平.如表4所示.

表4 风险控制水平测度结果

因子分析可知,各上市银行因子得分越高,其相应因子风险越小,说明银行风险控制水平越高.

资本风险因子体现了16家银行的资本风险状况和对银行业绩的影响,是第一主要因子.测度结果显示:交通银行、中信银行和光大银行具有较高的资本风险控制水平,分列16家银行的前三位;同时北京银行和南京银行得分最低,需要引起管理层的高度重视.

经营风险因子反映银行在经营中遭受损失的概率,是银行的核心风险,是风控的主要方面.结果显示,平安银行、中信银行和交通银行得分较高,经营风险相对较小,而南京银行和北京银行得分最低,经营风险控制水平有待提高.

盈利风险因子是第三大因子,反映了银行的收益损失情况和对利润的影响,其中南京银行、北京银行和农业银行三家银行的盈利风险测评较高,风险较小;而中信银行和交通银行得分较低,盈利性风险较大.

流动风险因子体现银行日常工作中对资金流动性需求的测度情况.结果表明,北京银行、南京银行和农业银行的风险较大,中信银行和交通银行的风险较低.

综合风险控制水平显示,交通银行综合测评得分高,风险控制水平最好,其次为民生银行、光大银行;国有银行:中国银行、工商银行和建设银行排在5-7位,风险控制达到中上水平;农业银行、北京银行和南京银行则得分较低,风险控制水平较差.同时不难看出,资本风险和经营风险控制水平较高的银行(如交通银行和中信银行)其盈利风险和流动性风险控制水平较差;盈利风险和流动性风险控制水平较好的银行(如北京银行和南京银行)则资本风险控制水平、经营风险控制水平和综合风险控制水平较差.因此,各家上市银行要认清自身情况,统筹兼顾各个风险因子,积极调整发展战略.

4 加强商业银行风控能力的建议

随着“互联网金融”热潮的涌动和资本市场开放进程的不断提速,传统商业银行竞争局面不断扩大.此刻,各家上市银行要努力提高自身管理水平,在保持优势同时提升自己的不足,建立健全风险管理体系.

(1)建立完善的内部风险控制机制.首先,建立风险管理委员会,委员会成员由各地分行的风险控制官组成,统一协商制定全行的风险管理政策、确定相应的风险管理流程和报告机制,直接对上级控制官负责.其次,各家银行要结合自身情况,构建一套适合自身的风险决策机制.如美国花旗银行采用的“风险窗口”方法,英国汇丰银行的反复压力测试和返回检验等,都能有效避免决策中的特立独行和以权谋私.与此同时,建立审查、批准和监管“三权分立”的管理模式,各部门相互制约,提高决策透明度,使各项业务不断趋向理性化和平衡化.

(2)注重银行风控文化建设.防范银行风险的主要因素是银行职员.因此,防风险、抓内控要从每个职员抓起.首先,加强对银行职员风险控制水平的认识和风险管理职业道德的培训,提高自身认识,形成“防风险、抓内控”的企业文化,使全员认识到完善风控机制的必要性和急切性.其次,建立风险防控奖惩制度,将风险防控责任具体落实到每一个部门、每一个环节和每一个职员.对风险控制较好的部门和个人给予奖励,相反,对工作存在失误的要严格给予惩罚,在全行形成“关注风控,加强风控”的风气,最大发挥人员在风险控制工作中的积极性和主动性.

(3)完善外部监管机制.首先,加强对资本充足率监管.我国有资本充足率偏低的历史,作为过渡阶段,必须解决积累下的不良资产,尽量降低新生不良资产比例,达到《巴塞尔协议》标准.其次,完善商业银行内控制度监管.建立审慎的会计、财务制度和信息透明制度,加强财务方面监管.同时官方监管机构要指导、帮助、监督银行建立和完善制度,不定期进行专项调查,给予一定鼓励和批评.

[1]李雪晴.我国商业银行风险管理效率影响因素研究[D].成都:西南财经大学,2013.

[2]罗猛,王旸.市场风险国际监管改革的进展[J].中国金融,2013(3):57-59.

[3]黄志凌.新规的核心是防范系统性风险[J].中国金融,2013(2):28-30.

[4]刘孟飞,张晓岚,张超.我国商业银行业务多元化、经营绩效与风险相关性研究[J].国际金融研究,2012(8):59-69.

[5]徐明东,陈学彬.货币环境、资本充足率与商业银行风险承担[J].金融研究,2012(7):48-62.

[6]李献平.商业银行风险控制水平测度研究[J].财会通讯:综合(中),2011(5):26-29.

[7]卢轶乔.我国商业银行风险评价——基于年报数据的因子分析[J].当代财经,2011(6):55-61.

[8]罗应婷,杨钰娟.SPSS统计分析基础到实践[M].北京:电子工业出版社,2010.

[9]潘思明.我国商业银行风险管理研究[J].武汉理工大学学报,2007(5):48-52.

[10]韩光道.国外商业银行风险管理经验及其借鉴[J].参考与借鉴,2005(5):76-78.

RiskEvaluation on China's Listed Commercial Banks——Factors Analysisof 2014Annual Report Data

LI Qiao,HU Yan-jing

(School of Economics,Qingdao University,Qingdao,266071,China)

Based on the factors analysis,risk evaluation index system of commercial banks is established from the aspects of the capital、credit、profit and liquidity,according to 2014 annual report data of 16 listed commercial banks.We setweights for all evaluation indicators,thencalculatecomprehensive risk evaluation levels of commercial banks.This evaluation system reflects the risk level of commercial banks well and provides reference for the management of commercial banks.

commercial bank;risk evaluation;factors analysis

F832.3

A

1672-2590(2015)06-0013-05

2015-10-17

李俏(1989-),女,山东莱芜人,青岛大学经济学院硕士研究生.