杠杆贡献率在融资决策的量化应用

文/彭兴勇

杠杆贡献率在融资决策的量化应用

文/彭兴勇

随着时代的发展,市场环境的不断变化,业界对财务管理指标进行不断的完善与修改,力图与国际接轨,适应互联网+时代对企业财务进行准确分析的要求。本文旨在以杠杆贡献率为目标,把股东收益拆分为经营贡献、财务贡献,用净负债对股东权益的贡献比率,平衡对股东带来的风险和收益,以弥补杜邦分析体系的不足。

杠杆贡献率;经营贡献;财务贡献;平衡风险和收益

一、杠杆贡献率导入

杠杆贡献率=权益净利率-净经营资产利润率=(净经营资产利润率-净利息率)*净财务杠杆

其中:净经营资产净利率=税后经营利润/净经营资产,税后利息率=税后利息费用/净负债,净财务杠杆=净负债/股东权益,净负债=净经营资产-股东权益 (净经营资产=净负债+股东权益),税后经营利润=净利润+税后利息费用,权益净利率=净利润/股东权益。

杠杆贡献率是衡量净负债对股东权益的贡献比率,三大影响因素是净经营资产利润率、净利息率、净财务杠杆,三者之间是相互关联的,提高净财务杠杆会增加企业风险,推动利息率上升,降低了净经营资产利润率从而缩小了杠杆贡献率。

目前,杠杆贡献率尚未得到普遍适用,没有可参照标准,各行各业也会千差万别。从股东角度来看,依靠财务杠杆提高贡献率是有限度的,净经营资产利润率就是可以承担的借款利息上限。因此,提高杠杆贡献率的根本途径就是提高净经营资产利润率。

二、数据口径调整

除权益净利率外,其他数据均需要在转化处理。首先,在标准资产负债表基础上,区别经营性或投资性资产,经营性或融资性负债;其次,转化为管理用资产负债表;再次,取得上述公式中的基础数据,分别计算净经营资产利润率、净利息率、净财务杠杆,最后,计算出杠杆贡献率,衡量其杠杆风险与杠杆收益。(见图1)

区分经营资产与金融资产的标准:看资产是否满足生产经营所需,闲置资产均列入金融资产,包括其他货币资金、应收票据(有息)、交易性金融资产、可供出售与持有至期投资等;区分经营负债与金融负债标准:金融负债是在债务市场上筹集的需要支付利息的负债,包括短期借款、应付票据、长期借款、应付债券、优先股利、融资租赁款等。其他所有负债,均属于经营负债。

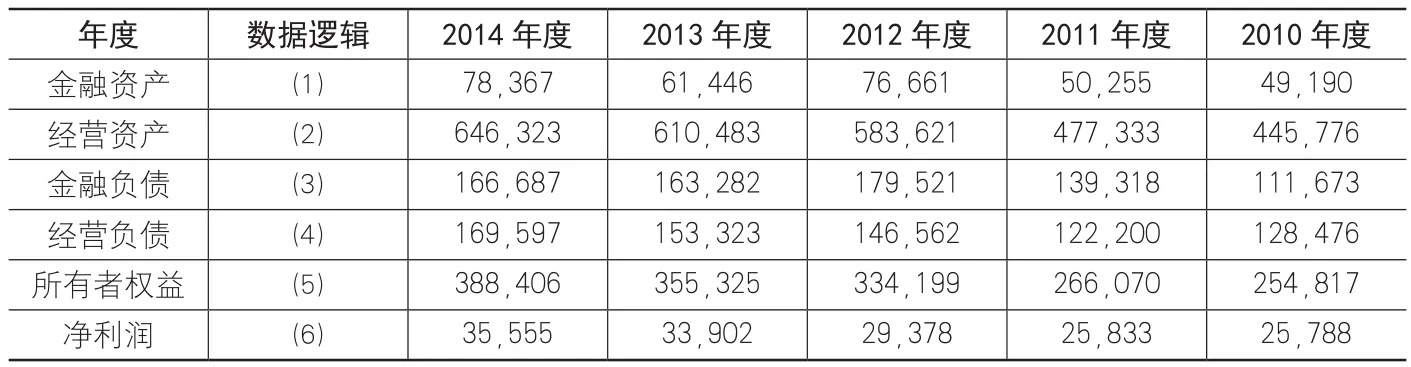

以恒瑞股份(股票代码:600276)为例,数据来源于2010–2015年年报,同时参考了历年报表附注和披露信息等。按上述科目调整口径,把标准资产负债表调整为管理资产负债表(货币资金按50%计入金融性资产计算),调整后数据口径如表1:

表1

表2

三、杠杆贡献率校验与分析

杠杆贡献率鲜有运用,且有些科目难以准确划分金融性质还是经营性质。

(一)利用两个不同公式的计算结果来衡量口径划分是否准确、可行

杠杆贡献率1=权益净利率-净经营资产利润率

杠杆贡献率2=(净经营资产利润率-净利息率)*净财务杠杆

2010-2014年度恒瑞股份的杠杆贡献率1、杠杆贡献率2计算如表2:

2010-2014年度,杠杆贡献率1与2的差异均在-0.01%-0.02%之间,可忽略不计。结论:上述数据口径调整是准确的,经得起考验的。

(二)恒瑞股份杠杆贡献分析

2010–2014年度,恒瑞股份权益净利率:10.0%、9.7%、8.8%、9.5%、9.2%。

2010–2014年度,恒瑞股份杠杆贡献率:1.2%、1.3%、1.2%、1.3%、0.9%。

结论1:5年来净负债对股东权益的贡献占比在10%-15%之间,恒瑞股份的财务杠杆作用没有被充分发挥利用,财务状况是非常安全的。

结论2:5年来净利息率分别是:4.2%、4.3%、3.8%、3.6%、4.3%, 同 期净经营资产利润率分别是9.0%、8.3%、7.6%、8.2%、8.3%,是净利息率的二倍,即说明在保持目前营利能力与融资规模时,融资成本(即利率)还可以在再放大一倍;或者,在保持目前营利能力与融资成本时,融资规模还可再放大一倍。恒瑞股份的融资空间大,可选择余地大。

四、杠杆贡献率的现实意义

从传统企业来看,单纯的用权益净利率反映企业经营者的运营能力,往往会导致经营者为追求企业的高利润,资本市场的高评价,而做出错误的投资决策,使企业在权益净利率增长而股东实际利益却受到损害。当企业的经营财务状况处于低谷时,经营者往往会选择一个只要能够提高权益净利率,即使它会给企业带来亏损的项目,借此来达到提高企业业绩的目的,然而这种错误的决策却仅能给企业带来表面“盈利”而实际“亏损”的不利局面。

从互联网+时代来看,新兴行业、跨界经营层出不穷。企业不再单纯以追求短期利润为目标,更多是关注在行业内的市场占有率、影响力;行业环境与宏观环境也是千变万化,导致管理者、投资者更需要动态、清晰的平衡企业财务风险、经营机会。这就需要财务部门提供新模式下的分析支持,以满足创新突破、管理模式变革的需求。

财务人员可以借助建立杠杆贡献率评估模型,完善对财务风险的预测、预警、控制、防范,使财务决策更加科学化,实现财务与业务高效融合以体现财务价值。

首先,借助金融工具理论把标准财务报表转化为管理财务报表,剥离了非经营因素对财务分析的影响,分析的基础更扎实、精准。其次,通过建立杠杆贡献评估模型,实现了融资成本、融资规模的量化分析。再次,从企业角度,让决策者能够跨越财务与业务之间的边界,实现实时决策,更好的平衡经营机会、财务风险。

当然,单纯观察一个企业的杠杆贡献率意义不大,还需要结合市场因素、本企业的资源与能力,以及同业标杆、财务危机企业等因素,这样建立的杠杆贡献率评估模型更全面、客观,对投资、融资决策支持更强。

(作者单位:青岛之楠贸易有限公司)