央行动态

文/欧乐鹰(Tom Orlik) 陈世渊(Fielding Chen) 编辑/李淑玲

央行动态

英国央行

11月5日,英国央行宣布维持资产购买规模3750亿英镑不变,维持关键利率在0.5%的记录低位不变;同时,英国央行下调了今明年的通胀预期,上调了2017年的通胀预期。英国央行还表示,预计首次加息时点为2017年初。英国央行的预测是基于关键利率在2016年二季度为0.8%、2016年四季度为1%的假设之上的。

澳联储

11月3日,澳洲联储决定维持指标利率在2.0%不变。澳洲联储表示,澳元汇率是应大宗商品价格下跌进行的调整,而维持利率不变是适当的,同时货币政策需保持宽松。澳洲联储还表示,监管举措有助于抑制房屋市场风险,澳洲联储还存在必要时进一步放宽政策的空间。

韩国央行

11月12日,韩国央行召开月度政策会议,宣布将基准利率维持在历史低点1.50%不变,符合市场普遍预期。韩国央行表示,韩国通胀率依旧保持在低位,韩国经济将继续复苏,但中国经济放缓以及新兴市场的不稳定性给韩国带来了风险。

欧洲央行

11月12日,欧洲央行行长德拉吉(Mario Draghi)表示,在12月货币政策会议上,央行将重新检视货币政策宽松程度;为达到通胀目标,量化宽松(QE)将持续到2016年9月之后。

中国开放资本项目:与“鳄鱼”共舞

文/欧乐鹰(Tom Orlik) 陈世渊(Fielding Chen) 编辑/李淑玲

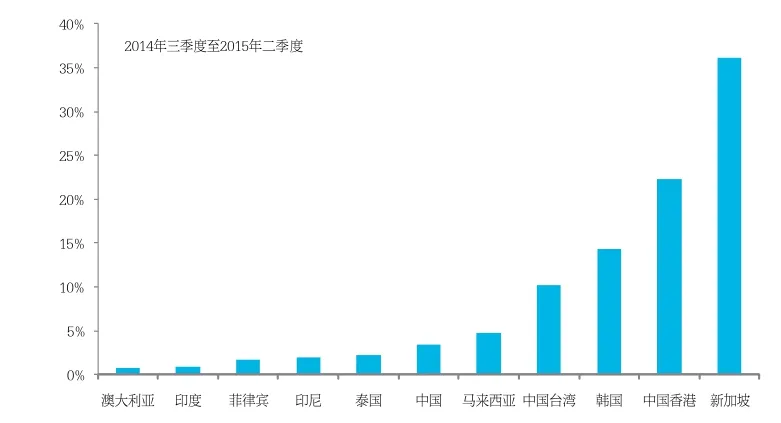

图1 跨境投资资金流占GDP的百分比

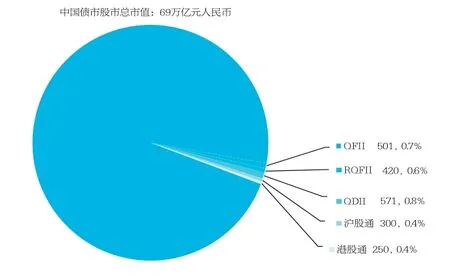

图2 跨境投资额度占中国市值百分比

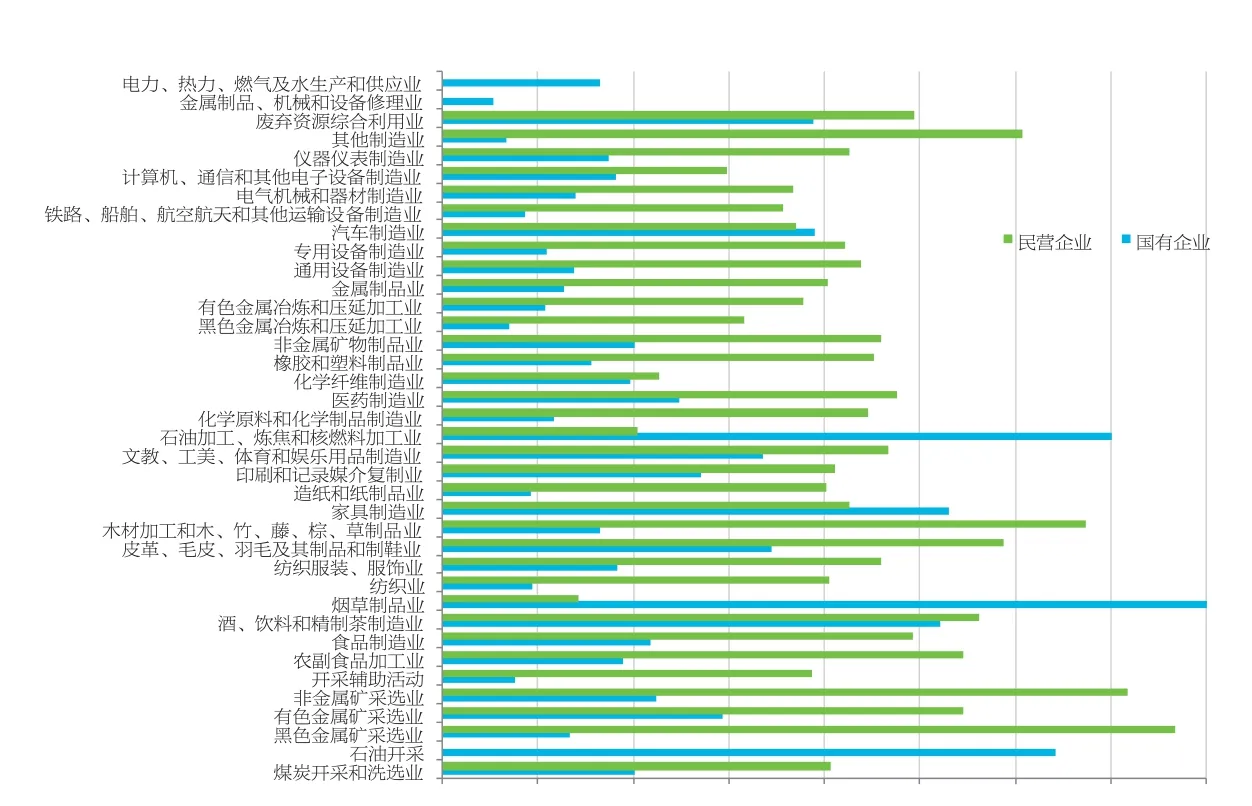

图3 国有企业和民营企业的资产回报率

在“十三五”规划中,中国将2020年作为实现人民币资本项目可兑换的目标年份。相对于现有体系而言,这将是一重大转变,对中国乃至全球都会产生深远影响。从上海自贸区的人民币可兑换试点情况来看,中国决策者这次已下定决心。但此时,亚洲金融危机留给人们的记忆尚未远去:当时,在被称为“金融大鳄”的国际投资者的冲击下,与中国毗邻的许多经济体逐一倒下。为控制金融系统风险,以谨慎的方式管理大规模短期投资资金流动,成为未来发展的一个正确方向。

中国在资本项目开放这条大路上已经迈出了脚步。在过去一年,跨境投资资金流总计已达国内生产总值(GDP)的3.4%左右,高于2006年的2%。与韩国等经济规模较小的开放经济体相比,这个比例虽不高却足以让中国超越许多亚洲邻国和地区了(见图1)。此外,还有部分投资资金流可能伪装成贸易和外商直接投资进出国境,因此跨境资金流动的实际规模可能更大。与此同时,目前中国对部分资本项目下的投资资金依然是通过配额体系加以管理,例如合格境外机构投资者(QFII)、人民币合格境外机构投资者(RQFII)、合格境内机构投资者(QDII)以及沪港通等机制。上述措施虽然打开了跨境资金流动的大门,但是相较于中国资本市场规模而言,各种机制下允许跨境投资的全部金额仍然有限(见图2)。目前,债市股市的全部跨境投资额度约为2万亿元人民币,而中国的市场规模高达69万亿元人民币。这说明,进一步开放的空间依然巨大。

从理论上讲,资本项目开放还可以通过跨境投资流提升投资效率。中国现在的一个困境在于,效益相对低的国有企业占有过多的资金,而潜能巨大的民营企业却很难得到贷款(见图3)。国际资金的进入,应该能够促进中国经济增长、减少经济波动,并在一定程度上能够为中国政府保持财政和货币政策的可持续性提供支持,进而为金融体系改革提供更多动力。

进一步放开资本账户也是人民币真正实现国际化的一个前提条件。人民币在环球银行间金融通信协会(SWIFT)系统中的国际交易排名,已经从2012年年初的第二十位跃升至2015年9月份的第五位(见图4),国际货币基金组织(IMF)似乎也已准备好接纳人民币加入其特别提款权(SDR)货币篮子。随着人民币被纳入全球各个股票和债券指数,以及各央行的调整储备,人民币的国际需求将会进一步增加。而若要满足这些需求,则需要有更多渠道让境外投资资金流入。

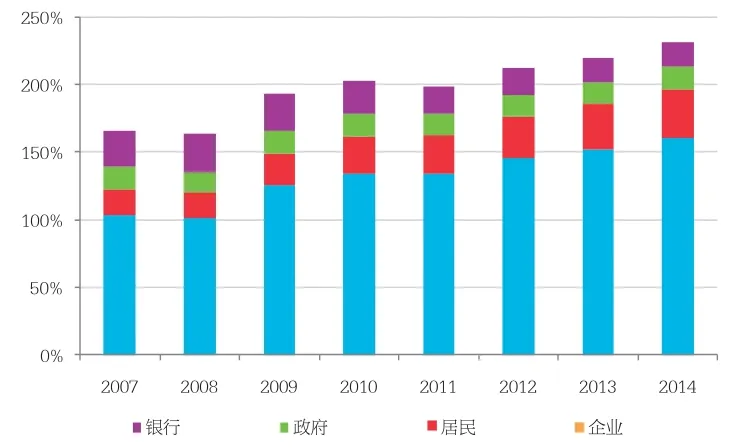

资本项目的开放也伴随着风险。境外资金的流入可能给本国资产价格带来泡沫,导致一些无法持久的政策被推出、使用,而且还会加剧周期的起伏。与寓言里那个只在晴天出借自己的雨伞而雨天拒绝借伞要求的人一样,国际资金往往也只喜欢锦上添花而不愿雪中送炭。从1994年的墨西哥到2012年的希腊危机,金融危机的历史也就是国际资金流突然转向的历史(见图5)。因此,对中国金融系统面临压力的担心也让人们不得不谨慎。根据彭博行业研究经济部门的估算,2014年,中国信贷余额占GDP的百分比已经升至232%左右,远高于2008年的164%(见图6)。特别是信贷比例的上升还伴随着经济增速放缓及企业利润下滑,进一步加剧了人们对于借款者偿债能力的担心。当前状况尚在控制之内的一个主要原因在于,几乎所有的贷款都来自国内银行,而几乎所有银行资金都来自稳定的国内储蓄。而资本项目的开放,则会改变这一状况。

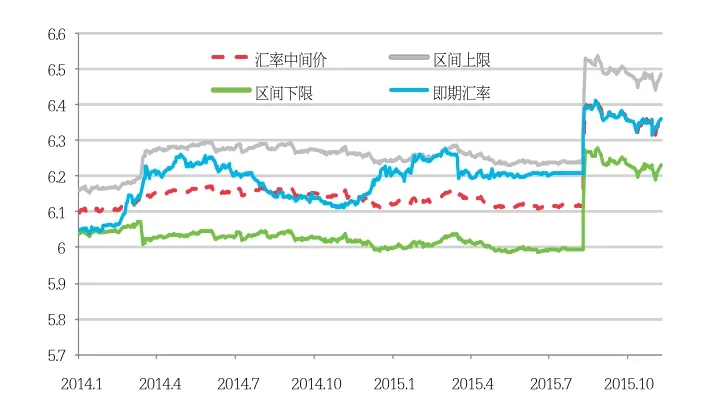

一旦资本项目开放与中国尚不成熟的金融市场遭遇,结果会如何?2015年中国股市的大涨大跌恰为之后可能面临的挑战提供了一次预演。上证综指由2014年11月份的2500点升至2015年6月份的近5200点,随后又于8月份跌回3000点之下。市场的起伏主要是由杠杆推动,但还有一个推波助澜的因素,就是人们当时预期在2014年11月份沪港通推出后,将有大量资金进入市场。这表明,增加经济和金融体系弹性的改革尤为重要。若要保证资本项目开放后不会产生巨大的套利机会,利率市场化是重要的前提之一。另一方面,人民币汇率机制的市场化改革也已取得重大进展,汇率中间价与即期汇率之间的差距在缩小(见图7)。市场参与者经过一段时间后如果能适应新的汇率机制,应该可以降低中国央行干预的必要性。

图4 人民币在SWIFT国际支付排名中的位置

图5 新兴经济体的私有资金流动情况与金融危机

图6 各领域信贷余额占GDP百分比

图7 人民币即期汇率、中间价和交易浮动区间

国际教训让人谨慎,而中国国内市场改革又尚未完成,在此背景下,2020年前实现人民币资本项目可兑换这一目标的最好方式是什么?近期而言,进一步增加现有QFII、RQFII和QDII机制下的投资额度,并推出“深港通”,将QDII机制拓展至允许个人投资海外,将是比较可行的办法;从更长期来看,先向诸如养老金、主权财富基金等更有耐心的长期投资者开放国内市场,再向对冲基金等波动性较大的短期投资资金开放国内市场的改革路径,似乎是最佳选择。

作者欧乐鹰系彭博亚洲首席经济学家

作者陈世渊系彭博经济学家